この記事は約 17 分で読めます。

リボ払いでカードを利用し過ぎてしまい、利用残高が減らず支払いも厳しいため、このまま放置して時効で消滅させたいと考えたことはないでしょうか。

実際、リボ払いで決済すれば、毎月の返済額が一定になり手元にまとまったお金がなくても支払いできるため、つい利用し過ぎてしまうケースはめずらしくないといえます。

ただ、リボ払いの支払いに対しても確かに時効はあるものの、現実的には時効成立まで放置し続けることはかなり困難です。

そこで、リボ払いの消滅時効や、払えないときの解決方法について次の5つの章ごとに詳しく説明していきます。

- リボ払いとは

- リボ払いの時効成立の要件

- リボ払いが時効で消滅しにくい背景

- リボ払いの時効成立を狙わないほうがよい理由

- リボ払いを支払えないときの対処法

カードのリボ払いの支払いが厳しく、どのように問題解決すればよいかわからない方はぜひこの記事を参考にされてください。

目次 ▼

1章 クレジットカードのリボ払いとは

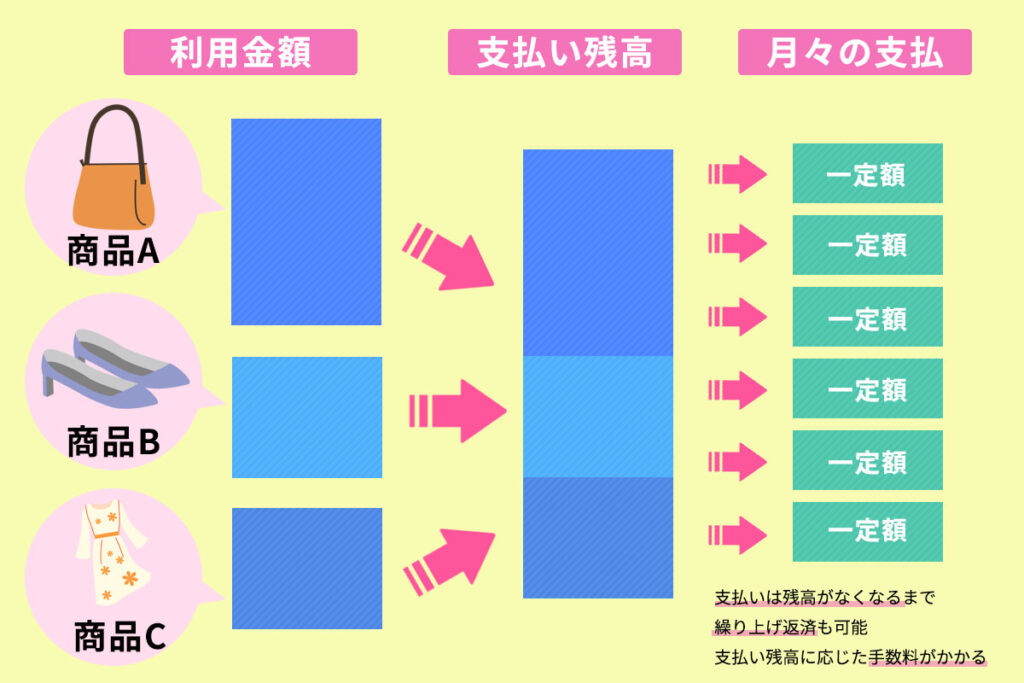

「リボ払い」とは、「リボルビング払い」を省略した呼称であり、一般的に利用されているカードの決済方法の1つです。

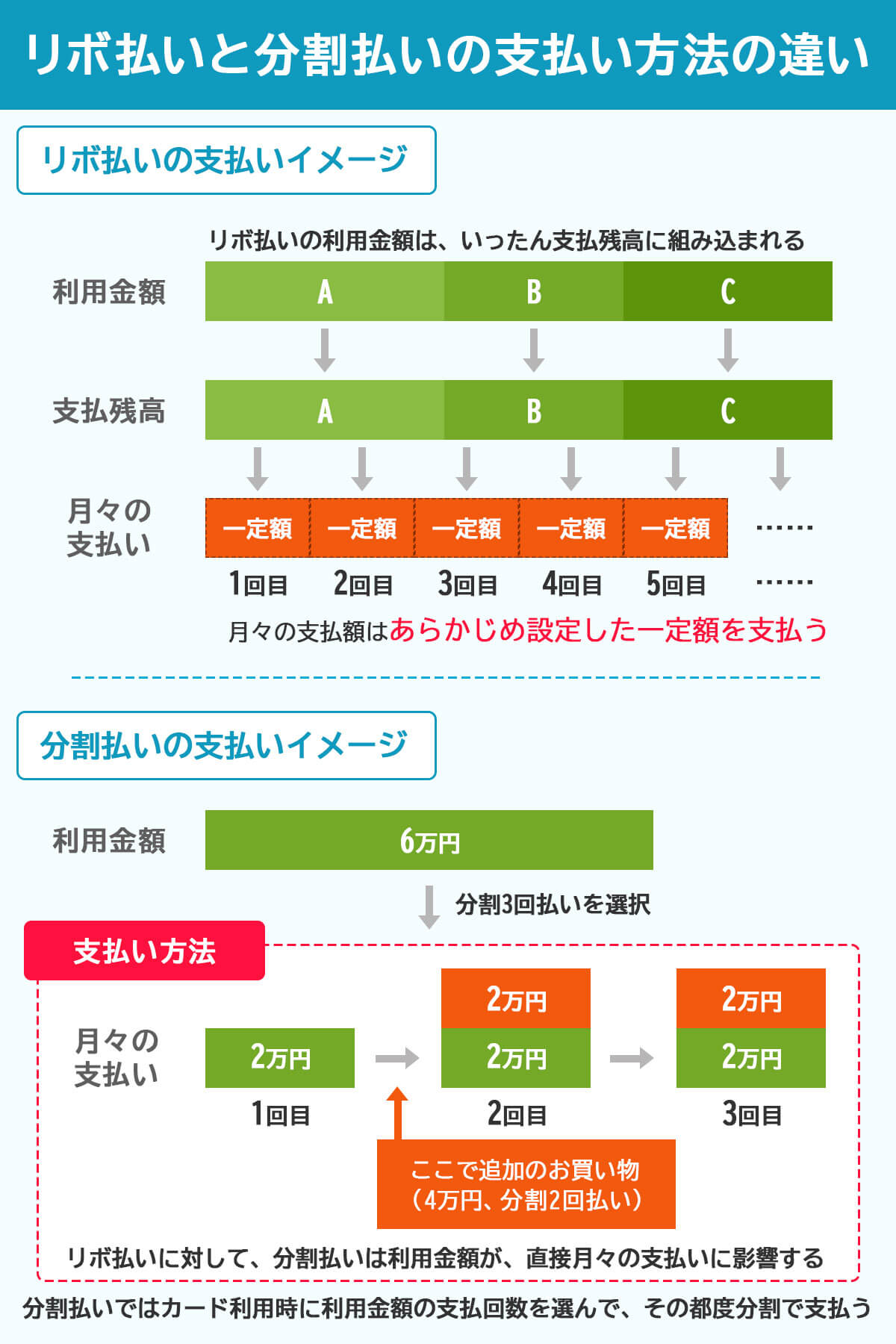

以下の図のとおり、カード利用の「購入金額」や「件数」に関係なく毎月の支払い金額を一定の低い金額に抑えることができるため、計画的に利用すれば便利なサービスともいえます。

返済回数を決めるのではなく毎月の「最低返済額」を決めて支払う方法であるため、仮に手元にお金がないけれど高額な商品が欲しい場合でも、リボ払いで決済すれば購入することができます。

リボ払いはいわゆる「極度貸付方式」によるクレジットやローンであり、次の2つの種類があります。

| 定額リボルビング | 毎月最低返済額を一定額とする次の3つの方式

|

|---|---|

| 定率リボルビング | 毎月の最低返済額を借入残高の一定割合の元金と1か月間の手数料(利子)とする方式 |

極度貸付方式とは、契約書であらかじめ設定した利用限度額の範囲内で繰り返し借入れや返済ができる融資契約です。

利用額を分けて支払う方法に「分割払い」がありますが、リボ払いと違って「支払回数」を選ぶことができるため、利用するほど月額は増えるのにいつまで支払えばよいか「終わり」が見えやすいといえます。

リボ払いなら毎月支払う金額をできるだけ「少額」に抑えることができる一方、追加で利用しても返済額が変わらないため、支払回数だけ増えて終わりも見えずに借金地獄へ陥りやすくなります。

利子ばかり払い続けても、元金を返さなければ返済は続くため、その点を理解した上でリボ払い決済を利用することが必要です。

2章 リボ払い滞納の時効成立の要件

リボ払いでカードを利用し過ぎて終わりが見えないという場合、

「このまま返済せず放置すればいずれ時効が成立するのではないか…」

と、つい考えてしまうこともあるでしょう。

確かにリボ払いにも「消滅時効」はありますが、リボ払いを含む借金の時効成立には次の4つの「条件」を満たすことが必要です。

- 最終返済日の翌日から5年以上経過している

- 時効の更新がない

- 時効の完成猶予がない

- 時効の援用をしている

それぞれどのような「条件」を満たさなければならないか説明していきます。

2-1 最終返済日の翌日から5年以上経過している

リボ払いの消滅時効が成立するには、最後の返済日の翌日から「5年」以上経過していることが必要です。

ただし「訴訟」を提起され、判決が「確定」していれば、判決確定から「10年」へ変更されます。

訴訟で消滅時効期間が延びても時効成立を狙うのなら、さらに返済から逃げることになってしまいます。

2-2 時効の更新がない

リボ払いの消滅時効が成立するには、最後の返済から5年以内に「時効の更新」がないことも必要です。

主に次の2つがあれば「時効の更新」により、消滅時効期間は「リセット」されます。

- 本人の債務承認

- 債権者の裁判所を通じた請求

「債務承認」とは、たとえば債権者から請求があったときに、返済の「意思」を見せる行為などが該当します。

ただ、どのような行為が債務承認と捉えられるかは様々であり、予想外の行為や行動が該当する可能性もあります。

もしもリボ払いの時効成立を狙うのなら、請求などがあったとしても何もアクションを起こさずに、専門家へ相談することが必要です。

「債権者の裁判所を通じた請求」とは、主に次の2つの手続です。

- 訴訟の提起

- 支払督促

「訴訟」で判決が確定することと、「支払督促」で仮執行宣言が付され確定することには同じ「効力」があるため、どちらの場合でも消滅時効期間はリセットされ「ゼロ」からスタートすることになります。

2-3 時効の完成猶予がない

リボ払いの消滅時効が成立するには、「時効の完成猶予」がないことも必要です。

「時効の完成猶予」とは、法律による一定の期間に権利を行使しなかったことで、権利が消滅し消滅時効の完成が一定期間「先延ばし」されることです。

たとえば内容証明郵便で支払いを請求する「催告」などがあれば、そこから「6か月間」は消滅時効の完成が猶予されます。

時効の完成猶予は一定の事由が「終了」するまでの間、一時的に消滅時効の完成は引き延ばされるもののリセットされるわけではありません。

そのため猶予期間中に支払いがなければ時効が完成してしまうため、「時効の更新」に向けた訴訟へ移行される可能性があります。

2-4 時効の援用をしている

リボ払いの消滅時効が成立するには、消滅時効期間を経過したとき「時効の援用」を手続していることが必要です。

時効の援用とは、債権者に対し時効を迎えたことについての権利を行使することです。

返済義務は消滅時効期間を過ぎれば自動的に免れるわけではなく、必ず債権者に消滅時効の完成を「主張」することが必要になります。

「時効の援用」は、債権者に対し内容証明郵便で「時効援用通知書」を発送するなどの方法で手続できますが、失敗しないためにも専門家に依頼したほうが安心です。

3章 リボ払いが時効で消滅しにくい背景

リボ払いによる支払いが苦しくても、最後の返済日の翌日から5年以上経過していれば消滅するため、消滅時効が成立すれば「合法的」に踏み倒すことができるといえます。

しかし実際には、リボ払いの時効による消滅は非常に困難といえますが、その「理由」として次の2つが挙げられます。

- 時効の更新でリセットされやすい

- 時効の完成猶予で消滅時効期間が進まない

それぞれ詳しく説明します。

3-1 時効の更新でリセットされやすい

リボ払いが時効で消滅しにくい背景に、「時効の更新」でリセットされやすいことが挙げられます。

仮に消滅時効の成立を狙って支払いせず放置していたとしても、次の「行為」で消滅時効期間はリセットされます。

- 返済意思を示したとき

- 借金の存在を認める発言をしたとき

- 1円でも返済したとき

- 裁判上の請求・強制執行されたとき

カード会社もお金を貸すプロであるため、支払いがないまま放置したり見逃したりはせず、借金の存在を認めさせる行動や確定判決を取る行動を起こすと考えられます。

そのためリボ払いの時効成立はかなり難易度が高いことといえるでしょう。

3-2 時効の完成猶予で消滅時効期間が進まない

リボ払いが時効で消滅しにくい背景に、「時効の完成猶予」で消滅時効期間が進まないことが挙げられます。

先にも述べたとおり、消滅時効期間が過ぎる前に一定の「完成猶予事由」があれば時効は完成しません。

たとえば債権者から内容証明郵便で支払いを求める「催告」があれば、時効完成は催告から「6か月」経過するまで延長されてしまいます。

訴訟を提起され、仮に取り下げや却下などがあったとしても、同じく時効完成は催告から「6か月」経過するまで先延ばしされます。

取り下げられることなく債権者の勝訴が決まる確定判決が出れば、「確定日」に時効はリセットされるため、いつまでたっても時効は完成しにくい状態が続きます。

4章 リボ払いの時効成立を狙わないほうがよい理由

リボ払いにも消滅時効があるのなら、成立するまで支払わず合法的な踏み倒しができると考えられます。

しかしリボ払いの時効成立を狙うことはおすすめできないといえますが、狙わないほうがよい理由として他にも以下の5つが挙げられます。

- 遅延損害金が膨らむ

- ブラックリストに載り続ける

- 強制解約で社内ブラックになる

- 債権回収会社から請求される

- 財産を差し押さえられる可能性がある

それぞれの理由について説明していきます。

4-1 遅延損害金が膨らむ

リボ払いの時効成立を狙わないほうがよい理由として、「遅延損害金」が膨らむことが挙げられます。

遅延損害金の「上限利率」は次の通り異なるものの、延滞が続くほど「加算」されていきます。

| 借入れの種類 | 遅延損害金の上限利率 |

|---|---|

| 消費者金融の借入れ | 年20.0% |

| キャッシング利用 | 年20.0% |

| ショッピング利用 | 年14.6% |

リボ払いの時効成立を狙って「未払い」状態を続けたものの、踏み倒せず失敗すれば多額の遅延損害金が加算され、返済総額は大きく膨らむことになってしまいます。

4-2 ブラックリストに載り続ける

リボ払いの時効成立を狙わないほうがよい理由として、「ブラックリスト」に載り続けることが挙げられます。

ブラックリストとは、「信用情報機関」に事故情報として記録されることです。

返済が滞って2~3か月経過すると「延滞」の事実が「事故情報」として記録されますが、支払いがなければ当然載り続けることとなり、カードやローンの利用ができない状態も続くことになります。

たとえばCICの場合、時効援用で借金を消滅させると信用情報に「貸倒」と5年記録され続けます。

そのため時効成立までの期間が最短で5年、貸倒として記録される期間が最短で5年の合計10年は、最低でもカードやローンの利用ができなくなるでしょう。

4-3 強制解約で社内ブラックになる

リボ払いの時効成立を狙わないほうがよい理由として、カードが強制解約され「社内ブラック」になることが挙げられます。

「社内ブラック」とはカード会社が独自で管理する顧客の事故情報で、支払いをせずにカードが強制解約されれば、事実上の「出入り禁止」扱いになります。

カード会社の社内ブラックはグループ企業内でも情報共有され、信用情報機関のブラックリストは消えても「半永久的」に残ってしまいます。

同じグループ企業内でのカード作成や利用はできなくなるため、社内ブラックを避けるためにもリボ払いの時効成立は狙わないほうがよいといえます。

4-4 債権回収会社から請求される

リボ払いの時効成立を狙わないほうがよい理由として、「債権回収会社」から請求されることが挙げられます。

債権回収会社とはサービサーとも呼ばれており、回収できず不良化した債権を、債権者に代わって回収してくれる会社です。

債権回収を「業務」としてよいと法務大臣から許可された会社であるため、時間問わずに家に押しかけたり恐喝まがいの請求をしたりといったことはありませんが、全額「一括」での返済を求めてきます。

債権の回収が仕事である以上、非常に厳しい状態に追い込まれる可能性があるため、カード会社から債権が債権回収会社へ移る前に支払ったほうがよいといえます。

4-5 財産を差し押さえられる可能性がある

リボ払いの時効成立を狙わないほうがよい理由として、財産を「差し押さえ」られてしまうことが挙げられます。

カード会社からの請求を無視し、返済しない状態が続けた場合には「訴訟」など法的手続を取られ、最終的に財産を差し押さえられることになるでしょう。

仮に差押さえの対象が「給与」だとすれば、勤務先に差し押さえの「通知」が届くため、カード会社の支払いを踏み倒そうとしていることを知られてしまいます。

5章 リボ払いを支払えないときの対処法

リボ払いを支払うことができないときの対処法は色々あるものの、まずはカード会社に「連絡」し、今後の返済について「相談」することが必要です。

督促があっても放置することや、他からの借入れをリボ払いの支払いに充てることを続けていれば、借金地獄に陥ってしまいます。

カード会社に相談しても解決できず、支払い総額が膨らみ過ぎて自力の解決は困難なときや、財産を差し押さえられる不安がある場合には、「債務整理」を検討したほうがよいといえます。

債務整理をすると、カードは強制解約され新規作成や利用はできなくなるものの、手続の種類によって借金減額や返済義務の免除など借金問題解決への道が開けます。

債務整理には主に次の3つの「種類」があります。

- 任意整理

- 個人再生

- 自己破産

それぞれ簡単に説明していきますが、詳しく知りたい場合やどの方法を選ぶべきか迷うときには専門家へ相談しましょう。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

5-1 任意整理

「任意整理」とは、債権者と将来利息や遅延損害金をカットしてもらう「交渉」を行い、和解できれば3~5年で残りを返す手続です。

裁判所を通さず手続できるため、周囲に知られることなく比較的リスクを抑えて借金問題を解決できます。

5-2 個人再生

「個人再生」とは、借金を5分の1程度など「大幅」にカットすることができる手続で、減額後の借金は原則3年で完済を目指します。

裁判所を通した手続になるものの、自己破産のように財産が処分されることはなく、「住宅ローン」返済中の持ち家も残した上で他の借金を整理できます。

5-3 自己破産

「自己破産」とは、借金返済が困難な状態であるとき、すべての債務を「免除」してもらう手続です。

任意整理や個人再生のように返済を続ける必要はなくなるため、たとえば収入を得る見込みがないときや返済困難なほど「多額」の借金を抱えているときに選ぶ方法といえます。

借金返済は免除されることはメリットですが、裁判所を通した手続になることや、必要最低限の財産以外は「処分」の対象となることは留意が必要です。

まとめ

カードを利用するときにリボ払いにしてしまうと、毎月の支払いは少額で済むため返済が楽に感じるものの、いつまで払えばよいのか終わりが見えにくいことがデメリットです。

気がつかない間にリボ払いの利用総額が膨れ上がり、支払いができず滞納してしまうケースもめずらしくありません。

リボ払いでカードを利用し過ぎてえしまい、支払いの目処も立たず問題を先延ばしにしていれば、結果的に財産を差し押さえられたり自己破産に至ったりといった可能性もあります。

最悪の事態に陥る前に、債務整理の無料相談も可能なグリーン司法書士法人にまずはご相談ください。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- リボ払いはいくらからやばい?

- リボ払いがやばいかどうかの一つの目安は、借入総額が年収の3分の1を超えているかどうかです。

年収の3分の1を超える借金は、返済能力を上回ってしまい返済が難しくなると言われています。

借金がいくらからやばいかについて詳しくはコチラ

- リボ払いの恐ろしさとは?

- リボ払いには、下記のリスクがあります。

・少額であるために返済がしっかりできていると思い込んでしまいやすい

・リボ払い中に新たな利用を続ければ残高が増えるため「支払期間」が延びて負担する「手数料」も膨らむという事実に気が付かない

リボ払いのリスクについて詳しくはコチラ