この記事は約 14 分で読めます。

毎月の支払い額を自分で決められることで人気なリボ払い。

リボ払いを設定することで手持ちのお金以上の買い物ができる便利なサービスということもあり、利用したいという方も多いのではないでしょうか。

しかし、ネットでは「リボ払いはやめた方が良い」「リボ払いはデメリットしかない」との意見も多く見受けられます。デメリットしかないと聞くと、なんだか利用が怖くなりますよね。

この記事では、リボ払いがデメリットしかないと言われる理由とデメリットを解消するための方法を解説いたします。メリット・デメリットを比較して上手にリボ払いを利用しましょう!

目次 ▼

1章 リボ払いがおすすめできないのは本当?仕組みを解説

SNSやネット上では悪魔の制度かのように言われているリボ払いですが、噂だけが一人歩きしていてそもそもどういう仕組みなのかよく分からないという方も多いのではないでしょうか?

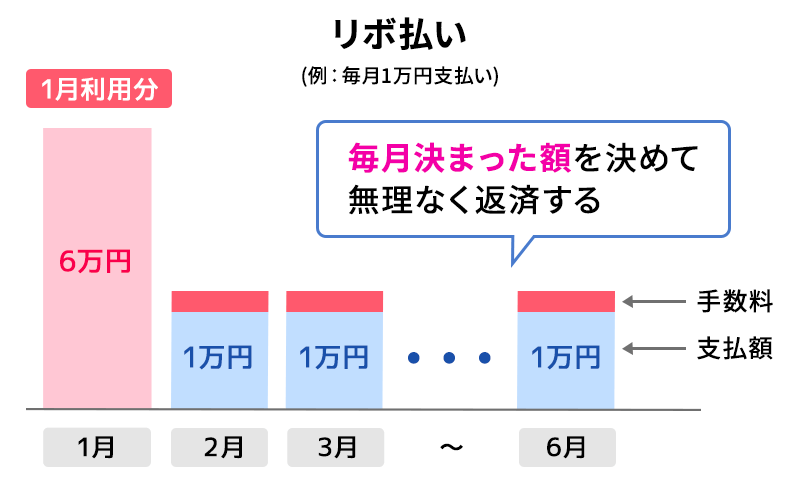

リボ払いの仕組みは、毎月決められた支払い額を手数料(利息)と合わせて返済していくというものです。

例えば、毎月1万円の支払いを設定した上で20万円のブランドのバッグをリボ払いで購入した場合、完済まで毎月1万円分引き落とされます。

最初に毎月1万円の支払いと決めたら、それ以上は引き落とされないのがリボ払いの特徴です。

似たような支払い方法に「分割払い」がありますが、分割払いは支払い回数を決めて支払うため金額を決めて支払うリボ払いとは異なります。

分割払いで20万円のブランドのバッグを購入する場合、10回払いに設定して毎月2万円の支払いを続ければ10ヶ月後には完済することができます。

分割払いは高額商品を購入した場合は、分割回数を細かくするか返済額を上げるかの対応をしますが、リボ払いは毎月の返済額が一定になるため経済的に余裕がない方でも支払いしやすいと言えます。

1-1 リボ払いの支払い方法

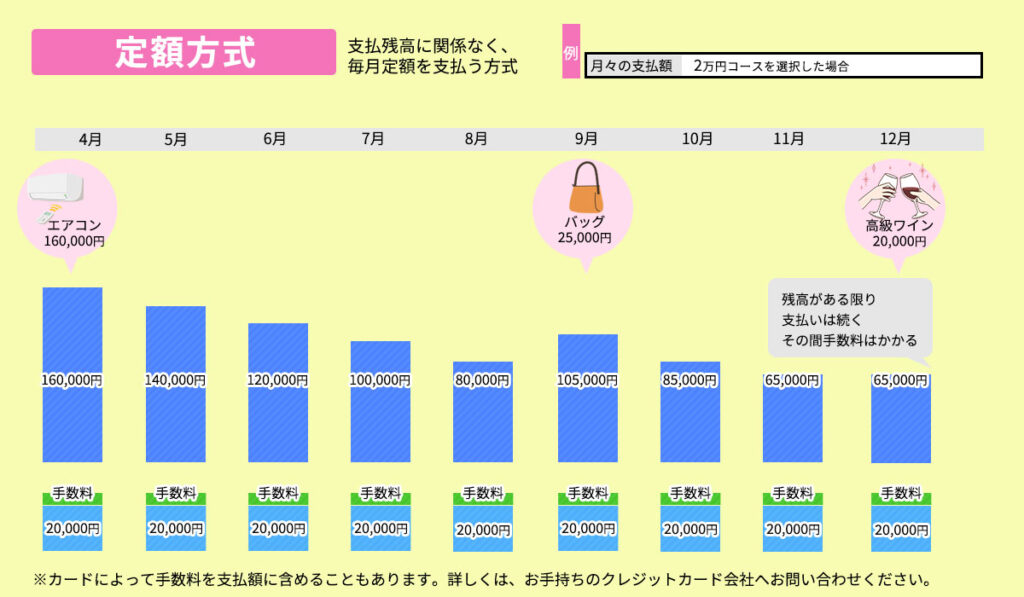

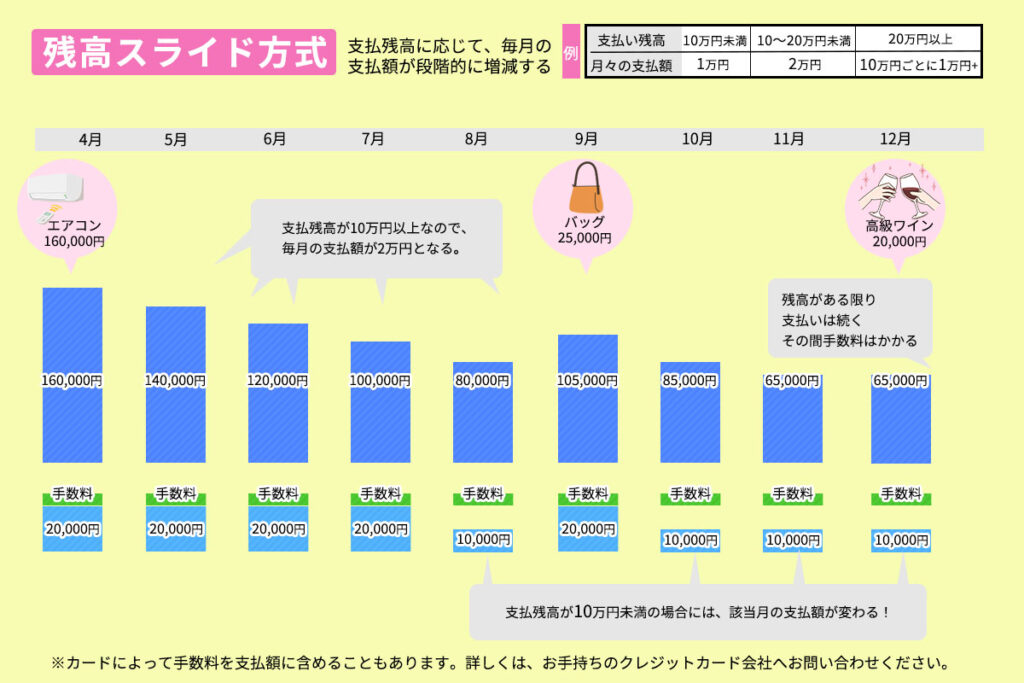

リボ払いは、毎月決められた額を支払う「定額方式」と支払い残高(ローンの総額)に応じて毎月の支払額が変動する「残高スライド方式」の2種類があります。

定額方式の場合は、20万円のブランドのバッグを購入した場合でも50万円の腕時計を購入した場合でも、毎月1万円の支払いと決めたらそれ以上は払いません。

残高スライド方式の場合は、支払い残高によって決められた支払い額と手数料を払っていきます。

例えば、ローンの残りが10万円未満の場合は毎月1万円、10万円から20万円の場合は毎月2万円…というように支払い残高によって変動するとします。

20万円のブランドのバッグを購入した場合は毎月2万円の支払いですが、50万円の腕時計を購入した場合は毎月の支払い額がもっと大きくなります。

更に、バッグと腕時計を同時に購入して70万円の買い物をした場合はそれよりも増えます。

あまり買い物をしすぎると、毎月のお金が払えなくなるので注意が必要です。

2章 リボ払いは危険!?5つのデメリット

リボ払いは、設定額を無理なく支払える額にすればお金に余裕がない時でも買い物ができる制度です。

高額商品を購入したいときはつい頼ってしまいたくなりますが、世間一般的にリボ払いが悪く言われている声は見逃せません。

ここからは、デメリットしかないと言われている5つの理由を解説していきます。

- 手数料が割高である

- 毎月の利用残高が把握しづらい

- 返済期間が延びやすい

- 借金の総額が分かりにくい

- 借金をしている自覚が薄れやすい

2-1 手数料が割高である

1つ目は、手数料がかなり割高であることです。

普段よりローンを組んで買い物している方やクレカの分割払いを利用している方なら知っていると思いますが、細かく分割をすればするほどその分手数料がかかってしまいます。

ですので、手数料がかかるのはリボ払いに限った話ではありません。

しかし、その中でもリボ払いは最初から手数料がかかる上に実質年率15.0%と、かなり利率が高い傾向にあります。

更に、高額商品の買い物をするほど手数料が高くなってしまうので迂闊にリボ払いを選択しない方が良いでしょう。

手数料はリボ払いの最大のデメリットと言っても過言ではありません。

2-2 毎月の利用残高が把握しづらい

2つ目は毎月の利用残高が把握しづらいことです。

リボ払いの場合は、毎月1万円の支払いというように完済するまで毎月一定額を返済し続けます。

毎月の返済額が一定な上で、完済する前にまた別の商品をリボ払いで購入したり、高額商品を繰り返していくと気付いた頃には利用残高が膨れがっていることも珍しくありません。

10万円の買い物をして毎月1万円ずつ返済していくのと、総額100万円に膨れ上がった残高を毎月1万円ずつ返済していくのでは全く状況が異なります。

分割払いであれば、商品ごとに金額で割った回数で完済へのゴールを設定できます。しかし、リボ払いは「リボ払いで購入した商品の総額」になるので注意が必要です。

2-3 返済期間が延びやすい

3つ目は、返済期間が延びやすいことです。

前述の通り、リボ払いは今まで購入した商品の総額を一定額で返済していきます。

そのため、リボ払いを使えば使うほど総額が増える一方で総額が増える前の一定額しか返済しないため、返済期間がどんどん延びてしまいます。

もし数十万、数百万単位で総額が増えた場合は、当初の予定と比較しても完済までどれくらいかかるのか分かったものではないでしょう。

もちろん、手数料も比例して増えるため、より返済期間が延びてしまうことでしょう。

2-4 借金の総額が分かりにくい

4つ目は、借金の総額が分かりにくいことです。

リボ払いを設定しているとカードを使う度にリボ払いになるため、知らないうちにどんどんリボ払いの総額が増えていきます。

「無理のない返済が可能」とは言ったものの、総額が増えているにもかかわらず支払い額が変わらないので結局トータルでいくら残高があるのか不透明になります。

こまめに残高を見るようにすれば良いのですが、そのような人が少ないのもまた事実です。

2-5 借金をしている自覚が薄れやすい

5つ目は、借金をしている自覚が薄れやすいことです。

リボ払いはどんだけ買い物をしたとしても毎月決まった額が引き落とされるので、毎月引き落としがあることに慣れてしまいます。

分割払いの引き落としの場合は「あと○回で完済だ!」と見通しがつきますが、リボ払いの場合は終わりが見えない状態でダラダラと毎月引き落としされるので、借金を返済している感覚がなくなってしまうのがデメリットでしょう。

それどころか、毎月無理のない額しか引き落とされないのを良いことに高額商品の購入に後ろめたさが薄れてしまう方もいるようです!

3章 リボ払いにはデメリットだけではない!3つのメリット

リボ払いは計画を立てずになんとなく使うと、あっという間に総額が膨れ上がることが分かったと思います。

確かに評判通りデメリットが多いリボ払いですが、もちろんメリットもあります。

ここからは、リボ払いの3つのメリットを解説いたします。

3-1 毎月のお支払い金額を一定にできる

1つ目は、毎月の支払い額を一定にできることです。

デメリットで解説した通り、一定額を設定するからこそ手数料が膨れ上がるのですが、その反面で毎月生活に支障がない金額を設定できるので「返済のしすぎでお金がない!」という事態を防ぐことができます。

毎月の支払い額が分かった上で家計のやりくりができるので、お金の計画が立てやすくなります。

3-2 手元や口座にお金がなくても支払える

2つ目は、手元や口座にお金がなくても買い物ができることです。

口座にもないお金の商品を購入するのはおすすめしませんが、リボ払いを利用することで多少高額な商品でも手に入れることができます。

もちろん、調子に乗ってあれもこれもと買い物を続けてしまったらやがて支払いができなくなるのでしっかり完済までの計画を立てた上で購入しましょうね。

3-3 クレカ支払いでポイントが貯まる

3つ目はクレカ支払いをすることでポイントが貯まることです。

キャッシュレス文化が浸透したことをきっかけに、ポイ活という言葉を聞いたことがある方もいるかと思います。

クレジットカードや電子マネーを使うことで少しポイントが貯まるので、同じ支払いでも少しお得になります。

毎月数万円単位で支払いをしている場合、案外バカにできないポイントになるのでリボ払いの総額が多い方はぜひクレカ支払いに切り替えるのをおすすめします。

4章 リボ払いを適切に使うために確認すべきこと

本記事で紹介してきたように、リボ払いにはメリットとデメリットがあります。

リボ払いを適切に使うには、メリットとデメリットを理解し使用状況に問題がないか確認することが大切です。

リボ払いを利用するときには、下記の項目を随時確認しておきましょう。

- カードの利用残高

- 毎月の返済額

本記事で紹介してきたように、リボ払いは毎月の支払額が一定のため、自分の利用残高がいくらかや総返済額を把握できなくなる恐れがあります。

その結果、毎月の支払いに問題がないからとリボ払いを使いすぎてしまい、支払いのほとんどが利息になってしまい気付いたら返済不可能になってしまうケースもあるので注意しなければなりません。

カードの利用残高や毎月の返済額、返済額に占める利息の割合などを確認しておけば、リボ払いの使い過ぎを抑えられるはずです。

5章 リボ払いのデメリットを解消する4つの方法

リボ払いは、仕組みを理解して上手く付き合っていけば便利な制度でもあります。

大切なことは、よく分からないまま便利だからと言ってなんとなくリボ払いを続けないことです。知らないうちに支払い額が膨れ上がると滞納の原因にもなりかねません。

デメリットを解消しながら賢くリボ払いを利用しましょう!

5-1 返済中に別のリボ払いをしない

しつこいようですが、リボ払いは「リボ払いした分の総額を減らしていく方法」です。

ですので、リボ払いで購入した商品の返済中にまた別の買い物をした場合は総額が増えてしまいます。

こうしてリボ払いしている商品を完済しないまま買い物を重ねてしまうと、雪だるま式に総額が増えてやがて取り返しがつかない額にまで膨れ上がる可能性もあります。

必ず、前のリボ払い分を完済してから新たにリボ払いをするように心がけましょう。

5-2 どれくらいで完済できるかこまめにチェックする

毎月一定額だからと言ってリボ払いに頼ってしまうと、ダラダラ毎月返済するだけで完済することを目標にしなくなってしまう方もいます。

リボ払いは時間をかけてしまうと、手数料が知らず知らずのうちに膨れ上がってしまうのは注意したいポイントです。

まずは第一に完済することを目標にしましょう。

余計な買い物でリボ払いを使わないためにも、あとどれくらいで完済できるのかをこまめにチェックして極力リボ払いを使わないよう意識しましょう!

5-3 一括返済や繰り上げ返済を利用する

リボ払いは、毎月一定額の支払いではありますがもちろん一括返済や繰り上げ返済を利用することもできます。

長期化するとそれだけ余分な手数料を取られてしまうので、余裕がある時は極力一括返済や繰り上げ返済を利用してなるべく最速で借金を返済するように心がけましょう。

中には、総額に比べて分割払いの額が少なすぎると「毎月支払っているしそろそろ完済が見えてくるかな?」と思ったら、ほとんど手数料分で毎月の枠が埋まっていたというケースも多いです。

最悪の場合、総額と設定額によっては手数料すら足が出てしまい返済しても返済してもなぜか借金が増える泥沼化もあります。

5-4 リボ払い専用のクレカを作る

リボ払いにハマらないためにも、とにかく何でもかんでも無闇にリボ払いを利用しないことです。

ついリボ払いにしていることを忘れてクレジットカードを利用すると、必要のないものまでリボ払いで支払いをする羽目になってしまいます。そうなると、総額が上乗せされた分手数料を取られる上に完済まで遠のいてしまいます。

毎月使った分だけ引き落とす普通のクレジットカードと、どうしてもリボ払いしたいときに使うリボ払い専用のクレジットカードを分けるのをおすすめします。

更に、今のリボ払いを完済するまでリボ払い専用のクレジットカードを使わないことを二重で意識すると、よりリボ払いと上手く付き合うことができるでしょう!

6章 リボ払いがすぐに返済できない場合は債務整理も視野に

リボ払いは支払い額に対して買い物額が多いと、当然ですが支払い総額がどんどん増えていきます。

もちろん、金融機関もそのまま放っておくわけにはいかないのでリボ払いが使える利用限度額を設定しています。リボ払いもクレジットカード同様に利用限度額を超えてしまうと利用できなくなるためどこかしらで打ちとめになります。

毎月一定額の支払いだからと言って、総額を気にしないまま買い物を続けてしまい、打ちとめになった頃にはとんでもない額に増えていて取り返しがつかないというケースも多いのです。

どう頑張っても手数料ばかり増えていく一方で、到底返済ができないと感じた場合は債務整理を視野に入れましょう。

債務整理とは、専門家の手続きによって借金を減額したり免除することができる国が認めた救済制度です。

債務整理後はローンが組めないため、完済後5年〜10年はリボ払いもできなくなりますが、このまま何年も終わりが見えない返済を続けるのであれば、いっそ債務整理をすることをおすすめします!

6-1 任意整理では利息や手数料をカットできる

任意整理は、借金の元金以外のお金をカットできる債務整理のことです。

元々購入した商品の他に、リボ払いには手数料や遅延損害金が含まれています。

リボ払いは手数料がかなり割高なことから手数料をカットできるだけでも随分と返済が楽になることだと思います。

例えば、総額100万円分の買い物をした場合は100万円に加えて手数料や遅延損害金が加算されますが、任意整理で交渉に成功すると100万円分の支払いだけで済みます。

膨れ上がってしまった手数料に手こずって返済が進まなかった方にはかなり有効的でしょう!

交渉は、司法書士や弁護士といった専門家とクレジットカード会社が行なっていくので、任意整理を検討している方はまず専門家に相談することをおすすめします。

6-2 借金の元金自体が多い場合は個人再生・自己破産を検討

任意整理は手数料や遅延損害金をカットすることができますが、借金そのものを減額することはできません。

借金自体が増えてしまい、とても手数料や遅延損害金をカットした程度では返済できない場合は個人再生や自己破産を検討しましょう。

個人再生では、持ち家や車を残したまま借金を大幅に減額できる制度です。少額でも借金を返済していくので、支払い能力がある会社員や安定した職についているかが重要です。

支払い能力がなく、減額してもらったところで完済できる見込みが薄い場合は自己破産という手もあります。

自己破産では、必要最低限の財産以外は全て失ってしまう代わりに一切の支払いが免除されます。例え数千万単位で使っていたとしても支払いの義務がなくなります。

クレジットカード会社にとっても大変不本意な結果になるため、交渉や手続きに時間がかかる可能性はあります。

しかし、借金の苦しみから逃れられるという点では最も有効的なので、頭の片隅に1つの方法として入れておきましょう。

7章 リボ払いのメリットデメリットを比較して上手に利用しよう!

この記事では、リボ払いの仕組みとメリット・デメリットを比較していきました。

何かと悪評を耳にするリボ払いですが、使い方を知ることで無理なく買い物を楽しむことができる有効的なサービスです。

もし、既にリボ払いで借金地獄にハマっている時は専門家へ相談してみるのをおすすめします。払えない時点で既に信用情報に片足突っ込んでいるので、早めの債務整理をして信用回復に努めた方が良いでしょう。

どの債務整理を選ぶべきか分からない場合や本当に債務整理をすべきなのか迷った場合は、債務整理のプロが集まるグリーン司法書士法人にぜひお気軽に相談ください。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- なぜリボ払いはダメ?

- リボ払いには、下記のデメリットがあり、返済期間が長くなるなどの恐れがあります。

・手数料が割高である

・毎月の利用残高が把握しづらい

・借金の総額が分かりにくい

・借金をしている自覚が薄れやすい

リボ払いのデメリットについて詳しくはコチラ

- リボ払いの賢い返済方法とは?

- リボ払いの賢い返済方法は、主に下記の通りです。

・返済中に別のリボ払いをしない

・どれくらいで完済できるかこまめにチェックする

・一括返済や繰り上げ返済を利用する

・リボ払い専用のクレカを作る

リボ払いの返済方法について詳しくはコチラ