この記事は約 18 分で読めます。

- 遅延損害金とは何か

- 遅延損害金の計算方法

- 遅延損害金が発生した場合のリスク・デメリット

遅延損害金(遅延利息)とは、支払料金を期日までに払えなかったときに発生するお金です。

督促状が届いたときに「滞納していた金額より多い」と感じた場合、遅延損害金が含まれている可能性があります。

遅延損害金を払わずに放置していると、残債を一括請求される恐れや裁判を起こされる可能性もあるのでご注意ください。

本記事では、遅延損害金とは何か、支払い義務や計算方法について解説します。

目次 ▼

1章 遅延損害金とは

遅延損害金(遅延利息)とは、金銭債務を期日までに払えなかったときに発生するペナルティです。

遅延損害金は一定の料率を支払いを滞納した期間に掛けて計算するため、支払うべき金額と遅延している期間によって金額が変わります。

滞納していた金額が大きい場合や滞納が長期にわたる場合、遅延損害金も大きな金額になってしまう場合があるので注意しましょう。

遅延損害金は、場合によって延滞利息や遅延利息と呼ばれることもありますが、内容は同じです。

1-1 遅延損害金は滞納に対するペナルティ

遅延損害金が発生するのは、支払期日の翌日からです。

支払いを滞納したことに対するペナルティとなるため、滞納が始まった日から発生することになります。

債務不履行による損害賠償金のひとつとなる遅延損害金は金利が高く、滞納が長期になればなるほど高額になりやすいことが特徴です。

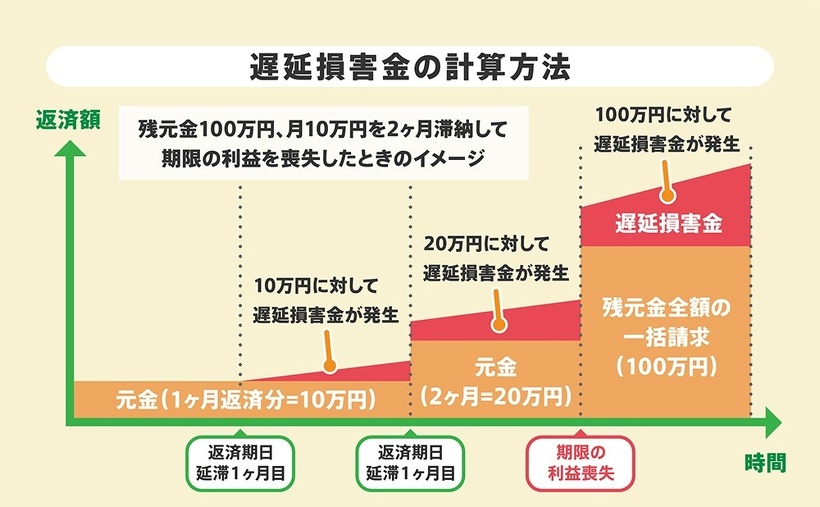

1-2 遅延損害金は滞納している金額にかかる

遅延損害金は、あくまでも滞納した金額のみを対象として発生します。

上記のように、分割で支払いをしている場合は、一度滞納したからといって元金すべてに対して遅延損害金が発生することはありません。

例えば、100万円の借り入れをして、10万円分の支払期日に間に合わなかった場合、遅延損害金は支払いが間に合わなかった10万円のみを対象として発生します。

ただし、一括での支払いを約束していた場合には、期日を過ぎたら全額に対して遅延損害金がかかるので注意しましょう。

また、ほとんどのカード契約においては、一度でも滞納したら一括請求ができるというものになっています。この場合には、全額に対して遅延損害金がかかるので、契約内容には注意しましょう。

遅延損害金で借金が膨れ上がる前に、ご自身の状況を正しく把握してストップをかけましょう。

グリーン司法書士法人では、司法書士にご相談頂いた上で、あなたの借金をいくら減らせるかを無料で診断できます。

1-3 遅延損害金は年率14.6%から20%が一般的

遅延損害金は高めに設定されていることが多く、年率は14.6%から20%が一般的です。

例えば、住宅ローンの場合は14.6%とされることが多く、消費者金融の場合は20%が相場となっています。

ただし、各ローンや金融機関で年率はそれぞれ設定されているので、実際の年利を知るためには契約内容の確認が必要です。

なお、契約時に遅延損害金についての定めがない場合、民法で定められた年率が適用されます。

2020年4月に改正された民法で定められている遅延損害金の年率は、3%です。

反対に、遅延損害金の年率が20%を超える場合は違法の可能性もあるため、司法書士や弁護士へ相談すると良いでしょう。

グリーン司法書士法人では、借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

ぜひお気軽にご相談ください!

1-4 2020年の民法改正で遅延損害金についても改正された

2020年4月に民法が改正され、遅延損害金に関する内容も改正されました。

改正後の条文は、下記の通りです。

(金銭債務の特則)

第四百十九条

- 金銭の給付を目的とする債務の不履行については、その損害賠償の額は、債務者が遅滞の責任を負った最初の時点における法定利率によって定める。ただし、約定利率が法定利率を超えるときは、約定利率による。

- 前項の損害賠償については、債権者は、損害の証明をすることを要しない。

- 第一項の損害賠償については、債務者は、不可抗力をもって抗弁とすることができない。

改正後の内容としては、遅延損害金は双方が合意して定めた場合(約定利率)は合意による利率が適用されること、加えて金銭債務の遅延損害金については立証が必要ないとされています。

また民法改正により、法定利率が3年毎に見直されることとなったため、いつの時点の法定利率を用いるかを明示する必要が出てきました。

改正法では延滞した時点での法定利率であることが規定されています。

なお、双方が金利について一切合意していない場合は、法定利率である3%が適用されます。

1-5 遅延損害金と利息の違い

遅延損害金と混同しやすいものとしては「利息」が挙げられます。

利息も借りたお金に対して発生するものですが、遅延損害金とは違い債権者が運用利益として受け取るお金です。

滞納している、滞納していないに関わらず、発生するものです。

そのため、支払いを滞納すると、借りた元金と滞納までの利息、滞納後には遅延損害金を支払う必要が出てきます。

ただし、利息は元金にのみ発生するため、なお、利息と遅延損害金が二重で発生することはありません。

2章 遅延損害金の支払義務はある?

遅延損害金の支払いは、多くのケースで契約によって定められています。

また、契約内容に遅延損害金の支払いについて定められていなかった場合でも、民法で定められています。

遅延損害金は、支払義務があることを覚えておきましょう。

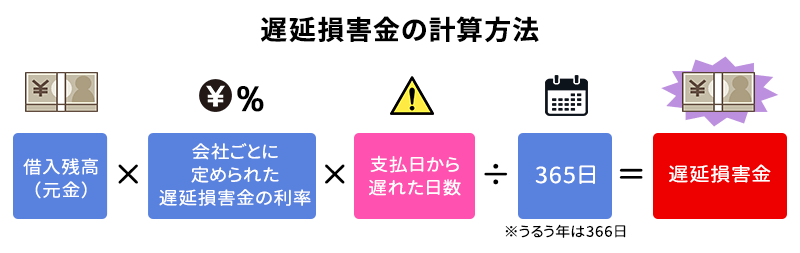

3章 遅延損害金の計算方法

遅延損害金は、下記の式で求めることができます。

借入額×年率×滞納日数÷365日=遅延損害金

支払いが遅れている借入額に、契約書などで定められた年率をかけます。

さらに1日あたりの遅延損害金を算出して滞納日数をかければ、支払うべき遅延損害金が分かります。

いくつかの事例で遅延損害金(延滞利息・遅延利息)の計算を見てみましょう。

その「遅延損害金」、交渉次第でゼロにできるかもしれません。

グリーン司法書士法人では、司法書士にご相談頂いた上で、あなたの借金をいくら減らせるかを無料で診断できます。

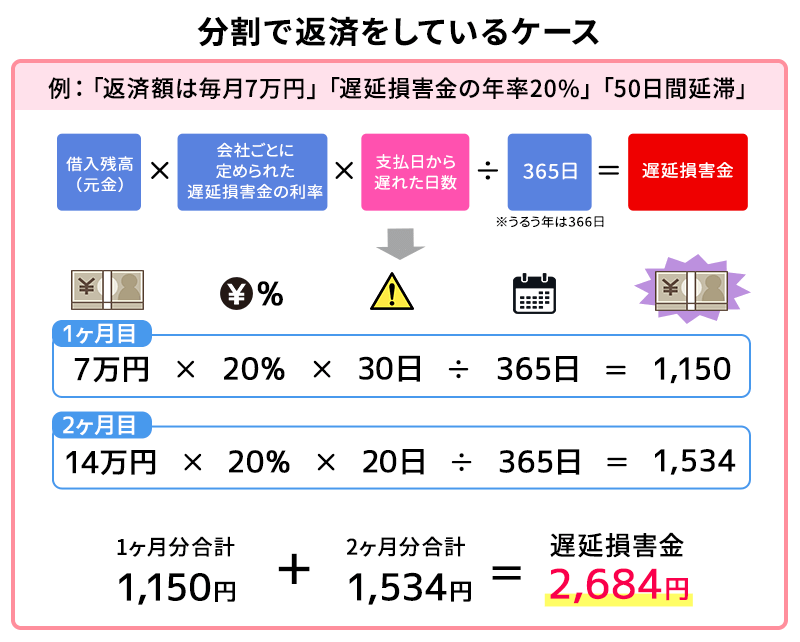

3-1 分割で返済をしているケース

まずは、借入を分割にて返済しているケースについて解説します。

【条件】

- 返済額:毎月7万円

- 遅延損害金:年率20%

- 50日間延滞した

上記の場合、遅延損害金は下記の方法で計算します。

(7万円×20%×30日÷365日)+(14万円×20%×20日÷365日)=1,150円+1,534円=2,684円

1か月目は支払うべき借入額が7万円なので、7万円×20%×30日÷365日となり1,150円が遅延損害金となります。

しかし、2か月目に入ると、支払うべき借入額は2か月分の14万円に増えることがポイントです。

遅延損害金は14万円×20%×20日÷365日で1,534円となり、50日間の合計は2,684円となります。

このように、滞納期間が長期にわたればわたるほど、遅延損害金も増えてしまうのでご注意ください。

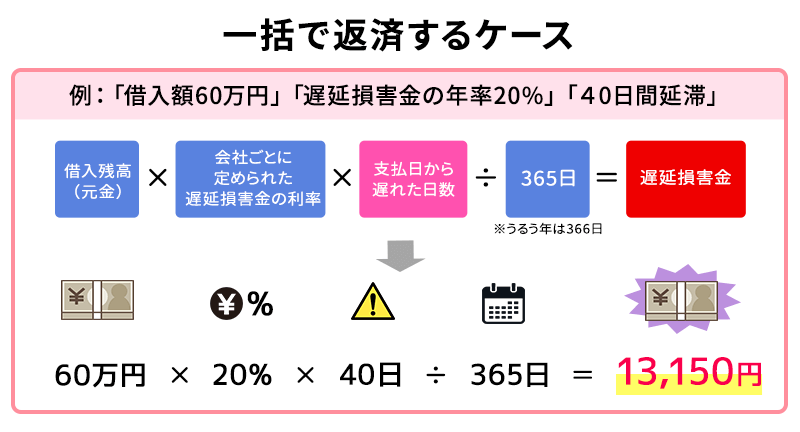

3-2 一括で返済するケース

分割返済ではなく、一括で返済するケースでは、計算式がシンプルです。

【条件】

- 借入額:60万円

- 遅延損害金:年率420%

- 40日間滞納した

計算式は、下記となります。

60万円×20%×40日÷365日=13,150円

上記のケースの場合は、13,150円が遅延損害金となります。

なお、分割で返済をしているケースであっても、「遅延が発生した場合には一括請求できる」という契約の場合には、一括で返済するケースと同じ損害金がかかります。

3-3 住宅ローンにて期限の利益を喪失しているケース

住宅ローンは、一般的な借入よりも高額であるケースがほとんどであり、遅延損害金も高額になりやすいので注意しなければなりません。

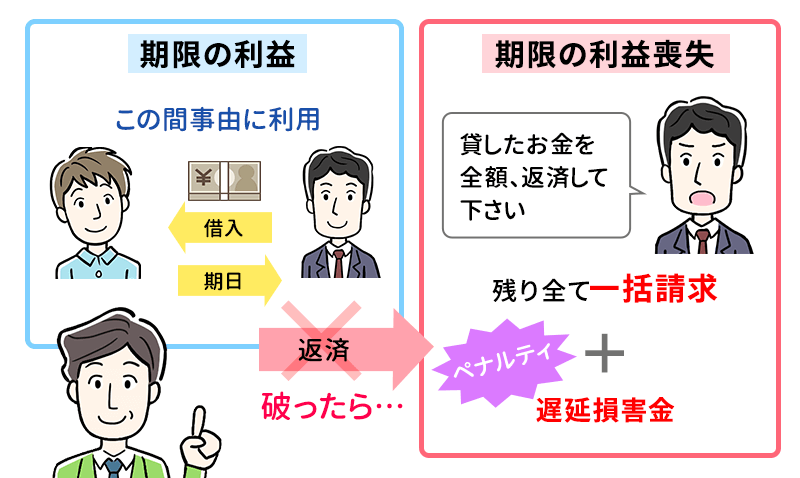

加えて、住宅ローンを滞納し、期限の利益を喪失すると、債権者が残債を一括請求できるようになります。

【条件】

- 住宅ローン残債:3,000万円

- 遅延損害金:年率14.6%

- 20日間滞納した

遅延損害金は「3,000万円×14.6%×20日÷365日=24万円」と計算できます。

1か月弱でこの金額になってしまうため、長期となれば金額が跳ね上がることも珍しくありません。

4章 遅延損害金がかかるときに起こる4つのリスク・デメリット

遅延損害金が発生するということは、支払総額が増えることとなります。

しかし、遅延損害金が発生すると支払総額が増える以外にも、下記などのデメリットがあるので注意しなければなりません。

- 滞納するとブラックリストに掲載される

- 残債を一括請求される恐れがある

- 裁判を起こされる可能性がある

- 預貯金や給与、不動産を差し押さえられる可能性がある

それぞれ詳しく解説していきます。

4-1 滞納するとブラックリストに掲載される

支払義務があるお金を支払わずにいると、信用情報機関のブラックリストに掲載されてしまうリスクがあります。

ブラックリストに掲載されると、下記のデメリットがあるのでご注意ください。

- 新たにクレジットカードを作成できなくなる

- 現在所有しているクレジットカードを利用できなくなる

- ローンの審査に通らなくなる

一般的には、2~3か月ほどの滞納でブラックリストに掲載されるといわれていますが、明確な基準はありません。

また、信用情報機関のブラックリストに登録された場合、滞納分を完済してから5年間は記録が残り続けてしまいます。

そのため、滞納分を支払ったからといって、すぐにブラックリストが解除されるわけではないのでご注意ください。

4-2 残債を一括請求される恐れがある

借金などの返済を滞納し、期限の利益を喪失してしまうと、返済期日にかかわらず残債を一括請求される恐れがあります。

とはいえ、1回だけ返済が遅れた程度では、債権者が一括請求に踏み切らない可能性もあります。

万が一、支払いに遅れてしまった場合はできるだけ早く返済し、次回以降は返済に遅れないようにしましょう。

4-3 裁判を起こされる可能性がある

支払いを催促する電話や書面への対応を怠り滞納を続けていると、裁判を起こされる場合があります。

一般的には、滞納から2ヶ月ほどで督促状が届き、先ほど解説したように残債を一括で支払うように求められます。

これに対応せずにいると、裁判を起こされる可能性があるのです。

裁判を起こされた場合、出廷して今後の支払いについての協議をすることになるでしょう。

4-4 預貯金や給与、不動産を差し押さえられる可能性がある

裁判所からの通知に対応せずにいると、財産などを差し押さえられる可能性が出てきます。

預貯金や不動産だけでなく、給与についても差し押さえられる可能性があるので注意しましょう。

差押えにおけるデメリットは所有する財産から強制的に借金を回収されるだけでなく、給与差押えの場合には勤務先への通知がいくこともあることです。

これによって支払いを滞納していることが勤務先に露呈し、社会的な信頼を失うことにもつながります。

遅延損害金のお支払いでお困りなら

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

5章 遅延損害金を払いたくない人が知っておくべき対処法

本記事の2章で解説したように、遅延損害金は法律によって支払いが義務づけられています。

しかし、手元に資金がなく、払いたくても払えないといったこともあるでしょう。

そのような場合は、下記の方法などで対策しましょう。

- 滞納前に借入先に返済猶予の相談をする

- 時効成立していないか確認する

- 遅延損害金の免除や減額の交渉をする

- 司法書士や弁護士に債務整理を依頼する

- 住宅ローンを滞納している場合は任意売却する

- 住宅ローンを滞納している場合はリースバックを検討する

それぞれ詳しく解説していきます。

5-1 滞納前に借入先に返済猶予の相談をする

あらかじめ返済が厳しいことが分かっている場合には、滞納する前に借入先に相談しましょう。

滞納してしまうと遅延損害金が発生してしまい、返済の相談も難しくなってしまうからです。

そのため、滞納してしまう前に支払う意思があることを示し、返済していくための相談をしましょう。

場合によっては、借入先が返済プランの見直しをしてくれたり、返済期間を延ばしたりしてくれる場合があります。

また、一定期間のみですが金利のみ支払えば良いことにしてくれることもあるでしょう。

いずれにしても、滞納がある状態での返済猶予のお願いは難しくなっています。

現状で滞納分がある場合は、まず滞納分を支払ってから相談するとベストです。

5-2 時効成立していないか確認しよう

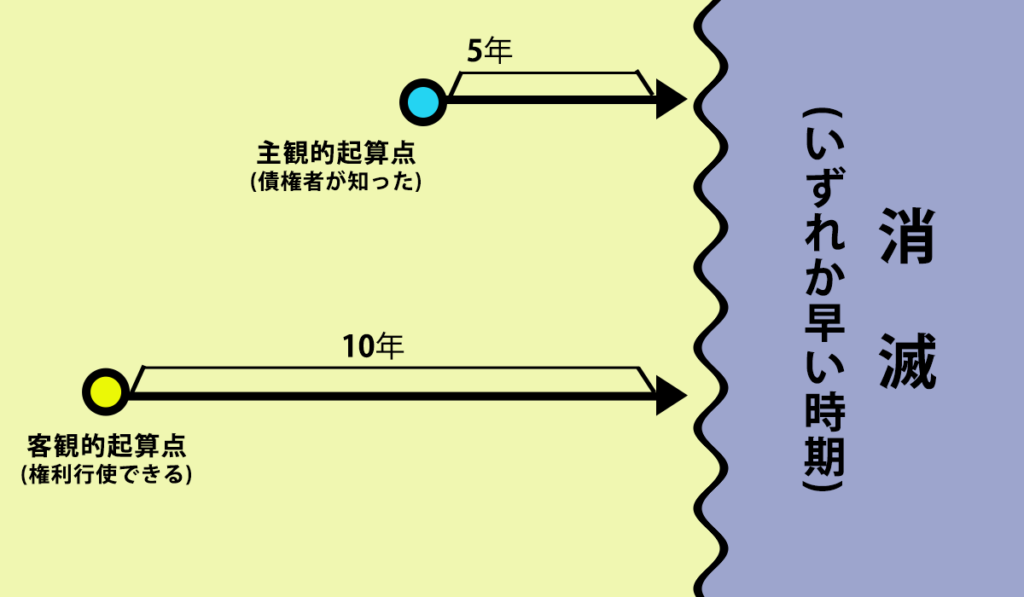

借入金にも消滅時効があり、消滅時効を迎えた借入金については、事実上返済する義務がなくなります。

5年以上の期間、返済していないケースであれば、消滅時効が成立している可能性があるので確認しましょう。

2020年に改正された民法によると、下記のいずれか早い時期を迎えると消滅時効となります。

- 債権者が権利を行使できる時点から10年

- 債権者が権利を行使できることが判明してから5年

銀行や消費者金融からの借入金は、契約で権利を行使できる時期が明らかなので、ほとんどの場合5年で消滅時効となります。

ただし、消滅時効の可能性が高いケースでも、下手に連絡をすると、時効が成立しなくなる場合もあります。

そこで、借入から5年以上経っていて請求もされていない場合でも、司法書士や弁護士に相談することをおススメいたします。

5-3 遅延損害金の免除や減額の交渉をしてみよう

支払義務のある遅延損害金ですが、交渉すれば減額や支払いの免除を受けられる場合もあります。

金融業者からの借入では交渉は難しいですが、個人間や金融業者以外の企業ならば交渉が成立することも少なくありません。

ただし、本来は支払義務があるものについて交渉することになるため、簡単にはいかないことも覚えておく必要があります。

交渉をまとめるためには、具体的な返済計画を提示すると効果的です。

例えば、期日までに必ず一括で返済するという条件ならば、交渉が成立することもあるでしょう。

また、毎月定額を必ず期日までに支払うという条件も、場合によっては受け入れてもらえることもあります。

いずれにしても、支払いへの誠意を示すことが大切です。

5-4 司法書士や弁護士に債務整理を依頼しよう

現時点の経済状況ではどうしても返済できないという場合には、司法書士や弁護士へ相談して債務整理を視野にいれてみましょう。

債務整理をすると、返済額を減らしたり支払いを免除してもらったりすることができます。

債務整理には、主に「任意整理」「個人再生」「自己破産」の3種類があり、それぞれの特徴は下記の通りです。

| 債務整理の種類 | 特徴 |

|---|---|

| 任意整理 | 話し合いで将来支払う利息分を減額し、残りを3~5年で分割返済する |

| 個人再生 | 裁判所の許可を得て借金を5分の1程度まで減額し、残りを3年で返済する |

| 自己破産 | 裁判所の許可を得て借金全額の返済義務を免除してもらう |

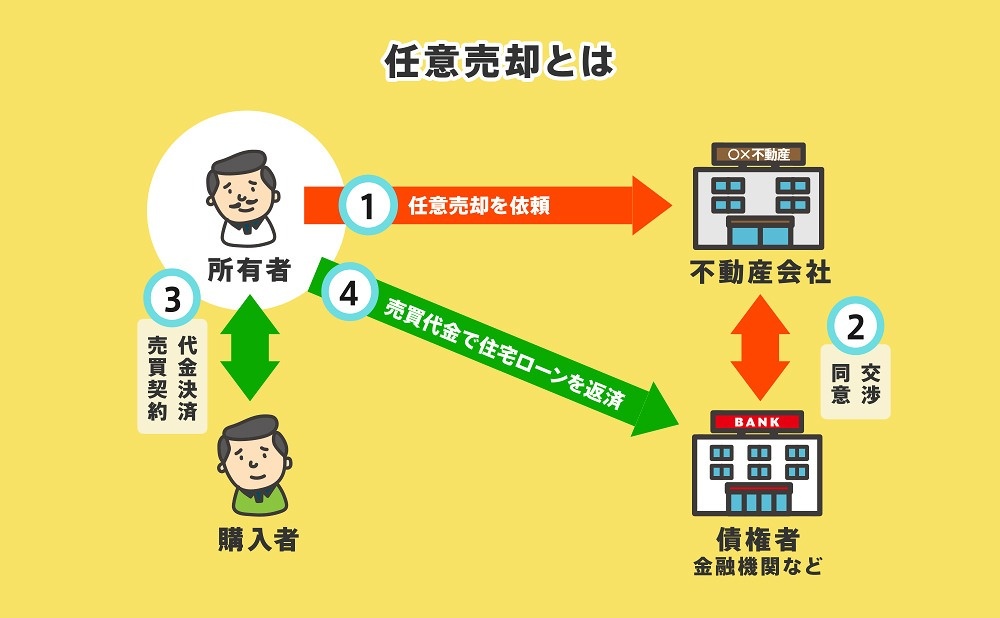

5-5 住宅ローンを滞納している場合は任意売却しよう

住宅ローンを滞納しているケースでは、任意売却という方法も有効です。

任意売却とは、債権者である金融機関の同意を得て、住宅ローンが残っている状態で不動産を売却することです。

売却代金は住宅ローンの返済に充てることができるので、返済額を減らせます。

ただし、返済がすべてなくなるというわけではありません。

残っている住宅ローン総額よりも売却金額が下回る場合には、任意売却の後に債務整理が必要となる場合もあります。

そのため、任意売却する場合には司法書士や弁護士に相談すると安心です。

5-6 借金を滞納している場合はリースバックという方法も検討しよう

任意売却をすると、家は売却されてしまうので、そのまま住み続けることができません。

一方、リースバックという方法を活用すると、売却をしてもそのまま家に住み続けることが可能です。

リースバックとは、不動産を売却し、その不動産を賃貸として借りることです。

リースバックは次のケースで活用することができます。

- 住宅ローンを完済している

- 住宅ローンが残り少ない

この場合、住み続けながらまとまったお金を手にすることができます。

このお金で遅延損害金が積み上がる前に一括返済ができるかもしれません。リースバックのメリットとデメリットは、それぞれ下記の通りです。

| メリット | デメリット |

|---|---|

| 家を売却した後も住み続けられる場合によっては、家を再購入することもできる | 契約条件が厳しい売却代金は相場より低いことが多い家賃は相場より高いことが多い |

上記のように、リースバックにはメリットがある一方で、家賃交渉などハードルが高い部分もあります。

どうしても家に住み続けたいという場合にはリースバックについて検討するのも良いでしょう。

まとめ

遅延損害金は、法律で定められているため支払う義務があります。

ただし、場合によっては返済額が減ったり免除してもらえたりするケースもあります。

対処法はいくつも挙げられますが、どの方法を選ぶにしても早めの行動が大切です。

遅延損害金を含む返済については、1人で悩むよりも専門家へ相談してみるといいでしょう。

グリーン司法書士法人では、遅延損害金や返済についての相談を承っています。

専門家の意見を取り入れて、正しい方法で返済を進めていきましょう。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 遅延損害金は何%ですか

- 遅延損害金の法定利率は、2020年4月以降は年率3%です。

ただし、契約に記載されている場合は年率14.6%もしくは年率20%が一般的です。

- 遅延損害金は1日遅れただけで発生しますか?

- 遅延損害金は返済期日の翌日から発生します。

したがって、返済に1日遅れただけでも遅延損害金が発生するのでご注意ください。

- 遅延損害金について契約書に記載がなくても支払義務がありますか?

- 遅延損害金は民法でも定められているので、契約書に記載がなかったとしても、支払義務があります。

| 関連キーワード | |

|---|---|

| 減額シミュレーション |

債務整理 方法 |

督促状を無視するのは危険!差し押さえされる前に知ってほしい対処法

督促状を無視するのは危険!差し押さえされる前に知ってほしい対処法 任意整理の流れと注意点の全てが一目で分かる詳細かつ簡単な解説

任意整理の流れと注意点の全てが一目で分かる詳細かつ簡単な解説 個人再生はどんな流れで進む?相談から返済完了までの手続きを解説

個人再生はどんな流れで進む?相談から返済完了までの手続きを解説 自己破産にかかる期間は?借金ゼロまでどれくらい待てばよいか

自己破産にかかる期間は?借金ゼロまでどれくらい待てばよいか 任意売却とは?通常売却との違いからメリットデメリットまで徹底解説

任意売却とは?通常売却との違いからメリットデメリットまで徹底解説