財産を残しつつ借金を大幅減額!借金返済ノウハウの個人再生の記事一覧

個人再生手続き(個人民事再生)とは、債務整理の一種で、収入や財産が不足して借金の返済が困難な人が、裁判所に認可を受けた上で、借金を5分の1〜10分の1に減額し、原則3年で返済する再生計画を立てる手続きです。

個人再生をするための条件は、以下の通りです。

横スクロールできます

| 小規模再生 | 給与所得者再生 | ||

| 開始要件 | 共通要件 | ①安定収入の見込みがある ②住宅ローンを除く債務総額が5000万円以下である |

|

| 特有要件 | ③給与またはこれに類する定期収入の見込みがあり、その変動幅が小さい | ||

| 続行要件 | ①書類に不備がない ②追完・補正に適切かつ迅速に対応する |

||

| 認可要件 | 共通要件 | ①再生計画案が期限までに提出されている ②再生計画の遂行見込みがある ③弁済額が最低弁済額の要件を満たしている ④返済計画の内容が適切に定められている |

|

| 特有要件 | ⑤債権者の過半数の同意がある | ||

個人再生には、「小規模個人再生」の他に「給与所得者再生」というものがありますが、小規模個人再生のほうが結果的に借金の減額率が高くなることが多いです。

、メリットが大きいため、ほとんどの方が小規模個人再生を選択します。

ただし、ケースによっては小規模個人再生が選択できず、給与所得者再生を選択せざるを得ないこともあるのでご注意ください。

個人再生には、以下のようなメリットとデメリットがあります。

個人再生のメリット

- 借金を大幅に減額できる

- 家や車を残すことができる

- ギャンブルなどが原因の借金でもできる

個人再生のデメリット

- 借金はゼロにならない

- 手間と時間がかかる

- すべての債務が対象になる

- 官報に載る

- ブラックリスト入りする

- 個人再生できない場合もある

- 税金などは減額されない

- マイホームを維持できない場合がある

- 返済額が上がる場合がある

個人再生は基本的に借金をすべて整理する債務整理となりますが、住宅ローンについては「住宅資金特別条項」を活用できます。

住宅資金特別条項を活用すれば、マイホームに住み続けながら債務整理を行えます。

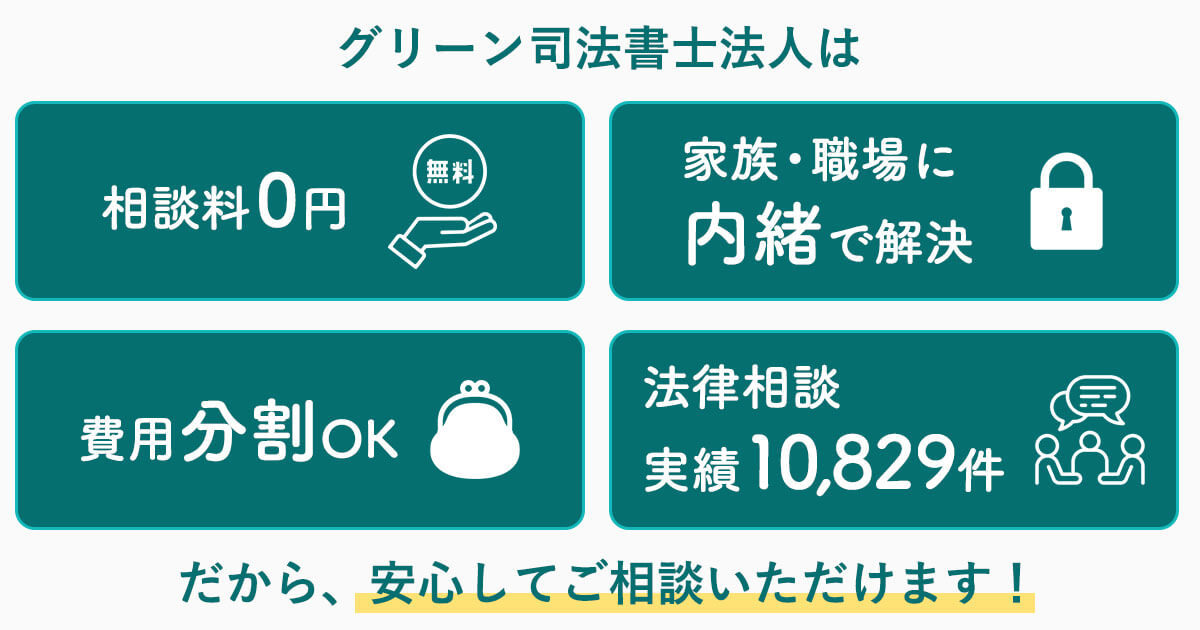

個人再生は裁判所での手続きが必要であり、個人で行うのは大変です。

ミスなく手続きを行い生活を立て直すためにも、債務整理に詳しい司法書士や弁護士に相談するのが良いでしょう。

グリーン司法書士法人では、個人再生を始めとした債務整理に関する相談をお受けしています。

初回相談は無料ですので、まずはお気軽にお問い合わせください。

グリーン司法書士法人に依頼するメリット

メリット1

豊富な

実績と経験

メリット2

家から相談可能

(オンライン相談)

メリット3

土日祝も

対応可能

メリット4

仕事帰りも可能

(20時まで)

個人再生記事一覧

よくあるご質問

- 個人再生したらどうなる?

- 個人再生をすれば、借金を5分の1~10分の1まで減額可能です。

個人再生の手続き完了後は約3〜5年で減額した借金を返済していきます。

個人再生について詳しくはコチラ

- 個人再生のブラックリストは何年で消える?

- 個人再生の手続き完了後からブラックリストが消えるまでには、完済から5~10年程度かかります。

少しでも早く信用情報を回復させたいのであれば、個人再生を早く完了させ借金完済を目指しましょう。

個人再生完了後の信用情報回復について詳しくはコチラ

- 個人再生は失敗するとどうなる?

- 個人再生の手続きに失敗すると、借金は手続き前と変わらないので返済負担は軽くなりません。

失敗後に借金の返済負担を減らしたい場合には、別の債務整理方法も検討しましょう。

なお、個人再生の手続きにかかった費用を返却してもらえるかは依頼先によって異なります。

個人再生の失敗について詳しくはコチラ

- 個人再生はどこまで調べられる?

- 個人再生をすると、借金の金額や本人の収入、財産状況を調査されます。

なお、調査結果によっては個人再生以外の債務整理を選択しなければならない場合もあります。

個人再生について詳しくはコチラ

- 個人再生の家計簿はいつからつける?

- 個人再生の申立て時に直近2ヶ月分程度の家計簿を提出し、手続き終了時まで家計簿をつけ続けるように言われます。

そのため、6〜8ヶ月間は家計簿をつけ続ける必要があります。

個人再生時の家計簿提出について詳しくはコチラ

- 個人再生のペナルティは何?

- 個人再生のペナルティやデメリットは、下記の9つです。

①借金はゼロにならない

②手間と時間がかかる

③すべての債務が対象になる

④官報に載る

⑤ブラックリスト入りする

⑥個人再生できない場合もある

⑦税金などは減額されない

⑧マイホームを維持できない場合がある

⑨返済額が上がる場合がある

個人再生のデメリットについて詳しくはコチラ

- 小規模個人再生の要件は?

- 小規模個人再生の適用要件は、下記の通りです。

安定した収入の見込みがある

住宅ローン以外の債務総額が5,000万円以下

給与所得者再生と異なり、小規模個人再生は毎月の収入に幅のある自営業者でも適用可能です。

小規模個人再生の適用要件について詳しくはコチラ

- 個人再生の流れは?

- 個人再生申立て後は、以下の流れで進みます。

債権届出・異議申述

再生計画案作成・提出

書面付議決定意見聴取手続開始決定

認可決定・精算

返済

個人再生の手続きについて詳しくはコチラ

- 個人再生は官報に何回載る?

- 個人再生の手続き時に官報に掲載されるタイミングは、下記の3回です。

個人再生の手続きが始まるとき

債権者に意見を聞くとき

残りの借金の返済計画である再生計画が裁判所に認められたとき

個人再生で官報に掲載される回数、タイミングについて詳しくはコチラ

- 個人再生の返済方法は?

- 個人再生の手続き完了後は約3〜5年で減額した借金を返済していきます。

万が一、返済が難しくなった場合には裁判所に再生計画変更申立書を提出すれば最大2年返済期間を延長してもらえます。

個人再生の返済期間について詳しくはコチラ