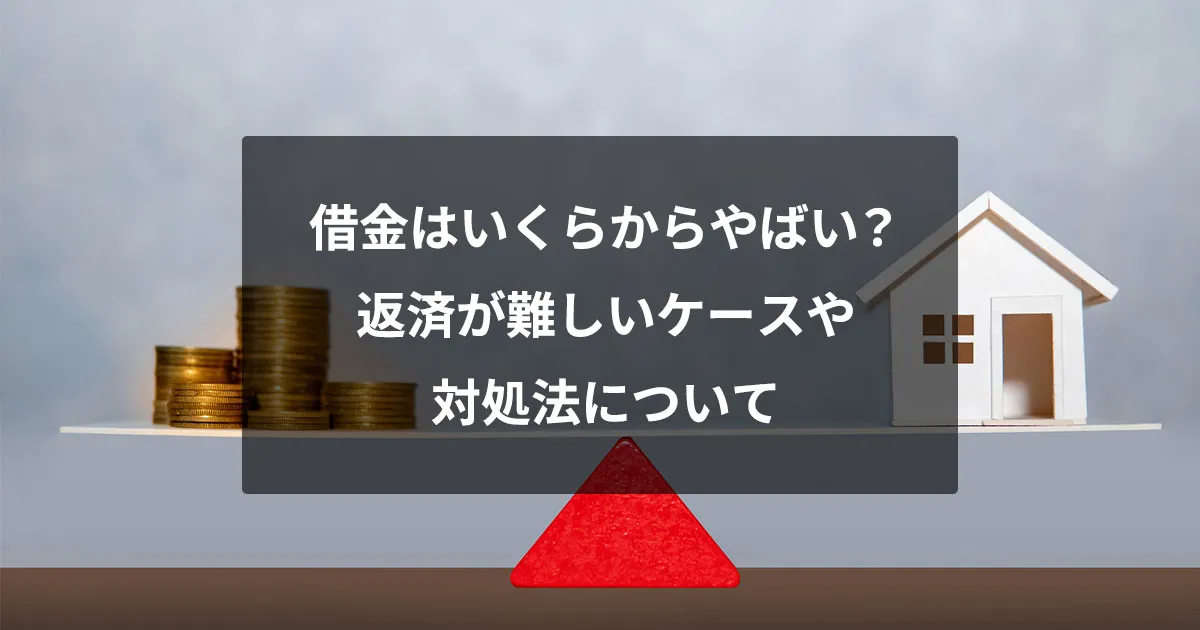

この記事は約 15 分で読めます。

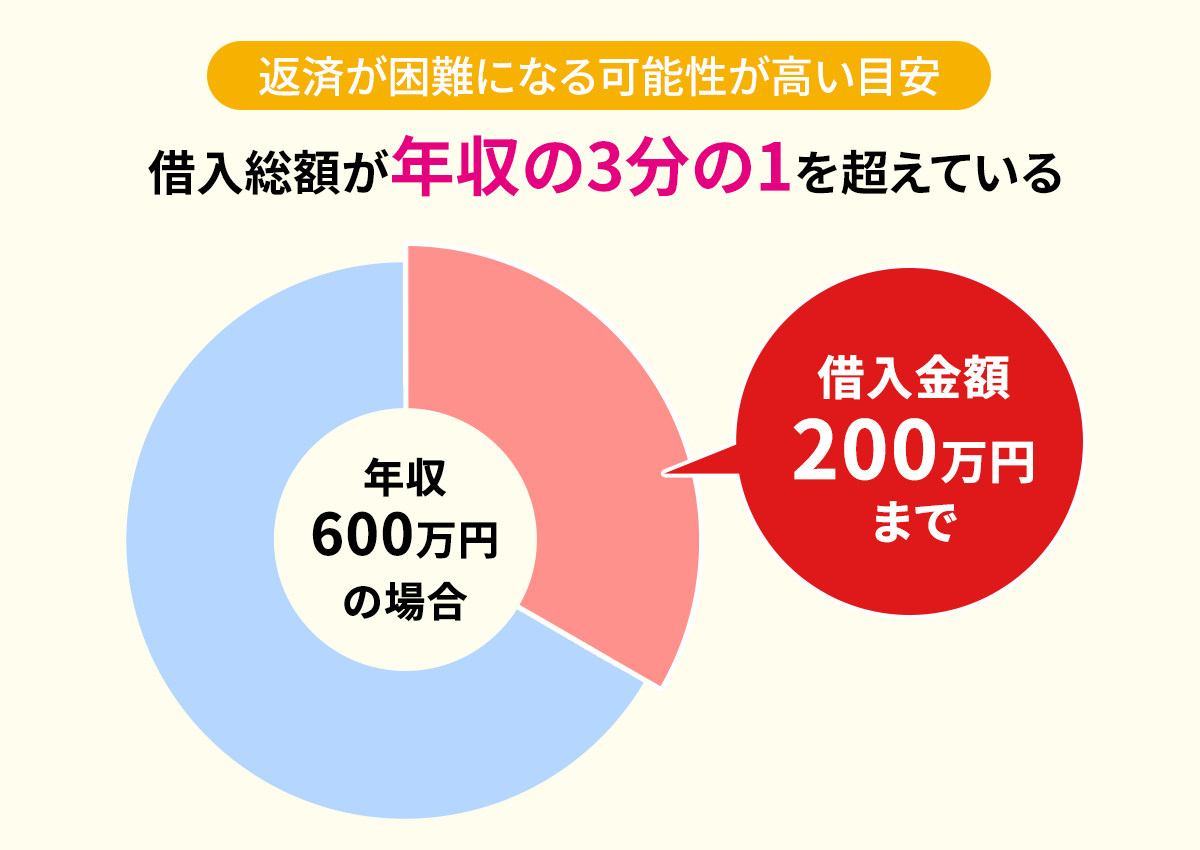

借金がやばいかどうかの一つの目安は、借入総額が年収の3分の1を超えているかどうかです。

年収の3分の1を超える借金は、返済能力を上回ってしまい返済が難しくなると言われています。また、この他にも借金の返済が難しくなる目安や兆候はいくつかあるので、金額のみで判断しないようにしましょう。

借金の返済が難しい、やばいと感じたときには、収支の見直しや無駄遣いをやめるなどの対策が必要です。

すでに借金が増えすぎている場合には、債務整理も検討しましょう。

本記事では、借金はいくらからやばいのか、やばいと感じたときの対処法を紹介します。

借金総額が増えてしまった人は、下記の記事もご参考にしてください。

目次 ▼

1章 借金はいくらからやばい?

借金の返済が難しくなり「やばい」と感じるひとつの目安は、借入金額が年収の3分の1を超えているケースです。

例えば、年収600万円の人は借金総額が200万円を超えている場合、借金をしすぎていてやばいと言えるでしょう。

貸金業法でも年収の3分の1を超える貸付は「総量規制」と呼ばれ、規制されています。

とはいえ、実際には〇〇円の借金があるからやばい、と明確な金額があるわけではありません。

50万円の借金をしていたとしても、たとえば年収1,000万円ある人と生活保護ギリギリの収入の人とは借金の危険度が異なります。

貸金業者では法律によって総量規制と呼ばれるルールが設定されており、年収の3分の1を超える貸付は行ってはならないとしています。

借金の残高が年収の3分の1を超える場合、返済能力を超えてしまうからです。

総量規制のルールが設定されているのは、下記に当てはまる貸金業者などです。

- 消費者金融

- クレジットカード会社

一方で、銀行や信用金庫のローンやショッピングローンは総量規制の対象外です。

そのため、年収の3分の1を超える金額でも借入できてしまいます。

借金が年収の3分の1を超えていて返済が難しい状況という場合は、まずは借金を減らして現状のやばいという状況から脱することを検討しましょう。

借金を減らす方法はいくつかあります。

グリーン司法書士法人では、あなたのケースで借金を減らすにはどの方法が最適か?またどのくらい借金を減らせるのか?を匿名で「無料診断」が可能です。

まずは以下の診断フォームよりシミュレーションしてみてください。

2章 借金の返済が難しくやばいケース5つ

借金総額が年収3分の1を超えていなくても、返済が難しいケースや将来的に難しくなる可能性が高いケースもあります。

- リボ払いをしていて残高が減らない状態が続いている

- 長期間完済していない借金がある

- 複数の貸金業者や銀行から借り入れしている

- 返済を滞納し遅延損害金が発生している

- 学生が消費者金融から借金している

上記の5つのケースは、借金の返済が難しくなる可能性があるので御注意ください。

それぞれ解説していきます。

2-1 リボ払いをしていて残高が減らない状態が続いている

クレジットカードのリボ払いを日常的に使用していて毎月返済しているにもかかわらず残高が減っていない状態は、返済できなくなる恐れがあります。

というのも、リボ払いは金利が約15%と高く設定されている場合が多いです。

そのため、日常的に繰り返しリボ払いを使用していると利息が膨らんでしまい、完済までに時間がかかってしまいたす。

リボ払いの返済方法には、大きく分けて下記の2種類があります。

| 定額方式(元利定額方式・元金定額方式) | あらかじめ決めておいた「一定額」と「手数料」を支払う |

|---|---|

| 残高スライド方式 | 支払残高によって決められた「一定額」と「手数料」を毎月支払う |

上記のうち、定額方式は返済額のうち利息支払い分を占める割合が多いので、完済までに時間がかかります。

グリーン司法書士法人ではあなたのケースで過払い金請求ができるのか?

できる場合はいくら戻ってくるのか?匿名で診断が可能です。

まずはお気軽に下記の診断フォームから無料診断してみてください。

2-2 長期間完済していない借金がある

完済までに時間がかかる借金は、それだけ支払う利息も増えてしまいます。

支払いが長期にわたる借金をしているときに、新たな借入をしてしまうと返済計画が崩れ返済できなくなる恐れがあります。

- 完済予定日はいつなのか

- 利息および総返済額はいくらか

借金をする際には、上記を把握した上で借入を行いましょう。

2-3 複数の貸金業者や銀行から借り入れしている

複数の業者や金融機関から借入をしていると、返済状況を把握しにくくなります。

不測の事態が発生したときやひとつでも借金を予定通り返済できなくなったときに、一気に返済が難しくなる恐れがあります。

複数の借入先から借金をしている際に特に注意が必要なのは、返済目的で別の業者や金融機関から借金をしているケースです。

このように自転車操業となっていると、いずれ総量規制に引っかかり、借入ができなくなったときに返済ができなくなる可能性があります。

また、消費者金融やカードローンなどでは、少額の借入ほど金利が高くなるように設定されています。

そのため、複数の業者から少額ずつ借入を行うよりも、ひとつの業者に借金をまとめてしまった方が支払う利息を抑えられる場合もあるでしょう。

2-4 返済を滞納し遅延損害金が発生している

すでに借金の返済を滞納していて遅延損害金が発生しているケースも注意が必要です。

借金滞納時に加算される遅延損害金は金利の上限が年40%であり、通常の金利より高く設定されています。

そのため、借金滞納により遅延損害金が発生してしまうと、通常の借金返済よりハードルが上がってしまいます。

対処法としては、複数の業者から借入をしている場合には遅延損害金が発生している借金から返すなどが考えられます。

2-5 学生が消費者金融から借金している

2022年に成人年齢が20歳から18歳に引き下げられたことを機に、18歳以上の学生も消費者金融やカードローンによる借入を行えるようになりました。

ただ、安定した収入がない学生が金利の高い消費者金融やカードローンを借り入れると返済ができなくなる恐れがあります。

成人年齢が引き下げられたことにより、18歳や19歳は学生であっても成人にあたります。

そのため、消費者金融やカードローンで返済しきれないほどの借金をしたとしても、本人もしくは保護者などが未成年者取消権を行使できません。

3章 借金をしている人の割合・平均借入額

日常的に借金をしていると感覚が麻痺してしまい、借金をしている状態が普通だと感じる人もいるかもしれません。

しかし、借金をしている人の割合は下記の通りであり、決して高くはありません。

| 世帯人数 | 借金をしている割合 |

|---|---|

| 単身世帯 | 15.3% |

| 2人以上世帯 | 20.4% |

また、借金をしている人の平均借入残高は下記の通りです。

| CICに登録されている借入残高 | 1人あたり65.0万円 |

|---|---|

| JICCに登録されている借入残高 | 1人あたり59.1万円 |

上記のように、借金をしている人の平均借入残高と比較して自分の借金が多いかを考えてみるのも良いでしょう。

4章 自分の借金がやばいと感じたときの対処法

自分の借金がやばいと感じたときには、収支を見直し返済計画を立ててみて自力返済が可能かを分析する必要があります。

自力返済が可能な場合は、計画通りに返済を行い借金完済を目指しましょう。

一方でシミュレーションの結果、自力返済が難しいことがわかったら、早い段階で司法書士や弁護士に相談することをおすすめします。

自分の借金がやばいと不安になったときの対処法を詳しく見ていきましょう。

4-1 自力返済が可能か返済計画をシミュレーションする

まずは、自分の借金の状況が本当にやばいのかどうか、収支を把握して返済シミュレーションを立ててみましょう。

返済シミュレーションを立てて返済していく流れは、下記の通りです。

- 自分の借金総額を把握する

- 自分の収支を把握する

- 毎月返済できる金額を把握する

- 返済シミュレーションをする

- シミュレーション通りに返済していく

自分の収支がわからない場合は、1ヶ月家計簿をつけて自分が何にお金を使っているか確認するのも良いでしょう。

借金総額や自分の収支を確認した結果、すでに借金の自力返済が難しいことがわかった場合、司法書士や弁護士に債務整理の相談をすることをご検討ください。

4-2 自力返済が可能な場合は計画通りに返済する

自力返済が可能な場合は計画通りに確実に返済していきましょう。

また、計画通りに返済するだけでなく、下記の工夫を行い余裕があるときに繰り上げ返済を行うことも大切です。

- 収支を見直す

- 無駄遣いをやめる

- 借金を一本化する

- 副業などで収入を増やす

- クレジットカードの利用は避ける

- リボ払いはやめる

4-3 自力返済が難しい場合は司法書士・弁護士に相談する

借金の返済計画を立てた結果、自力返済が難しいとわかった場合は、債務整理に詳しい司法書士や弁護士に相談するのがおすすめです。

自力返済が難しい借金を放置したとしても、その後状況が改善される可能性は低いからです。

司法書士や弁護士に借金問題について相談すれば、借金の現状を分析し、必要に応じて債務整理などの提案をしてくれます。

また、借金に過払い金が発生しているかどうかや借金が時効を迎えているかどうかも調査してくれます。

5章 自力での返済が難しいときには債務整理を検討する

すでに借金が膨らんでしまい、自力では返済が難しいときには債務整理を検討しましょう。

債務整理には、主に下記の4種類があります。

| 種類 | おすすめな人の特徴 |

|---|---|

| 任意整理 |

|

| 個人再生 |

|

| 自己破産 |

|

| 特定調停 |

|

上記のように、債務整理はそれぞれメリットやデメリットがあり、おすすめな人の特徴も変わってきます。

それぞれの債務整理を詳しく紹介していきます。

5-1 任意整理

任意整理とは、債権者と直接交渉をし、返済計画の見直しや将来発生する利息の軽減などをしてもらう方法です。

任意整理には、以下のメリットとデメリットがあります。

| メリット | 債務整理する借金を自分で選べる 家族に秘密にしたまま手続きできる 手続き自体は比較的短期間で終了する |

|---|---|

| デメリット | 信用情報機関の事故情報に登録される 借金の大幅な減額は見込めない 債権者との交渉に失敗する場合もある |

任意整理は、債務整理する借金を自分で選べるので、下記に当てはまる人にも向いています。

- 自宅や車を手元に残したい人

- 保証人・連帯保証人が付いている借金がある人

一方で、任意整理はあくまで債権者との交渉を行うのみですので、交渉内容によっては失敗する可能性もあります。

5-2 個人再生

個人再生では、裁判所に借金返済が困難であることを認めてもらい、大幅に減額してもらった金額を原則3年間で返済する方法です。

借金を大幅に減額できるので、手続き後は生活の再設計をしやすいのがメリットです。

また、個人再生では住宅資金特別条項が用意されており、利用したら住宅ローン以外の債務を個人再生できるので自宅を残して手続きできます。

一方で、個人再生は裁判所で行う手続きであり手間と時間がかかります。

手続き時には官報に氏名と住所が掲載される点もデメリットですが、官報を見る人はごく限られているので、官報の情報から個人再生をしたことがバレる可能性は低いです。

5-3 自己破産

自己破産とは、裁判所に支払不能状態であることを認めてもらい、借金を免除してもらう方法です。

他の債務整理と異なり、自己破産は税金など一部の借金以外のすべての借金の返済義務がなくなる点がメリットです。

一方で、自己破産は裁判所にて行う手続きであり、手間と時間、費用がかかります。

また自己破産後は価値のある財産はすべて没収されてしまいます。

これらのメリットとデメリットを踏まえ、他の債務整理では借金を返済できない場合に自己破産はおすすめです。

5-4 特定調停

特定調停とは、簡易裁判所の調停委員が債権者と債務者との話し合いを仲裁し、返済条件や方法を決める方法です。

任意整理同様に特定調停では債務整理できる借金を選べるので、自宅や車などを手元に残しつつ借金の返済義務を軽くできます。

一方で、特定調停は裁判所に行く手間がかかりますし、あくまでも債権者と債務者の話し合いなので調停が成立せずに返済負担を軽くできない可能性もあります。

まとめ

借金がやばいかどうかのひとつの目安は、借入残高が年収3分の1を超えるかどうかです。

借金総額が年収の3分の1を超えると消費者金融やカードローンなどで新たな借入ができなくなります。

また、借金が年収の3分の1を超えない場合でも、リボ払いを日常的に使用している場合や複数の貸金業者から借金をしている場合には、不測の事態が発生したときに借金の返済が難しくなる恐れがあります。

自分の借金はやばいかもしれない、返済がきついと感じたときには、収支の見直しやリボ払いをやめるなどの対策が必要です。

万が一、これらの対策をしても借金の返済負担が軽くならない場合は債務整理も検討しましょう。

債務整理には複数の方法があり、借金の金額や自分の収入によって選択すべき方法が異なります。

自分に合う債務整理がわからない、何から始めれば良いかわからない場合には債務整理に詳しい司法書士や弁護士に相談しましょう。

グリーン司法書士法人では、債務整理に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですのでまずはお気軽にお問い合わせください。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 借金はいくらからやばい?

- 借金がやばいかどうかの一つの目安は、借入総額が年収の3分の1を超えているかどうかです。

年収の3分の1を超える借金は、返済能力を上回ってしまい返済が難しくなると言われています。

借金がいくらからやばいかについて詳しくはコチラ

- 借金の返済が難しくなっている人の特徴とは?

- 下記に該当する人は借金の返済が難しくなっている可能性があります。

・リボ払いをしていて残高が減らない状態が続いている

・長期間完済していない借金がある

・複数の貸金業者や銀行から借り入れしている

・返済を滞納し遅延損害金が発生している

・学生が消費者金融から借金している

借金の返済について詳しくはコチラ

- 30代で借金がある人の割合はどれくらいですか?

- 金融広報中央委員会の調査によると、30代の単身世帯で借金がある人は約2割です。一方、2人以上の世帯では3割弱の人が借金があるとされています。