この記事は約 16 分で読めます。

大きい額の買い物をするときや、手持ちがないときに役立つクレジットカード。

この記事に辿り着いた方は、ある日突然、強制解約の通知が来て驚いたことだと思います。

しかし、強制解約になったからと言ってそのままにしておくと、状況が余計に悪化するため適切な対応が必要です。

この記事では、クレジットカードの強制解約の通知がきた原因と対処法を解説します。

カードの返済に追われていて、払うのが厳しいという方は以下の記事をご参考にしてください。

目次 ▼

1章 強制解約とは

強制解約とはクレジットカード料金を滞納したことを理由に、クレジットカード会社が強制的にカードを使えなくし契約を解除することです。 そのため、クレジットカードを強制解約されると、今所有しているカードを使用できなくなってしまいます。

その他にも、ブラックリストに掲載されたり、他のカード会社の利用も停止になる可能性があるなど、強制解約されると様々なことが起こります。

強制解約の通知が来たまま放っておくと、ますます状況が深刻化してしまいます。

必ず何かしらの対処を行いましょう。

グリーン司法書士法人はこれまで7,000件以上の借金返済に関するご相談を承ってまいりました。

対処法が分からない等お困りの方は、借金返済のプロであるグリーン司法書士法人にお気軽にお問い合わせください。

2章 クレジットカードの強制解約の通知がきた原因

クレジットカードを強制解約された方は「強制解約なんて聞いてない!」「使えないと生活できない!」とかなりお困りの様子かと思います。

しかし、何の心当たりもないまま強制解約になるケースはほとんどありません。

クレジットカードは「後払い制度」です。自分の買い物の代金を一旦カード会社が立て替えてくれている状態なので、後から払ってくれるという信頼関係のもとで成り立っています。

強制解約になったということは、信頼関係を損なうような行動をした可能性が非常に高いと言えます。

具体的には、以下のような行為が考えられます。

- カード代金の支払いを滞納し続けた

- 登録情報に嘘を記載した

- カードの現金化などの規約違反があった

- 他のカードで信用情報に傷をつけた

このような行為に心当たりがある方は、原因と言って良いでしょう。

では、順番に詳しく見ていきましょう。

2-1 カード代金の支払いを滞納し続けた

クレジットカードの支払いを滞納し続けたことで、強制解約になったケースです。

カードを使いすぎてしまい、翌月の引き落とし額の通知を見たらビックリ!という経験は誰しもあるものです。

しかし、そこで頑張って支払ったり、分割払いを交渉したりせずに滞納し続けると強制解約にまで発展してしまいます。

何もせずにただ時間が過ぎて滞納してしまった場合は、支払う気がないと見なされ強制解約になってしまいます。

2-2 登録情報に嘘を記載した

クレジットカードの登録情報に嘘を記載したことが発覚して強制解約になったケースです。

クレジットカードは、年収や支払い状況・滞納状況などを考慮して審査を通すか決めます。

もし、審査に通りやすくするために嘘を記載した場合は、発覚した時点で強制解約になってしまいます。

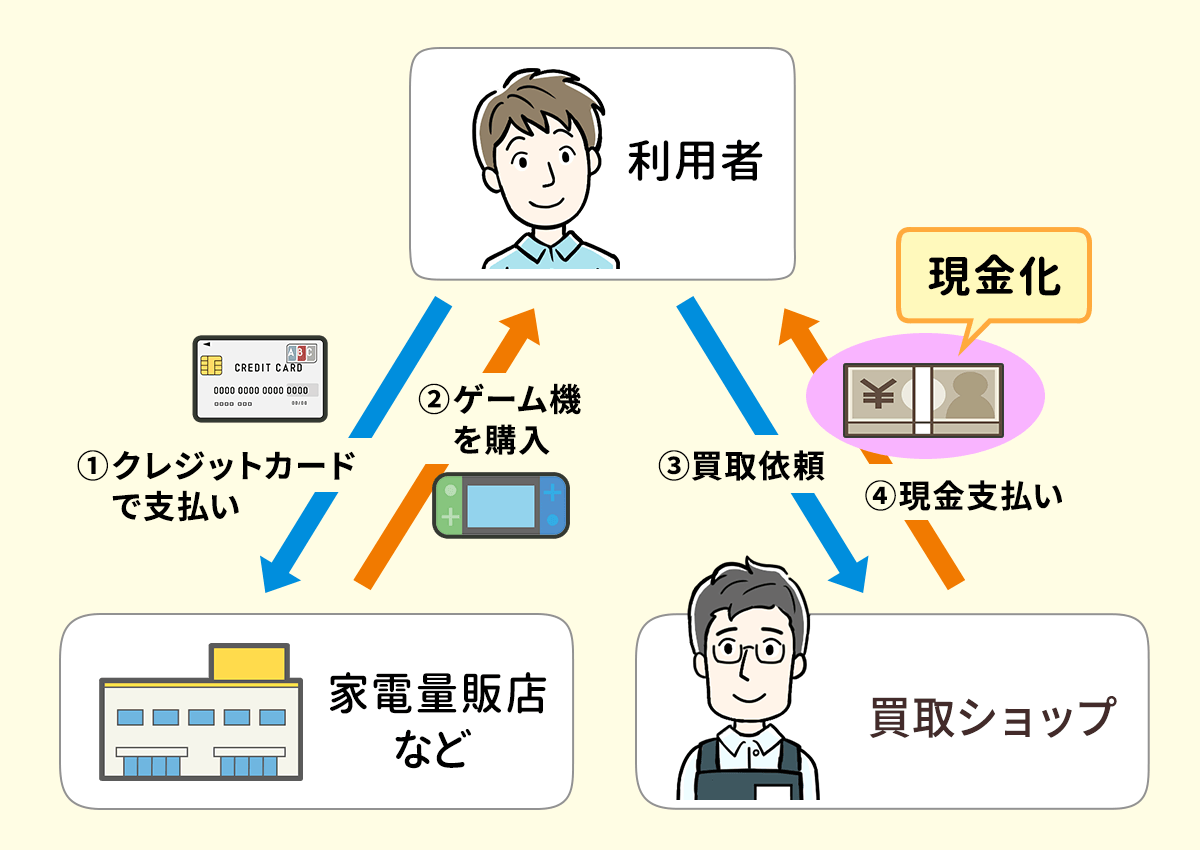

2-3 カードの現金化などの規約違反があった

クレジットカードの登録情報の嘘だけでなく、カードの現金化もカード会社の規約違反となっています。

そのためカードの現金化が発覚した時点で、滞納してなくとも強制解約になってしまします。

カードの現金化の方法は2つあると言われており、

- 現金を入手するために敢えてカードで商品を購入して、購入した商品を売る方法

- カードで価値が低い商品を高額で購入した特典として、業者から現金をキャッシュバックしてもらう方法

どちらも、現金を手に入れるための手法であり、規約違反のため強制解約の対象になります。

強制解約の通知が来たまま放っておくと、差し押さえまで発展してしまう等ますます状況が深刻化してしまうため、必ず何かしらの対処を行いましょう。

グリーン司法書士法人はこれまで7,000件以上の借金返済に関するご相談を承ってまいりました。

強制解約の通知が来たけれど対処法が分からない等お困りの方は、お気軽にお問い合わせください。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

2-4 他のカードで信用情報に傷をつけた

強制解約になったカードではなく、他のカードで信用情報に傷をつけた場合も強制解約の可能性が高くなります。

具体的には、支払いを滞納し続けて差し押さえになったり、カードの現金化などの規約違反などが挙げられます。

カードの信用情報は、各カード会社独自の信用だけでなく、カード会社全体で共有している情報もあります。

他のカード会社で信用を失った人が他のところで審査をしたところで、情報が行き渡っていて審査落ちしてしまいます。

3章 クレジットカードが強制解約されるとどうなる?

クレジットカードが強制解約された場合、そのクレジットカードが使えなくなる以外にも様々なことが起こります。

クレジットカードが強制解約されるとどうなるのかを見ていきましょう。

3-1 ブラックリストに掲載される

1つ目はブラックリストに掲載されてしまいます。

ブラックリストとは、一般的に「迷惑な客」の意味として知られていますが、正式には「事故・延滞情報」のことです。

客が経済的に信用できない行動(支払いの延滞や債務整理など)を行ったときに、信用情報機関にブラックリストとして登録されます。

ブラックリストに載ると、クレジットカードの審査が通らなくなるほか、ローンが組めなくなったり分割払いが利用できなくなったりと「後払い制度」のサービスが利用できなくなります。

また、賃貸住宅の審査に通らない可能性も出てくるので、住まいの選択肢が限られてしまいます。

ブラックリストに載った場合のデメリットは、以下の記事で詳しく解説しています。

3-2 同カード会社の審査が二度と通らなくなる

クレジットカードが強制解約になると、そのクレジットカードは利用することができなくなります。

メインカードで使っていた場合はかなり不便を強いられることから、再度申し込みして発行して貰おうと考える方もいると思いますが、残念ながら今後再審査をしても通らない可能性が高いです。

強制解約になるまで支払いを放置し続けたり、カード会社の規約に違反してしまった場合、事実上の「出禁」になるため同カード会社の審査が二度と通らなくなると言って良いでしょう。

強制解約になった後に何かしらの対処を行わなければ、何度トライしても結果は同じとなります。

3-3 他のカード会社の利用も停止になる可能性も

原因をつくったクレジットカードが強制解約になるだけではなく、他のカード会社の利用も停止になる可能性もあるので注意が必要です。

ブラックリストは、カード会社が共通して見ることができるため、ブラックリスト入りしたかどうかは別のカード会社でもチェックすることができます。

もちろん、原因も込みで確認できるため強制解約になった事実も把握することができます。

強制解約になるほど滞納し続けた人が、自分の会社のカードしか使えない状況となると、当然使い込みが懸念されます。そのため、状況が解決するまでカードの利用を停止するケースもあります。

4章 クレジットカードの強制解約の通知がきた時の対処法

クレジットカードの強制解約の通知がきたら、当然そのまま放っておくわけにはいきません。

このまま放っておくとますます状況が深刻化するため、必ず何かしらの対処をする必要があります。

特に、カードを使った分を払えずに長期的に滞納している方は、まずは溜まっている債務を何とかするようにしましょう。

この章では、クレジットカードの強制解約の通知がきた時に何をすべきなのか解説します。

強制解約の時点で支払いが難しければ、差し押さえされる前に債務整理も検討しましょう。

債務整理を行うことによって返済の負担を下げることが可能です。

グリーン司法書士法人ではあなたのケースで債務整理をした場合に返済額をどのくらい減額できるか匿名の「無料診断」を行っておりますので、いきなり専門家に相談するのはハードルが高いという方は、まずはお気軽に以下の診断フォームよりシミュレーションしてみてください。

4-1 まずはカード会社に連絡をしよう

まずは、一刻も早くカード会社に連絡をするようにしましょう。

この連絡は「強制解約にしないでください」といったお願いではなく「支払う気がある」という意思表示を見せるための連絡です。

強制解約になってカードが使えなくなったとしても、今まで使った分は必ず払わなくてはいけません。解約されたからといって、今まで使い込んだ総額がチャラになるわけではないので注意しましょう。

4-2 一括で払えない場合は分割払いの交渉も

強制解約になるほど滞納している場合、到底一括で支払える額ではないほどカードの利用料金が膨らんでいるケースは少なくありません。

クレジットカードが利用できていた頃に、カードの総額が膨らむのを見ない振りをして、支払えないのが分かっているにもかかわらず我慢できずに使い込み続けてしまった方もいることでしょう。

当然ですが、使った分はいつかは支払わなければいけません。絶対に踏み倒すことはできないので、時間がかかってでも完済する必要があります。

カードの総額が一括で払えない金額の場合は、分割払いで支払う交渉を行いましょう。

4-3 完済の目処が立たない場合は債務整理も検討

どうしても自力で完済の目処が立たない場合は債務整理も視野に入れましょう。

債務整理では、クレジットカードの滞納した総額をカットしたり利息をカットしたりすることができます。

返済の負担をグッと下げることができるので、返済が難しい場合は検討しましょう。

5章 クレジットカードの強制解約後も放置すると差し押さえに!

クレジットカードの強制解約後も支払いをせずに放置すると、やがて差し押さえに発展します。

どのみち使った分の利用料金は払うことになるので、強制的に回収されないためにも早い段階で支払うことが大切です。

では、もし差し押さえになった場合の流れを見ていきましょう。

5-1 訴訟を起こされる

債権者(カード会社)が、支払いをしない債務者(自分)に対して支払いを求める裁判を起こします。

債権者が裁判所に支払督促を申し立て、債務者に「支払命令」が届きます。

もし支払い内容が不当な場合は異議を申立てることも可能ですが、カードの支払いの場合はほとんどないでしょう。

債務者からの異議申立てがなければ債務が確定し、差し押さえとなります。

また、債権者が支払督促を申し立てることなく、最初から訴訟を起こすこともあります。

差し押さえになる前の対処法は、以下の記事でも紹介しています。

5-2 財産の差し押さえが行われる

訴訟を起こされたものの、何もできない場合はそのまま財産の差し押さえが行われます。

訴訟の段階で慌てて債務整理に切り替えたり、分割払いを交渉したりもできますが、相手が応じない場合は残念ながら差し押さえで強制回収となります。

差し押さえになると、強制的に銀行口座や給料を差し押さえて回収するので絶対に借金を踏み倒すことができません。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

6章 クレジットカードの強制解約の通知がくる目安は2〜3ヶ月後

できることであれば、クレジットカードが強制解約になる前に滞納している分を解決するのがベストです。

クレジットカードの強制解約の通知がくる目安は滞納してから2〜3ヶ月後と言われているので、滞納できるうちは滞納するのではなく、その期間内に支払い方法の交渉をするようにしましょう。

強制解約になるまでは分割払いに応じてくれたり、支払い期限を延長してくれたりと柔軟に対応してくれるケースがほとんどです。

支払いの負担を下げて支払うことができるので、早い段階でカード問題を解決するようにしましょう。

6-1 支払いの滞納が多いと目安より早い可能性も

クレジットカードの強制解約の通知がくる目安は滞納してから2〜3ヶ月後ですが、あくまで目安の期間になります。

別のカード会社でも滞納していたり、滞納している金額が多かったりと支払いの滞納内容によっては目安より早い可能性も十分考えられます。

強制解約になる前に、必ず督促状や催告状が来ているはずなので、その段階で支払いを済ませれば強制解約になる可能性は低いでしょう。

支払えないほど使い過ぎないのが一番ですが、もし払えない場合は早め早めの交渉を行いましょう。

7章 クレジットカードが支払えない場合は債務整理がおすすめ

クレジットカードが支払えないと分かったら、債務整理を視野に入れるのがおすすめです。

訴訟や差し押さえにまで発展すると、債務整理に踏み切っても認めてくれないケースも多く、更には一括請求されてしまうので支払いもできない泥沼化に陥ってしまいます。

債務整理を行うと、クレジットカードは強制解約になるのでどのみち使えなくなりますが、このまま返済できない借金を何年も抱えるよりは債務整理で完済を目指す方が早いケースもあります。

債務整理をしても、一定期間が経てばクレジットカードを再度作ることも可能なので、ぜひ検討してみてください。

債務整理の種類は、大きく分けて3つあります。

| 債務整理の種類 | 特徴 |

|---|---|

| 任意整理 | 利息や遅延損害金をカットできる カードの滞納が長期化している方におすすめ |

| 個人再生 | 借金の総額を大幅にカットできる 浪費やギャンブルでカードを使い込んだ人におすすめ |

| 自己破産 | 全ての支払いが免除できる 支払い能力がなく返済の目処が立たない人におすすめ |

では、順番に詳しく解説していきます。

7-1 【利息や遅延損害金をカット】任意整理

任意整理は、専門家がクレジットカード会社と交渉し、無理のない支払いで計画を立てて返済していく手続きです。

借金の元金を減らすことはできませんが、将来かかる利息をカットしたり長期の分割払いで支払うことが可能です。

ただし、3年から5年程度で返済する必要があるので支払い総額が膨れている場合は、別の方法で債務整理するのがおすすめです。

7-2 【浪費やギャンブルが原因でも手続き可能】個人再生

個人再生は借金の元金を大幅にカットして支払いをする手続きです。

浪費やギャンブルが原因で膨らんだ借金もカットできるのが特徴で、目安としては総額の5分の1まで減額が可能です。

ただし、残りの額は3年以内で完済する必要があるので、支払い能力がある方が対象となります。

また、個人再生を選ぶと現在所有しているクレジットカードをすべて解約しなければならないのでこちらも注意しましょう。

7-3 【全ての支払いが免除】自己破産

自己破産は、全ての支払いが免除になる手続きです。

膨大な借金額をつくってしまったとしても全て免除になるので、個人再生で3年以内の完済が現実的ではないときや完済できるほどの支払い能力がない場合に有効的です。

ただし、効力が大きい分、自己破産後のカード審査は7年は通らなくなるため注意が必要です。

自己破産後にカードを作りたい方は、以下の記事をご参考にしてください。

8章 債務整理をした後クレジットカードを作る方法は?

債務整理をしたらクレジットカードは強制解約されますが、今後一生作れないかというとそうではありません。

債務整理をした後も、一定期間が経てばクレジットカードを作ることができます。

各債務整理の後にクレジットカードを作れる目安期間は以下の通りです。

| 債務整理の種類 | 目安期間 |

|---|---|

| 任意整理 | 完済してから5年後 |

| 個人再生 | 完済してから5年〜7年以内 |

| 自己破産 | 破産してから7年後 |

ただし、信用情報に問題があればもちろん審査に通らないので、審査に申し込む前にあらかじめブラックリスト入りしているか確認する必要があります。

8-1 事故・延滞情報の確認方法

ブラックリストは一度載ったら一生載っているわけではありません。期間が経ち、信用情報を重ねていけば消えるのでご安心ください。

ブラックリストに載っている期間の目安は、借金を完済・解約してから5~7年です。

事故・延滞情報が消えたか調べるには、各信用情報機関に確認することができます。

ブラックリストが掲載されているかどうか確認する方法は、各信用情報機関によって異なります。

横スクロールできます

| 信用情報機関 | 方法 | 手数料 |

|---|---|---|

| CIC | オンライン 郵送 | 500オンライン請求:500円 郵送請求:1,500円 |

| JICC | スマホアプリ 郵送 | データでの受け取り:1,000円 郵送での受け取り:1,300円 |

| KSC | オンライン 郵送 | オンライン請求:500円 郵送請求:1,679~1,800円 |

自分がブラックリストに載っているか詳しく調べる方法は、以下の記事も併せてご参考にしてください。

9章 クレジットカードの強制解約の通知がきたらご相談を

クレジットカードの強制解約の通知がきたら、差し押さえまで発展するのも時間の問題です。

強制解約の時点で支払いが難しいのであれば、債務整理を決断するのがおすすめです。早い段階であれば選択肢も多く、早い段階で完済を目指すことができます。

差し押さえになると、専門家でもできることは限られてくるため、自己破産を避けたい方はぜひ早めの決断をしましょう。

グリーン司法書士法人では、無料相談を行なっております。まずはお気軽にご相談ください。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- クレジットカードを強制解約されるとどうなる?

- クレジットカードを強制解約されると下記のデメリットがあります。

・ブラックリストに掲載される

・同カード会社の審査が二度と通らなくなる

・他のカード会社の利用も停止になる可能性もある

クレジットカードの強制解約について詳しくはコチラ

- クレジットカードが強制解約されるのはいつ?

- クレジットカードの利用停止が続いても支払いがない場合は、強制解約になります。

クレジットカードの強制解約について詳しくはコチラ