この記事は約 31 分で読めます。

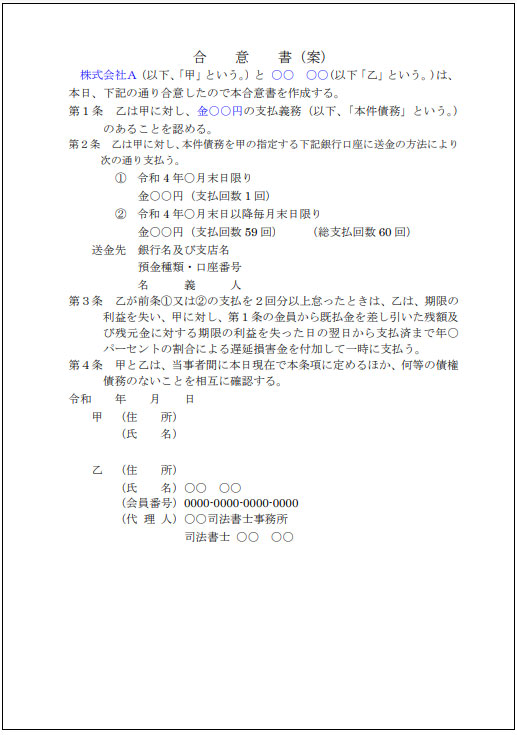

- 任意整理の基本的な仕組みと手続きの流れ

- 任意整理のメリット・デメリット

- 任意整理を進める際の具体的な手順

- 任意整理を相談できる窓口と専門家の選び方

任意整理とは、債権者と交渉することで将来の利息をカットしてもらい、返済額を減額する手続きです。

任意整理は裁判所を通さずに債権者との交渉のみで手続きが完了するのが特徴です。

- 借金が減らない

- 事業が倒産して負債を抱えてしまった

- 家族に内緒にしたい

- 督促状が届いた

個人再生や自己破産のように裁判所を通すことなく返済額の減額ができる、債務整理の中で最も手軽でリスクの少ない手続きとなっています。

しかし、すべての人に任意整理が向いているとは言えません。任意整理をするためには一定の条件がありますし、メリット・デメリットもあります。

この記事では、任意整理について詳しく解説しています。ぜひ参考にしてください。

任意整理以外の債務整理については、下記の記事で紹介しています。

任意整理は専門家に相談することで

・催促や取り立てを止められる

・任意整理が万が一失敗した場合でも他の最適な債務整理の方法を提案してもらえる

・借金がどれくらい減額できるか把握できる

などが可能です。

グリーン司法書士法人ではあなたのケースで任意整理をした場合にどのくらい借金を減額できるか

そもそも任意整理ができるのか?匿名の「無料診断」ができます。

まずはお気軽に以下の診断フォームよりシミュレーションしてみてください。

目次 ▼

1章 任意整理とは

任意整理のポイント

- 債権者と交渉することで利息をカットしてもらう手続き

- 利息カット後は原則3〜5年で返済する

- 債務整理の中で最も手軽でリスクの少ない手続き

任意整理とは、債権者(お金を貸している側。消費者金融や銀行など)と交渉することで利息をカットしてもらい、返済額を減額する手続きです。

任意整理でカットできる利息は以下の3つです。

- 将来利息・・・和解時点以降に、その元本に対して発生する利息。これをカットすることが任意整理の主目的である。

- 経過利息・・・すでに発生しているものの、未払いとなっている利息

- 遅延損害金・・・借金の返済が遅れたことで発生する「延滞利息」や「遅延利息」。法律上は賠償金とされている

利息をカットした後は、原則として3年〜5年で完済するよう和解契約を締結します。

個人再生や自己破産のように裁判所を通した手続きをするのではなく、債権者(お金を貸している人)と債務者(お金を借りている人)同士で話し合って取り決めます。

そのため財産を失ったり官報に載ったりするようなリスクはありませんし、手続き自体も簡易的です。

債務整理の中で最もリスクが少なく、手軽であるため、多くの人が任意整理を行っています。

しかし、すべての人が任意整理できるわけではありません。一定の条件があるため注意が必要です。

なお条件については、次章で解説します。

任意整理は、借金の返済負担を軽減する有効な手段ですが、他にも自己破産や個人再生といった債務整理の方法があります。

グリーン司法書士法人ではどの方法があなたの状況に最も適しているかを匿名で診断が可能です。

「任意整理と他の債務整理で迷っている」「自分に最適な方法を知りたい」という方は、ぜひ一度診断してみてください。

2章 任意整理ができる3つの条件

任意整理ができる主な条件は以下のとおりです。

それぞれ詳しく解説します。

2−1 安定した一定の収入があること

任意整理で利息をカットした後の元金は、原則として3〜5年で返済しなければいけません。

具体的な月々の返済額の事例は以下のとおりです。

横スクロールできます

| 手続き後の残債 | 3年で返済する場合の月の返済額 | 5年で返済する場合の月の返済額 |

| 100万円 | 約2万8,000円 | 約1万6,000円 |

| 200万円 | 約5万5,000円 | 約3万3,000円 |

| 300万円 | 約8万8,000円 | 5万円 |

上記のように、一定に金額を毎月返済しなければいけませんので、それが可能な収入がある必要があります。

2−2 利息カット後の元金を3〜5年で完済できる目処があること

一定の収入があることと少々重なりますが、利息カットした後の元金を3〜5年で完済できることも条件の一つです。

現時点では収入があっても、1年後には収入がなくなる恐れのあるようなケースや不安定な職業に就いているケースでは、任意整理が認められない可能性があります。

例えば、短期のアルバイターや、アーティスト、年金受給前に退職する予定がある方などは、任意整理が難しい可能性があります。

2−3 今後も必ず返済するという意思があること

任意整理に応じるのは、ある意味で債権者の善意です。確かに「返されないよりは、元金だけでも返されたほうが良い」という理由はありますが、それでも債権者にとっては利息という利益が得られなくなってしまいます。

そのため、どれだけ一定の収入があり、3〜5年での完済が可能であっても、債務者側に「返済する」という意思を感じられなければ、債権者は任意整理を認めてくれません。

任意整理をする際には、返済する意思を真摯に伝えるようにしましょう。

また、当然ながら和解がまとまった後は遅れずにしっかり支払い切るようにしましょう。

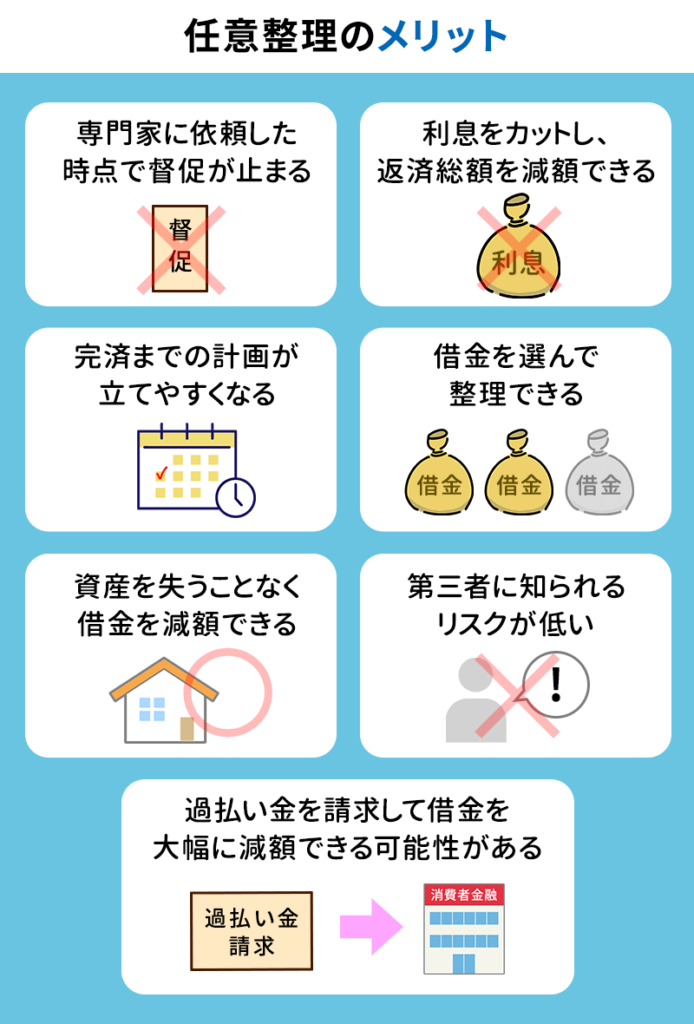

3章 任意整理のメリット

任意整理には、以下のように様々なメリットがあります。

- 専門家に依頼した時点で督促が止まる

- 利息をカットし、返済総額を減額できる

- 完済までの計画が立てやすくなる

- 借金を選んで整理できる

- 資産を失うことなく借金を減額できる

- 第三者に知られるリスクが低い

- 過払い金を請求して借金を大幅に減額できる可能性がある

それぞれ詳しく見ていきましょう。

3−1 専門家に依頼した時点で督促が止まる

任意整理を司法書士などの専門家に依頼すると、債権者へ受任通知が送られ、その時点から督促がストップします。

即日督促がストップすることもありますが、止まるまでに1週間ほどかかるケースがほとんどです。

なお、督促が止まるのは、任意整理をする借入れのみですので注意してください。

3−2 利息をカットし、返済総額を減額できる

任意整理の最大のメリットは、利息のカットができる点です。

あくまで利息のカットであり、元金は減りませんが、返済額の多くを利息が占めているような場合には返済総額を大幅に減額することができます。

ただし、あくまで交渉になるため、絶対にカットできるとまでは言いきれないことは注意しておいてください。

3−3 完済までの計画が立てやすくなる

「毎月返済しても、利息ばかりでいつ返済が終わるのか分からない…」という状況に陥っている方も多いのではないでしょうか。

任意整理をすれば、基本的には和解時点での総額(元金+利息損害金)を分割で返済していく形になりますので、返済の目処が立ちやすく、3〜5年で完済を目指すことが可能になります。

3−4 借金を選んで整理できる

自己破産や個人再生では、一部の債権者だけに偏って返済すること(偏頗弁済)は禁止されているため、整理する借金を選択することはできません。

そのため、債務整理したことを相手に知られたくない借金(勤務先や友人、親族からの借入れなど)や、連帯保証人がついている借金、住宅・車のローンなど、債務整理をすることでリスクを生じる借金であっても漏らさずに手続きをしなければいけません。

一方、任意整理では整理する借金をある程度自由に選択することができます。そのため、会社へばれたり、連帯保証人へ影響が出たり、家や車を失ったりすることを避けることが可能です。

3−5 資産を失うことなく借金を減額できる

自己破産では、マイホームや車のような大きな資産は手続きをすると没収されてしまいます。

また、個人再生でも、住宅ローンを完済しているマイホームがある場合、再生後の返済額が大きくなってしまうリスクがあります。

その点、任意整理の場合、住宅ローンを避けて手続きすることでマイホームを残したまま借金を整理することが可能です。

3−6 第三者に知られるリスクが低い

任意整理では、個人再生や自己破産のように官報に掲載されることはありません。

官報とは、法改正の情報や破産、相続の裁判内容などが掲載されている、国が発行する機関紙(新聞のようなもの)です。

※そもそも、官報を常に見ている一般の方は極稀であるため、官報を通して自己破産や個人再生の事実が知られることはほとんどありません。

また、自己破産・個人再生は家計簿の作成などで家族の協力が必要ですが、任意整理ではその必要もありません。

そのため、家族に知られてしまうリスクも、他の債務整理に比べて低いと言えます。

3−7 過払い金を請求して借金を大幅に減額できる可能性がある

過払い金が発生している場合、任意整理の手続きと同時に過払い金の返還請求をすることも可能です。

過払い金とは、グレーゾーン金利が認められていた時代に発生していた払いすぎた利息で、返還された場合には、借金が大幅に減額したり、借金額を上回ったお金が返ってきたりする可能性があります。

2010年6月以前に借り入れがある場合、完済していても過払い金を請求できる可能性があるので、司法書士などの専門家に一度問い合わせてみるのも良いでしょう。

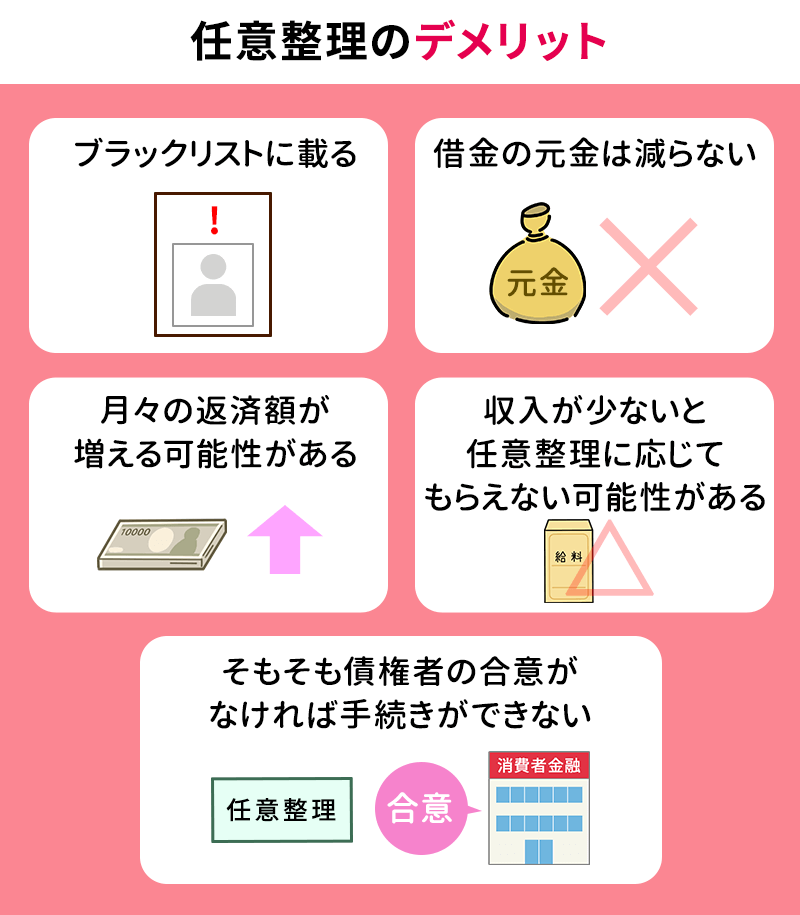

4章 任意整理のデメリット

前章では任意整理のメリット解説しましたが、当然デメリットも存在します。

具体的には以下のとおりです。

- ブラックリストに載る

- 月々の返済額が増える可能性がある

- 収入が少ないと任意整理に応じてもらえない可能性がある

これらを踏まえて任意整理をするかどうか、慎重に検討する必要があります。

それぞれのデメリットについて詳しく解説します。

こちらの記事も合わせてご覧ください。

4−1 ブラックリストに載る

任意整理をすると、信用情報機関、いわゆるブラックリストに情報が載ります。

任意整理の最大のデメリットは、ブラックリストに載ることと言えます。

ブラックリストに載ると、クレジットカードの使用・作成、住宅ローンやカードローンなどの新たな借り入れができなくなります。

とはいえ、これは任意整理に限らず、個人再生や自己破産といった他の債務整理でも同様です。

4−2 借金の元金は減らない

自己破産ではすべての借金の返済義務がなくなり、個人再生では借金の元金を大幅に減額することができます。

一方、任意整理はあくまで利息がカットされるだけですので「借金が減る」ことは原則としてありません。

利息がなくなる分返済総額は減りますが、借金の状況によってはそれほど大きな減額にならないこともあります。

4−3 月々の返済額が増える可能性がある

任意整理では、利息をカットすることで返済総額は減額します。しかし、任意整理後は原則3〜5年で返済する必要があります。

通常通り返済している場合、ある程度自身で月々の返済額を調整できますが、任意整理をした後はそうもいきません。

例えば、元金300万円の借金を利息を含め3万円ずつ返済していたとします。この場合、利率にもよりますが毎月7万円を返済したとしても5年以上かかり、返済総額は約430万円になります。

これを任意整理をすると、300万円を3年で完済する場合には月約8万4000円、5年で完済する場合には月5万円ずつ返済することになります(分かりやすくするため、経過利息は無視しています)。

普通に返済するよりも期間はずっと短くなり、返済総額も大幅に減額しますが、月々の負担は大きくなる可能性があります。

任意整理後の返済額のシミュレーションは以下のとおりです。

横スクロールできます

| 手続き後の残債 | 3年で返済する場合の月の返済額 | 5年で返済する場合の月の返済額 |

| 100万円 | 約2万8,000円 | 約1万6,000円 |

| 200万円 | 約5万5,000円 | 約3万3,000円 |

| 300万円 | 約8万8,000円 | 5万円 |

4−4 収入が少ないと任意整理に応じてもらえない可能性がある

任意整理後は、元金を3〜5年で返済する必要があるため、一定の収入があることが条件となります。

収入がない場合や、収入が少ない場合には債権者側が任意整理に応じない可能性もあります。

唯一収入に制限がないのが自己破産です。収入が少ない人、収入がない人は自己破産を検討するようにしましょう。

4−5 そもそも債権者の合意がなければ手続きができない

自己破産や個人再生は、一定の条件を満たしていれば裁判所が認めてくれますし、自己破産については裁判所の許可が下りるハードルはそれほど高くありません。

一方、任意整理は、債権者が合意してくれなければそもそも手続きができません。

収入などの条件を満たしていたとしても、債権者の方針で任意整理に応じないようなケースもあります。

5章 任意整理をした後に生活に影響が出ること・出ないこと

任意整理をすると「二度とお金を借りられないのではないか?」「家族や知人、勤務先に任意整理をしたことがバレるのではないか?」と不安に感じる人もいるのではないでしょうか。

結論から言うと、任意整理をすると完済から5年間はお金を借りることやクレジットカードの作成が難しくなります。

一方で、家族や知人、勤務先に任意整理がバレる可能性は少ないです。

任意整理をしたことにより、生活に影響が出ることと出ないことを詳しく見ていきましょう。

5-1 【影響が出る】一定期間は新たな借り入れやクレジットカード作成ができなくなる

任意整理をすると信用情報機関に事故情報が登録されるため、一定期間は新たな借り入れやクレジットカードの作成ができなくなってしまいます。

任意整理をした場合、借金を完済してから5年間は信用情報機関に事故情報が登録されるため、その期間はローン審査やクレジットカードの審査に通らないと理解しておきましょう。

5-2 【影響が出る】携帯電話の端末代金の分割払いができなくなる

任意整理をすると、一定期間は携帯電話を購入する際の端末代金を分割払いすることができなくなります。

携帯電話の端末を分割払いで購入することは、ローンと同様であり、信用情報機関に事故情報が登録されている間は審査に通らないからです。

そのため、任意整理をしたすぐ後に携帯電話の端末を購入したい場合は、一括購入もしくは家族名義で購入してもらうなどの対策が必要となります。

5-3 【影響が出ない】生命保険に加入できる

任意整理をした後でも、生命保険には問題なく加入できます。

生命保険は借金とは異なるため、信用情報機関に事故情報が登録されていても問題なく契約できるからです。

なお、任意整理をする場合も現在契約している生命保険を解約する必要はありません。

5-4 【影響が出ない】家族や知人・勤務先に任意整理がバレるリスクは少ない

任意整理をしても、官報に氏名や住所を掲載されることはないので、知人や勤務先に任意整理をしたことがバレる可能性は低いです。

また、個人再生や自己破産と異なり、任意整理では家計簿を提出する必要もなく、裁判所を通さずに手続きが完了するので同居の家族にバレずに手続きを行えることも多いです。

6章 任意整理が向いている人

任意整理に向いている人は以下のとおりです。

- 借金額がそれほど高額でない

- ある程度の収入がある

- 連帯保証人・保証人がついている借り入れがある

- 家や車を残して借金を減額したい

- 家族や会社に知られずに借金を整理したい

ここでは、任意整理に向いている人はどんな人なのか、詳しく解説しています。

次章では、任意整理に向いていない人についてもお話しますので、そちらも参考にした上で、任意整理を選択するべきか検討してみてください。

6−1 借金額がそれほど高額でない

借金がそれほど高額でない場合には、任意整理でも負担を軽減することが十分可能です。

一方、借金が1,000万円など高額になると、任意整理をしても元金の返済が難しくなるため、自己破産や個人再生の手続きを検討すべきと言えます。

6−2 元金を3〜5年で返済できる程度の収入がある

安定した収入があり、3〜5年間継続して元金の返済が可能なのであれば任意整理がおすすめです。

例えば借金総額が100万円の場合、これを3年で完済するには月に約2万8000円返済する必要があります。ご自身の収入から28000円を毎月安定して出すことができるか、しっかりと考える必要があります。

「たぶん大丈夫だろう」と軽く考えて結局支払えなくなるという事態にならないようにしましょう。

6−3 返済のほとんどが利息で元金が減らない

返済額のほとんどが利息で、いつまで経っても借金が減らないような場合、任意整理によって利息をカットすることは完済までの近道になります。

例えば、毎月3万円返済していても、そのうち2万円が利息であれば、借金の元金は月に1万円しか減りません。

任意整理をすることで、元金だけを返済することが可能になり、返済までの道筋が立てやすくなります。

6−4 連帯保証人・保証人がついている借り入れがある

連帯保証人や保証人がついている借金を債務整理してしまうと、連帯保証人・保証人が借金を負うこととなってしまいます。

あなたが借金を免れても、今度はその人たちが借金で苦しむこととなってしまうのです。

任意整理では、自己破産や個人再生と異なり、連帯保証人・保証人がついている借金を避けることが可能ですので、連帯保証人・保証人に迷惑をかけたくないという場合には任意整理がおすすめです。

6−5 家や車を残して借金を減額したい

住宅ローンや車のローンを債務整理した場合、それらの財産は債権者に没収されてしまいます。

また、自己破産をすると住宅ローンの有無は問わず、債権者への精算のために売却されます。

個人再生では、住宅ローンが残っている場合に限り家を残したまま手続きが可能ですが、住宅ローンを完済している場合には、手続き後の返済額が高額になり、そもそも個人再生が難しくなってしまいます。

その反面、任意整理はローンが残っていても、それを避けて手続きをすれば、家や車を残せますし、ローンを完済している場合でも売却を強要されることはほとんどありません。

6−6 家族や会社に知られずに借金を整理したい

自己破産や個人再生では、家族に家計簿の作成を協力してもらったり、会社に手続き時点での退職金見込み額を証明する書類を発行してもらったりする必要があるため、家族や会社に知られてしまうリスクが高くなります。

任意整理の場合、あくまで債権者と債務者間の和解を進めるだけですので、周囲に知られてしまうリスクが他の債務整理手続きに比べて低いと言えます。

7章 任意整理にかかる費用|専門家への依頼費用

任意整理自体には費用はかかりません。任意整理をする上でかかるのは、専門家への依頼費用です。

依頼費用の相場は以下のとおりです。

| 司法書士 | 1社あたり2万〜4万円+減額報酬(※) (※)減額できた金額の10%程度 |

| 弁護士 | 1社あたり4万〜5万円+減額報酬(※) (※)減額できた金額の10%程度 |

依頼する事務所によって異なりますので、無料相談時に詳細を聞いてみるのがよいでしょう。

8章 任意整理が向いていない人

任意整理は、債務整理の中で最も手軽でリスクが少なく、借金をしている多くの人に勧められる手続きです。

しかし、誰でも任意整理が向いているということはなく、向いていない人もいます。

具体的には以下のような人です。

8−1 借金額が大きい

借金額が大きい場合、任意整理で利息をカットしても、元金を3〜5年で返済できない可能性が高いでしょう。

もし、借金の元金が500万円ある場合、5年で完済するとしても月に約14万円返済しなければいけません。

現時点の借金の元金を36回(3年)または60回(5年)で分割して、毎月支払えるかどうか一度考えてみましょう。

もし、難しい場合には個人再生や自己破産を検討するべきと言えます。

8−2 収入がない/収入が少ない

任意整理は、利息をカットした後の元金を3〜5年で返済しなければいけません。

そのため、返済できる程度の収入がなければ、そもそも任意整理を認めてもらうことはできません。

収入が少ない場合や、収入がない場合には、収入の条件がない自己破産を検討するべきでしょう。

8−3 奨学金などもともと金利の低い借入れをしている

奨学金のようなもともと金利の低い借入れの場合、任意整理の効果は薄いですし、そもそも債権者側が任意整理に応じてもらえないことがほとんどです。

その場合には、個人再生や自己破産を検討すべきでしょう。

9章 任意整理の手続きの流れ

任意整理の手続きは以下のような流れで進みます。

- ①専門家へ依頼

- ②受任通知の送付

- ③引き直し計算

- ④和解案の作成

- ⑤和解交渉

- ⑥和解成立

- ⑦和解書の取り交わし

それぞれ詳しく見ていきましょう。

9−1 ①専門家へ依頼

任意整理をする際、司法書士などの専門家に依頼するのが一般的です。任意整理の主な依頼先は、司法書士、弁護士のいずれかです。

自身で債権者と交渉するのは不可能ではありませんが、専門家が介さない任意整理に応じないところがほとんどですので、現実的ではありません。

まずは、債務整理を得意とする専門家に相談しましょう。初回の相談を無料としているところも多いですので、相性がいいと感じる専門家を探し、依頼してください。

9−2 ②受任通知の送付

専門家に依頼すると、専門家から債権者に対して受任通知が送付されます。

なお、受任通知書は最短で即日送付してくれます。

受任通知が送付された時点から、取り立てや督促が止まりますので、安心して手続きの準備ができます。

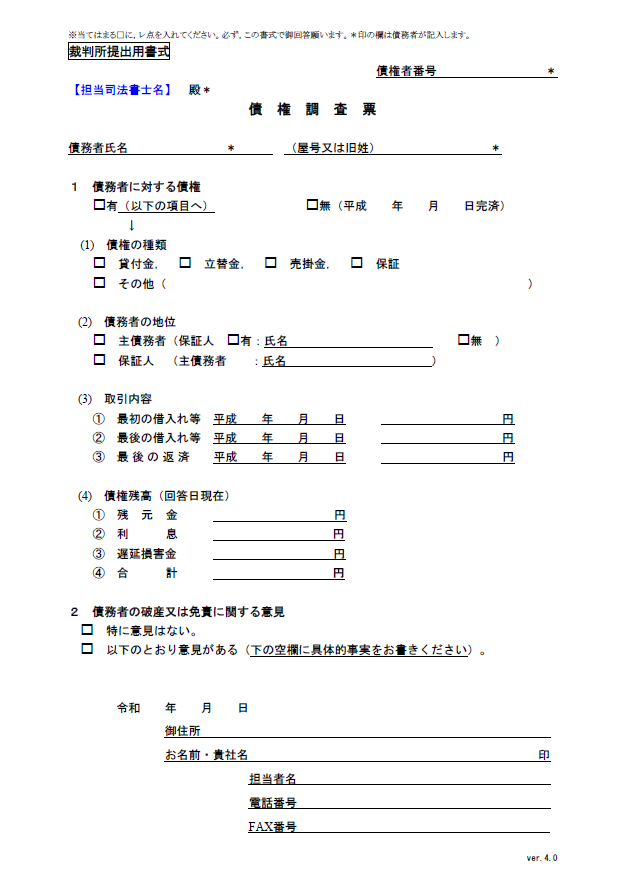

9−3 和解内容の提案・引き直し計算

受任通知書を送付すると、債権者から債権調査票を始めとした様々な書類が届きます。

それらの書類を元に、債権者との和解案を練ります。

また、取引記録を元に利息の引き直し計算をして、過払い金が発生していないかなども確認します。

9−4 ④和解案の作成

債権額が確定したら、債務者の経済状況などに沿った和解案を作成します。

和解案を作成する際には、債務者の最新の状況を前提に作らなければいけませんので、専門家には最新の情報を伝えておきましょう。

9−5 ⑤和解交渉

和解案の作成が済んだら、いよいよ債権者との和解交渉に進みます。

交渉は、専門家が代理で行いますので、丸投げして大丈夫です。

交渉は電話で行うのが一般的で、おおよそ1週間程度でまとまります。とはいえ、あくまで交渉ですので、難航した場合にはもっと時間がかかることもあります。

債務者側がもたもたしていると、提示される金額が増えてしまう可能性がありますので、交渉にあたっている専門家から連絡が来た場合には、すぐに対応できるようにしておきましょう。

9−6 ⑥和解成立

和解交渉がまとまったら、和解成立となります。

債権者と専門家の間で、和解内容を確認し、和解書の作成に進みます。

9−7 ⑦和解書の取り交わし

正式に和解内容がまとまり、合意に至れば、和解書を取り交わします。

和解書は、債権者が2部作成し、専門家の元に送付します。それを専門家が確認し、代理人として署名押印し、債権者へ返送すれば、和解交渉が成立し、任意整理の手続きは完了です。

10章 任意整理は専門家に依頼するべき?主な相談先

任意整理は、債権者との交渉です。債務者自身が直接交渉することは不可能ではありませんが、専門家を介さないとそもそも任意整理に応じてくれない債権者も多いため、あまり現実的とは言えません。

また、自身で交渉すると、うまく交渉できず失敗してしまう可能性が高くなります。

そのため、任意整理は専門家に依頼するようにしましょう。

任意整理の相談ができる主な相談先は以下の3つです。

- 司法書士事務所

- 弁護士事務所

- 法テラス

それぞれ詳しく解説します。

10−1 司法書士事務所

任意整理を含む借金問題を相談する際、司法書士と弁護士どちらにするかを迷われる方が多いかと思います。

実際のところ、司法書士と弁護士では、実務上それほど変わりはありません。

ただし、司法書士の場合1社あたり元本額140万円未満の借金でないと代理人として任意整理の交渉をすることができません。

とはいえ、1社につき元本額140万円以上の借金をしている方はあまりいらっしゃらないのではないでしょうか。

司法書士は弁護士よりも費用が安価な傾向にあり、借金問題を得意としている事務所も多いため、任意整理の相談先として最もおすすめです。

10−2 弁護士事務所

弁護士は司法書士と並び、借金問題の相談が多い相談先です。

司法書士と異なり、借金額に関係なく代理人として任意整理の交渉をすることができます。

ただし、弁護士は幅広い法律問題を扱っていますので、事務所や弁護士によって分野の得手不得手があります。

任意整理の交渉は専門的な知識とノウハウが必要ですので、弁護士を選ぶ際には「債務整理の実績が豊富か」をホームページなどで確認して選ぶことが大切です。

10−3 法テラス

法テラスとは、国が運営する機関で、低所得者向けに、弁護士や司法書士との無料相談や、斡旋、費用の立替を行っています。

ただし、法テラスに相談した場合、自身で専門家を選んで依頼することはできません。

場合によっては、債務整理の経験が少ない専門家が斡旋される可能性があることは留意しておく必要があるでしょう。

なお、法テラスには利用条件があります。具体的には以下のとおりです。

【法テラスの利用条件】

- 収入等が一定額以下であること

法テラスが定める資力基準を満たしていなければいけません。(資力基準については下記参照) - 勝訴の見込みがないとは言えないこと

和解・調停・示談などによって解決する見込み、自己破産の免責見込みがなければいけません。 - 民事法律扶助の趣旨に適していること

報復感情を満たすためや、宣伝、権利濫用を目的としている場合には利用できません。

【資力基準】

- 収入要件

申込者及び、配偶者の手取り月収が以下の表の基準を満たしていることが要件となります。ただし、配偶者以外にも同居している家族がいる場合、その家族の家計貢献の範囲によって収入に合算されます。

横スクロールできます

| 人数 | 手取り収入の基準(※2) | 家賃または住宅ローンを 負担している場合に加算できる限度額(※3) |

|---|---|---|

| 1人 | 18万2,000円以下 (20万200円以下) | 4万1,000円以下 (5万3,000円以下) |

| 2人 | 25万1,000円以下 (27万6,100円以下) | 5万3,000円以下 (6万8,000円以下) |

| 3人 | 27万2,000円以下 (29万9,200円以下) | 6万6,000円以下 (8万5,000円以下) |

| 4人 | 29万9,000円以下( 32万8,900円以下) | 7万1,000円以下 (9万2,000円以下) |

(※1)東京・大阪など、生活保護一等地に居住している場合()内の基準を適用。同居家族が5人以上の場合、同居家族が1人増加するたびに基準額に30,000円(33,000円)が加算されます。

(※2)申込者などが家賃または住宅ローンを負担している場合、基準表の額の限度に、負担額を基準に加算可能。居住地が東京都特別区の場合、()内の基準が適用されます。

(参照)法テラス

任意整理を検討する方は、借金の返済でお困りかと思います。依頼前に相談料がかかるのは苦しいですよね。

任意整理を始めとした借金問題については、無料で相談ができる相談先が多くあります。

ぜひ、一度無料相談を利用してみてはいかがでしょうか。

11章 任意整理をした方の体験談

ここでは、実際に任意整理をした方の体験談を紹介します。

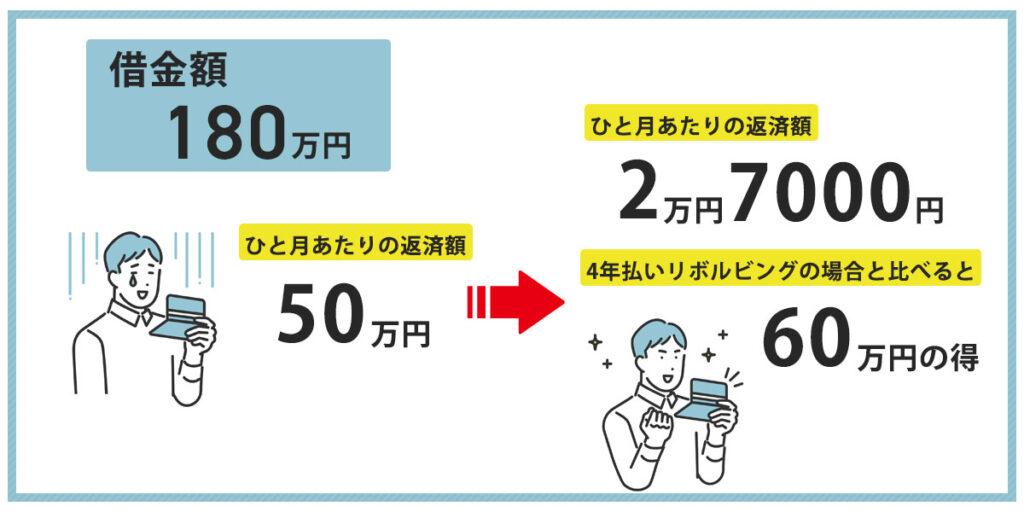

11−1 【体験談①】クレジットカードを滞納し括請求された50万円を、月々2万7,000円まで減額

Aさんは、クレジットカードを180万円滞納し、クレジットカード会社から50万円の一括請求を受けました。

自身で債権者に分割払いにするよう交渉するのは難しいと判断し、グリーン司法書士法人にご相談にいらっしゃいました。

ご相談時には、明細などを元に、詳細な減額予想や完済までの計画を提示し、依頼費用についても説明させていただきました。

依頼費用よりもカットできる利息のほうが大きいことから、ご依頼いただくことに。

債権者との交渉の結果、将来の利息をすべてカットし、返済期間も5年に延長することができました。

結果、一括で50万円請求されていたところ、分割で月々2万7,000円まで減額することができました。

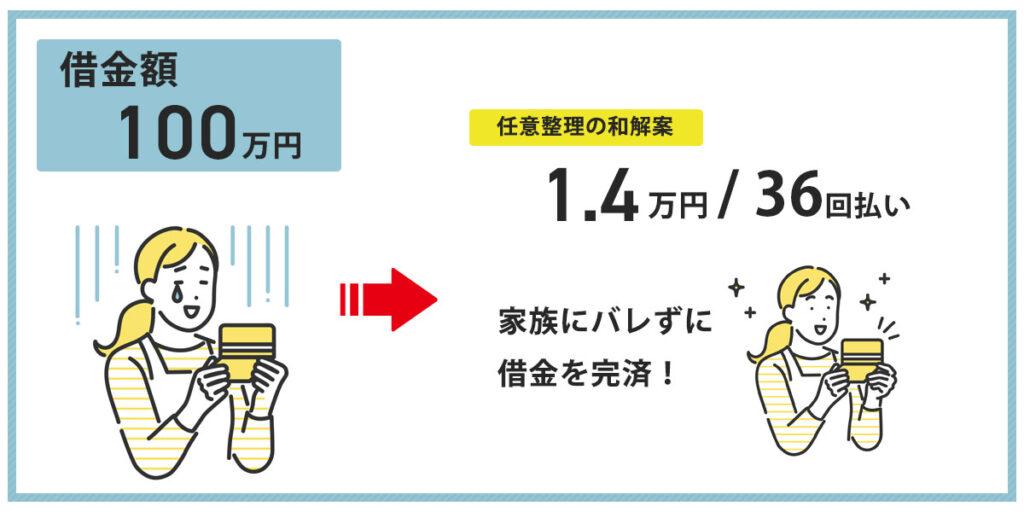

11−2 【体験談②】FXで100万円の借金をしたが、家族にバレずに完済

専業主婦のBさんは、興味本位で始めたFXで損失を重ね、家計に足りない分を借り入れで補っていました。

最終的に借金は3社から100万円まで膨らんでいました。

貸付総量規制(※)のため、追加の借り入れをすることができなくなり、家族に知られずにやりくりすることに限界を感じ、グリーン司法書士法人にご相談にいらっしゃいました。

(※)貸付総量規制・・・年収の1/3を超える借り入れを禁止する規制

当事務所は受任後すぐに債権者へ受任通知を送付し、取引履歴を取り寄せました。

取引履歴を確認すると、過払い金が発生していることが判明したため、正常な金利で計算し直したところ、100万円の借金を50万円まで圧縮しました。

その後、50万円の借金を月々1万4,000円を3年間で返済する和解契約を結び、家族に知られることなく完済することができました。

※これは弊社のお客様の体験談をもとに創作した事例です。具体的事情によって結果は異なります。

より詳しい体験談はこちら

12章 任意整理以外の債務整理も検討しよう

任意整理では借金問題の解決が難しい方は、任意整理以外の債務整理も検討しましょう。

主な債務整理は以下の2つです。

- 個人再生

- 自己破産

それぞれ詳しく見ていきましょう。

12−1 個人再生

横スクロールできます

| 向いている人 | 家や車をなるべく残したまま借金を整理したい 継続的に収入を得る見込みがある 破産では免責不許可事由に当たる可能性がある 周囲の人の協力が得られる |

| メリット | 借金が5分の1〜10分の1程度に減額される 家や車などの資産を失わずに借金を減額することができる |

| デメリット | 手続き後も返済が続く 連帯保証人・保証人に返済義務が発生する ブラックリストに情報が登録される 官報に掲載される |

個人再生とは、裁判所に申し立てることで、所有する財産や借金額に応じて借金額を5分の1〜10分の1程度に減額する手続きです。減額後は、原則として3〜5年で返済する再生計画を立てます。

マイホームや車などの財産を残したまま手続きをすることが可能です。

任意整理と似ているように感じるかもしれませんが、性質は大きく異なります。

個人再生は裁判所を通して手続きますし、利息だけでなく借金の元金も減額することとなります。

財産額にもよりますが、任意整理よりも大幅に借金を減額することが可能です。

ただし、個人再生も手続き後に返済が続きますので、一定の安定した収入がなければ手続きが認められません。

12−2 自己破産

横スクロールできます

| 向いている人 | 手持ち財産がほとんどない 生活保護を受けている借金額が大きすぎて、他の手段だと返済のめどが立たない 周囲の人の協力が得られる |

| メリット | 借金全額が免除される |

| デメリット | 家や車などの財産を失う 職種によっては手続き期間中に就業できない 連帯保証人・保証人に返済義務が発生する ブラックリストに情報が登録される 官報に掲載される |

自己破産とは、裁判所に申し立てることで、税金などを除く全ての借金を免除してもらう手続きです。

借金は全額免除されますが、その一方でマイホームや自動車などの財産を失うリスクがあります。

自己破産は、借金に追われている人を救済するための制度ですので、収入などの条件はなく、他の債務整理に比べて手続きが認められやすくなっています。

借金が高額な場合や、収入がない・少ない場合には自己破産を検討してみましょう。

13章 任意整理ならグリーン司法書士法人にご相談ください

借金の返済に追われて生活が苦しいと感じたら、ぜひグリーン司法書士法人にご相談ください。

グリーン司法書士法人では、累計10,000件以上の借金問題のご相談を承った実績がございます。

豊富な経験とそこから得たノウハウから、皆さまに適した解決策を提案させていただきます。

初回のご相談は無料です。オンライン相談も可能ですので、お気軽にご相談ください。

任意整理に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 クレジットカード

任意整理の無料相談ならグリーンへ

お気軽にお問い合わせください!

グリーン司法書士法人について

よくあるご質問

- 任意整理をするとどうなる?

- 任意整理とは、債権者(お金を貸している側。消費者金融や銀行など)と交渉することで利息をカットしてもらい、返済額を減額する手続きです。

任意整理をすれば、将来発生する利息をカットしてもらい返済負担を軽くできます。

任意整理について詳しくはコチラ

- 任意整理のメリットとは?

- 任意整理のメリットは、下記の通りです。

・専門家に依頼した時点で督促が止まる

・利息をカットし、返済総額を減額できる

・完済までの計画が立てやすくなる

・借金を選んで整理できる

・資産を失うことなく借金を減額できる

・第三者に知られるリスクが低い

・過払い金を請求して借金を大幅に減額できる可能性がある

任意整理のメリットについて詳しくはコチラ