この記事は約 18 分で読めます。

借金にお困りのあなた。

借金から早く解放されたいけれど、どうしたらいいか分からないと途方にくれていることでしょう。弁護士や司法書士に頼んで整理してもらうとしても、どんな流れで進んでいくのか分からないと不安ですよね。

せっかく任意整理するなら、手早くスムーズに済ませて一刻も早く借金から解放されたいと考えている人がほとんどでしょう。

ここでは、任意整理の相談から借金完済までの流れを詳しく、かつ分かり易く解説し、加えて各段階において手続きをスムーズに進めるための注意点を解説します。

それぞれの詳細は後ろに譲りますが、手続きをスムーズに進めるため特に重要なポイントを3つ、前もって挙げておきます。

- 自分が主体となり、専門家と協力する意識をもつ

- 費用の積み立てはなるべく早く終わらせる

- 和解後の返済は遅れず最後までしっかりと終わらせる

1.自分が主体との意識

専門家に任せるのは良いのですが、任せっぱなしはいけません。専門家がどんなに良い和解をまとめたとしても、最後にそれを返済するのは本人であるあなたです。自分が返済するという当事者意識を持ち、専門家と緊密に連携して協力的に手続きを進めることが最も重要です。

2.費用の積み立て

費用の積み立てが長引くと様々なデメリットが起こります。また、手続きを長引かせる一番の原因になるのも費用の積立期間です。できるなら一括で、分割になっても1回でも短くなるようにしましょう。

3.和解後の返済

せっかく和解をまとめても、途中で返せなくなったらおしまいです。再度の任意整理は和解条件が厳しくなることも多いです。最後までしっかりと支払い切れるようにしましょう。

目次 ▼

1章 任意整理手続の流れ

任意整理は、下記の流れで手続きを進めていきます。

- 専門家への相談の予約

- 相談

- 契約

- 手続費用の支払い

- 受任通知の発送

- 調査票到着・引き直し計算

- 和解案作成

- 和解交渉

- 和解成立

- 和解書取り交わし

- 債務者名は合っているかの確認

- 完済

それぞれ詳しく見ていきましょう。

ステップ1 専門家への相談の予約

まずは手続を専門家に依頼しないことには何も始まりません。お近くの信頼できる弁護士・司法書士に相談しましょう。相談は予約必要であることがほとんどですが、無料で受けてもらえるところが多いです。お近くの専門家を探して連絡を取りましょう。

ポイント① 連絡手段

専門家を探す手段はいくつかあります。自分のやりやすい方法で調べてみましょう。

- 電話

- →広告やホームページに載っている相談窓口に電話する方法です。ほとんどの専門家が対応しています。その場で直接すぐに予約ができ、色々と質問できるメリットがあります。

一方、基本的には営業時間内しか対応していない点がデメリットです。 - メール

- →基本的に24時間いつでも対応可能で、文字で残せるので忘れにくいというメリットがあります。

ただし、内容の確認は営業時間内になるので、返信に時間がかかるというデメリットがあります。 - インターネット

- →これも24時間利用可能で、申請フォームが整理されている場合もあるので分かりやすいというメリットがあります。

メールと同じく返信に時間がかかることと、すべての専門家が対応しているわけではない点がデメリットでしょう。

ポイント② 確認しておくこと

「いつ、どこへ、何を持って行けばいいのか」は確実に聞いておき、忘れないようにメモを残しておきましょう。

- 相談日時

- →忘れないようにカレンダーや手帳に記入するなどしましょう。

- 当日の持ち物

- →確認したらすぐに準備できるものは準備しておき、直前に慌てないようにすることが大事です。

- 事務所への行き方

- →目印になるもの等はないか、迷ったら電話していいか確認し、自分でも地図上で確認するなどしておきましょう。万一迷った場合のことを考え、時間には余裕をもって出発することも大事です。

ポイント③ 事情を簡単に伝えておく

相談当日に詳しく伝えることになりますが、予約時にも大まかな事情は簡単にでも伝えておくことで、当日の相談がスムーズになります。分かる範囲でいいので伝えましょう。

- 借入社数

- →覚えているだけでも構いません。覚えきれていない場合はその旨を正直に伝え、把握しているところだけでも伝えましょう。

- 借金総数

- →正確である必要はありません。概算でいいので伝えましょう。任意整理か破産再生かの判断の指標になるからです。

- 訴訟をされている場合は、その旨

- →裁判所からの通知が来ている場合は必ず伝えましょう。訴訟がある場合は至急対応しなければならないこともあるなど、訴訟の有無で対応が全く異なる可能性があるためです。

ステップ2 相談

相談の予約を取ったら、専門家との面談です。任意整理の場合、専門家と実際に対面するのはここが最初で最後ということも多いので、自分が聞きたいことを事前に整理しておくのも良いでしょう。

ポイント① 事情を全て正直に話す

借金に関係することは全て隠さず正直に話しましょう。なぜなら、専門家は正確な全体像を把握しなければ最善のアドバイスができないからです。医師の診察を受ける時と同じような感覚、と思ってください。正確な情報を伝えるため、お手元に来ている請求書や、持っているクレジットカード類を持参すると良いです。

ポイント② 無理のない返済プランを立てる

せっかく和解をまとめても、途中で払えなくなっては意味がありません。しっかりと返済できるようなプランを立てることが何よりも重要です。家計と照らし合わせて、節約できるところが無いか等じっくり相談しましょう。

ポイント③ 少しでも疑問があれば何でも聞く

疑問点は全て解消する!というくらいの意気込みで遠慮せずに何でも聞くことが重要です。任意整理の場合、専門家と実際に顔を合わせるのは相談の時だけ、ということも多いからです。

ポイント④ 合わないなと感じたら別の事務所へ行ってみる

事務所の雰囲気や専門家との相性なども大事な判断要素になります。この先生に任せて大丈夫だろうかと不安に思った場合は、別の事務所に相談へ行ってみることをお勧めします。

【こんな先生は要注意】

1.第一印象が悪い

誰しも、直感的に合わないなと感じる人はいます。これは個々人の感覚なので何とも言えませんが、自分の直感を大切にしましょう。

2.話し方が明確でない

専門家にもそれぞれの得意分野があります。広告に書いてあるからといって本当に自信がある分野とは限りません。人は自分に自信のないことは声が小さくなる、早口になる、無駄な合いの手が増加する(「あの~」「え~」等)する傾向にあります。

3.依頼者の話を聞かない

債務整理は個人の状況に応じて対応が様々になるべきものです。依頼者の話をよく聞かず、とりあえず契約をさせようとする専門家は要注意です。

もちろん、その場で契約を結んでもかまいません。その場で契約をする可能性があることも考えて、免許証などの本人確認書類と印鑑は持って行っておきましょう。

当日の持ち物一覧まとめ

- 請求書、催告書

- クレジットカード

- 裁判書類

- 本人確認書類(免許証)

- 印鑑

- その他、予約時に持ってくるよう指示されたもの

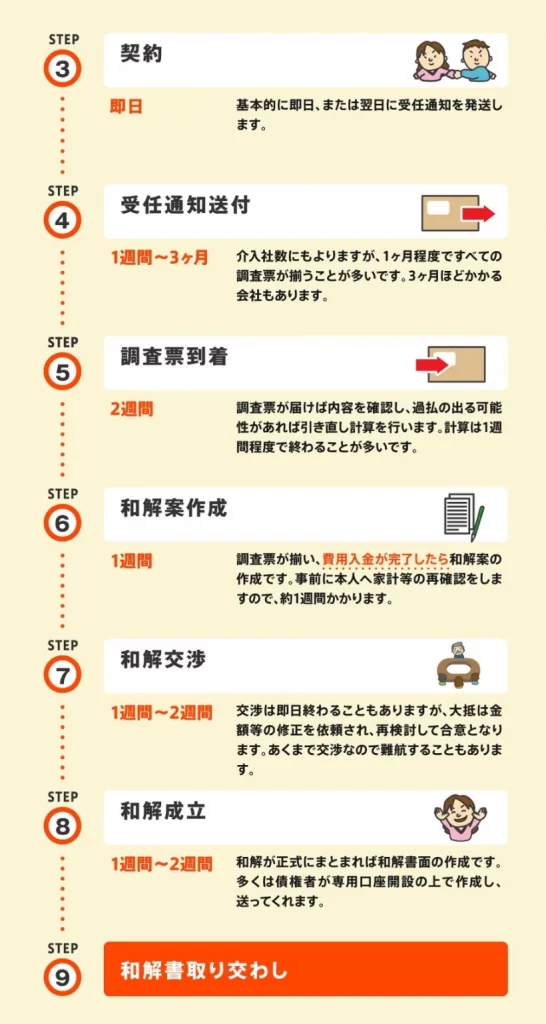

ステップ3 契約

専門家と相談し、任せて良いなと思ったら契約書へサインして正式に依頼します。契約書は専門用語が多く難しいことも書いてありますが、専門家が分かりやすくポイントを教えてくれますのでしっかり内容を確認しましょう。

注意点① 契約内容はしっかり確認する

契約書はしっかりと確認しましょう。一般の方は、契約書に書いてあることは大事なことなんだろうけど難しいし細かくていちいち確認していられない・・・と思う方が多いかもしれません。しかし、契約書は手続を始めるに際して最も重要なことが書かれている書面です。後日、何かトラブルがあって専門家にクレームを入れたところ、「契約書に書いてありますよ」となる場合も多いです。全てを理解することが理想ですが、少なくとも下記のような、特に重要な点については確認し、必要ならば専門家へ質問しましょう。

- 費用の金額

- 費用の支払方法

- 今後の連絡手段

- 業務終了となる条件

ステップ4 手続費用の支払い

契約をしたら、手続費用の支払いをします。費用はなるべく一括で払いましょう。なぜなら、通常は費用を払い終わらないと和解交渉を進めないからです。可能ならば費用は一括で支払ってしまいましょう。

もっとも、任意整理を考えている方は手元にお金がないから困っていることがほとんどです。そのため、手続費用も分割で支払うことが多いでしょう。この場合も、分割回数は1回でも少なくすることが大事です。和解交渉の開始が遅れることは返済総額が増える原因にもなりますし、債権者から訴訟を起こされるリスクも高まりますから、1日でも早く手続費用を払ってしまいましょう。

専門家からすれば、ここの積立が順調かどうかが、今後しっかりと返済を続けていけられるかを見るひとつの指標になり得ます。積立てが順調であるほど先々の見通しが立てやすく、手続もスムーズに進めやすいので、結果的に依頼者のメリットにもなります。

ポイント① 費用は一括で払う

- 費用を全額払わないと和解交渉ができない

- 長引くと返済総額が増える

ポイント② 分割の場合は1回でも短くする

- 長引くと訴訟リスクが高まる

- しっかり積み立てられるかが返済できるかの指標になる

- 手続の見通しが立てやすくなる

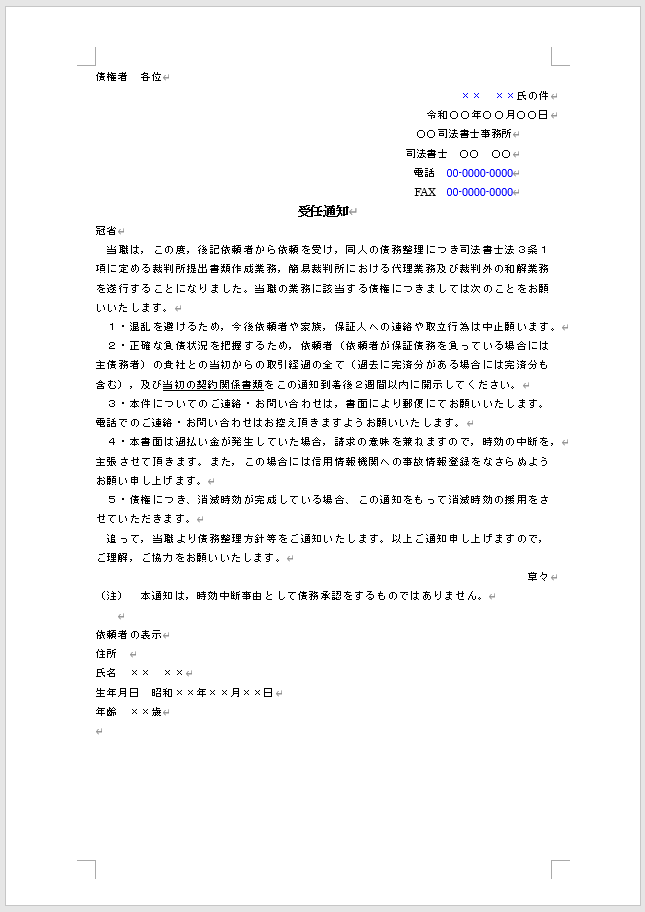

ステップ5 受任通知の発送

相談の結果、正式に契約を結んで受任となったら、専門家は、「我々が代理人になりました」という通知を各債権者に郵送します。これが受任通知の発送です。

受任通知は基本的に契約後すぐに作成して発送します。なぜなら、これは代理人が付いたことを知らせて本人への請求をすみやかに止めるための書面だからです。そのため、基本的には契約をしたその日か翌日には発送します。

ただし、給与口座の変更など、事前にしておかないと不都合が生じるものがある場合は、その処理が終わってからの発送になります。

もっとも、受任通知を即日発送したからと言って、債権者からの本人への請求が即日止まるわけではありません。受任通知が債権者側へ到着し、請求ストップの処理をするまでのタイムラグがあるからです。このタイムラグは1週間ほどを見ておけばよいでしょう。敢えて発送を遅らせている特殊な事情もないのに1週間が経過しても請求が来るようであれば、一度専門家へ状況を確認してみましょう。

ポイント① 受任通知は即日発送

- 速やかに本人への請求を止める必要があるため

- 敢えて発送を遅らせる場合もある

ポイント② 受任通知を送ると請求が止まる

- 債権者は直接本人へ連絡が取れなくなる

- 発送してから請求が止まるまでは約1週間かかる

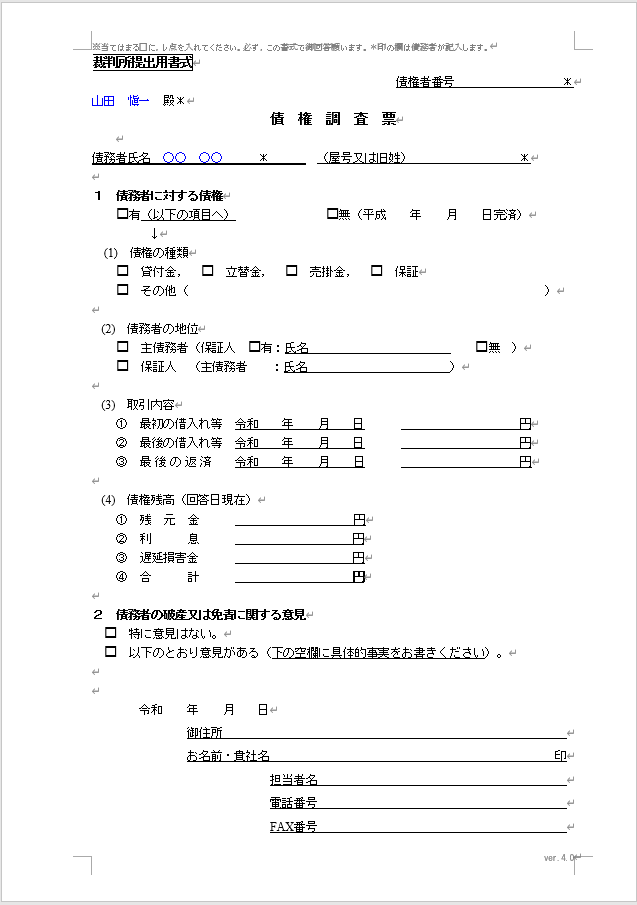

ステップ6 調査票到着・引き直し計算

受任通知を送ると、通常は1週間から3か月程度で債権者から様々な書類が届きます。中でも重要なのが、現在の債務額や取引状況を知らせる「債権調査票」です。ここで出てきた金額を元に、具体的な和解内容を練ることになります。

また、かなり長期にわたってキャッシングの利用をしている方については、過払金が発生しているかどうか確認するため、取引履歴に基づいて引き直し計算をすることもあります。

ポイント① 過払が出たら返還請求

引き直し計算によって過払金があることが分かったら、債権者へ過払金返還請求をすることになります。請求をして、交渉によって金額がまとまることもありますし、訴訟を提起することもあります。

仮に過払金が戻ってきた場合は、手続費用に充てる、債務の返済の頭金に使う、といったことに使うことをお勧めします。金額次第では一括返済も視野に入ってくるでしょう。

過払い金についての詳しい解説はこちら

注意点① 債権調査の結果次第では他の手続に移る可能性もある

調査をしてみたら、予想以上に金額が膨れ上がっていたとか、逆に一部が時効になっていて金額が減った、とかいったこともよくあります。特に金額が予想外に大きくなっていた場合には、返済可能か再検討し、必要なら破産や再生に方針を変えることもあり得ます。

破産、再生についての詳しい解説はこちら

ステップ7 和解案作成

債権調査によって全社の債権額が確定し、かつ手続費用の積立てが終わったら、具体的な和解案を作っていきます。和解案の作成自体は1時間もあれば完了します。もっとも、どういう和解内容にするかは本人の最新状況を前提に作らないと意味がありません。返済不可能な案を作っても意味がないからです。このため、どういう案にするかは専門家としっかり話し合い、契約時から変わった事情があれば必ず伝えましょう。

注意点① 相談時から変わった事情があれば必ず伝える

受任通知の発送から和解案の作成まで、順調に行けば1~2か月です。しかし様々な事情で長引くと半年から1年かかることもあります。相談時から長期間が経つと、当初伝えていた家計の内容が、例えば下記のような理由で、変わっていることもあるでしょう。

家計の変化は原資にも大きく関わります。原資が変われば和解案の内容も必然的に変わってきます。家計に変更があったら必ず正直に伝えましょう。

- 転職して勤務先が変わった

- 収入額が変わった

- 引っ越して家賃額が変わった

ポイント① 確認すべき事項

最新の家計を前提に専門家が和解案を作成しても、それが実際に返済可能なものになっていなければ意味がありません。当然ながら、専門家としては依頼者から聞いた最新の情報を前提に和解案を組んでいるはずですし、何か問題があれば依頼者へ連絡が来るはずです。依頼者としても、自分が伝えた内容で和解案が組まれているかどうか、次の3点だけでも確認するようにしましょう。

- 返済開始月

- 返済に宛てられる金額(原資)

- 返済可能な和解案か

ステップ8 和解交渉

和解案ができたら、それを債権者に提示して交渉スタートです。交渉は電話で行うことが多く、平均的には1週間程度でまとまることが多いです。しかしあくまで交渉なので難航することもあります。

債権者側で一定期間は金額を固定してくれることも多いですが、モタモタしていると総額がどんどん増えていってしまいます。専門家から連絡があった場合は即日対応し、早急に和解をまとめられるようにしましょう。

注意点① 提示した和解案がそのまま認められることはほとんどない

作成した和解案は、債権者が届け出た金額をもとに依頼者の事情を考慮して作成した、一番理想的な和解内容となっています。そのため、これがそのまま認められることは、実際のところほとんど無いです。そもそも、届出額をもとに作成している以上、届出時から和解提案時までの間に生じた利息の上乗せをまず間違いなく求められます。金額が変われば当然ながら返済内容も変わります。

注意点② あくまで「交渉」。専門家から指示や連絡があれば即日対応する

債権者は、金額をいつまでも固定してくれるわけではありません。一方で専門家側も、本人である依頼者の意向を無視して交渉を進めることはできません。和解交渉中に専門家から連絡があった場合は、特に早めに対応しましょう。時間がかかるほど返済総額も増えるので、依頼者本人にとってマイナスしかありません。

和解をまとめるのは専門家ですが、実際に返済するのは自分だ、という意識を持つことが重要です。

ポイント① 和解交渉が長引く4つのケース

和解交渉がどの程度スムーズに進むかは一概に言えませんが、長引くパターンはいくつかあります。典型的なものを4つご紹介します。

- 返済原資があまりにも少ないとき

- 支払に回せるお金(原資)が少なければ、長期分割を前提に慎重に進める必要があります。

こちらのサイトを参考に、月額と返済期間を把握してみましょう。

- 専門家と本人との連絡が取れず、交渉を進められないとき

- 原資が予定額を超えた場合や、追加情報の聞き取りが必要な場合で、依頼者と連絡が取れなくなると交渉が止まってしまいます。

- 借入社数が多いとき(10社以上)

- 会社によって和解条件は様々です。借入社数が多いと、全社並行で進めるのではなく、厳しい会社から順番に交渉していくことになります。

- 頭金の準備が必要なとき

- 今月末に10万円出してくださいと言われてサッと出せる依頼者は少ないでしょう。頭金の準備に時間がかかることがあります。

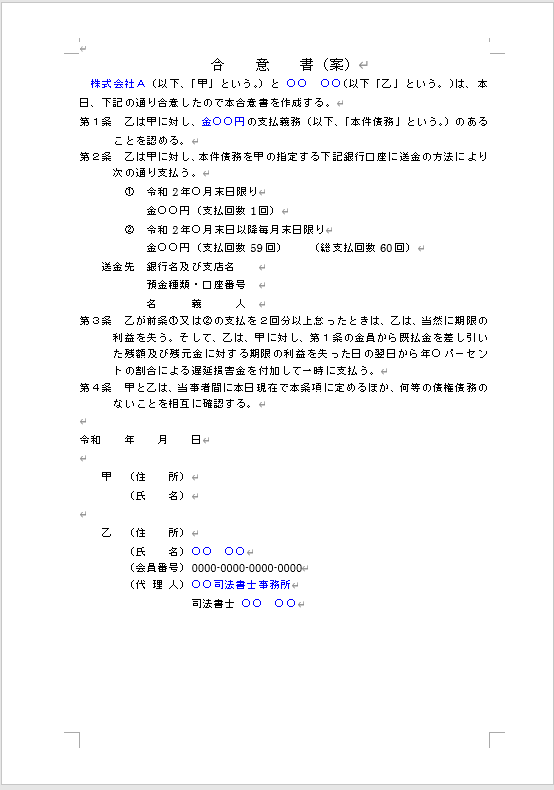

ステップ9 和解成立

和解交渉がまとまったら和解成立です。債権者と専門家との間で、改めて和解内容を確認したうえで和解書面の作成に取り掛かります。

ポイント① 専門家と債権者のやり取りになる

最終的な合意をする前には、本当にこの内容で確定させて良いか依頼者に確認した上で進めますが、確認が取れた後、和解成立から書面の取り交わしまでは、基本的には専門家と債権者とのやり取りになります。依頼者としては、この時にしっかりと和解内容を確認しておきましょう。

ポイント② 和解書の作成

和解書の作成は、ほとんどの場合債権者が行います。依頼者側で作成を依頼されることもありますが、その場合は専門家が作成します。

ステップ10 和解書取り交わし

正式に和解内容がまとまって合意に至れば、その内容で和解書を取り交わします。多くの場合、債権者が和解書を2部作成し、専門家の元へ郵送します。専門家が内容を確認し、代理人として署名押印のうえ1通を債権者へ返送すれば取り交わし完了です。取り交わし自体は1週間もあれば完了するでしょう。

ポイント① 和解書のチェックポイント

和解書には返済のための様々な情報が記載されています。和解内容によって記載事項は変わりますが、共通する部分もあります。和解書は返済内容を明らかにした書面だという性質から、特に次の点は誤りがないか、しっかりと確認しましょう。

- 返済内容は合意通りか

- 懈怠利率

- 債務者名は合っているか

ステップ11 債務者名は合っているか

和解がまとまれば、そこで専門家側の手続は終了です。あとはご自身で各社への返済をしていくことになります。返済可能な形で整っているはずなので、これさえ返してしまえば終わり!と考えてしっかりと返済していきましょう。途中で返せなくなったら、再度の和解は条件が厳しくなりやすいですし、債権者の方針の変更などで条件が厳しくなっていることもあるでしょう。いずれにしても、また借金地獄に後戻りすることになってしまいます。遅れず計画的に返済していきましょう。

また、入金手続を代行してくれるところも多いです。自分で管理することに自信がない場合は積極的に利用してみましょう。

注意点① 返済は確実にする

返済期間は、通常であれば3年から5年でまとまることが多いです。返済可能な形でまとまっているはずなので、遅れずにしっかりと払っていきましょう。仮に途中で頓挫した場合、再度の和解をするとなれば条件が厳しくなる(1回目の和解による月額以上での返済を求められる等)ことも多いですし、再度の和解は無理となって破産などになってしまうこともあります。

ポイント① 入金手続を代行してくれるところもある

事務所によっては返済を代行してくれるところもあります。代行手数料を取られることがほとんどですが、自分で管理する自信がない場合は、代行を頼むのもよいでしょう。次のような方におすすめです。

- 返済先の社数が多い方

- 自分で管理する自信がない、面倒だと感じる方

- 債権者からの連絡が自分に来てほしくない方

- 返済用の資金を別口座に置いておきたい方

ステップ12 完済

和解に基づいて返済が完了すれば、晴れて借金から解放されます。おめでとうございます。今後は借金をしないよう、家計を立て直して生活していきましょう。

ポイント① 任意整理手続を通して、家計を立て直す

任意整理を専門家に依頼してから完済まで、約5年あります。その間に家計をしっかり立て直しましょう。任意整理手続は、単に借金を返すための手続ではなく、借金に頼らない生活を取り戻す手続です。

ポイント② 二度と借金をしないという決意

任意整理は、債務整理の中では比較的短期間で終わる手続きとはいえ、完済までには数年かかりますし、費用も決して安いとは言えないでしょう。せっかく借金から解放されたのに、再度借金をしては意味がありません。二度と借金はしないという強い決意をもって生活をしていくことが大事です。

任意整理にかかる期間についての詳しい解説はこちら

2章 まとめ

以上が、任意整理の基本的な流れです。スムーズに行けば、契約から返済開始まで3か月から半年ほどで終わります。

自分でできるかも、と感じるかもしれません。しかし実際の交渉等は専門家だからこそできるものも多いですし、複数の債権者がいる場合など手続が複雑になることもあり得ます。任意整理以外の手続も視野に入れつつ全体を考えながら処理していくことになるので、実際に手続をする場合は経験豊富で信頼のおける専門家に依頼することが一番の近道です。

任意整理手続の流れ スムーズに進めるためのポイントまとめ

- 開始から和解までは約3か月

- 返済期間は3年~5年

- 専門家への協力姿勢を持つ

- 手続費用はなるべく一括に近い形で支払う

- 返すのは自分という意識を持つ

任意整理に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 クレジットカード

任意整理の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 任意整理の手続き方法は?

- 任意整理の流れは、下記の通りです。

専門家への相談の予約

相談

契約

手続費用の支払い

受任通知の発送

調査票到着・引き直し計算

和解案作成

和解交渉

和解成立

和解書取り交わし

債務者名は合っているか

完済

任意整理の手続きの流れについて詳しくはコチラ

- 任意整理で交渉できる内容は?

- 任意整理で交渉できるのは、主に将来発生する利息のカットです。

また、返済計画に関しても和解時点での総額を3~5年で完済するように計画を立てられます。

任意整理について詳しくはコチラ