この記事は約 22 分で読めます。

- 債務整理とは何かがわかる

- 債務整理の種類がわかる

- 債務整理のメリット・デメリットがわかる

債務整理の手続として挙げられるのは、任意整理・個人再生・自己破産・特定調停の4種類ですが、どれを選ぶかは状況によって異なります。

上記の4つのうち、①個人再生や②自己破産、③特定調停は裁判所を通じて手続きするのに対し、任意整理は裁判所を通さずに手続き可能です。

借金を抱え苦しい状況から逃れるために債務整理をしたいけれど、種類が多くどれを選べば生活に影響が少ないか判断できない方もいるはずです。

そこで、債務整理の種類ごとのメリットとデメリットを解説しますので、自分にとってどれを選ぶべきか参考にしてください。

目次 ▼

1章 債務整理とは

債務整理とは、借金の減額や返済猶予などの方法で、返済に苦しむ方を救済する手続のことです。

債務整理で対応できる借金の額は無制限であり、収入制限も特にないため無職で収入がない方でも手続はできます。

未成年者・高齢者など年齢制限もないため、誰でも債務整理により借金生活から抜け出すため手続可能ですが、任意整理・個人再生・自己破産・特定調停の4つの種類から状況により適する方法を選ぶことが必要です。

横スクロールできます

| 債務整理の種類 | 特 徴 |

| 任意整理 | 話し合いで将来支払う利息分を減額し、残りを3~5年で分割返済する。 |

| 個人再生 | 裁判所の許可を得て借金を5分の1程度まで減額し、残りを3年で返済する。 |

| 自己破産 | 裁判所の許可を得て借金全額の返済義務を免除する。 |

| 特定調停 | 話し合いで月々の返済額を抑え支払いを楽にする。簡易裁判所で行う。 |

2章 債務整理の種類とそれぞれの手続き

債務整理の種類には、任意整理・個人再生・自己破産・特定調停があります。これら4つの種類からどれを選ぶべきか迷ってしまいがちですが、まずはそれぞれ手続の方法やメリット・デメリットを確認しておきましょう。

| 任意整理 | 個人再生 | 自己破産 | 特定調停 | |

| 借金減額の程度 | 利息部分のみ減額 | 5分の1程度への減額 | 全額免除 | 大幅に減額はしない(調停が成立しない場合もあり) |

| 財産を保有し続けること | 可能 | ローン支払い中の車は保有不可の場合あり | 最低限生活に必要な財産以外は不可 | 可能 |

| 官報への掲載 | なし | あり | あり | なし |

| 仕事への影響 | なし | なし | 一部・一定期間制限あり | なし |

| 住宅ローンの残った家への影響 | なし(債権者の選択が可能) | 住宅ローン特則により支払いを続け住み続けることが可能 | 持家を失う | なし(債権者の選択が可能) |

| 保証人への影響 | なし(債権者の選択が可能) | 保証人へ一括請求 | 保証人へ一括請求 | なし(債権者の選択が可能) |

| 手続きに係る費用 | 中 | 高 | 高 | 低 |

| ブラックリスト登録期間 | 5年程度 | 7年程度 | 7年程度 | 5年程度 |

| 借金減額の程度 | |

|---|---|

| 任意整理 | 利息部分のみ減額 |

| 個人再生 | 5分の1程度への減額 |

| 自己破産 | 全額免除 |

| 特定調停 | 大幅に減額はしない(調停が成立しない場合もあり) |

| 財産を保有し続けること | |

| 任意整理 | 可能 |

| 個人再生 | ローン支払い中の車は保有不可の場合あり |

| 自己破産 | 最低限生活に必要な財産以外は不可 |

| 特定調停 | 可能 |

| 官報への掲載 | |

| 任意整理 | なし |

| 個人再生 | あり |

| 自己破産 | あり |

| 特定調停 | なし |

| 仕事への影響 | |

| 任意整理 | なし |

| 個人再生 | なし |

| 自己破産 | 一部・一定期間制限あり |

| 特定調停 | なし |

| 住宅ローンの残った家への影響 | |

| 任意整理 | なし(債権者の選択が可能) |

| 個人再生 | 住宅ローン特則により支払いを続け住み続けることが可能 |

| 自己破産 | 持家を失う |

| 特定調停 | なし(債権者の選択が可能) |

| 保証人への影響 | |

| 任意整理 | なし(債権者の選択が可能) |

| 個人再生 | 保証人へ一括請求 |

| 自己破産 | 保証人へ一括請求 |

| 特定調停 | なし(債権者の選択が可能) |

| 手続きに係る費用 | |

| 任意整理 | 中 |

| 個人再生 | 高 |

| 自己破産 | 高 |

| 特定調停 | 低 |

| ブラックリスト登録期間 | |

| 任意整理 | 5年程度 |

| 個人再生 | 7年程度 |

| 自己破産 | 7年程度 |

| 特定調停 | 5年程度 |

債務整理は4種類あり、住宅や車など残したい財産がある等ご状況によってどの方法を選ぶかが変わってきます。

グリーン司法書士法人ではあなたのケースでどの債務整理の手続きが向いているのかを匿名で診断可能です。

まずはお気軽に以下の診断フォームより診断してみてください。

2-1 任意整理

任意整理とは、債権者である消費者金融などに借金減額や金利引き直しなどを交渉し、生活に支障なく返済できるよう見直す債務整理方法です。

債権者と和解が成立した後は、利息分の返済免除または減額に至ることが多いですが、基本的に利息以外の元金は返済しなければなりません。

ただ、借金の支払い総額は減額され返済期間も延長されるため、毎月の返済が楽になります。

任意整理手続きの具体的な流れ

2-1-1 任意整理のメリット

任意整理の主なメリットは次のとおりです。

- 家族などに秘密にしたまま進められること

- 特定の債権者だけを対象にできること

- 手続き自体は比較的短期間で終わること

1.家族などに秘密にしたまま進められる

任意整理の場合、(絶対とまでは言い切れませんが)他人に秘密にできます。これが最大のメリットと言ってもいいでしょう。

後述しますが、他の手段では、秘密にしたまま進めることはまず不可能です。

2.特定の債権者だけを対象にできる

住宅ローンと奨学金以外を任意整理する等、手続に入れる借金を選択できます。

A社の借金は減額したいけれど、B社の自動車ローンは返済し続けて車を残したいという選択も可能です。

3.手続き自体は比較的短期間で終わる

任意整理は3か月~半年程度で和解締結まで終わります。破産や再生は1年ほどかかりますので、手続が比較的短期間で終わる点はメリットと言えます。

もっとも、その後の返済期間は3年~5年程度かかります。

任意整理にかかる期間について詳しく知りたい方

ご自身の具体的な借金について大まかな返済予定を知りたい方

2-1-2 任意整理のデメリット

デメリットとしては次の2点です。

- 事故情報に登録される

- 大幅な減額は見込めない

1.事故情報に登録される

任意整理をすると、完済してから約5年後までは信用情報機関に事故情報が記録されます。いわゆるブラックリスト入りです。これは4種類の手続き全体に当てはまるデメリットなので、詳しくは4章で解説します。

2.大幅な減額は見込めない

任意整理では原則として利息のみが減額対象となるため、大きな減額は期待できず支払いも続きます。

詳しくはこちら

2-2 個人再生

個人再生では、裁判所に借金返済が困難であることを認めてもらい、大幅に減額してもらった金額を原則3年間で返済する債務整理方法です。

個人再生手続きの具体的な流れはこちら

2-2-1 個人再生のメリット

個人再生の主なメリットは次のとおりです

- 借金の大幅な減額が見込める

- マイホームを残せる

- 借金の理由は不問

1.借金の大幅な減額が見込める

個人再生の場合、借金が5分の1程度まで圧縮可能となり、減額された借金をおおむね3年で返済することになります。

2.マイホームを残せる

個人再生なら、住宅ローン特例を使うことで、持家の住宅ローンを支払いながら所有し続けることが可能です。

ただし、

- 個人再生をする本人所有の家であること

- 床面積2分の1以上が居住用の建物であること

- 今本人が住んでいること

などの要件を満たさなければ住宅ローン特則は認められません。マイホームを残したいと考えている方は専門家としっかり相談しましょう。

3.借金の理由は不問

破産の場合、ギャンブル等で借金をしていると免責が認められない可能性があります。しかし再生の場合は、どんな原因で借金ができたかは問われません。

2-2-2 個人再生のデメリット

個人再生の主なデメリットは次のとおりです。

- 手続に時間がかかる

- すべての借金が対象になる

- 官報に載る

1.手続に時間がかかる

個人再生にかかる期間は、スムーズに行ったとしても1年程度です。

また、そこから各社への返済が原則として3年続きます。

2.すべての借金が対象になる

個人再生は、すべての借金を手続きに入れる必要があります。例外は認められません。

住宅ローンのほか自動車ローン、奨学金、養育費(滞納ある場合)、個人からの借金など、およそ債務と言えるものは全て手続きに入ります。

このため、家族や同居人などに秘密のまま手続きを進めることは非常に困難です。

3.官報に載る

そして個人再生を行うと、信用情報機関に事故情報が登録される他、官報にも掲載されます。

官報とは、法律・政令などの制定・改正の情報、破産・相続などの裁判内容が掲載される国発行の機関紙です。

行政機関の休日以外は毎日発行され、誰でも閲覧することは可能となっています。

官報には管轄裁判所・事件番号・氏名・住所などが掲載されるものの、一般の方が官報を目にする機会は少なく、個人再生手続の事実を誰かに知られる可能性は極めて低いです。

個人再生と官報について詳しく知りたい方

2-3 自己破産

自己破産とは、裁判所に支払不能状態であることを認めてもらい借金を免除してもらう債務整理方法です。

どれほど高額な借入を抱えていたとしても、自己破産することで借金返済の義務から免れることができます。

2-3-1 自己破産のメリット

自己破産の最大のメリットは借金がゼロになることです。

ただし、税金や損害賠償金など非免責債権と呼ばれるものは例外で、破産しても免除されないので注意しましょう。

2-3-2 自己破産のデメリット

自己破産のデメリットは以下のようなものです。

- 面倒で時間がかかること

- 官報に掲載されること

- 債権者を選べないこと

- 財産を失うこと

- 一定の資格や職種が制限されること

1.手続に時間がかかる

自己破産の場合、短くても半年、通常は1年程度の時間がかかります。長いものになると2年以上かかる場合もありますが、基本的には1年程度と考えておいて良いでしょう。

2.官報に載る

個人再生と同じく、破産の場合も最後に官報に載ります。ただし、官報から他人にバレるリスクは無視できる程度に低いことも個人再生と同じです。

3.債権者を選べない

裁判所を通して特別に支払いを免除してもらう手続きのため、すべての債権者を必ず入れなければなりません。この関係で、家族などに秘密にして手続をすることは非常に難しくなります。

4.財産を失う

全て処分されるわけではありませんが、一定の財産は処分される可能性があります。例えば自動車、持家、株式などです。

5.資格制限がかかる

管財人弁護士がついている間(これを狭い意味での破産手続期間と言います)は、一定の資格が法律によってその効力を制限されます。このため、期間中は資格を用いた仕事ができません。

制限対象となるのは①弁護士や司法書士、公認会計士などの士業、②保険外交員、③警備員など多岐にわたります。何らかの資格を使って仕事をされている方は、かならず専門家に申告して制限対象になっていないか確認しておきましょう。

2-4 特定調停

特定調停とは、簡易裁判所の調停委員が債権者と債務者との話し合いを仲裁し、返済条件や方法を決める債務整理方法です。

2-4-1 特定調停のメリット

特定調停も任意整理と同じく次のようなメリットがあります。

- 対象とする債権者を選べる

- 手続が比較的簡易であり、費用も安く済む

2-4-2 特定調停のデメリット

特定調停は裁判所に出向いて行う債務整理のため、デメリットは次のようなものがあります。

- 信用情報機関に事故情報が載る

- 裁判所に行く等の手間がかかる

- 調停が成立しない可能性がある

3章 債務整理共通のメリット

債務整理の4つの種類に共通するメリットは、

- 債権者から督促が止まる

- 一時的に債権者への支払いを止めることができる

という点です。

3-1 債権者から督促が止まる

債務整理の手続は専門家に依頼し行うことが一般的ですが、依頼した専門家から債権者に受任通知が送付されることで、債権者からの返済督促が停止されます。

受任通知が債権者に届いて停止処理がされるまで、1週間程度を見ておけばいいでしょう。

借金の返済に追われている方の中には、日々債権者からの督促を受けて精神的に疲弊していることも多いため、取立てが止まることは大きなメリットといえます。

督促状を無視することは危険です。

3-2 一時的に債権者への支払いを止めることができる

債務整理の手続が開始されると、債権者に対する返済は一時的に不要になります。具体的な期間は、債務整理の手段を問わず、その手続終了後、返済開始までの間です。

なお、自己破産は借金自体が免除されるため支払いそのものがなくなります。

借金返済に追われ経済的に破綻し、まともな生活を送ることができなくなった方にとって、返済不要となる期間は生活立て直しの一歩につながるはずです。

4章 債務整理共通のデメリット

4種類の債務整理のいずれにも共通するデメリットは次のものです。

- ブラックリストに載る

- 銀行口座が凍結される可能性がある

4-1 ブラックリストに載る

4つの債務整理のうち、どれを選んだとしてもブラックリストに載ることは避けられません。

信用情報機関の事故情報として登録されることを通称ブラックリスト入りすると言います。ブラックリストなる特定のリストがあるわけではありません。

支払いに対する経済的信用がなくなったら事故情報登録されます。要するに、「通常の返済ができなくなった」状態です。経済的信用がないので、クレジットカード・キャッシング・ローン契約・携帯電話の分割払いなどの利用は不可となります。

ブラックリストとして登録される期間は、信用情報機関と債務整理の種類によって次のように異なります。

横スクロールできます

| 信用情報機関名 | 任意整理 | 個人再生 | 自己破産 | 特定調停 |

| 日本信用情報機構(JICC) | 5年 | 5年 | 5年 | 5年 |

| シーアイシー(CIC) | 5年 | 5年 | 5年 | 5年 |

| 全国銀行個人信用情報センター(KSC) | 5年 | 7年 | 7年 | 5年 |

登録開始時点はいずれも「債務整理の開始時」

登録終了時点は下記時点より上記期間の経過後

(1)任意整理:完済時点

(2)個人再生:完済時点

(3)自己破産:免責確定時点

(4)特定調停:完済時点

4-2 銀行口座が凍結される可能性がある

債務整理の手続の対象に、銀行からの借入れや銀行系クレジットカード・カードローンが含まれている場合は、当該銀行の取引口座は凍結され、預金残高と借金が相殺されます。

特に給与口座になっている場合などは、事前の対策が必須となります。必ず専門家に伝えて指示を受けましょう。

なお、無関係の銀行口座まで凍結されるわけではありませんのでご安心ください。

5章 自分にあった債務整理の選び方が大切

債務整理の手続は4種類ありますが、どの方法が自分の選ぶべきか、メリット・デメリットを踏まえた上で検討することが必要です。

任意整理・個人再生・自己破産・特定調停のうち、どれを選ぶとよいかは次のように状況によって異なります。

横スクロールできます

| 任意整理 | 借金がそれほど多くない できるだけ簡単に債務整理したい 家族には内緒にしたい 債務整理による保証人への請求が気になる 自動車ローンがある 奨学金を借りている 借入期間が平成23年以前から続いている |

| 個人再生 | 借入金額が大きい 住宅ローンが残っている 持家を残したい 一定以上の安定した収入がある |

| 自己破産 | 借入金額が大きい 会社経営をしている 返済能力がない 生活保護を受けることを希望している |

| 特定調停 | 債務整理にかかる費用を節約したい |

それぞれをケースごとに紹介しますので、現状に合う債務整理を選ぶようにしてください。

5-1 任意整理による債務整理が適しているケース

債務整理の4つの種類のうち、任意整理を選ぶとよいのは次のような状況にある方です。

5-1-1 借金がそれほど多くない

任意整理は借金総額を大幅に減額することはできず、利息部分の減額または免除にとどまります。

そのため、借金総額がそれほど多くない方に適した債務整理であり、目安として借金総額が300万円を超えているなら別の債務整理方法を選んだほうがよいといえます。

任意整理を選ぶには、返済可能であることが大前提です。

5-1-2 できるだけ簡単に債務整理したい

任意整理は他の債務整理よりも必要書類が少なく、手続にかかる時間も短いなど比較的容易に手続可能なため、できるだけ簡単に債務整理したい方におすすめです。

5-1-3 家族には内緒で債務整理したい

任意整理は手続が簡単であり、裁判所に出向く必要もなければ官報に掲載されることもないため、家族や職場などに内緒で債務整理したい方にも安心です。

5-1-4 債務整理による保証人への請求が気になる

任意整理では対象とする債権者を選ぶことができるため、保証人をつけた借金以外を整理すれば、保証人に迷惑をかけることはありません。

5-1-5 自動車ローンがある

車のローンが残っている場合も、任意整理の対象から自動車ローンを外すことで、車を守りつつ他の借金整理が可能です。

5-1-6 奨学金を借りている

奨学金を借りている場合、個人再生や自己破産で債務整理すれば、連帯保証人となっている親に請求されます。

任意整理の対象を奨学金以外の借金にすることで、奨学金は影響を受けることはなく、親に債務整理した事実を知られることもありません。(逆に、任意整理をするとなれば、奨学金を手続きに入れることはまずありません。)

5-1-7 借入期間が平成23年以前から続いている

平成23年以前から借金をしている場合には過払金が発生している可能性もあるため、任意整理により大きく借金が減額されることも期待できます。

長期に渡り消費者金融やクレジットカードのキャッシングでお金を借りている方は、専門家に相談することをおすすめします。

なお、調査の結果過払い金が出ないとなれば、任意整理以外の手段への変更を検討することもあり得ます。

5-2 個人再生による債務整理を選ぶとよい人

債務整理の4つの種類のうち、個人再生を選ぶとよいのは次のような状況にある方です。

5-2-1 借入金額が大きい

個人再生は利息だけでなく元本ごと大きく借金が減額されるため、借金総額が大きい方にはおすすめです。

仮に500万円の借金に対し任意整理で手続すると、5年払にした場合でも毎月8万円を超えた金額を返済しなければなりません。

しかし個人再生なら500万円の5分の1である100万円まで減額され、3年払で毎月2万7千円ずつ返済すれば完済できます。

ただし個人再生は、住宅資金特別条項を利用する住宅ローン以外の借金が5千万円までと限度額があることは注意しておいてください。

個人再生の条件について詳しく

5-2-2 住宅ローンが残っている

購入した家の住宅ローンの支払いが残っている方でも、個人再生なら住宅ローン特例により、家を守りつつ他の借金のみ減額できます。

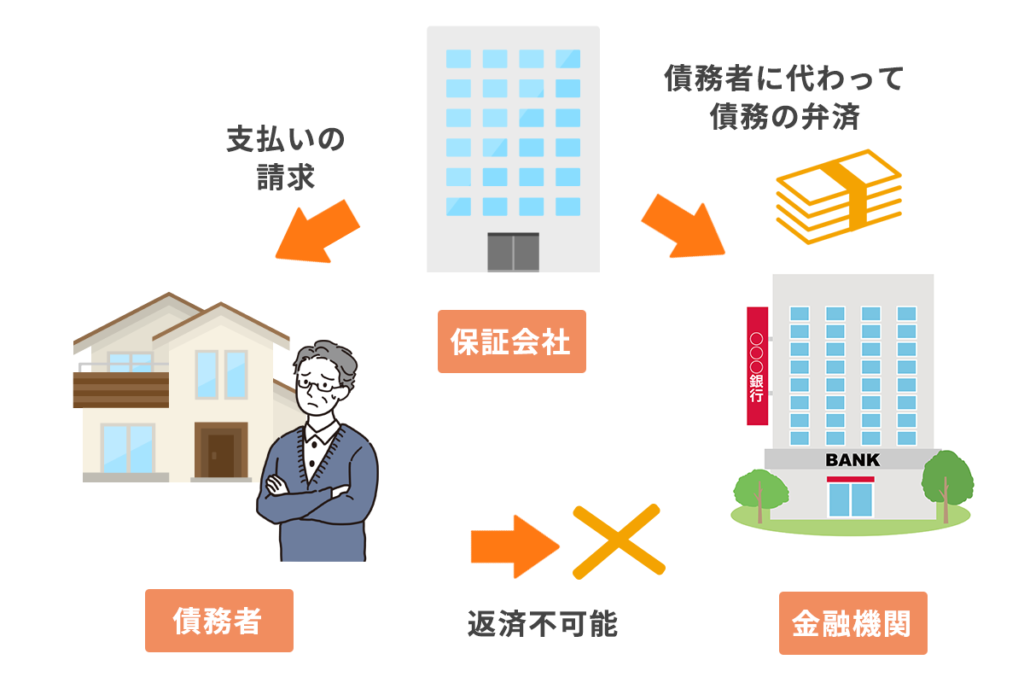

すでに住宅ローンを滞納したことにより保証会社が代位弁済している場合でも、代位弁済後6か月以内に個人再生の申立を行うことにより、代位弁済前の状態に戻すことが可能です。

代位弁済とは、お金を借りた債務者が何らかの理由で借金の支払いができなくなったとき、保証会社など間に入っている第三者が代わりに返済することです。代位弁済により、債権は返済を肩代わりする第三者に移行されるため、債務者は第三者に対し返済することになります。

また、住宅が競売されている場合でも、競売手続を中止することができます。

5-2-3 一定以上の安定した収入がある

個人再生の場合、裁判所が収入に対する審査を厳格に行うため、安定した収入がなければ手続は難しくなります。

そのため個人再生は、サラリーマンや個人事業主など、一定以上の安定した収入のある方が選ぶ債務整理の方法といえます。

5-3 自己破産による債務整理を選ぶとよい人

債務整理の4つの種類のうち、自己破産を選ぶとよいのは次のような状況にある方です。

5-3-1 他の手段で解決できないほど借入金額が大きい

自己破産は借金総額に限度が設けられていないため、多額の借金をリセットして再スタートしたい方におすすめの債務整理です。

5-3-2 会社経営をしている

会社経営者は、会社の債務の保証人になっている可能性が非常に高いため、個人では支払えない金額の借金を負っていることが多いです。

そのため自己破産を取ることになりますが、この場合は会社も同時に破産手続をして、一体的に解決することになります。

5-3-3 返済能力がない

現在無職の方や収入のない方、生活保護を受給しているなど、返済能力がない場合は自己破産による債務整理を選ぶことになります。

自己破産以外では一定の返済が残るため、そもそも返済能力がないのであれば自己破産を選ぶしかありません。

5-3-4 生活保護を受けることを希望している

生活保護制度とは、生活に困窮した方に住まい・生活・医療・介護など、必要最低限の費用が支払われる国の制度です。

ただし、支給されたお金を借金返済に使うことはできないため、借金を返している間は生活保護申請もできません。生活保護を受けている、あるいは受ける予定である人は自己破産を選ぶしかないでしょう。

生活保護を受けていらっしゃる方の自己破産についての詳しい解説

5-4 特定調停による債務整理を選ぶとよい人

債務整理の4つの種類のうち、特定調停を選ぶとよいのは次のような状況にある方です。

5-4-1 債務整理にかかる費用を節約したい

特定調停を本人自ら手続すれば1万円程度の費用で済むため、コストを抑えて債務整理したい方におすすめです。

ただし専門家を通さず本人が対応すると、不利な条件で和解交渉される可能性もありますし、債権者の同意を得ることができず後で破産や再生などを検討する必要が出てくることもあるため注意してください。

6章 債務整理したい人は専門家に相談を

6-1 個別の事情に合わせた選択が必要

債務整理には4つの種類がありますが、状況に応じて選ぶべき方法は異なります。どれが最も自分にとって適した債務整理なのか、メリットやデメリットを踏まえた上で、かつご自身の具体的な状況に照らした上での判断が必要です。

素人判断で選択する種類を誤れば、任意整理後に結局自己破産が必要になるなど、スムーズな救済につながらない可能性も考えられます。

独自で判断するよりも、債務整理に詳しい専門家に相談したほうが、これからの生活に影響の少ない最善の方法を選ぶことができます。

6-2 選んだ手続きを実際に行うことまで考える

この記事を読んで、自分に合った手段はこれだと選択できたとしても、それで終了でしょうか?

読者の多くは、実際に借金に悩んでいるからこそ、この記事にたどり着いたのだと思います。

選んだ手続きをご自身で最後までやり遂げられるでしょうか。

「返済の督促は、専門家が受任通知を送らないと止まらない」ということも今一度思い出してください。

まとめ

債務整理には、任意整理・個人再生・自己破産・特定調停の4種類があり、状況や希望する条件などで選ぶべき手段は異なります。

どの債務整理を選べば今後の生活に影響が少ないか、それぞれのメリットとデメリットを踏まえた上で選択が必要です。

そのため債務整理を検討しているのなら、まずはグリーン司法書士法人グループに相談してみてはいかがでしょう。

どの債務整理が適しているのか、現状と手続後のことを踏まえた上で最善の方法を選ぶためにもぜひ気軽にご相談ください。適宜、無料相談を実施しております。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 債務整理の種類は?

- 債務整理には、以下の4種類があります。

①任意整理

②個人再生

③自己破産

④特定調停

それぞれメリットとデメリットがあるので、自分に合う方法を選びましょう。

債務整理の種類について詳しくはコチラ

- 債務整理は弁護士と司法書士どちらに相談すればいい?

- 債務整理は司法書士に相談するのがおすすめです。

司法書士はほとんどの債務整理に対応できますし、弁護士よりも依頼費用が安価ですむ場合が多いからです。

債務整理を司法書士に依頼するメリットについて詳しくはコチラ

任意整理の流れと注意点の全てが一目で分かる詳細かつ簡単な解説

任意整理の流れと注意点の全てが一目で分かる詳細かつ簡単な解説 任意整理手続にかかる期間の解説とその短縮のための段階ごとの注意点

任意整理手続にかかる期間の解説とその短縮のための段階ごとの注意点 任意整理のデメリット・メリットについて|向いている人の特徴は?

任意整理のデメリット・メリットについて|向いている人の特徴は? 個人再生はどんな流れで進む?相談から返済完了までの手続きを解説

個人再生はどんな流れで進む?相談から返済完了までの手続きを解説 個人再生を考えるなら知っておきたい!官報に掲載される情報とその影響

個人再生を考えるなら知っておきたい!官報に掲載される情報とその影響 自己破産で官報に載るのは怖くない!掲載理由とタイミングを解説

自己破産で官報に載るのは怖くない!掲載理由とタイミングを解説 自己破産の手続きと流れについて司法書士が解説!

自己破産の手続きと流れについて司法書士が解説! 自己破産にかかる期間は?借金ゼロまでどれくらい待てばよいか

自己破産にかかる期間は?借金ゼロまでどれくらい待てばよいか 督促状を無視するのは危険!差し押さえされる前に知ってほしい対処法

督促状を無視するのは危険!差し押さえされる前に知ってほしい対処法 個人再生するための条件を徹底解説!自己破産や任意整理との比較も紹介

個人再生するための条件を徹底解説!自己破産や任意整理との比較も紹介 個人再生をしても住宅ローンは残る?特例の仕組みについて解説

個人再生をしても住宅ローンは残る?特例の仕組みについて解説 生活保護を受けていても自己破産できる!生活保護への影響はある?

生活保護を受けていても自己破産できる!生活保護への影響はある?