この記事は約 23 分で読めます。

任意整理とは債務整理のひとつであり、自己破産や個人再生といった他の債務整理よりも手続きが簡易的であるのが特徴です。

借金の総額が少ない場合や安定した収入が現時点であるなら任意整理で借金の返済負担を軽くできる場合があります。

一方で、任意整理をすると信用情報機関に事故情報が登録されるので完済後5年以上は新たなクレジットカード作成やローンの借入ができなくなってしまうので注意が必要です。

本記事では、任意整理のデメリットと対処法を詳しく解説していきます。

- 任意整理のデメリット

- 任意整理のメリット

- 任意整理に向いている人の特徴

任意整理を含めた他の債務整理については、下記の記事で紹介しています。

目次 ▼

1章 任意整理のデメリット5つと対処法

任意整理とは借入先の金融機関との交渉により無理のない返済を可能にしてもらう手続きです。

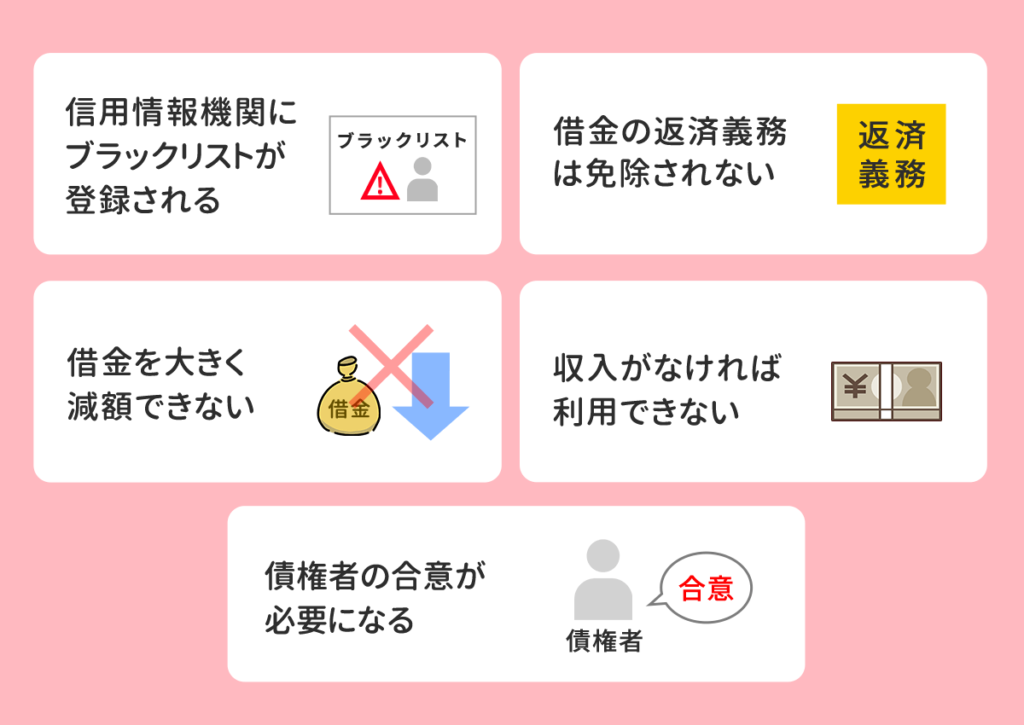

裁判所を通さずに手続きできるため、生活への影響が少ないのがメリットですが、一方で、信用情報機関にブラックリストが登録されるなどのデメリットがあるのでご注意ください。 任意整理のデメリットは、主に下記の通りです。

それぞれ詳しく解説していきます。

1-1 信用情報機関にブラックリストが登録される

任意整理をすると、信用情報機関に事故情報(正常な支払いができなくなった旨の記録)が載ります。

任意整理でブラックリストに載ってしまうと、金融機関などと和解してから5年程度は事故情報が消えないままになり、以下の影響が出るので注意が必要です。

- クレジットカードやローンの新規契約・利用

- 住宅ローンの利用

- 携帯の分割払い

- 賃貸住宅の入居審査に影響する(信販系の賃貸保証会社の場合)

信用情報機関への事故情報の登録に対処するには、以下の方法があります。

- 任意整理による和解成立後は返済計画通りに借金を返していく

- ブラックリストに登録されている間はクレジットカードやローンを利用しない

- 携帯電話を購入する場合には分割払いではなく一括払いで対応する

上記のように、信用情報機関に事故情報が登録されている間は生活に不便が生じるので、任意整理のメリットと比較して手続きをするか決めましょう。

信用情報機関とは、個人ごとのクレジットやローンの利用状況を管理し信用力を把握して過剰な貸付けなどを未然に防ぐことを目的とした機関です。

主にクレジットカード・ローンなどの申し込み、本人を識別する情報・申込・契約内容・支払い状況・借入残高などの契約に関する情報など、信用情報を管理しています。

1-2 借金の返済義務はなくならない

任意整理では金融機関や消費者金融などと交渉により返済金額や分割回数を決めていきますが、交渉が成立し和解ができたとしても、減額できるのは今後支払う将来利息に限られます。

自己破産と異なり、借金の元金やこれまで発生した利息が免除になるわけではないので、返済義務は残り続けます。

借金の金額が多く将来の利息見直しだけでは返済できそうにない場合には、任意整理ではなく自己破産を選択しましょう。

1-3 借金を大きく減額はしない

任意整理では過払金が発生しているときを除き、借金総額を減額してもらいにくくなっています。

そのため、債務整理の種類として挙げられる自己破産や個人再生と比べると大きな借金減額は見込めず、返済負担は大きめになるケースが多いです。

将来利息をカットしてもらえる場合には、返済総額は減少しますが毎月の返済額自体はあまり変わらないケースもあります。

任意整理をしても月々の返済額があまり変わらず、手続き後も返済が難しそうな場合には自己破産や個人再生など他の債務整理を検討した方が良いでしょう。

過払い金とは、消費者金融やカード会社などが取り過ぎていた利息で払い過ぎてしまったお金です。

過払い金は請求すれば返金してもらえます。

平成22年6月の貸金業法改正を受けて、現在は多くの貸金業者が利息制限法の範囲で利率を設定しているため、過払金が発生しているケースも少なくなっています。

1-4 収入がなければ利用できない

任意整理は借金の将来利息をカットするものの返済を続けることが大前提です。

そのため、任意整理後に返済を続けていけるだけの収入がないと利用できません。

なお、学生や専業主婦の場合は親や配偶者の収入が安定しており返済に協力してもらえるのであれば任意整理ができます。

1-5 債権者の合意が必要になる

任意整理は裁判所を通さず手続きするため、自己破産や個人再生のような強制力はありません。

重要となるのは債権者と交渉により合意を得ることですが、いくら交渉しても債権者から合意を得られなければ任意整理はできません。

任意整理に応じてくれない貸金業者も中には存在しますし、応じてくれたとしても以下のように様々な条件を付けないと和解してくれない場合もあります。

- 将来利息をつける

- 頭金を払う

- 分割回数を短くする

- 家計や勤務先を開示する

債権者との交渉を有利に進めるためにも、自分で交渉するのではなく債務整理に詳しい司法書士や弁護士に依頼するのがおすすめです。

2章 任意整理の6つのメリット

1章で紹介したように任意整理にはデメリットがありますが、それ以上に月々返済額を減らせる場合があるなどメリットがあります。

任意整理のメリットは、主に以下の6つです。

- 督促や取立てがなくなる

- 毎月の返済を減額できる

- 手続きする債権者を選べる

- 財産を手放す必要がない

- 第三者に知られるリスクは小さい

- 信用情報に影響が出ないケースもある

それぞれ詳しく解説していきます。

2-1 督促や取立てがなくなる

任意整理を専門家に依頼した場合、代理人となったことを債権者に通知する受任通知を送付します。

受任通知を受け取った貸金業者は債務者に直接取立てしてはいけないと法律で決められているので、債権者からの借金の督促や取り立ては一時的になくなります。

2-2 毎月の返済を減額できる

任意整理で債権者との交渉が成立すると、将来発生する利息分がカットされるケースがほとんどです。

返済総額はほぼ減額されますし、元金を3~5年程度で分割し返済していくので毎月の返済が楽になります。

任意整理によって自分の月々の返済額どれだけ減るかは、バーチャル債務整理を使って大まかな返済計画を算出してみればわかります。

2-3 手続きする債権者を選べる

任意整理の場合、特定の借入先のみを対象に手続きできる点もメリットのひとつです。

- 自宅や自動車は手元に残したいので住宅ローンや自動車ローン以外を任意整理する

- 保証人に迷惑をかけないように、保証人がついている借金以外を任意整理する

上記のように、生活への影響を最小限にとどめつつ、任意整理を行えます。

2-4 財産を手放す必要がない

任意整理は自己破産と異なり、手続き後も財産を没収されることはありません。

任意整理の対象から住宅ローンや自動車ローンを外せば、自宅や自動車を手放さずに手続き可能です。

2-5 第三者に知られるリスクは小さい

任意整理では信用情報機関に事故情報として登録されますが、自己破産や個人再生のように官報には記載されません。

官報とは、法律・政令などの制定・改正情報や破産・相続などの裁判内容を掲載する、国が行政機関の休日以外毎日発行する新聞です。

官報を確認している可能性が高いのは、以下の業者や担当者です。

- 信用情報機関

- 市町村の税担当者

- ヤミ金融業者

ただし、官報は誰でも閲覧可能であり、国立印刷局の公式サイト内でもインターネット版が公開されています。

そのため、官報に情報が掲載されたことにより自己破産や個人再生がバレる可能性はゼロではありません。

2-6 信用情報に影響のないケースもある

過払い金調査をしたところ高額の過払い金が発生していたことがわかり借金の残債と清算できた場合には、そもそも任意整理をする必要がなくなり信用情報への影響もありません。

平成23年より前から借金をしている場合、過払い金が発生している可能性があるので借金減額だけでなく完済にいたる可能性もあります。

任意整理にはデメリットだけでなくメリットもあるので、自分でメリットが大きいと判断した場合に任意整理をするのがおすすめです。

次の章では、任意整理をするのがおすすめな人の特徴を紹介していきます。

3章 任意整理がおすすめな人の特徴

任意整理をすれば将来発生する利息をなくし、和解成立後は3~5年程度で借金を返済していきます。

以下に当てはまる人は任意整理を検討しても良いでしょう。

- 借入総額が年収の3分の1を超えている

- 数社からの借入で返済が自転車操業状態になっている

- 5年以上支払い続けても完済できない借金がある

- 保証人に迷惑をかけたくない

- 仕事で忙しいので債務整理に手間をかけたくない

それぞれ詳しく解説していきます。

3-1 借入総額が年収の3分の1を超えている

年収の3分の1を超える貸付けを制限する制度を総量規制といいますが、この範囲であれば多重債務者を減少させられると考えられています。

3-2 数社からの借入で返済が自転車操業状態になっている

3社以上からお金を借りていると、お金を次々に回転させる自転車操業に陥りやすくなります。

借金の返済額を借金で返している状態の場合には、すでに家計が破綻している可能性も高いです。

数社から借入をしていて返済が厳しい状態では、いずれ破綻してしまい自己破産しか選択肢がなくなります。

自己破産以外の選択肢が残っているうちに任意整理で借金減額をした方が生活の再設計をしやすくなるのでおすすめです。

3-3 5年以上支払い続けても完済できない借金がある

5年以上支払っていてもなかなか元金が減らず完済できない借金がある場合にも、任意整理を検討すべきです。

カードローンなどの場合、5年以上返済を続ければ最初借りたお金の4割以上の利息が発生してしまうからです。

借金の返済に充てられる金額は以下の式で計算できます。

月々の返済可能額=1ヶ月の収入(給料など)-1ヶ月の生活費(家賃や食費など)

上記の計算式で月々の返済額を出してみて、5年以上返済しても完済できないのであれば任意整理を検討しましょう。

3-4 保証人に迷惑をかけたくない

保証人をつけた借金を任意整理の対象にした場合、返済義務は保証人に移ってしまいます。

しかし、任意整理は手続きする債権者を選べるので、保証人が付いている借金以外を手続き可能です。

それにより借金返済の請求は保証人に届かないため、迷惑をかけることもありません。

3-5 仕事で忙しいので債務整理に手間をかけたくない

任意整理は裁判所を通さずに手続きできるため、呼び出しを受けるなど時間的に拘束されることもありません。

専門家からの電話やメールの連絡はもちろんありますが、基本的には専門家が全ての手続きを代行してくれます。

本章で紹介した人は債務整理の中でも任意整理が適しているので、司法書士や弁護士に相談して任意整理を検討するのが良いでしょう。

次の章では、任意整理後の生活をイメージしやすくするために手続き後に起きる生活の変化や影響を紹介していきます。

4章 任意整理後の生活に起きる変化・影響

任意整理をすれば月々の返済負担が減り借金を完済しやすくなると知ったものの手続き後の暮らしをイメージしにくく、専門家への依頼をためらってしまう人もいるのではないでしょうか。

任意整理後の暮らしに起きる変化や影響は、主に以下の通りです。

- 和解成立後は約3~5年で借金を返済していく

- 完済後5年程度はクレジットカード作成やローン借入ができない

- 任意整理後も自宅や自動車などの財産は没収されない

- 任意整理後の賃貸契約は審査に落ちる恐れがある

- 任意整理が結婚や進学・就職に影響する可能性は低い

それぞれ詳しく解説していきます。

任意整理の体験談は下記の記事でも詳しくまとめているので、ご参考にしてください。

4-1 和解成立後は3~5年で借金を返済していく

任意整理をして債権者と和解が成立した後は、約3~5年で残債を返済していくケースが多いです。

なお、債権者との交渉結果や借金総額によっては任意整理後も月々の返済負担がそれほど変わらない可能性もあるので注意が必要です。

4-2 完済後5年程度はクレジットカード作成やローン借入ができない

和解成立後に借金を完済してから約5年間は信用情報機関に事故情報が登録されています。

事故情報が登録されている間は、以下の取引ができないのでご注意ください。

- 新たなクレジットカード作成

- 新たなローン借入

- 所有しているクレジットカードの使用

- 携帯電話の分割購入

現金払いの生活が不便と感じるのであれば、デビッドカードの作成や家族カードを使用するなどで対応可能です。

4-3 任意整理後も自宅や自動車などの財産は没収されない

任意整理は債権者との交渉によって借金お返済負担を軽くする手続きであり、交渉成立後も自分の財産が没収されることはありません。

ただし、自動車ローンを任意整理した場合、自動車が没収されてしまうのでご注意ください。

4-4 任意整理後の賃貸契約は審査に落ちる恐れがある

任意整理後に新たに賃貸契約を結ぼうとした場合、保証会社の審査に落ちる可能性があります。

保証会社の中でも任意整理後に審査に落ちてしまう可能性があるのは、信販系の会社です。

- 信販系:クレジットカード会社の関連企業であり信用情報機関に加盟している

- 独立系:信用情報機関に加盟していなく独自のデータベースで審査を行う

賃貸契約の保証会社には上記の2種類があるので、任意整理後に賃貸契約を結びたいのであれば独立系の保証会社がついている賃貸住宅を選びましょう。

4-5 任意整理が結婚や進学・就職に影響する可能性は低い

任意整理をした経験が結婚や進学、就職に悪影響を及ぼす可能性はほとんどありません。

任意整理は個人再生や自己破産と異なり官報に情報が掲載されないので、そもそも第三者にばれる可能性は低いからです。

ただし、任意整理をした経験を打ち明けないまま結婚し、住宅ローンや自動車ローンを組む際に審査に落ちてしまい任意整理がばれる可能性はあります。

5章 任意整理後に生活を立て直すコツ

任意整理をすると借金の返済負担を軽減でき、手続き後は3年から5年かけて計画的に借金の残債を返済していきます。

返済負担は軽くなるといえど、手続き後にきちんと返済していけるのか、不安に感じる人もいるのではないでしょうか。

任意整理を行った後に、生活を立て直すコツを詳しく見ていきましょう。

5-1 闇金を絶対に利用しない

任意整理後は一定期間借入を行うことができなくなりますが、お金に困ったとしても決して闇金に手を出してはいけません。

闇金は、違法業者であり悪質な取り立てを行ってくる可能性が高いからです。

闇金業者は反社会勢力と関わっていることも多いため、犯罪などに巻き込まれるリスクもあります。

また、近年では闇金業者ということを隠し個人間融資としてお金を貸してくるケースもあるのでご注意ください。

万が一、任意整理後に闇金を利用してしまい、取り立てにあったときには借金問題に詳しい弁護士に相談することをおすすめします。

5-2 自分の収入と収支を把握する

任意整理後は借金を計画的に返済していく必要がありますし、お金が足りなくても借入できないので、収入の範囲内で暮らす意識を持ちましょう。

具体的には、毎月の収入と支出を把握し、支出が収入をオーバーしていないかご確認ください。

仮に、支出が収入をオーバーしている場合や収支のバランスがギリギリの場合は、支出を減らす工夫をして少しでも貯金できるようにしましょう。

6章 任意整理の手続きの流れと注意点

任意整理を行う際には、自分で債権者と交渉を行うのではなく、専門家に依頼するのがおすすめです。

専門家であればすべての借金を調査した上で任意整理の交渉を行えますし、借金について調査する際に過払い金の有無や借金の時効が成立しているかも確認してくれます。

本章では、任意整理の手続きおよび注意点を解説していきます。

6-1 任意整理の手続きの流れ

任意整理を行うときには、自分で手続きを進めるのではなく、専門家に相談、依頼するのが良いでしょう。専門家であれば、債権者との交渉もスムーズに進みやすいですし、任意整理を行う前に過払い金の有無や借金の時効が成立しているかも調査してくれます。

任意整理の手続きの流れは、下記の通りです。

- 専門家への相談の予約

- 相談

- 契約

- 手続き費用の支払い

- 受任通知の発送

- 調査票到着・引き直し計算

- 和解案作成

- 和解交渉

- 和解成立

- 和解書取り交わし

- 債務者名は合っているか

- 完済

任意整理の手続きについては、下記の記事で詳しく解説しているのでご参考にしてください。

6-2 任意整理の注意点

任意整理を行えば借金の返済負担を軽減できる一方で、手続き方法を間違えてしまうと債権者が交渉に応じてくれない恐れもあるのでご注意ください。

任意整理を行うときの注意点は、下記の通りです。

- 専門家に依頼するときに契約内容についてしっかり確認しておく

- 債権調査の結果次第では任意整理以外の手続きを提案される可能性もある

- 専門家に依頼後、転職などで収入が変わった場合はすぐに専門家に相談する

- 提案した和解内容がそのままの形で認められるケースは少ない

- 専門家の指示や連絡にはすぐに対応する

- 任意整理後の返済は確実に行う

専門家が間に入ってくれるとはいえど、任意整理は債権者と債務者の交渉です。

交渉事なので自分の希望が完全に受け入れられる可能性は少ないこと、任意整理によって借金の負担が軽減した後は必ず計画通り返済していくことが大切です。

7章 司法書士や弁護士に相談する際のポイント

任意整理を司法書士や弁護士に相談するときには、債務整理の経験が豊富な専門家を見つける必要があります。

具体的には、下記の基準をもとに司法書士や弁護士を選ぶのがおすすめです。

- 債務整理の経験が豊富である

- 費用が明確である

- 対応が迅速かつ丁寧・相性がいい

債務整理の経験が乏しい司法書士や弁護士に依頼してしまうと、債権者への対応が遅れる、交渉に失費あするリスクが上がるのでご注意ください。

8章 任意整理の成功事例と失敗事例

任意整理をすれば借金の負担が軽減され、返済しやすくなります。

一方で、借金の状況によっては任意整理に失敗してしまう、任意整理しても意味がないケースもあるのでご注意ください。

任意整理の成功事例と失敗事例を紹介します。

8-1 任意整理の成功事例

当事務所に訪れた人で任意整理に成功したケースを紹介します。

- 30代男性

- 借金の理由:ギャンブル

- 借金総額:550万円

- 減額できた借金総額:360万円

ギャンブルにより借金を重ね、当事務所に相談に来ていただいたときには複数の貸金業者から借金をしており、月々の返済額は10万円を超える状態でした。

しかし、任意整理を行うことで借金を360万円減額し、月々の返済負担も6万4,000円まで抑えることに成功しました。

8-2 任意整理に失敗しやすいケース

任意整理はあくまでも債権者との交渉なので、返済能力に乏しいなどの事情があると、債権者も交渉に応じてくれにくいです。

任意整理に失敗しやすいケースは、主に下記の通りです。

- 返済能力が乏しい

- 高齢である

- 任意整理が2回目である

- 専門家に依頼せず自身で交渉する

- 借入をしてから一度も返済していない

- 借金総額が少ない

- 金利の低い借金

- 任意整理に応じてくれない債権者からの借入

- 和解後の返済が滞ってしまっている

上記に該当する人は、借金の金額や本人の資産にもよりますが、個人再生や自己破産など別の債務整理を進めることもございます。

まとめ

任意整理は債権者と直接交渉し、返済負担を軽減するための手続きですが、ブラックリストに載ることと、基本的に将来利息のカットによる減額しか望めないことがデメリットです。

債務整理の中でも自己破産や個人再生であれば借金免除や大幅な減額が可能なためどちらを選ぶか迷うところでしょうが、生活への影響やデメリットは任意整理の方が少ないといえます。

返済しきれない借金を抱えた状態で自転車操業を続けていくよりは、生活を立て直すことを前提に任意整理をすることを検討するのがおすすめです。

ただし、任意整理は自分で行っても成功する確率が低いので、債務整理を専門とする司法書士や弁護士に相談するのが良いでしょう。

グリーン司法書士法人では、任意整理をはじめとする債務整理に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですのでまずはお気軽にお問い合わせください。

任意整理に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 クレジットカード

任意整理の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 任意整理のデメリットとは?

- 任意整理のデメリットは、主に下記の5つです。

・信用情報機関にブラックリストが登録される

・借金の返済義務はなくならない

・借金を大きく減額はしない

・収入がなければ利用できない

・債権者の合意が必要になる

任意整理のデメリットについて詳しくはコチラ

- 任意整理をするとブラックリストに載る?

- 任意整理すると5~7年間は、信用情報機関にブラックリストが登録されてしまいます。

任意整理後のブラックリスト登録について詳しくはコチラ

債務整理の種類は4つ!どの方法なら生活に影響が少ないのか

債務整理の種類は4つ!どの方法なら生活に影響が少ないのか 自己破産の7つのデメリット|自己破産が向いていない人について解説

自己破産の7つのデメリット|自己破産が向いていない人について解説 過払い金は自分で計算できる?過払い金が発生するケースと計算方法

過払い金は自分で計算できる?過払い金が発生するケースと計算方法 無職でも任意整理は可能?収入がなくてもできる方法を徹底解説

無職でも任意整理は可能?収入がなくてもできる方法を徹底解説 債務整理や借金は司法書士に相談すべき?弁護士との違いとは?

債務整理や借金は司法書士に相談すべき?弁護士との違いとは? 受任通知とは?取り立てが止まる?受任通知の効果と送付する際の注意点

受任通知とは?取り立てが止まる?受任通知の効果と送付する際の注意点 任意整理をしたときの保証人への影響とは?影響を最小限にする方法

任意整理をしたときの保証人への影響とは?影響を最小限にする方法 自己破産で官報に載るのは怖くない!掲載理由とタイミングを解説

自己破産で官報に載るのは怖くない!掲載理由とタイミングを解説 過払い金には5%の利息を付けて返してもらえる!請求方法とは?

過払い金には5%の利息を付けて返してもらえる!請求方法とは? 借金返済するには一本化するべき?具体的な手続き方法や審査基準・注意点を解説

借金返済するには一本化するべき?具体的な手続き方法や審査基準・注意点を解説 任意整理手続にかかる期間の解説とその短縮のための段階ごとの注意点

任意整理手続にかかる期間の解説とその短縮のための段階ごとの注意点 3つの任意整理体験談から学ぶ、借金減額方法とは?具体的な数字で実証

3つの任意整理体験談から学ぶ、借金減額方法とは?具体的な数字で実証 任意整理は賃貸契約に影響ある?任意整理前に知っておきたい注意点

任意整理は賃貸契約に影響ある?任意整理前に知っておきたい注意点 任意整理をした後でも住宅ローンは組める?喪明け審査のポイントを紹介!

任意整理をした後でも住宅ローンは組める?喪明け審査のポイントを紹介!