この記事は約 15 分で読めます。

家を残せるらしいから個人再生をしたいけど個人再生ってどんな流れで進むの?」

「個人再生って難しいのかな?」

個人再生は事業や家を残しつつ借金を減らせる制度で、生活再建に効果的です。

しかし裁判所での複雑な手続きなので、一体どんな風に進めるのか分からない人がほとんどでしょう。実際に個人再生をする人のほとんどが司法書士や弁護士に依頼して行っています。ですが、専門家に任せられるとはいっても流れが全く分かっていなのは不安ですよね。

この記事では、専門家に相談するところから返済まで個人再生の流れを解説します。各手続きでのポイントも併せて解説しているのでスムーズに手続きを進めるための参考にしていただければ幸いです。

目次 ▼

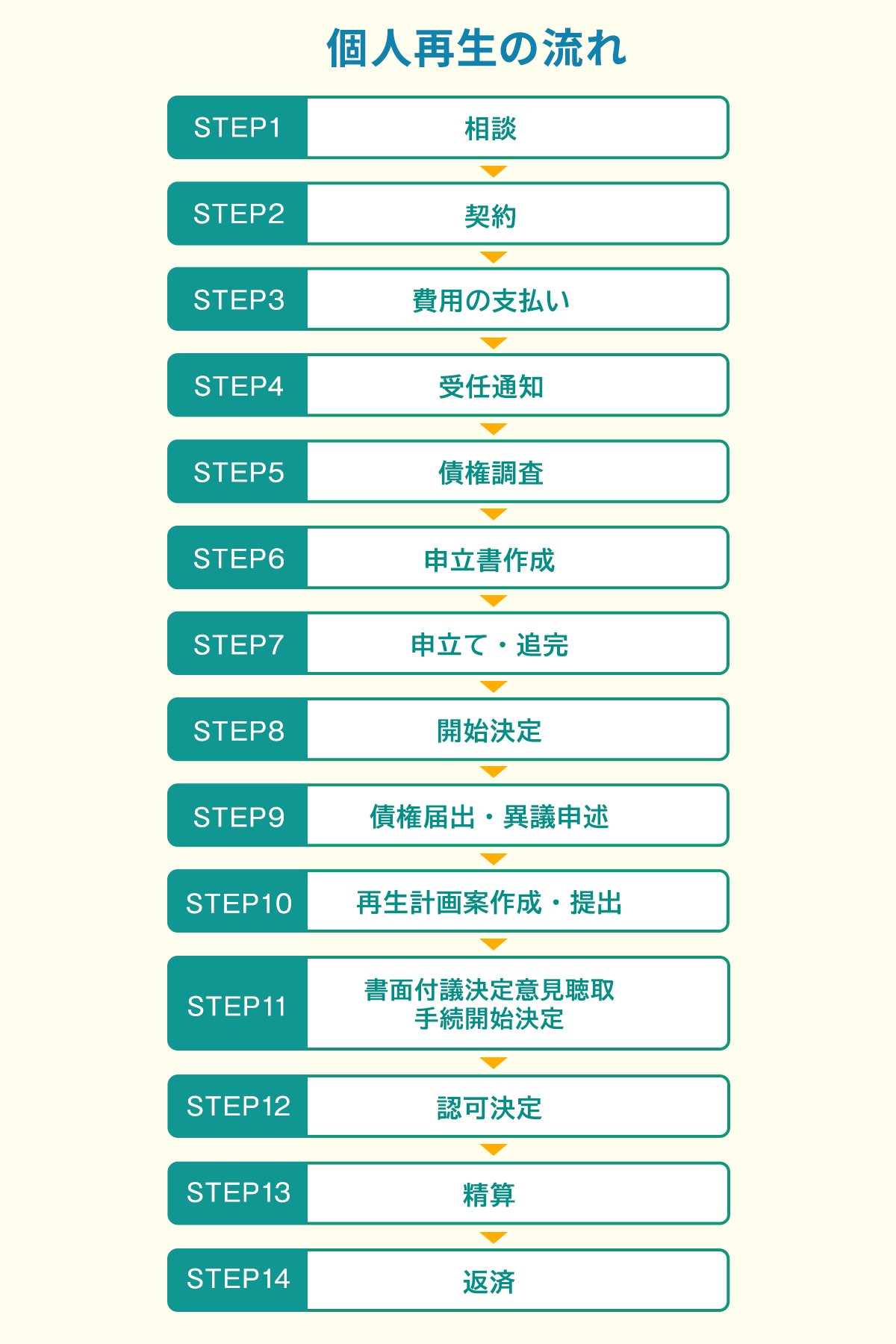

1章 個人再生の流れ

個人再生を行う際には、専門家に依頼し必要書類の準備などを進める、裁判所で手続きをする、減額した借金を返済していくといった流れで進みます 手続きの流れは、下記の通りです。

- 相談

- 契約

- 費用の支払い

- 受任通知

- 債権調査

- 申立書作成

- 申立て・追完

- 開始決定

- 債権届出・異議申述

- 再生計画案作成・提出

- 書面付議決定意見聴取手続開始決定

- 認可決定

- 精算

- 返済

それぞれ詳しく見ていきましょう。

STEP1 相談

個人再生を考えたらまずは司法書士や弁護士に相談しましょう。

個人再生の手続きには多少ですが地域差があります。相談先は地元の専門家やその地域で個人再生の経験がある専門家がよいでしょう。相談の予約をする前には大まかにでも「借入総額・借入社数・裁判になっているかどうか」を伝えておくとスムーズです。相談当日は自分の今の状況を包み隠さず話してください。正確な情報がないと専門家も適切な対応ができません。不安なこと、分からないことも全部聞いてしまいましょう。

- 地元の専門家、その地域で個人再生の経験がある専門家に相談する!

- 予約のときには大まかにでも「借入総額・借入社数・訴えられているかどうか」を伝える!

- 相談するときには隠し事をしない!疑問や不安があれば必ず聞く!

ご自身で個人再生を行う場合、平日の日中に債権者や裁判所とのやり取りを

ご自身で行わなければならないため手間や時間がかかります。

また個人再生の手続き中も督促や取り立てが続きます。

グリーン司法書士法人にご依頼いただくと、上記等の手間や時間がかかる対応を全てお任せいただけます。

個人再生手続き中の督促や取り立てもストップすることも可能です。

是非お気軽にお問い合わせください。

STEP2 契約

相談の結果、この人に任せたいと思えたら契約します。相談してその場で契約してもいいですし、後日でも構いません。いずれにしても契約書はしっかり確認しましょう。後々トラブルになったとき、実は契約書に書いてあったということはよくあります。特に費用・支払方法・連絡手段・業務終了に関係する事柄は重要です。

契約書はしっかり読む!特に「費用・支払方法・連絡手段・業務終了」は重要!

STEP3 費用の支払い

契約したら手続費用の支払いをします。6~10ヶ月での分割がおすすめです。なぜなら費用の支払いが終わらないと本格的に手続きが進まないことが多く、費用を分割で払っている間にも借金が膨らんでいくからです。分割回数はできるだけ減らすようにしましょう。一括で払えると非常に理想的です。

費用の分割は6~10ヶ月で!一括で払えるならそれがベスト!

費用のご案内はこちら

STEP4 受任通知

費用の支払いと並行して少しずつ手続きも進んでいきます。専門家と契約をすると、専門家から債権者へ「我々が代理人になりました」という通知が送られます。この通知が債権者に届くと、以降は債権者とのやり取りを全て専門家を通して行うことになり、取立が止まります。

この通知は通常であれば即日~翌営業日に送られます。ただし、給与口座の変更など事前に済ませておくべきことが残っている場合はそれらが終わり次第になります。債権者の方での手続きもあるので、受任通知を送ってから約1週間で取立が止まります。いつまでも直接連絡が来るようであれば専門家に相談してください。

受任通知で取立が止まる!その後は専門家が窓口になってくれる

STEP5 債権調査

受任通知を送ると様々な書類が債権者から届きます。中でも「債権調査票」は重要です。現在の借金の額や取引情報が書かれおり、これで正確な借金の額を把握します。必要があれば、取引履歴をもとに過払い金を計算して借金を整理していきます。もしここで想定外に借金が多かった・少なかったと分かれば別の手続きに移行することもあります。

債権調査の結果次第では個人再生以外の債務整理になることもある

住宅ローン特例を利用する場合、銀行にも個人再生・住宅ローン特例を利用する旨の連絡を入れます。

住宅ローン特例(住宅資金特別条項)

住宅ローン特例とは、家を残しながら個人再生をする特例のことをいいます。 住宅ローンを返せなくなった場合、本来は家を売ってそのお金を返済に充てることになります。しかし、生活の基盤である家を失うのは生活再建にとって悪影響です。そこで、個人再生では一定の条件を満たせば住宅ローンを特別扱いして家を残しておけることにしています。

詳しい解説はこちらの記事をご覧ください

STEP6 申立書作成

費用の積み立てが終わるころには申立書の作成を始めます。個人再生にはたくさんの必要書類があるので、専門家と分担して収集・作成します。ここでは2つをピックアップして説明しますが、最終的には依頼した専門家の指示に従ってください。

個人再生の必要書類についてはこちらの記事も合わせてご覧ください。

作文

個人再生を申し立てるには、申立に至った経緯を説明しなければなりません。しかしどう書いていいのか分からない、もう覚えていないなどで書けないこともよくあります。ですが正確な時期や額、会社名などは債権調査で分かるので、「こんな感じ」くらいでも大丈夫です。最終的には専門家が形にしてくれるので形式も気にする必要はありません。どうしても書けないときは箇条書きや話をするだけでも構いません。これは本人以外にはどうにもできないので、完成度は気にせずとにかく書いてみてください。

家計収支表

個人再生は返済を前提にした制度なので返済のお金があるということを示さなくてはいけません。そこで家計収支表、つまり家計簿をつけます。家計簿アプリなどでも構いません。裁判所に出すとはいえ1円単位で正確である必要はありません。必要な書類でもありますし、家計の立て直しのためにもまずは記録を残しましょう。

STEP7 申立て・追完

裁判所に書類を提出して個人再生を申立てます。裁判所で書類が審査され、追加の説明や書類を求められることもあります。

申立てをするときには費用の積立は終わっていると思いますが、費用の支払いが終わっても履行テストとしてそのまま積立は続きます。個人再生は返済の見込みがある人に許可されます。返済が可能であることを証明するため、費用の支払いが終わっても積立は続けます。

STEP8 開始決定

書類の審査に通ると、再生手続開始決定が出されます。このとき、手続きの指導・監督をする個人再生委員が選任されることもあります。選任されるかどうかは地方裁判所の運用や状況によります。

大阪では弁護士に依頼している場合は原則選任されません。最終的には事案ごとの判断になりますが、司法書士に依頼していても再生委員が選任されることは少ないです。

また、再生手続開始決定は官報に載ります。個人再生の開始決定があったこと・名前・住所などが書かれます。

個人再生と官報について詳しくはこちらをご覧ください。

STEP9 債権届出・異議申述

開始決定後、裁判所が改めて借金の額を確認します。申立書をベースに、まずは債権者に借金の額があっているかを確認します。ここで債権者から異論があれば再度こちらから反論もできます。このように双方の主張を裁判所が聴き取り、借金の額を確定させます。

STEP10 再生計画案作成・提出

確定した借金をもとに再生計画案を作成・提出します。借金をどのくらい減額するか、残りを何年分割で払うかなどを書面にして提出します。大まかには、「借金の1/5」か「持っている財産の総額」のどちらか高い方まで借金を減額し、それを3年で返済するというのが目安です。

STEP11 書面付議決定意見聴取手続開始決定)

再生計画を裁判所に提出したら、裁判所の審査を経て債権者のチェックを受けます。小規模個人再生の場合は債権者から同意をもらう必要があります。給与所得者等再生の場合は意見を聞くだけで同意までは不要です。

この書面付議決定も官報に載ります。開始決定と同じように、書面付議の詳細・名前・住所などが書かれます。

個人再生の種類

個人再生には小規模個人再生と給与所得者等再生の2種類があります。これらは利用できる条件・借金減額の計算方法・債権者からの同意の要否などが異なります。 個人再生の種類についてはこちらもご覧ください。

STEP12 認可決定

再生計画案が債権者から認められると、裁判所から再生計画認可の決定が出されます。ここでも官報に認可決定があったこと・名前・住所などが書かれます。官報に載ってから2週間後に確定し、個人再生の手続きは終了です。

STEP13 精算

領収書、裁判所からの書類、返済スケジュール、振込先の情報などを専門家から受け取ります。履行テストで積み立てていたお金は返還されるので返済に充てましょう。基本的にはここで専門家の業務は終了となります。

STEP14 返済

認可決定から約1か月後、再生計画に従って返済が始まります。返済は原則3年です。

返済は自分でもできますが、返済代行を行っている専門家もいます。振込を忘れてしまいそうだったり振込先が複数あって面倒だったりするのであれば、返済代行を利用するのもよいでしょう。費用こそかかりますが、1か所への振込で済み、スケジュール管理も任せることができます。引き続き債権者からの連絡は専門家を通すことになるのでその点もメリットです。

万が一返済が厳しくなった場合には、個人再生を依頼した専門家に再度相談してください。返済を滞納してしまうと減額が取り消される可能性があります。返済の猶予や免除の制度もあるので諦めずに相談に行きましょう。

振込先が多い・振込を忘れそうなときは返済代行がおすすめ!

もし返済が厳しくなったらすぐ相談!

グリーン司法書士法人では、あなたのケースで個人再生が可能か?他に最適な方法がないか?また債務整理でどのくらい借金を減らせるのか?を匿名で「無料診断」が可能です。

まずは以下の診断フォームよりシミュレーションしてみてください。

2章 個人再生の事例紹介

①住宅ローンなしの小規模個人再生のケース

何度か離婚をして、そのたびに養育費が発生し、養育費と借金の返済に追われて、その場しのぎの対応をしていたら、気づくと借金が1000万円以上になっていた方のケースです。

自動車を数台乗り換えていたことから、破産よりも再生で手続をしようとなりました。詳しくは、下記リンクの事例紹介ページをご参照ください。

②住宅ローンの滞納が頻繁に発生していたが、何とか認可決定を得られたケース

住宅ローン、浪費による借金、子供の養育費用などで借金が膨れ上がってしまった方のケースです。

方針はすぐに個人再生に決まったが、期限通りに支払いができない状態に何度かなり、そのたびに指導をしつつ申立てを行った。詳しくは、下記リンクの事例紹介ページをご参照ください。

③個人事業主の個人再生で再生委員がついたケース

病弱な兄の医療費が高額で借入を開始。兄が亡くなってから返済する予定が、金遣いが荒くなり、その後リストラに遭ったことで自営業を立ち上げた方のケースです。

浪費があったことや収支状況から、再就職の目途がたってから個人再生の手続きを進める予定だったが、なかなか再就職ができず自営業を開始していた。詳しくは、下記リンクの事例紹介ページをご参照ください。

④大口の債権者がいたが返済割合を上げて小規模個人再生が通ったケース

3000万円の住宅ローンを組み、マイホームを購入。その後、浪費からの生活費不足に陥り、各社の借金が増えてしまった方のケースです。

個人再生と自宅売却を軸に方針を検討。不動産の価格から個人再生で対応することとなった。詳しくは、下記リンクの事例紹介ページをご参照ください。

3章 個人再生のメリット・デメリット

個人再生をすると借金が大幅に減額できる一方で、官報に氏名および住所が掲載される、信用情報機関に事故情報が登録されるなどのデメリットがあります。

本章では、個人再生のメリットとデメリットを詳しく解説していきます。

3-1 個人再生のメリット

個人再生のメリットは借金の5分の1から10分の1まで減額できる点です。

これに対し、任意整理は将来発生する利息のカットを交渉するため、借金の種類によっては返済負担を軽減できない場合があります。

個人再生のメリットは、主に下記の通りです。

- 借金の元本を大幅に減らせる

- 借金の理由に制限がない

- 職業などに制限がない

- マイホームを残せる

- 車を残せる場合がある

債務整理は個人再生だけでなく任意整理や自己破産もあるので、自分に適した方法を選ぶのが良いでしょう。

3-2 個人再生のデメリット

個人再生は自己破産と異なり、借金の返済義務がすべてなくなるわけではありません。

個人再生による減額をしても借金の返済が難しい場合では、個人再生ではなく自己破産しか選択肢がない場合もあります。

個人再生のデメリットは、主に下記の通りです。

- 借金がゼロにはならない

- 手続きに手間と時間がかかる

- 手続きする債務を選べない

- 官報に氏名・住所が掲載される

- 手続き後は一定期間ブラックリストに登録される

- 個人再生ができない場合もある

- 税金など減額できない借金もある

- マイホームを維持できない場合がある

- 保証人や連帯保証人に迷惑がかかる

- 返済額が上がる場合がある

このように、個人再生にはデメリットもあります。

自分に合う債務整理の方法がわからずお悩みの場合は、まずは借金問題に詳しい司法書士や弁護士に相談してみることをおすすめします。

4章 個人再生は司法書士に依頼するのがおすすめ

個人再生は一般的に専門家に依頼して行います。依頼先には弁護士と司法書士がありますが、司法書士がおすすめです。司法書士の方が費用を抑えられるからです。

個人再生をするにあたっては、弁護士と司法書士でやることは変わりません。どちらも債権者や裁判所とやり取りをして手続きを進めていきます。

違いがあるのは次の3点ですが、どれも影響は大きくありません。見ていきましょう。

①代理権の有無

弁護士は代理人になれますが、司法書士はなれません。これは裁判所に呼ばれたときに弁護士は同席できるが、司法書士はできないということになります。しかし、個人再生をするときに裁判所に呼ばれて話を聞かれることは珍しいです。丁寧に書類を作り、積立をしっかり行っていれば書類のやり取りだけで終わります。

②再生委員の付きやすさ

弁護士に依頼したときよりも、司法書士に依頼したときの方が再生委員が付きやすいとされています。ですがこれは弁護士に比べたら付きやすいだけであり、司法書士に依頼しても再生委員が選任されることは多くありません。ただ、個人事業主の方は要注意です。個人事業主の方は再生委員が付きやすいです。とはいえ弁護士がいても再生委員が選任されることはあります。どちらにせよ確実に選任を回避できるとは言い切れません。

③過払い金があったときの対応

債権調査をしていて過払い金があった場合、弁護士は無制限に対応できますが、司法書士は1社につき140万円までしか対応できません。しかし過払い金は必ず発生するものではなく、約10年前からの取引がない方はまず気にする必要はありません。もし司法書士に依頼していて1社あたり140万円以上の過払い金があった場合でも、提携の弁護士にやってもらうなどの対応も可能です。

個人再生をするうえでは、派生する手続きやレアケースにまで対応するなら弁護士が有利ですが、通常は司法書士で十分対応できます。ですので費用が安いことが多い司法書士がおすすめです。まずは司法書士に相談してみてはいかがでしょうか。

まとめ

個人再生をするには、まず専門家に相談・依頼をして費用や提出書類の準備をします。その準備が整ったら裁判所での審査が始まり、許可が下りれば借金が減額されます。ここまではおおむね1~2年です。その後は減額された借金を計画通り返済していきます。返済は原則3年です。万が一返済が難しくなったときは再度相談に行きましょう。

個人再生に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:個人再生 成功率

個人再生の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 個人再生の流れはどのように進みますか?

- 個人再生の流れは、下記の通りです。

1.相談

2.契約

3.費用の支払い

4.受任通知

5.債権調査

6.申立書作成

7.申立て・追完

8.開始決定

9.債権届出・異議申述

10,再生計画案作成・提出

11.書面付議決定意見聴取手続開始決定

12.認可決定

13.精算

14.返済

専門家に依頼すれば必要書類の収集や受任通知の送付を行ってもらえます。

- 個人再生には何ヶ月かかる?

- 個人再生の手続きにかかる期間は約1~2年です。

個人再生は地方裁判所で手続きが行われますが、各裁判所によって運用方法が異なるので詳しい期間は確認が必要です。

個人再生にかかる期間について詳しくはコチラ