この記事は約 11 分で読めます。

借金地獄からの救済策となる「個人再生」ですが、マイホームがあると住宅ローンがどうなるのかについて気になるのではないでしょうか。

個人再生は基本的に借金をすべて整理する債務整理となりますが、住宅ローンについては「住宅資金特別条項」を活用することができます。

住宅資金特別条項を活用すれば、マイホームに住み続けながら債務整理が可能です。

自己破産や任意整理では住宅資金特別条項を利用できないため、マイホームを残したいのならば個人再生における住宅資金特別条項の利用は有力な選択肢になるでしょう。

この記事では、個人再生における「住宅資金特別条項」について詳しく解説します。

個人再生後に住宅ローンを組めるのかについてもご紹介するので、参考にしてください。

住宅ローン問題|住宅ローンが払えない場合の競売を避けられる

住宅ローンを組んだものの支払えない場合は「任意売却」を検討しましょう。任意売却とは住宅ローン滞納中に借入先の金融機関の同意を得て売却する方法です。

住宅ローン問題記事一覧 >>目次 ▼

1章 個人再生における住宅ローンの住宅資金特別条項

個人再生における「住宅資金特別条項」について、まずは詳しくご紹介しましょう。

1-1 個人再生の住宅資金特別条項でマイホームを守れる

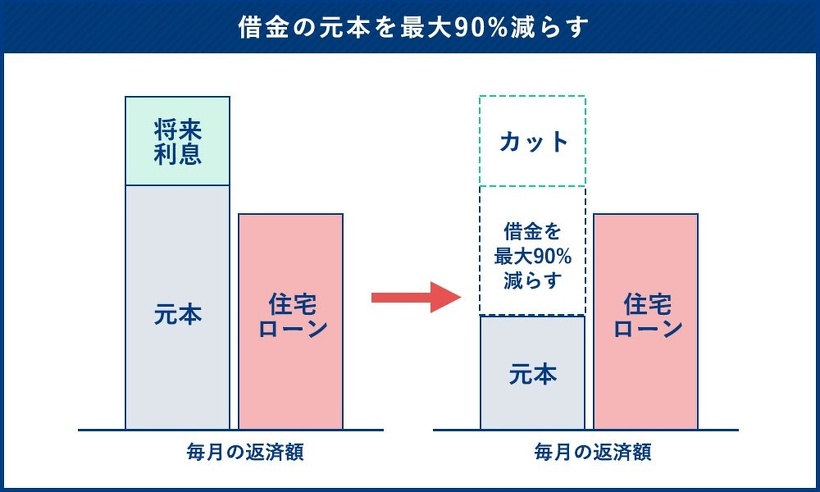

個人再生をすると借金を減額し分割で支払うことができるので、無理なく返済することができます。

基本的にはすべての借金が個人再生の対象となりますが、住宅ローンも債務整理されてしまうと困る人もいるでしょう。

個人再生では「住宅資金特別条項」が用意されていて、これを利用することで住宅ローンは減額されず今まで通り支払い続けることが可能です。

これによって、マイホームを手放すことなく債務整理できるというメリットが得られるのです。

住宅資金特別条項は、「住宅資金貸付に関する特則」「住宅ローン特則」などと呼ばれることもあります。

マイホームがあれば経済的に更生しやすいことから、住宅資金特別条項は利用が認められています。

個人再生は、生活を再建するための手続きです。

生活再建のためには経済的な更生が欠かせませんが、その基盤となるのがマイホームと考えられています。

住宅資金特別条項は、マイホームを守り生活を再建するための条項なのです。

1-2 住宅資金特別条項の利用条件

マイホームを残せるという大きなメリットがある住宅資金特別条項ですが、利用するためには条件を満たしている必要があります。

- 個人再生の手続きをするための要件を満たしていること

- 住宅ローンとしての借り入れであること

- 個人再生をする本人が所有する住居であり、本人が居住するための建物であること

- 対象となる建物の床面積の、2分の1以上が居住用であること

- 不動産に対して、住宅ローン以外の抵当権がついていないこと

- 保証会社による代位弁済から6ヶ月以上経過していないこと

上記6つの条件を満たしていれば、住宅資金特別条項を利用できます。

ちなみに、個人再生の手続きをするための要件は、大きく分けて下記の2つです。

- 将来的に、継続又は反復した収入があり、再生計画に沿った弁済ができること

- 住宅ローン以外の借金総額が5,000万円以下であること

個人再生の要件についての詳しい解説はこちらの記事をどうぞ

1-3 再生計画に住宅資金特別条項を定める際の5つのタイプ

住宅資金特別条項の利用を認めてもらうためには、再生計画に住宅資金特別条項を定めなければなりません。

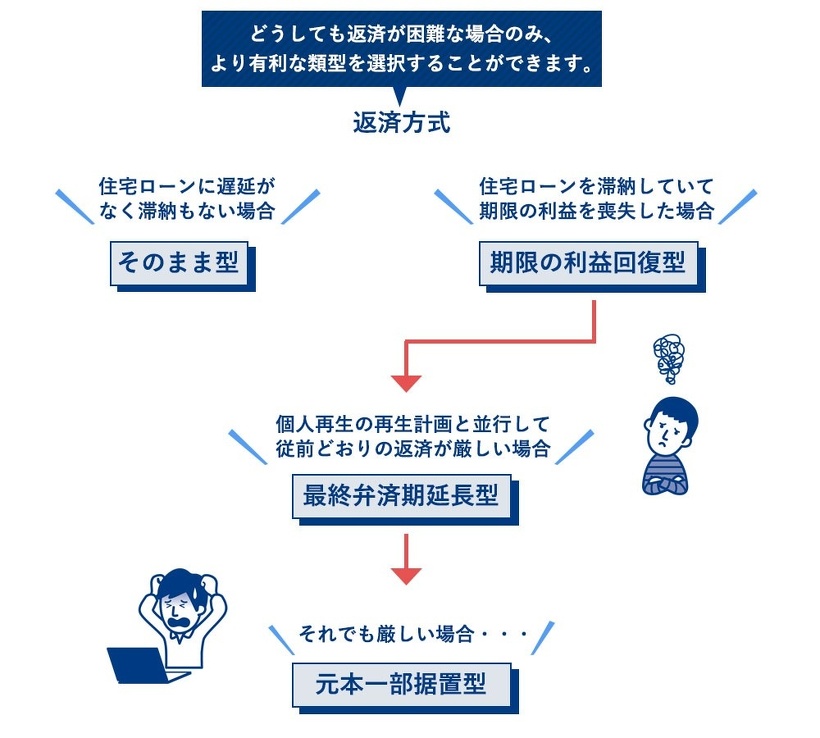

定める際はこれからご紹介する5つのタイプから、どれかを選択することになります。

1-3-1 正常返済型(約定型)

「そのまま型」とも呼ばれる正常返済型は、当初の約定のまま弁済していくスタイルです。約定に対して変更は加えず、今までと変わらず弁済を続けます。

住宅ローンの支払いに特に問題がない場合はそのまま支払うことになります。これが原則です。

1-3-2 期限の利益回復型

個人再生手続きをするまでに、すでに延滞が発生している場合の選択肢です。延滞分と約定の債務を、再生計画において定めた期限までに弁済するスタイルとなっています。

これにより、延滞していた際に生じた期限の利益の喪失を回復させることができます。延滞がある場合の原則型です。

1-3-3 弁済期間延長型(リスケジュール型)

期限の利益回復型では再生計画認可が下りない可能性がある際には、リスケジュール型が選択肢となってきます。

リスケジュール型では、延滞損害金と利息を含めた住宅ローンの全額を弁済します。

全額を弁済するために支払いの期限を延長し、1回の弁済額を減らすスタイルです。

1-3-4 元金猶予期間併用型

期限の利益回復型やリスケジュール型では再生計画認可が下りない可能性がある際には、元金猶予期間併用型を選択します。

元金猶予期間併用型は、住宅ローンの弁済期間を延長することに加えて、一定の期間内は「元本の一部と利息のみ」を支払うスタイルです。

元本猶予期間が終了してから、残元本と利息および損害金を支払います。

1-3-5 合意型

住宅ローンの債権者からの同意を得たうえで、条件を定めるスタイルです。正常返済型とは違い、債権者からの同意を得られれば当初の約定に変更を加えることができます。

このため、他の類型では返済できないような特殊な場合に使われます。たとえば次のようなものです。

- 支払期間を10年以上延長する

- 70歳を超えて延長する

- 再生による返済中は利息のみの支払いとする

2章 住宅資金特別条項を利用できない5つのケース

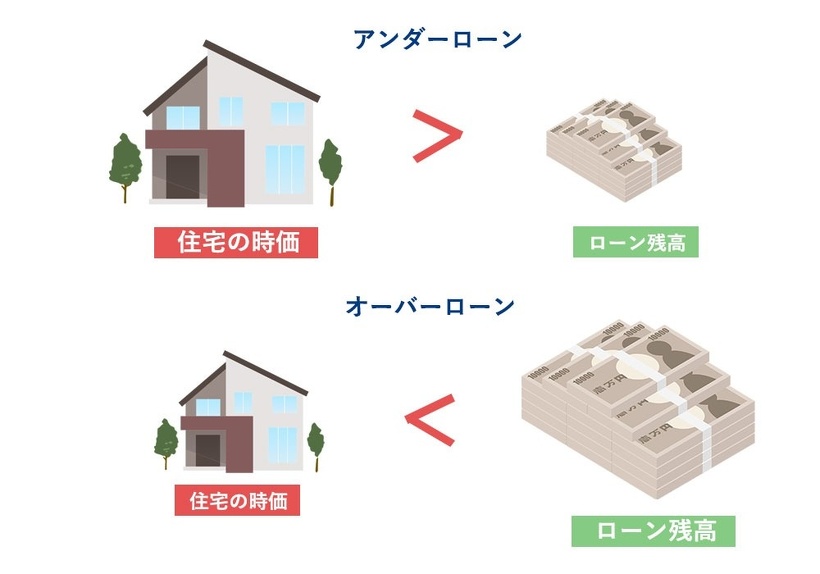

2-1 アンダーローンであるケース

アンダーローンとは、住宅の資産価値が住宅ローンの残債よりも高いことを指します。

家の査定額と住宅ローンの残債は、差額が「清算価値」として認識されます。

家の査定額が高くなり清算価値が上がると、その分はプラスして返済する必要があるのです。

たとえば清算価値が800万円であるのならば、最低でも800万円をプラスで返済しなければなりません。

これでは、せっかく個人再生をしても返済額が多くなるため意味がなくなってしまうのです。

家の査定額よりも住宅ローンの残債が高くなることを、オーバーローンといいます。

住宅資金特別条項は、基本的にオーバーローンの際の利用がおすすめです。

2-2 ダブルローンであるケース

住宅ローンを2件抱えている場合はダブルローンとなり、住宅資金特別条項を利用できない可能性があります。

住宅資金特別条項は、個人再生をする本人が居住している建物1つのみに適用できると決まっているからです。

たとえば買い替えによって、現在の住居のローンと以前住んでいた住居のローンがあるとしましょう。

この場合、住宅資金特別条項が利用できるのは現在本人が居住している住居の住宅ローンのみとなるわけです。

2-3 借り換えをしているケース

住宅ローンを借り換えすると、その際に借り入れの使途が「住宅ローンの支払い」ではなくなっているケースがあります。

住宅資金特別条項は住宅ローンが対象となるため、使途が住宅ローンの支払い以外となる借り換えの場合は対象外になることがあるのです。

基本的には、借り換えても使途が住宅ローンの支払いであれば住宅資金特別条項の利用が可能です。

2-4 住宅ローンによるマンション購入で滞納があるケース

購入したのがマンションであっても、マンションに抵当権がついていれば住宅資金特別条項を利用できます。

ただしマンションの場合、一軒家と違い「管理費」を支払う必要があります。

毎月の支払い額には、住宅ローンの返済額にプラスして管理費が含まれているのが一般的です。

管理費は、管理組合に請求権があります。

これは住宅ローンよりも強い担保権となることから、管理費を滞納していると「不動産に住宅ローン以外の抵当権がついていないこと」という住宅資金特別条項を利用条件を満たせなくなってしまうのです。

現時点で滞納があるのならば、先に滞納分を支払っておくか管理組合と交渉して分割払いを約束するなどの対策が必要です。

2-5 税金の滞納があるケース

税金の滞納がある場合には、強制執行により住居を差し押さえられてしまう可能性があります。

この差押えは、個人再生をするかどうかに関わらず実行されることが特徴です。

実際に差し押さえられてしまうと、個人再生する本人は住宅の所有権を失います。

すると「個人再生をする本人が所有する住居であり、本人が居住するための建物であること」という住宅資金特別条項の利用条件を満たせなくなってしまうのです。

税金の滞納がある場合には将来的に住宅資金特別条項の利用条件を満たせなくなる可能性があるため、住宅資金特別条項の利用ができない可能性が高くなります。

現在すでに税金の滞納がある場合は、滞納分を先に支払っておくといいでしょう。

3章 住宅資金特別条項を利用した場合の連帯保証人への影響

住宅ローンでは、連帯保証人を立てることが多くなっています。

債務整理をすると連帯保証人が借金の返済義務を負うこともあるため、連帯保証人にどれだけ迷惑がかかるのかを心配する人が多いです。

個人再生における住宅資金特別条項では、連帯保証人に迷惑をかけることはありません。

住宅資金特別条項を活用しても、住宅ローンの返済義務は変わらず個人再生をする本人にあるためです。

万が一再生計画に沿った返済ができなくなった場合には連帯保証人に迷惑がかかることもありますが、しっかり返済していれば基本的に問題はありません。

4章 住宅ローンのみの借金でも個人再生は可能

個人再生手続きには住宅資金特別条項があるため、住宅ローン以外を対象として手続きをするケースが多いです。

しかし、住宅ローンのみを対象としての個人再生も可能です。

住宅ローンのみを対象にして個人再生することには、メリットがあります。

たとえば、支払いが遅れていて残債務を一括請求されている場合です。

この場合は、再生計画において「期限の利益回復型」を利用すれば分割で支払っていくことができます。

また金融機関からの督促が来ている場合には、個人再生手続きをすることで督促が来なくなるというメリットがあります。

これは個人再生手続きを依頼すると、依頼先の弁護士などから金融機関などへ「受任通知」が発送されるためです。

受任通知を発送することで督促は来なくなりますが、金融機関によっては口座が凍結される場合があるので注意しましょう。

さらに、住宅の競売手続きが進行中である場合でも個人再生を選ぶことにメリットがあります。

強制的に住宅が売却される競売の手続き中であっても、個人再生の手続きをすることによって競売を中止することができるのです。

保証会社の代位弁済から半年以内に個人再生の手続きを始められれば、住宅の所有権は個人再生をする本人のままにすることができます。

代位弁済を戻して住宅ローンを復活させるため、「巻き戻し型再生」と言われることがあります。

5章 個人再生後に住宅ローンを組む場合

個人再生をすると、その後5~7年間は住宅ローンを組むことができません。

これは、個人再生をしたという事故情報が信用情報機関に登録されるからです。

信用情報機関は、住宅ローンだけでなくクレジットカードの作成などでも利用されます。

事故情報があると、いわゆるブラックリスト入りをした状態となってしまうのです。

ただし、事故情報は5~7年経つと消去されます。

そこで消去されるのを待ってからであれば、住宅ローンを組むことはできるでしょう。

住宅ローンを組む際は、まず信用情報機関に事故情報が残っていないかを確認する必要があります。

KSC、JICC、CICといった各信用情報機関から情報を取り寄せてみましょう。

事故情報が消えているのならば、住宅ローンの申し込みが可能です。

住宅ローンを申し込む際には、個人再生手続きをした金融機関を避けることが重要です。

信用情報機関の情報は一定期間を経て消えますが、個人再生をしたという金融機関それぞれの記録は半永久的に残る可能性が高くなっています(社内ブラック)。

そのため審査に通るためには、個人再生手続きをしていない金融機関を選ぶことが大切なのです。

また頭金は多めに用意してローン総額を抑えることで、審査に通りやすい状況を作ることができます。

まとめ

個人再生は、住宅資金特別条項を利用することでマイホームを残せることが大きな魅力です。

ただし住宅資金特別条項を利用するためには条件があるため、事前に確認しておくことが欠かせません。

個人再生を考えているのならば、専門家へ相談してみるといいでしょう。

そもそも個人再生は債務整理手段の中でも特に複雑な手段ですし、住宅ローンがある場合は尚更です。法的な知識のない人が自分だけでできるものではないと言ってよいでしょう。

グリーン司法書士法人グループでは、債務整理に関する相談を受け付けています。

経験豊富な専門家が相談に乗るので、悩みを解決するベストな方法を見つけるサポートができるでしょう。

ぜひ、グリーン司法書士法人グループへお問い合わせください。

個人再生に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:個人再生 成功率

個人再生の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 個人再生の信用情報回復はいつから5年?

- 個人再生の手続き完了後から信用情報が回復するには、完済から5~7年程度かかります。

少しでも早く信用情報を回復させたいのであれば、個人再生を早く完了させ借金完済を目指しましょう。

個人再生完了後の信用情報回復について詳しくはコチラ

- 個人再生をすると預貯金はどうなる?

- 個人再生の手続きをしても預貯金を没収されるとは限りません。

個人再生手続き時には財産状況を調査され、資産状況に応じて借金がいくら減額されるかが決まります。

預金が多ければ個人再生後に残る借金の金額が大きくなる可能性はありますが、預貯金すべてが没収されるわけではないのでご安心ください。

個人再生で調査される預貯金や清算価値について詳しくはコチラ