この記事は約 19 分で読めます。

膨れ上がった借金の総額をカットする任意整理。

債務整理の中でも最も手軽にできる方法ですが、中には「任意整理をして後悔した」という声もあります。

この記事では、任意整理して後悔した人の失敗例を紹介します。

また、任意整理がおすすめなケースも紹介するので、任意整理をするか悩んでいる方はご参考にしてください。

任意整理の費用が心配だという方は以下の記事も併せてチェックしましょう。

目次 ▼

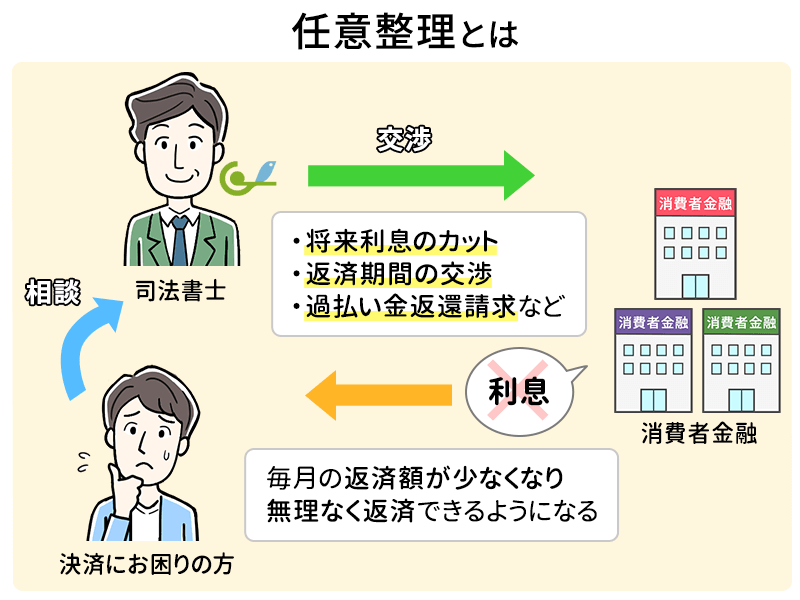

1章 任意整理は債務整理の一種!

任意整理とは、債権者と交渉することで借金の利息をカットしてもらい、返済額を減額する手続きです。

利息をカットした後は、原則として3年〜5年程度で借金を完済していきます。

個人再生や自己破産のように裁判所を通した手続きをするのではなく、専門家と債権者で交渉して和解を目指していくため手続きとしては簡易的なものになります。

財産を失ったり官報に載ったりするようなリスクもないので、手遅れになる前に検討したい債務整理になります。

1-1 原則は利息など元金以外をカットする手続き

任意整理は、原則利息など借金そのもの以外をカットする手続きになります。

例えば、以下のようなお金をカットすることが可能です。

| 利息の種類 | 内容 |

|---|---|

| 将来利息 | 任意整理以降に元本に対して発生する利息 |

| 経過利息 | すでに発生しているが未払いとなっている利息 |

| 遅延損害金 | 借金の返済が遅れたことで発生する延滞利息や遅延利息 |

そのため、借金が長期化していて利息を払い続けている方や、リボ払いで利息が膨れ上がっている方に有効的な債務整理と言えます。

一方で、任意整理をするとクレジットカードが作れなくなったり、ローンや分割払いが使えなくなるデメリットもあるので注意が必要です。

任意整理のメリットデメリットと減らせる利息については、以下の記事をご参考にしてください。

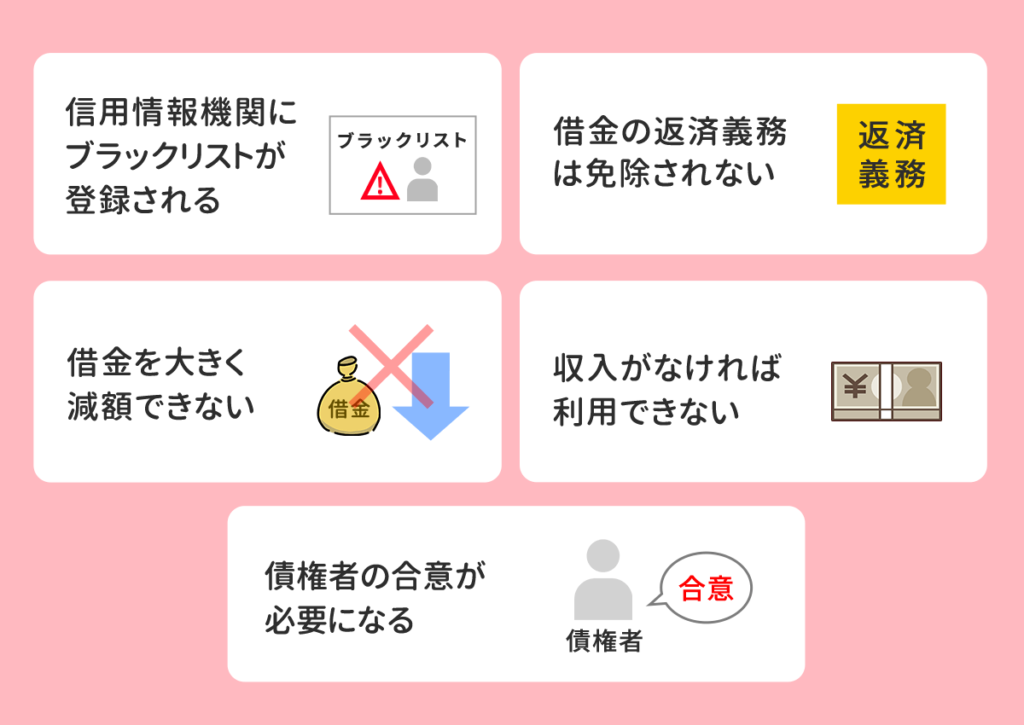

1-2 任意整理のデメリット

任意整理は債務整理のひとつであり、将来発生する利息のカットや返済スケジュールの見直しについて債権者と交渉します。

任意整理も借金の返済負担を軽減する効果がありますが、他の債務整理よりも減額効果が少ない、そもそも債権者との交渉がうまくいかないなどのデメリットがあります。

任意整理のデメリットは、主に下記の通りです。

- 信用情報機関にブラックリストが登録される

- 借金の返済義務はなくならない

- 借金を大きく減額はしない

- 収入がなければ利用できない

- 債権者の合意が必要になる

債務整理には複数あり、それぞれメリットとデメリットが異なります。

任意整理をしても債権者が合意してくれなさそうな場合や任意整理をしても自力返済が難しそうであれば、別の債務整理を検討しなければなりません。

2章 任意整理して後悔した人の失敗7つ

任意整理は、借金の総額を減らすことができる救済措置です。

しかし、中には任意整理を選んで後悔している方も少なくありません。

この章では、どういったケースで任意整理で後悔するのかをご紹介します。

2-1 任意整理後も支払いが厳しい

任意整理は、利息をカットしたり分割払いを細かくしたりと元金以外の交渉を行う債務整理です。

そのため元金自体は減らないことから、任意整理後も支払いが厳しいケースは少なくありません。

また、少額をダラダラ返済していたという方の中には、3年〜5年で完済を目指すことから毎月の支払い額が増えてかえって返済がキツくなったケースもあります。

そのため、任意整理をしない方が無理なく返済できていたので「任意整理をして後悔している」という方もいるようです。

2-2 任意整理をしても借金の状況が良くならなかった

借金そのものが膨れ上がっている場合は、利息をカットしても元金が減らないので、引き続き借金の返済が厳しいということもあります。

特に、一括で大きい額を借金した場合や直近で借金をした場合は利息が膨れ上がっていないため、任意整理自体あまり効果がない可能性も考えられるでしょう。

借金そのものの額が大きい場合は、再度別の債務整理を検討する必要があります。

任意整理をしても意味ないケースについては、以下の記事をご参考にしてください。

2-3 弁護士・司法書士の手続き費用が高額だった

任意整理の手続きをする方のほとんどは、借金に追われてどうしようもなくなり弁護士や司法書士などの専門家に依頼することが多いでしょう。

このことから、とにかく借金の苦しみを軽減したいと思いすぐに契約してしまい、後からよく見たら手続き費用が高額だったというケースがあります。

任意整理を決断した場合は、分割も対応している専門家を選んだり、複数の専門家に相談して費用の見積もりをしたりとよく比較してから選ぶようにしましょう。

2-4 任意整理しなくても返済できてた可能性がある

1章でも解説した通り、任意整理を行なった後はクレジットカードが作れなくなったり、ローンや分割払いが使えなくなったりとデメリットもあります。

そのため、任意整理後の生活が不便になったことから「頑張れば任意整理をしなくても返済できていたのでは…」という気持ちになる方は少なくありません。

確かに、借金は放置すればするほど状況が深刻化するため早めの決断は必要です。

しかし、債務整理をしないで完済するに越したことはありません。専門家に相談する際に、本当に任意整理をする必要があるのかをよく話し合ってから決めるようにしましょう。

2-5 相談していれば家族や知人から支援を受けられた

借金を抱えてしまったものの、誰にも相談できずに1人で解決しようと思う方は多いです。

中には、家族に知られたくないからと言って借金が苦しくても任意整理を選ぶ方もいるほどです。

しかし、実際のところ任意整理をしたことが知られた際に「どうして相談してくれなかったんだ」と叱られてしまい任意整理をして後悔したケースもあります。

意を決して相談したほうが、支援を受けられて結果的に良かったという場合もあるので、もし支援が受けられる可能性がありそうなら相談してみるのも手でしょう。

2-6 保証人になれない

家族と暮らしている方の中には、任意整理の後に大きな買い物をしようと提案されてローンの審査や保証人に困ったというケースがあります。

車やマンションなど、到底一括で購入できないものに対してはローンを組んだり保証人を付けるのが一般的なため、任意整理はバレずに手続きできたが保証人になれずにバレてしまった方もいます。

最近では夫婦で共働きが当たり前の時代になってきており、ペアローンを組む方や各自ローンを組むことも増えてきています。

任意整理をした後はしばらく保証人になれないことから、保証人の当てがない場合は家族共有のものが購入できないため注意しましょう。

2-7 連帯保証人と険悪になりトラブルになった

大きな買い物のローンや高額な消費者金融の借金は、もし債務者が払えなくなった場合でも回収できるように連帯保証人をつけるのが一般的です。

そのため、任意整理をしたことで支払いの責任が連帯保証人に回ってきてしまい、トラブルになったケースです。

絶対迷惑はかけないからと言ったものの、任意整理をして約束を反故にしてしまった場合は更に泥沼化することも珍しくありません。

確かに、連帯保証人になるということは自分も借金を抱えるということと同じです。しかし、実際に自分に回ってきたら到底納得ができないという方がほとんどでしょう。

「自分が任意整理しなければこんなことには…」と後悔した方もいるので注意が必要です。

連帯保証人については、以下の記事をご参考にしてください。

3章 任意整理がおすすめなケースは?

確かに、任意整理をして後悔してしまうケースも0ではありません。

しかし、任意整理自体は借金の総額を減らすことができるため、ほとんどのケースは任意整理をするほうがおすすめです。

その中でも、以下の4つのケースは特に任意整理を検討した方が良い状況となります。

借金に苦しんでいる方はぜひ参考にしてください。

3-1 借金が長期化している

1つ目は、借金が長期化しているケースです。

高額な借金を借入したものの、借金がなかなか返済できずに10年単位で返済しているという方も少なくありません。

中には、少額ずつしか返済できずに、結局毎月利息分しか返済できていない場合もあるでしょう。

そういった借金の返済が足踏みしている方は、ぜひ任意整理をおすすめします。

3-2 過払金が発生する借金を抱えている

2つ目は、過払金が発生する借金を抱えているケースです。

数年前から「過払金が戻ってくる!」と謳ったCMを見かけることも増えたことから、過払金の存在を知っているという方も多いかと思います。

過払金は、2010年以前に抱えた借金の利息が対象になります。

そのため、2023年現在も返済が続いている場合は過払金が発生する可能性があります。

過払金が戻ってくることで、借金の総額の返済に充てることができるため、借金の完済への目処が立つ場合もあります。中には、過払金の金額によっては借金を完済できるだけでなく戻ってくるケースもあります。

対象かもしれないと思った方は、ぜひ一度ご相談ください。

過払金については、以下の記事で詳しく解説しています。

3-3 催告状が届いている

3つ目は、催告状が届いているケースです。

催告状とは、ローンや借金の支払いを滞納し続けた場合に届く支払い請求の書面のことです。

催告状は「何日までに滞納している○円支払ってください」といった内容の書面になります。

督促状は聞いたことがある方も多いかと思いますが、簡単に言うと督促状よりも緊急性が高い書面で、差押えまでの次のステップとなります。

催告状をこのまま放置すると差押えに発展してしまいます。そのため、催告状が届いた時点で支払える目処が立たない場合は思い切って任意整理をするのがおすすめです。

どんどんステップが進むにつれて、専門家も対処できることがなくなってしまうため、手遅れになる前にぜひ相談しましょう。

督促状が届いてから差し押さえまでの流れは、以下の記事をご参考にしてください。

3-4 借金の返済のために借金をしている

4つ目は、借金の返済のために借金をしているケースです。

借金の返済ができずに一時凌ぎの借金は、債務整理を決断するデッドラインとも言えるでしょう。

仮に借入に成功したとしても、その借りた分は借金が膨れ上がるため更に総額が増えてしまいます。

借金の返済ができないにもかかわらず借金をしてしまう状態になってしまうと、今後状況が好転する見込みは非常に薄いと言えます。

任意整理をしても完済できないほど借金が膨れると、個人再生や自己破産の選択肢も出てきます。

この段階で検討してみてはいかがでしょうか。

4章 任意整理後に後悔しないために準備しておくこと

任意整理後に後悔しないためにも、任意整理の前にこのまま手続きを進めて問題ないか確認しておきましょう。

慌てて任意整理をしたものの、生活が不便になり後悔したケースは少なくありません。

あらかじめ以下の項目を確認しておきましょう。

4-1 数年間ローンを組む予定がないか確認

任意整理の手続き後は確実にブラックリストに載ります。

ブラックリストとは「事故・延滞情報」のことで、債務整理やローンなどの滞納など顧客が経済的に信用できない行動を取った時に掲載されます。

ローンを組んだり連帯保証人をつけたりする際に、万が一のことがあっても最後まで支払いを続けてくれるかどうかをチェックします。

その際に、任意整理をしていたことが分かると「信用できない顧客」だと見なされ、審査落ちしてしまうためローンを組むことができません。

しかし、任意整理をしたら一生ローンを組めないかというとそうではありません。数年間信用を重ねることでブラックリスト入りを消すことができます。

もし今後ローンを組みたいと思っている方は、完済から数年間待つ必要があるため注意が必要です。

任意整理後のブラックリストについては、以下の記事で詳しく解説しています。

4-2 保証人がついている債務がないか確認

任意整理は、裁判所に行かなくても手続きを取れる簡易的な債務整理ですが、支払いができない状態には変わりありません。

そのため「この債務者は支払いができない」と見なされ、連帯保証人・保証人に支払い責任が移ります。

その場合は、自分が残した借金を連帯保証人・保証人が全て肩代わりする必要があります。

保証人関連は、第三者が自分に関係のない借金を肩代わりすることから、借金問題の中でも泥沼化しやすいケースです。

ですので、任意整理を決断した時点で迷惑をかける保証人がいないかを確認しておきましょう。

もし保証人がついている債務を任意整理したい場合は、後々のトラブルにならないためにも必ず相談することをおすすめします。

任意整理をした後の保証人への影響は以下の記事で詳しく解説しています。

4-3 支払いをデビットカードやコンビニ支払いに切り替えておく

任意整理をした後は、任意整理をしたクレジットカード会社は強制解約となり今後使えなくなります。

また、新たにクレジットカード会社と契約したい場合も、ブラックリスト入りしていることから契約することができません。

そのため、クレジットカード以外の支払いに切り替えておくことをおすすめします。

以下の支払い方法は、クレジットカードを使わなくてもできるのでチェックしておきましょう。

- デビットカード

- コンビニ支払い

- 後払い

- 電子マネー決済

- プリペイドカード

- スマホ決済(スマホ代を任意整理しない場合)

特に光熱費や家賃、税金などは支払いが止まると不便なため早めに切り替えておきましょう。

5章 任意整理をしたらブラックリストに登録されるので注意

4章でも解説した通り、任意整理をしたらブラックリストに登録されてしまいます。

ブラックリストとは、信用情報機関の事故情報のことです。完済できずに任意整理して借金を返済する場合は当然事故情報のため登録されてしまいます。

ブラックリスト入りした場合は以下の項目が制限されます。

- クレジットカードの作成・利用

- 新たな借り入れ

- スマートフォン・パソコンの分割購入

- 賃貸契約の審査に通りにくくなる

- ローンを組む

任意整理の場合は、目安として任意整理で残りの借金を完済してから5年間はブラックリスト入りするので注意が必要です。

そのため、しばらくは他の支払いを滞納することなく支払い、信用情報を積むことを目指しましょう。

ブラックリストの解除については、以下の記事をご参考にしてください。

5-1 ブラックリストの確認方法

ブラックリストに載っているかどうかは、各信用情報機関に問い合わせることで確認することができます。

信用情報機関には次の3種類があります。

複数のカードや借金を任意整理した場合は、見落としがないように全て確認しておきましょう。

確認方法は各信用情報機関で異なります。

| 各信用情報機関 | 確認方法 |

|---|---|

| JICC | ・スマホアプリで申し込む ・郵送で申し込む |

| CIC | ・オンラインで申し込む ・郵送で申し込む |

| KSC | ・オンラインで申し込む ・郵送で申し込む |

いずれも本人確認書類が必要なので用紙しておきましょう。

ブラックリストの確認方法の詳細は、以下の記事をご参考にしてください。

6章 任意整理以外の債務整理がおすすめなケースは?

任意整理以外にも債務整理は、個人再生と自己破産の2つがあります。

もし任意整理でも借金問題が解決できない場合は、他の債務整理を検討しましょう。

ここからは、個人再生と自己破産について解説いたします。

| 債務整理の種類 | 特徴 |

|---|---|

| 個人再生 | 財産を残したまま借金の総額をカットできる ギャンブルや浪費が原因でも許可が降りる 支払い能力がある方におすすめ |

| 自己破産 | 全ての借金を免除することができる 免責許可が降りたら新たなスタートを切ることができる 支払い能力がない方におすすめ |

個人再生と自己破産の違いについては、以下の記事をご確認ください。

6-1 【個人再生】カットできる利息が少なく借金が膨れ上がっている

個人再生は、借金の総額を大幅にカットできる債務整理です。

任意整理と異なり、借金そのものもカットできるため借金そのものが膨れ上がった方におすすめです。

また、個人再生は借金がギャンブルや浪費が原因でも適用されるのもポイントです。

任意整理でも借金の減額が期待できず、返済が厳しいと感じたら個人再生をご検討ください。

個人再生のメリットデメリットについては、以下の記事をご参考にしてください。

6-2 【自己破産】分割払いでも数年の完済が現実的ではない

自己破産は、借金そのものの支払いが免除される債務整理です。

支払い能力がないと裁判官に認められた場合に適用されます。

他の債務整理と異なり、借金自体返済しなくて良くなるため、返済不能になった場合に有効的と言えるでしょう。

借金を減額しても数年間で完済できない場合は、自己破産をご検討ください。

もし、どの債務整理を選ぶか迷った方は、グリーン司法書士法人にぜひ一度ご相談ください。

オンラインでの無料相談も可能なので、債務整理のデメリットが気になる方や本当に債務整理をすべきなのか迷っているという場合もアドバイスいたします。

自己破産のメリットデメリットについては、以下の記事をご参考にしてください。

7章 グリーン司法書士法人なら無料で相談が可能!

任意整理は、借金の利息や遅延損害金をカットできる制度ですが、借金や環境によっては後悔するケースもあります。

デメリットもある手続きのため、任意整理をして後悔しないように手続きをする前にできることであれば周りの人のよく相談してから決断することをおすすめします。

また、任意整理で完済が現実的かどうかも専門家とよく話し合いましょう。

当メディアを運営しているグリーン司法書士法人では、無料で任意整理の相談が可能です。

ぜひ一度お気軽にご相談ください。

任意整理に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 クレジットカード

任意整理の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 任意整理をしない方が良いケースとは?

- 任意整理をして後悔してしまうケースは、主に下記の通りです。

・任意整理後も支払いが厳しかった

・任意整理をしても借金の状況が良くならなかった

・弁護士・司法書士の手続き費用が高額だった

・任意整理しなくても返済できてた可能性があった

・相談していれば家族や知人から支援を受けられた

・保証人になれなくなった

・連帯保証人と険悪になりトラブルになった

任意整理をしない方が良いケースについて詳しくはコチラ

- 任意整理をすると何年ブラックリストに掲載される?

- 任意整理後にブラックリストとなる期間は、手続をし、借金を完済して5年程度経過するまでです。

任意整理をしてブラックリストに掲載される期間について詳しくはコチラ