この記事は約 16 分で読めます。

個人再生とは、借金の返済が難しいときに裁判所に申立てを行い、借金を5分の1から10分の1程度に減額し3年から5年程度で返済していく手続きです。

個人再生をすれば、借金を大幅に減額できるので完済しやすくなりますし、生活の立て直しも図れます。

一方で、個人再生は自己破産と異なり借金の返済義務が完全にはなくならないこと、官報に氏名および住所が掲載されるなどのデメリットもあります。

結論から言うと、個人再生は住宅や車など手元に残したい財産がある人や浪費やギャンブルが原因の借金の返済義務を減額したい人におすすめです。

本記事では、個人再生とは何か、メリットやデメリットをわかりやすく解説していきます。

個人再生の手続きの流れについては、下記記事で詳しく解説しています。

目次 ▼

1章 個人再生とは

個人再生とは、裁判所に借金返済が困難であることを認めてもらい、借金を5分の1から10分の1程度に減額してもらう手続きです。

減額後は原則3年間で借金を返済していきます。

個人再生には小規模個人再生と給与所得者再生の2種類があります。

それぞれの違いは下記の通りです。

| 小規模個人再生 | 給与所得者再生 | |

|---|---|---|

| 要件 | 安定した収入の見込みがある住宅ローン以外の債務総額が5,000万円以下 | 安定した収入の見込みがある住宅ローン以外の債務総額が5,000万円以下給与などの定期収入の見込みがあり、その変動幅が少ない |

| 職業形態の制限 | 給与所得者自営業者 | 給与所得者のみ |

| 債権者による承認 (不同意の権利) | あり | なし |

| 弁済金額 | 以下のうちいずれか高い方最低弁済額清算価値 | 以下のうちいずれか高い方最低弁済額清算価値可処分所得の2年分 |

なお、小規模個人再生の方が借金の減額率が低くなることが多いので、ほとんどのケースでは小規模個人再生が選択されています。

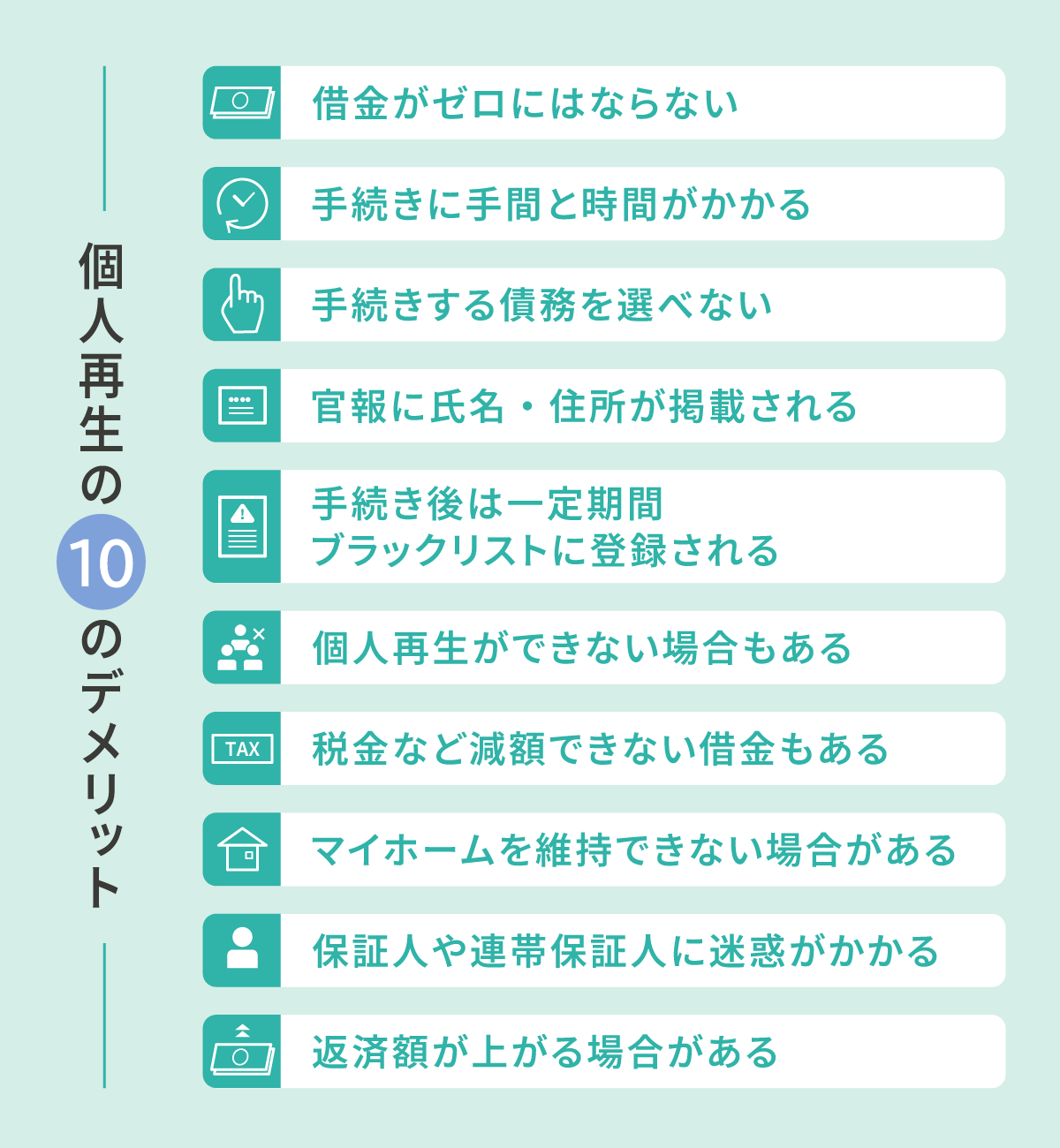

2章 個人再生をするデメリット10個

個人再生のデメリットは、主に以下の通りです。

- 借金がゼロにはならない

- 手続きに手間と時間がかかる

- 手続きする債務を選べない

- 官報に氏名・住所が掲載される

- 手続き後は一定期間ブラックリストに登録される

- 個人再生ができない場合もある

- 税金など減額できない借金もある

- マイホームを維持できない場合がある

- 保証人や連帯保証人に迷惑がかかる

- 返済額が上がる場合がある

それぞれ対処法と共に紹介していきます。

2-1 借金がゼロにならない

個人再生の最大のデメリットは借金の返済義務が完全にはなくならない点です。

借金の返済義務をすべてなくせるのは自己破産のみであり、個人再生では借金を大幅に減額できるものの手続き後も支払いは続きます。

借金を減額しても返済が難しい場合には、個人再生ではなく自己破産もご検討ください。

2-2 手続きに手間と時間がかかる

個人再生は自己破産同様に裁判所への申立てが必要であり、手続きには手間と時間がかかります。

個人再生はほかの債務整理に比べて、手続きが複雑であり手続き完了までに半年から1年ほどかかるケースもあります。

個人再生は裁判所に再生計画案を提出するなどの手続きも必要ですし、口座の履歴や給与明細、課税資料や家計簿の提出も必要です。

自分で手続きを進めようとすると書類をすべてそろえるだけでも大変ですし、手続きには法律の知識も求められます。

そのため、個人再生を行う際には債務整理に詳しい司法書士や弁護士などへの相談するのが良いでしょう。

ご自身で個人再生を行う場合、平日の日中に債権者や裁判所とのやり取りをご自身で行わなければならないため手間や時間がかかります。

また個人再生の手続き中も督促や取り立てが続きます。

グリーン司法書士法人にご依頼いただくと、上記等の手間や時間がかかる対応を全てお任せいただけます。

個人再生手続き中の督促や取り立てもストップすることも可能です。

是非お気軽にお問い合わせください。

2-3 手続きする債務を選べない

個人再生は任意整理と異なり、手続きする債務を自分で選ぶことはできず、すべての債務が対象になってしまいます。

そのため、下記に当てはまる借金がある場合、個人再生ではなく任意整理を検討しても良いでしょう。

- 車やバイクのローン

- 個人間の借金

- 勤務先からの借金

- 保証人が付いている奨学金

車やバイクのローンが残っている状態で個人再生の手続きをした場合、車やバイクを手元に残せない可能性もあります。

一方で、住宅ローンについては住宅資金特別条項を利用すれば、マイホームを残しつつ手続きを行えます。

2-4 官報に氏名・住所が掲載される

個人再生の手続きをすると、以下のタイミングで官報に氏名および住所が掲載されてしまいます。

- 個人再生の手続きが始まるとき

- 債権者に意見を聞くとき

- 残りの借金の返済計画である再生計画が裁判所に認められたとき

官報とは国が発行している機関紙であり誰でも閲覧可能ですが、実際には税務署や信用情報機関、金融業者など一部の人が見ているのみです。

そのため、官報に氏名や住所が掲載されたことをきっかけに家族や知人、勤務先に個人再生をしたことが知られる可能性はほとんどないでしょう。

一方で、官報に氏名や住所が掲載されると、闇金から営業が来ることがあるのでご注意ください。

残念ながら、個人再生をした際に官報に氏名や住所が掲載されることは避けられません。

官報に自分の情報が載るのは絶対に避けたいと考える場合には、個人再生ではなく任意整理をする必要があります。

個人再生手続き時の官報掲載については、下記の記事で詳しく解説しています。

2-5 手続き後は一定期間ブラックリストに登録される

個人再生は債務整理手続きの一種となるため、信用情報機関には「事故情報」として残ります。

信用情報機関に事故情報が掲載されることは、一般的には「ブラックリスト登録」などとも呼ばれ、以下の手続きができなくなってしまいます。

- 新たなクレジットカードの作成

- 所有しているクレジットカードの利用

- 新たなローンの借り入れ

信用情報機関の事故情報は完済から5~7年で消去されますが、その間はローンが組めないなど不便な場面が出てくる可能性もあるでしょう。

ブラックリストに登録されている間の対処法としては、以下が考えられます。

- 家族カードを利用する

- デビッドカードを活用する

- 大きな買い物もローンを組まず現金一括払いで購入する

2-6 個人再生ができない場合もある

個人再生をするためには条件があり、満たしていなければ手続きができません。

個人再生の条件は、下記の通りです。

- 安定収入の見込みがある

- 住宅ローンを除く債務総額が5,000万円以下である

- 給与またはこれに類する定期収入の見込みがあり、その変動幅が小さい(給与所得者再生の場合)

- 申立て書類に不備がない

- 追完・補正に適切かつ迅速に対応する

- 再生計画案が期限までに提出されている

- 再生計画の遂行見込みがある

- 弁済額が最低弁済額の要件を満たしている

- 返済計画の内容が適切に定められている

- 債権者の過半数の同意がある(小規模個人再生の場合)

個人再生の条件は任意整理や自己破産よりも厳しく、個人再生をしたくても認められないケースがあることも理解しておきましょう。

グリーン司法書士法人では、あなたのケースで個人再生が可能か?他に最適な方法がないか?また債務整理でどのくらい借金を減らせるのか?を匿名で「無料診断」が可能です。

まずは以下の診断フォームよりシミュレーションしてみてください。

例えば、住宅ローンを除く借金が5,000万円を超えている場合には個人再生を行えないので、任意整理や自己破産など別の債務整理を検討する必要があります。

債務整理に詳しい司法書士や弁護士などであれば、借金の金額や収入、資産状況に合った債務整理の方法を提案可能です。

2-7 税金など減額できない借金もある

個人再生では、すべての借金が債務整理の対象ですが、税金など一部の債務は減額対象になりません。

減額対象にならない債務は、主に下記の通りです。

- 税金

- 公的年金

- 社会保険料

- 罰金

- 交通事故による人身の損害賠償債務

- 犯罪被害者への弁償債務

- 将来の養育費

上記の借金は、個人再生をしても返済負担を軽くできないので、手続き後も継続して支払わなければなりません。

税金などの非免責債権が借金に含まれる人は、下記の方法で対策しましょう。

| 借金の種類 | 対処法 |

| 税金・保険料 | 支払いを延ばせないか(分納交渉)減免制度があれば使う |

| 養育費 | 個人再生返済中だけ金額を下げられないか、配偶者に相談する |

2-8 マイホームを維持できない場合がある

個人再生は自己破産と異なり、「住宅資金特別条項」が用意されていて、利用すればマイホームを残せる可能性があります。

しかし、場合によっては住宅資金特別条項を利用できず、マイホームを維持できないケースがあるので注意しましょう。

個人再生後もマイホームを残すためには、下記の要件を満たさなければなりません。

- 個人再生の手続きをするための要件を満たしている

- 住宅ローンとしての借り入れである

- 個人再生をする本人が所有する住居であり、本人が居住するための建物である

- 対象となる建物の床面積の、2分の1以上が居住用である

- 不動産に対して住宅ローン以外の抵当権がついていない

- 保証会社による代位弁済から6ヶ月以上経過していない

例えば、住宅ローンの借り換えをしている場合、借入目的が「住宅ローンの支払い」ではなくなっているケースがあります。

その場合には、住宅資金特別条項を利用できず、マイホームを維持できなくなる可能性があるのでご注意ください。

他には、以下のケースで住宅資金特別条項を利用できない可能性があります。

- 住宅ローンに火災保険費用や登記費用、自動車購入費用などが入っているケース

- ダブルローンであるケース

- 住宅ローンでマンションを購入していて滞納しているケース

- 税金の滞納があるケース

2-9 保証人や連帯保証人に迷惑がかかる

個人再生はすべての債務を手続きの対象にする必要がありますが、その際に問題になりやすいのが保証人や連帯保証人がついている借金です。

個人再生の手続きをした場合、債権者は保証人や連帯保証人に返済を要求します。

例えば、親戚に保証人になってもらった奨学金を払えずに個人再生する場合には、保証人になってくれた親戚にも迷惑がかかってしまいます。

保証人がついている借金を除いて債務整理したい場合には、個人再生ではなく任意整理を選択することもご検討ください。

2-10 返済額が上がる場合がある

個人再生においては、所有している財産の合計額よりも多くの額を返済しなければならないという「清算価値保障の原則」があります。

清算価値保障の原則により返済額が大きくなってしまうケースがあるのでご注意ください。

例えば、住宅ローンがアンダーローンになっているケースでは、返済額が増えてしまいます。

アンダーローンとは、住宅ローンの残債よりも住宅の査定価値が高い状態です。

- 残債:500万円

- 住宅の査定価値:1,000万円

例えば上記のケースでは、差額となる500万円は清算価値(財産額)に上乗せされます。

清算価値保障の原則は自分が所有している財産に対して適用されるので、対象財産が多ければ多いほど返済額が高額になってしまいます。

その結果、個人再生の手続き自体が上手くいっても返済額が増えてしまい、借金の返済義務軽減効果が得られなくなってしまう恐れがあります。

3章 個人再生をするメリット

個人再生には様々なデメリットがあると解説しましたが、同時に借金を大幅に減額できるなどのメリットもあります。

個人再生のメリットは、主に下記の通りです。

- 借金の元本を大幅に減らせる

- 借金の理由に制限がない

- 職業などに制限がない

- マイホームを残せる

- 車を残せる場合がある

それぞれ解説していきます。

3-1 借金の元本を大幅に減らせる

個人再生の最大のメリットは、借金の元本を大幅に減らせることです。

自己破産と異なり、個人再生では借金をゼロにはできませんが、元本の5分の1から10分の1まで減額できます。

ただし、個人再生では最低弁済基準額が決まっているため、借金総額によって最低限支払うべき金額が決まっています。

また、借金を100万円以下に減額することはできないので、借金総額が100万円未満である場合は個人再生の恩恵を受けられません。

3-2 借金の理由に制限がない

個人再生では、借金の理由によって手続きの可否が決まることはありません。

それに対し、自己破産はギャンブルや浪費などで借金をした場合には、免責許可が受けられない可能性もあります。

個人再生では、どんな理由の借金であっても条件さえ満たしていれば手続き可能です。

3-3 職業などに制限がない

自己破産の場合、手続き中は職業や資格に制限がかかるので、下記の職業の人は手続き中は業務を行えません。

- 弁護士や税理士などの士業

- 貸金業者などの金融関連業

- 警備員や旅行業務取扱管理者

個人再生の場合、手続き中で合っても職業や資格の制限がないので、仕事ができなくなり収入が途絶える心配がありません。

また、勤務先に個人再生がばれるリスクも減らせます。

3-4 マイホームを残せる

個人再生には、住宅資金特別条項があるため条件を満たせば、マイホームを残した状態で借金を減額可能です。

住宅資金特別条項を利用すれば、住宅ローンに関しては個人再生の手続き後も従来通りの支払いスケジュールで返済できるようになります。

ただし、住宅資金特別条項を満たしマイホームを残して個人再生するには、一定の条件を満たさなければなりません。

条件を満たしているか自分で判断するのは難しいので、マイホームを残して個人再生したい場合には債務整理に詳しい司法書士や弁護士にご相談ください。

3-5 車を残せる場合がある

ローンを完済している車ならば、個人再生をしても手元に残せます。

通勤に車を使用しているなど、車が生活必需品となっている人にとってはメリットが大きいはずです。

ただし、自動車ローンを返済中に個人再生してしまうと、基本的に車は手元に残せなくなるのでご注意ください。

4章 個人再生が向いている人の特徴

本記事で紹介した個人再生のメリットやデメリットを踏まえ、個人再生の手続きをおすすめできる人の特徴は下記の通りです。

- 士業、金融関連業、警備員、旅行業務取扱管理者の仕事をしている人

- ギャンブルや浪費による借金がある人

- マイホームを残したい人

- 車を残したい人

- 自営業者

個人再生は自己破産と異なり、手続き中の職業や資格の制限がありません。

そのため、自己破産をすると職業制限により勤務先に迷惑をかけてしまうと心配している人にもおすすめです。

また、個人再生には自己破産と違い借金の理由も問われません。

さらに、住宅資金特別条項を利用すればマイホームを残して借金の減額も可能ですし、自動車ローン完済後の手続きであれば車を手元に残せる可能性もあります。

まとめ

個人再生をすれば借金を5分の1から10分の1程度に減額できますが、自己破産と異なり借金の返済義務が完全になくなるわけではありません。

また、任意整理と異なりすべての債務を手続きの対象にする必要がありますし、裁判所に申立てをするので手間と時間がかかります。

さらに、個人再生は自己破産や任意整理などの債務整理よりも条件が厳しく、そもそも希望しても個人再生が認められない可能性もあるのでご注意ください。

借金の金額や収入、資産の状況によって行うべき債務整理は異なりますし、判断には債務整理に関する専門的な知識が必要です。

個人再生の手続きをしたい、自分のケースは個人再生が合っているか知りたいとお悩みの人は司法書士や弁護士に相談してみましょう。

グリーン司法書士法人では、個人再生を始めとする債務整理について相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

個人再生に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:個人再生 成功率

個人再生の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 個人再生のデメリットとは?

- 個人再生のデメリットは、下記の9つです。

①借金はゼロにならない

②手間と時間がかかる

③すべての債務が対象になる

④官報に載る

⑤ブラックリスト入りする

⑥個人再生できない場合もある

⑦税金などは減額されない

⑧マイホームを維持できない場合がある

⑨返済額が上がる場合がある

個人再生のデメリットについて詳しくはコチラ

- 個人再生をするとどうなる?

- 個人再生をすると借金を5分の1~10分の1まで減額可能です。

個人再生の手続き完了後は約3〜5年で減額した借金を返済していきます。

万が一、返済が難しくなった場合には裁判所に再生計画変更申立書を提出すれば最大2年返済期間を延長してもらえます。

個人再生について詳しくはコチラ