この記事は約 15 分で読めます。

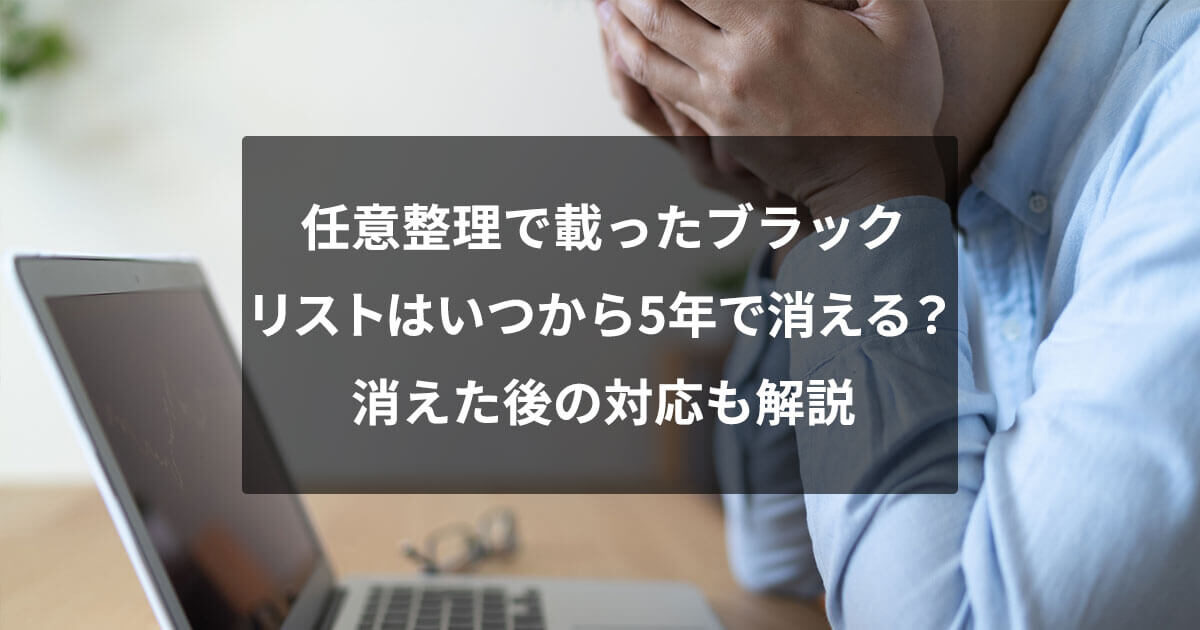

任意整理をすれば借金の返済負担を軽くできますが、元々払う予定の金額から減額して払うことになるため、債務整理後はブラックリスト(事故・延滞情報)に載ってしまいます。

任意整理をすると完済してから5年間は事故・延滞情報が消えることはありません。

任意整理の完済までには3~5年程度かかることが多いため、任意整理から8~10年でブラックリストの情報が削除されることとなります。

この記事では、任意整理で載ったブラックリストがいつから5年で消えるのかを解説いたします。

なお、ブラックリストについては下記の記事でも詳しく解説しているのでご参考にしてください。

目次 ▼

1章 任意整理で完済してから5年後にブラックリスト入りが削除される

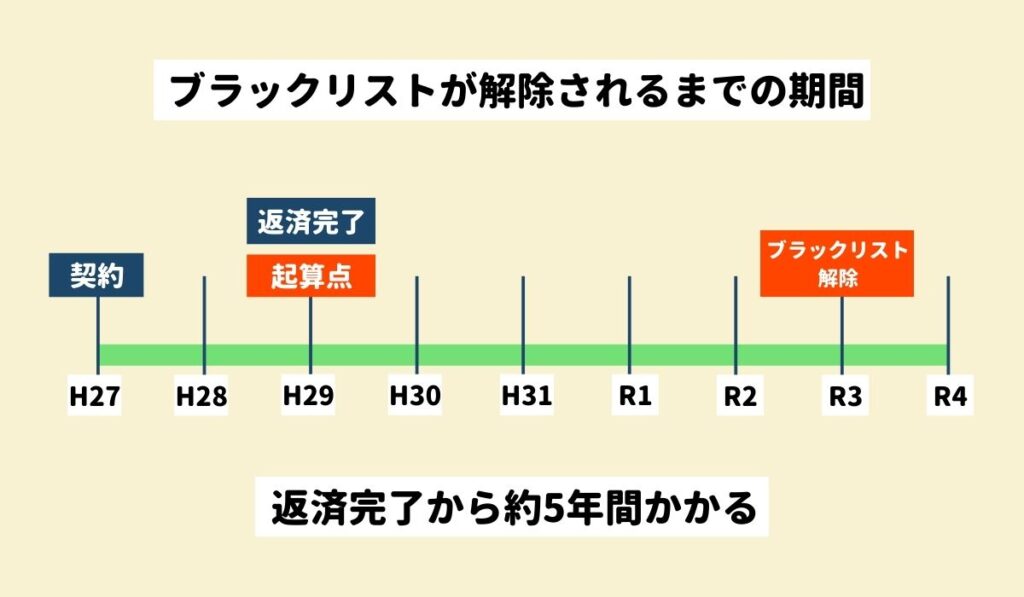

結論から言うと、任意整理で完済してから5年後にブラックリスト入りが削除されます。

中には任意整理の交渉後に和解してから5年の場合もあるため、必ずしも完済してから5年ではありませんがほとんどのケースで完済してから5年後になります。

任意整理では利息など元々借りた借金以外のお金をカットし、借りた分だけのお金を分割払いして返済していきます。目安として5年〜6年くらいで完済を目指すため、ブラックリスト入りが消えるのは約10年後ということになります。

もちろん、完済までの期間が短ければその分もっと早く消えることもあります。逆に、長期での分割払いは途中で頓挫することを心配して債権者が嫌がるため大体5年〜6年の完済になります。

1-1 CIC(株式会社シー・アイ・シー)の信用情報

CIC(株式会社シー・アイ・シー)は、以下の業種、企業が加入しています。

- 銀行や信販会社の消費者金融会社

- デパート

- 家電メーカー系クレジット会社

- 自動車メーカー系クレジット会社

- 銀行系クレジット会社

- 流通系クレジット会社

- リース会社

- 保証会社

- 携帯電話会社

浪費やローンの支払いでブラックリスト入りした場合は、CICのブラックリストに登録される可能性が高いでしょう。

CICのブラックリストは完済から約5年で消えると言われています。

1-2 JICC(株式会社日本信用情報機構)の信用情報

- 2019年9月30日以前の契約:受任通知の送付日から約5年後に消えます

- 2019年10月1日以降の契約:完済から約5年後に消えます

JICC(株式会社日本信用情報機構)は、以下の業種、企業が加入しています。

- 銀行や信販会社の消費者金融会社

- 銀行

- 銀行系クレジット会社

- 流通系クレジット会社

- メーカー系クレジット会社

- 信販会社

- 保証会社

- リース会社

JICCのブラックリストが消える目安は契約時期によっても異なります。

2019年9月30日以前の契約では受任通知(債務整理手続を行うことを各債権者に知らせる通知)の送付日から5年程度でブラックリスト入りが消えます。

しかし、2019年10月1日以降の契約では完済から5年程度でブラックリスト入りが消えます。ただし、数年単位で消える期間が変わるため注意が必要です。

1-3 KSC(全国銀行個人信用情報センター)の信用情報

KSC(全国銀行個人信用情報センター)は、以下の業種、企業が加入しています。

- 銀行

- 信用金庫

- 信用組合

- 政府関係金融機関

- 信用保証協会

- クレジットカード会社

- 保証会社

KSCもCICと同じく完済から約5年で消えると言われています。

2章 5年後もブラックリストが残り続ける内部ブラックも

CICやJICC、KSCでの信用情報は完済から5年で消えますが、中には5年後もブラックリストが残るケースもあります。

こちらは内部ブラックと呼ばれます。内部ブラックとは会社独自の事故情報リストのことです。

例えば、携帯料金の支払いを滞納した場合は各キャリア会社のブラックリストに登録されたり、クレジットの支払いを滞納した場合は各クレジットカード会社のブラックリストに登録されます。

そういった会社独自のブラックリストは社内情報として半永久的に情報が残るので注意が必要です。

もし、内部ブラックに登録された場合は、そのクレジットカード会社やそのグループ会社のカードは半永久的に使えなくなる可能性があるでしょう。

3章 任意整理から5年後の各ローンやクレジット会社の対応

任意整理で無事借金を返済して5年後、めでたくブラックリスト入りが消えます。

「これでようやくローンに申し込んだりクレジットを作れるぞ!」と早速契約したい方もいることでしょう。

しかし、あくまで「審査に通る可能性」が出てきただけであって、ブラックリスト入りが消えたところで「100%審査に通る」わけではありません。

「ブラックリスト入りが消えたのになぜ審査落ちするの?」と不思議ですよね。

ここからは、任意整理から5年後の各ローンやクレジット会社の審査にて解説していきます。

3-1 【クレジット】新規申し込みが可能だが審査落ちする可能性も

クレジットカードは、信用情報機関への登録期間が過ぎてブラックリスト入りが消えた場合でも審査落ちしてしまう可能性があります。

理由としては、内部ブラックとしてリスト化しているからというのが考えられます。

特に、以前クレジットカードの支払いを滞納し続けた結果、強制解約になってしまった場合は二度と契約できない可能性が高いです。

ブラックリスト入りが消えたら、理論上はクレジットカード作成の申し込みをしても問題ありませんが、過去にトラブルを起こしている会社の場合は注意が必要です。

3-2 【住宅ローン】5年経過しただけでは審査落ちするので注意

住宅ローンはクレジットカードよりも更に審査が厳しい場合が多いです。

もちろん、ブラックリスト入りが消えているからしっかりとした審査はしてくれますが、住宅ローンは高額なお金を分割して長期間支払い続ける契約のため特に念入りにチェックします。

ですので、信用情報酒でなく職業や年齢、収入や頭金などの要素も重要になっていきます。例え、ブラックリスト入りが消えても他の条件に引っかかる可能性も十分あります。

また、信用情報が消えたばかりのまっさらな状態では「債務整理したばかり」ということが分かってしまうのでそういった面でも不利になるでしょう。

3-3 【自動車ローン】車種によっては借入が難しい

自動車ローンも住宅ローンほどではないですが、十分高額な買い物に該当します。

ブラックリスト入りが消えると申し込みは可能ですが、車種によっては多額のローンを組むため審査落ちしてしまう可能性もあるでしょう。

高級車を狙っている方は、審査落ちする場合もあると言うことを覚えておきましょう。

3-4 【携帯会社】強制解約された場合は同じ会社は難しい

各キャリアの携帯会社も、クレジットカード会社同様に内部ブラックを作成している可能性が高いです。

スマホの料金が払えずに滞納してしまい強制解約された場合は、同じ会社で申し込みをすると審査落ちしてしまう場合があります。

携帯会社に限らず、内部ブラックに載って強制解約された場合は事実上の「出入り禁止」になると思っておいた方が良いでしょう。

審査落ちした場合は、他のキャリア会社に申し込むかプリペイド式スマホにするなどで対応しましょう。

4章 5年後にブラックリストが消えたかは自分で確認しよう

ブラックリストは完済から5年きっかりに消えるわけではないため、そろそろブラックリスト入りが消えているかもしれないと思ったら自分で確認する必要があります。

もし消えていなかった場合、知らずに審査に申し込んで審査落ちしてしまうと落ちた情報も登録されてしまいます。そうなると消えるまでの道のりがますます遠ざかる可能性も。

信用情報機関ごとにブラックリスト入りしているか調べる方法が異なるため、以下の表を見て調べておきましょう。

| 信用情報機関 | 方法 | 手数料 |

| CIC | オンライン 郵送 | オンライン請求:500円 郵送請求:1,500円 |

| JICC | スマホアプリ 郵送 | データでの受け取り:1,000円 郵送での受け取り:1,300円 |

| KSC | オンライン 郵送 | オンライン請求:500円 郵送請求:1,679~1,800円 |

どの信用情報機関も本人確認書類が必要になってくるため、信用情報を確認する場合は必ず用意しておきましょうね。

5章 任意整理で完済5年後からやるべき4つのこと

任意整理を行って無事借金を完済され、いよいよ審査が必要な契約が申し込めるようになります。

3章で解説したように、あくまで「審査に通る可能性」が出ただけなので完済5年後からも審査を通りやすくするための行動が必要です。

ここからは、任意整理で完済5年後からやるべき4つのことを解説します。

5-1 ブラックリストが消えているか確認する

まずは、ブラックリスト入りの情報が消えているかどうかを確認しましょう。

ここで消えているだろうと確認を省いてしまうと、事故情報が載ったまま審査をすることになるため、完全に無駄骨になってしまいます。

ブラックリスト入りが消えているかどうかを確認した上で、審査の申し込みをするようにしましょう。

5-2 信用履歴を積んで信頼回復をする

ブラックリスト入りが消えた後は、信用情報がまっさらになります。例え、任意整理寸前まで問題なく払えていたとしても任意整理をした後は信用が失われた状態からの復活です。

いきなり住宅ローンや自動車ローンなど高額商品の申し込みをすると、審査落ちしてしまう可能性があります。

ですので、審査に通る可能性を高めるためには信用履歴を積むことから始めることを意識しましょう。

具体的には、スマホの契約や分割購入は学生でも契約できるほどなので、信用情報がまっさらの状態でも通る可能性があります。

まずは、審査に通った契約を真面目に完済していき信頼回復に努めましょう。

5-3 任意整理をした会社では借入しない

任意整理をした会社で再度借入するのはおすすめしません。

当たり前ですが、貸した分の支払いができずに借金の総額をカットした過去があるにもかかわらず、再度借入の申し込みをしても「どうせまた返せずに債務整理の手続きを行うのでは」と感じてしまいます。

ただ100万円貸して100万円返済してもらうだけでは事業として成り立ちません。消費者金融は貸したお金にプラスして利息を払ってもらうことでサービスが成り立っています。

ですので、債務整理をされてしまうと一方的に損をしてしまうので、過去に債務整理の経験がある方を嫌がる会社も多いでしょう。

例え、5年でブラックリストが消えたとしても、任意整理した過去は消えることはありません。

5-4 複数の金融機関やクレジットカード会社に同時に申し込まない

信用情報機関では、審査落ちしたり延滞・事故情報が登録されるだけでなく、クレジットカードの申し込みをしているという情報も信用情報機関に登録されます。

そのため、高頻度で何社も審査の申し込みをしていると、都度信用情報機関に登録されるので「なぜこんなにローンを組む必要があるのだろうか?」「他で審査落ちしているから色々なところで申し込みをするのでは?」と不信感を抱いてしまうため、審査に通らない可能性があります。

申し込みをしたい場合は1社ずつ行っていきましょう。

6章 任意整理から完済して5年はできないことは?

任意整理でブラックリスト入りした場合は、様々な審査や契約において不利になります。

特に、今後大きな買い物をしようとしている方は相当不利になることでしょう。

完済後も5年はブラックリスト入りしているためできないことも多いです。

ここからは、任意整理から完済して5年はできないことを解説いたします。

6-1 クレジットカードが使えなくなる

強制解約されなくとも、任意整理を依頼したクレジットカード会社のカードは使えなくなってしまいます。

なぜなら、債務整理手続を行うことを各債権者に知らせる「受任通知」を送るとクレジットカードが解約扱いとなります。

よって、クレジットカードが使えなくなってしまいます。

また、任意整理を依頼していないクレジットカード会社のカードでも信用情報が金融機関の間で共有されることによって続けて使えなくなる可能性があるので注意が必要です。

6-2 借入ができなくなる

当然、ブラックリスト入りしている間はキャッシングやローンなどの新たな借入れはできなくなります。

中には「ブラックリスト入りOK!」「審査不要!」と謳った金融会社もありますが、高確率で闇金です。法外な利息を取られる上に債務整理の対象外となるため必ず手を出さないようにしましょう!

6-3 家などの買い物ローンが組めなくなる

家や車などの高額商品を始め、買い物ローンも組めなくなります。

ローンは商品を先に渡す「後払い制度」のため、信用がないと踏み倒される可能性を懸念して組ませてもらえないでしょう。

スマホや携帯電話を分割払いで購入することも難しくなるため一括購入しか方法がありません。

約10年間スマホを買い替えないことは現実的ではないため、スマホを買うためのお金を積み立てておきましょう。

ブラックリスト中にスマホの契約を考えている方はこちらの記事を参考にしてみてください。

6-4 賃貸契約の審査に落ちる可能性がある

ブラックリスト入りした場合、引っ越しの賃貸契約の審査に落ちる可能性もあります。

こちらはあくまで可能性の話なので、方法によっては審査に通る場合もあるのでご安心ください。

審査落ちが高いケースとしては、信用情報を確認することのできる信販会社などが保証会社となっている場合です。審査の時点でブラックリスト入りしていることが分かってしまうため、賃貸借契約を結べない可能性があります。

もし、引っ越し先を探しているのであれば、信用情報機関に加盟していない保証会社が独立系の物件や人気の無い物件を狙ってみましょう。

ブラックリスト入りで賃貸物件をお探しの方は、こちらの記事を参考にしてみてください。

6-5 保証人になれなくなる

ブラックリスト入りすると保証人になることもできなくなります。

保証人とは、契約者が返済できなくなった時に代わりに借金を返済する人のことです。

当然、保証人は契約者の代わりにお金を支払う人なので、万が一の際はしっかり支払いを続けられる人ではないと保証人になることはできません。

ブラックリスト入りしている人は「支払いを続けられるか不安」ということで審査に通るのは難しいでしょう。

そのほか、ブラックリスト入りすることによるデメリットはこちらの記事を参考にしてみてください。

7章 任意整理して完済後5年はブラックリスト入りなので注意!

任意整理後に最速でブラックリストを消す方法は「完済後5年は審査に申し込みをしないで支払いは何でも期日内に払う」しかありません。

中には「ブラックリストを消せる」といった業者もいますが、債権者以外がブラックリストを消せることはないので注意しましょう。もしそういった営業があれば100%詐欺です。

ブラックリスト入りが消えてからスムーズに申し込みをするためにも、完済後はお金を積み立てて準備しておきましょうね。

任意整理に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 クレジットカード

任意整理の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 任意整理から5年経てばクレジットカードが作れる?

- 任意整理をして信用情報機関に事故情報が登録された後は、5年程度はクレジットカードを作成できなくなってしまいます。

信用情報機関に事故情報が記録されているかは、自分で確認も可能です。

任意整理後にクレジットカードを作成したい場合には、信用情報機関へ確認をしてみるのも良いでしょう。

任意整理後のクレジットカード作成についてはコチラ

- 任意整理から5年経つと住宅ローンを組める?

- 任意整理をした後に住宅ローンが組めるようになるのは、一般的に完済してから5~10年後といわれています。

任意整理後の住宅ローンについて詳しくはコチラ

- 任意整理完済後にやるべきこととは?

- 任意整理完済から5年たったら下記のことを行いましょう。

・ブラックリストが消えているか確認する

・信用履歴を積んで信頼回復をする

・任意整理をした会社では借入しない

・複数の金融機関やクレジットカード会社に同時に申し込まない

任意整理完済後にすべきことについて詳しくはコチラ