この記事は約 15 分で読めます。

「リボ払いの返済がつらい」

「毎月の返済額を減額したい」

など、クレジットカードのリボ払いで返済負担が重い方が抱えがちな悩みです。

リボ払いの返済が厳しく滞納する可能性があるのなら、カード会社からの催促に悩む前に毎月の返済を減額する方法も検討が必要といえます。

そこで、リボ払いを減額する方法とその仕組み、手続するメリット・デメリットについて次の2つの章に分けて詳しく説明していきます。

- リボ払いとは

- リボ払いを減額する仕組み

リボ払いの返済負担に悩み、月々の支払い額を減額したい方は、ぜひこの記事を参考にしてください。

目次 ▼

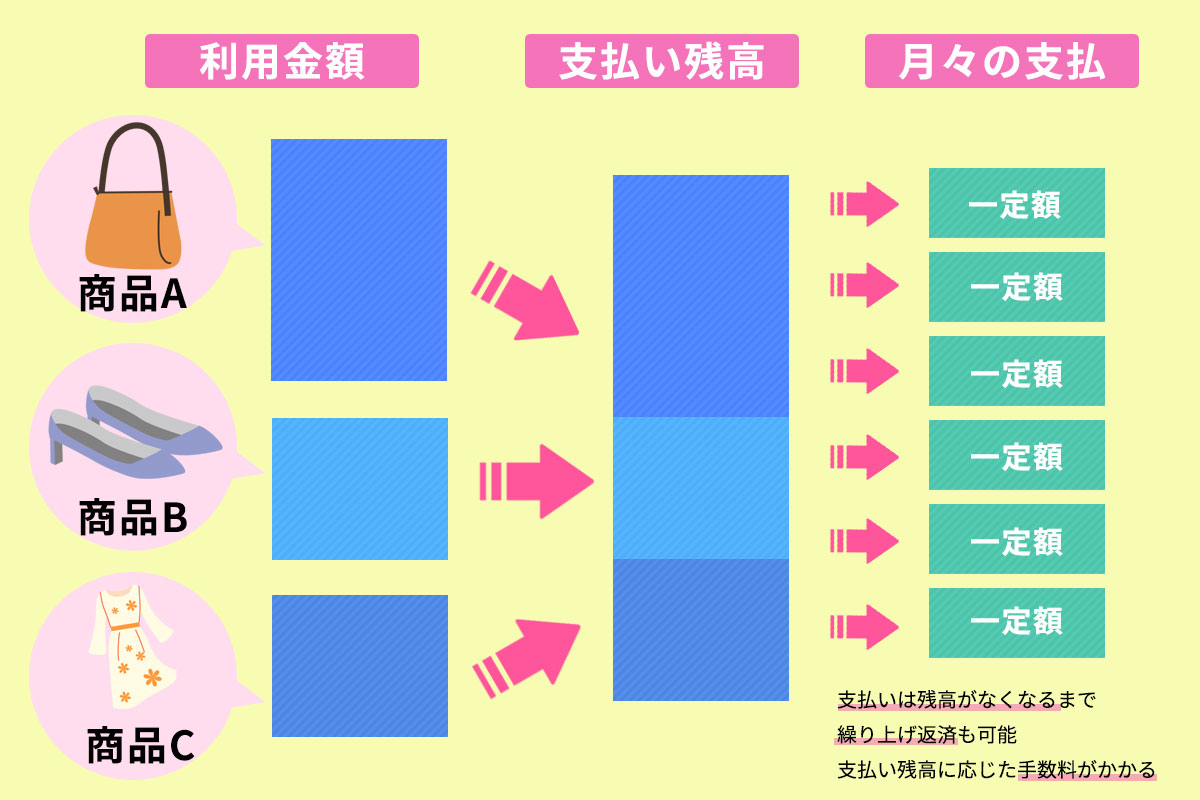

1章 リボ払いとは

「リボ払い」とは、クレジットカードの利用金額・件数に関係なく、事前に決めていた一定額を毎月の返済額にすることができる支払方法です。

クレジットカード特有のものではなく、銀行カードローンや消費者ローンでもリボ払いはあります。

毎月「一定額」を支払うことになるため、計画的な支払いが可能であることが特徴です。

しかしリボ払いは利用残高に応じた「手数料」がかかるため、利用が増えればその分負担も増えることになり、いつまで経っても支払いが終わらない状況を作ってしまいます。

さらに詳しく、リボ払いについて次の2つについて理解を深めておきましょう。

- 分割払いとの違い

- リボ払いのリスク

それぞれ詳しく説明していきます。

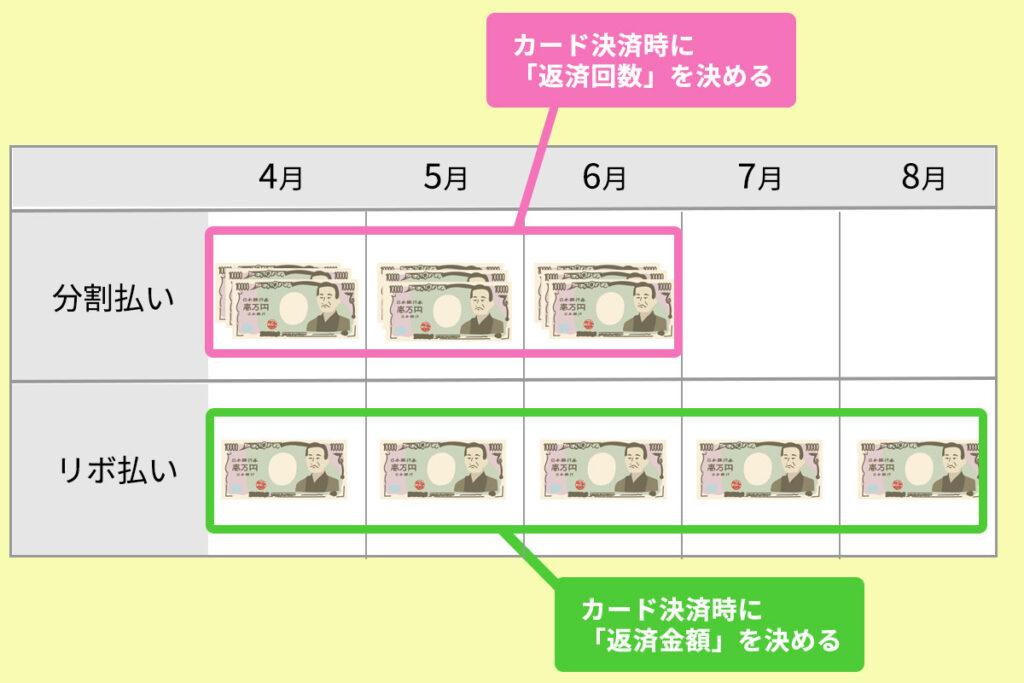

1-1 分割払いとの違い

「リボ払い」では事前に毎月支払う「金額」を決めるのに対し、「分割払い」は何回で支払うか「回数」を決めるという違いがあります。

「分割払い」は、2~36回など指定した「回数」に応じて発生する手数料(年率12.0%~15.0%程度)と、回数で割った金額に分けて支払います。

リボ払いも利用代金を分けて支払うことや、支払額はほぼ一定であることは分割払いと同じです。

ただし分割払いは、1~2回払いまでは手数料がかからないことも多く、指定した回数で返済が終わるためリボ払いよりも返済計画が立やすいといえます。

1-2 リボ払いのリスク

リボ払いは利用金額や利用件数に関係なく、支払額は毎月一定です。

そのため返済計画を立てやすいことがメリットである反面、利用金額は支払残高に組み込まれるため次の3つの「リスク」を負うことになります。

- 返済総額が増えやすい

- 返済できていると思い込みやすい

- 元金が減らず完済しにくい

それぞれのリスクについて詳しく説明します。

返済総額が増えやすい

リボ払いのリスクとして、「返済総額」が増えやすいことが挙げられます。

すでにリボ払いの支払いがある状況で、さらにカードを利用しリボ払い決済し続ければ、利用残高が増えてしまいます。

それにより、リボ払いを続ける「期間」が長くなり、負担する「手数料」も膨むとことになります。

返済できていると思い込みやすい

リボ払いのリスクとして、「返済できている」と思い込みやすいことが挙げられます。

毎月の支払額を少額に抑えることができるのはリボ払いのメリットである反面、繰り返し利用して返済総額は大きくなっていても、返済は進んでいると「勘違い」してしまいがちです。

リボ払いは気軽に利用しやすい決済方法であるため、つい使いすぎてしまえばあっという間に「限度額」に達し、カード利用できなくなる可能性もあります。

元金が減らず完済しにくい

リボ払いのリスクとして、元金が減らず「完済」しにくいことが挙げられます。

毎月の支払額のうち、「手数料」が多くを占めることとなるため、元金がなかなか減りません。

元金が減らなければ手数料を延々と支払い続けることになるため、いつまでも完済できない状況に陥ってしまいます。

2章 リボ払いを減額する仕組み

リボ払いで毎月の返済負担が重いと感じる場合、「任意整理」で減額することは可能です。

新しくリボ払いで買い物をすると手数料を含む支払額が増え、完済までの終期を延ばすことになります。

早期完済には残高を減らすことが必要であるものの、延びた支払期間と増えた手数料で完済しにくい状態に陥ってしまいます。

しかし「任意整理」すれば、リボ払いの手数料をカットした「元金」のみを、3〜5年程度の無理ない期間で返済することができます。

リボ払いの支払いを減額できる「任意整理」について、次の4つを解説していきます。

- 任意整理の仕組み

- 任意整理の減額返済シミュレーション

- 任意整理のメリット

- 任意整理のデメリット

任意整理は毎月の返済負担を「軽減」できる方法ですが、メリットもあればデメリットもあるため、しっかり理解した上で手続するか検討してください。

2-1 任意整理の仕組み

「任意整理」とは、カード会社や貸金業者など債権者と次の費用を「カット」してもらうように「交渉」し、借金減額や分割による返済負担を少なくした状態で3~5年で完済を目指すための手続です。

- 将来利息(和解時点以降に発生する利息)

- 経過利息(すでに発生している未払利息)

- 遅延損害金(滞納分に対する賠償金)

「裁判所」を通さず手続できるため、家族や勤務先にリボ払いで悩んでいることや借金を抱えていることを知られることはありません。

リボ払いで悩むことが多い「手数料」負担の大きさや、「元金」が減らないという問題を解決することができます。

2-2 任意整理の減額返済シミュレーション

任意整理すると、リボ払いがどのくらい減額でき、いくら返済することになるのか「シミュレーション」してみましょう。

以下の表は、リボ払いの利用残高が100万円の場合において、次の2つの返済期間・毎月の返済額・返済総額をシミュレーションした結果です。

- リボ払い(年率15%)で2万円ずつ返済したケース

- 任意整理で2万円ずつ返済したケース

| リボ払い(年率15%)の返済 | 任意整理の返済 | |

|---|---|---|

| 返済回数 | 79回 | 50回 |

| 月々の返済額 | 2万円 | 2万円 |

| 総返済額 | 1,564,016円(内手数料564,016円) | 1,000,000円 |

上記に加えて「追加」のリボ払いが増えれば、利用残高は膨らみ返済期間はさらに長引きます。

しかし「任意整理」であれば元金のみを分割返済するため、返済期間や総返済額を抑えることが可能です。

自力で解決することが難しい場合には、任意整理でどのくらいリボ払いが減額できるか「専門家」に相談してみるとよいでしょう。

2-3 任意整理のメリット

リボ払いの月々の返済額を減額できることは任意整理の最大の特徴ですが、具体的な「メリット」として次の4つが挙げられます。

- 督促・取立てが停止する

- 毎月の返済を減額できる

- 債権者を選べる

- 誰にも知られず手続できる

それぞれどのようなメリットか説明していきます。

督促・取立てが停止する

任意整理のメリットとして、「督促」や「取立て」が停止することが挙げられます。

専門家に任意整理の手続を依頼すると、債権者に「受任通知」が届きます。

カード会社や貸金業者が受任通知を受け取ると、その後は債務者(利用者)に対し、直接請求することができなくなるため、督促や取立てが一時的に「停止」します。

毎月の返済を減額できる

任意整理のメリットとして、毎月の返済を「減額」できることが挙げられます。

手続後は、将来発生する利息などがカットされた「元金」のみを3~5年程度で分割返済することになるため、「手数料」の負担に追われることなく完済を目指すことができます。

債権者を選べる

任意整理のメリットとして、手続に入れる債権者を選べることが挙げられます。

たとえばカードを複数枚保有しており、任意整理で手続したいカードもあれば、今後も利用し続けたいカードもあるという場合でも、特定の債権者のみを対象とした手続が可能です。

保証人がついた借金などについても、迷惑がかからないように対象から外して手続できます。

本人以外や生活に対する影響を最小限に抑えた上で、毎月の返済負担を軽減できることがメリットといえます。

誰にも知られず手続できる

任意整理のメリットとして、誰にも知られず手続できることが挙げられます。

同じ債務整理でも個人再生や自己破産をすると「官報」に記載されるのに対し、任意整理は裁判所を介さず手続するため掲載されることはありません。

官報とは、法律・政令などの制定・改正などの情報や、破産・相続など裁判に関する内容を掲載する国発行の機関紙です。

官報には個人再生や自己破産した方の「氏名」や「住所」が掲載されるため、誰かに閲覧されれば手続の事実を知られてしまいます。

実際に官報を見るのは、役所の税金担当者や金融機関・信用情報機関で働く一部の限られた人たちではあり、実際に官報からバレる可能性は非常に低いものの、本当に誰にも知られず手続したいなら任意整理を選んだほうが安心です。

2-4 任意整理のデメリット

任意整理でリボ払いを減額できるなら、早速手続したいと希望する方も少なくないことでしょう。

しかし、手続することによる次の5つの「デメリット」には留意してください。

- ブラックリストに登録される

- 元金は減額されない

- 安定した収入が必要

- 減額できると限らない

- 一時的に口座が凍結される場合がある

それぞれのデメリットについて説明していきます。

ブラックリストに登録される

任意整理のデメリットとして、「ブラックリスト」に登録されることが挙げられます。

ブラックリストとは、「信用情報機関」が管理する個人信用情報に、「事故情報」が記録されることを指しています。

信用情報機関とは、カードやローンの申し込みや利用状況を管理している機関であり、信用力を把握できる状態にすることで過剰な融資などを未然に防いでいます。

ブラックリストに登録された状態は、任意整理で返済して「5年」経たなければ解消されません。

事故情報が記録されている期間中は、クレジットカードやローンの新規契約・利用だけでなく、携帯の分割払いや保証人になることもできないと留意しておいてください。

元金は減額されない

任意整理のデメリットとして、「元金」は減額されないことが挙げられます。

手続において、カード会社や貸金業者に交渉し、カットに応じてもらえるのは「将来利息」などです。

そのためカードの利用残高が大きすぎる場合や、多額の借金を抱えているケースなど、元金を減らさなければ問題が解決できないときには任意整理「以外」の方法を検討することになります。

安定した収入が必要

任意整理のデメリットとして、安定した「収入」が必要であることが挙げられます。

債権者と「和解」した後は、将来利息などカットした残りを3~5年で支払うことが必要です。

そのため安定した収入がなければ手続できないといえますが、「学生」や「主婦」でも親や配偶者に安定した収入があり、支払いに「協力」してもらうことができるのなら手続できます。

ただし「無職」の方や「生活保護受給中」の場合には、自己破産など「別」の債務整理を検討することになります。

減額できると限らない

任意整理のデメリットとして、減額「できる」とは限らないことが挙げられます。

裁判所を介さず行う手続であるため、あくまでも債権者との「交渉」と「合意」ですべてが決まります。

そのため債務者(利用者)「本人」が直接交渉しても、「不利」な条件を提示されたり交渉にすら応じてもらえなかったりする場合もあり、減額できるとも限りません。

債権者と交渉を「有利」に進めるためにも、任意整理に詳しい司法書士や弁護士など「専門家」に依頼することをおすすめします。

一時的に口座が凍結される場合がある

任意整理のデメリットとして、一時的に口座が「凍結」される可能性が挙げられますが、対象となるのは次の銀行口座です。

- 任意整理の対象に含めた銀行カードローン利用の口座

- 任意整理の対象に含めた消費者金融と同グループ銀行の口座

凍結された口座の預金は、借金を「相殺」して返済に充てられます。

そのため、リボ払いの任意整理を行うときには、クレジットカード会社と同じ「グループ銀行」の口座を使っていないか確認し、該当する場合には「給与振り込み」や「公共料金引き落とし口座」に設定しないことをおすすめします。

まとめ

リボ払いとは、クレジットカードの利用金額・件数に関係なく、事前に決めていた一定額を毎月の返済額にできる決済方法です。

前もって決めた毎月の支払額を返済し続けることになるため、返済負担は軽減できるメリットはあるものの、返済総額が増えやすいことや元金が減らず完済しにくいといった問題も発生します。

リボ払いを減額できる方法として任意整理がありますが、債権者と直接交渉することが必要であり、本人では相手にしてもらえなかったり不利な条件を提示されたりする可能性があります。

任意整理など、借金問題に詳しい専門家に相談したほうがスムーズに手続が進むため、もしもリボ払いを減額させたいのならグリーン司法書士法人グループへ気軽に相談してみてください。

任意整理に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 クレジットカード

任意整理の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- リボ払いを減額する仕組みとは?

- リボ払いで毎月の返済負担が重いと感じる場合、「任意整理」で減額することは可能です。

新しくリボ払いで買い物をすると手数料を含む支払額が増え、完済までの終期を延ばすことになります。

リボ払い減額の仕組みについて詳しくはコチラ

- リボ払いがやばい理由とは?

- リボ払いがやばい、返済が難しくなる理由は、主に下記の通りです。

・少額であるために返済がしっかりできていると思い込んでしまいやすい

・リボ払い中に新たな利用を続ければ残高が増えるため「支払期間」が延びて負担する「手数料」も膨らむという事実に気が付かない

リボ払いについて詳しくはコチラ