この記事は約 13 分で読めます。

やむを得ず借金をする際、一番不安に感じるのはちゃんと完済できるかどうかではないでしょうか。

滞りなく借金を完済するためには、返済計画書の作成がおすすめです。

この記事では、返済計画書の作成方法と完済までのコツを解説いたします。

「どうしてもお金が足りなくて泣く泣く借金をしてしまった…」「一体いつになれば借金が完済できるのだろう」とお困りの方は参考にしてみてください。

借金を早く返済するために、以下の記事も併せて参考にしてみましょう。

目次 ▼

1章 返済計画書とは借入に関する情報をまとめたもの

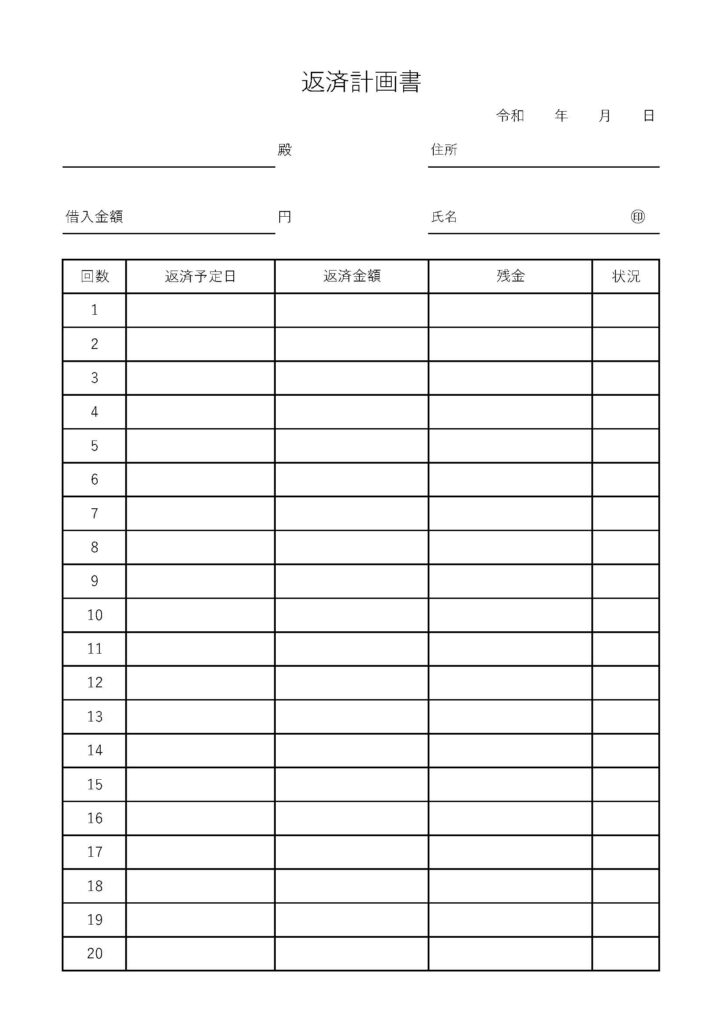

出典:返済計画書テンプレート(Excel・PDF)計算機付き

この記事に辿り着いた方は、借金の返済方法について調べているうちに「返済計画書」という言葉を知ったことだと思います。

返済計画書とは、借金の返済額や残高、返済回数など借入に関する情報をまとめたもののことを指します。

返済計画書は一覧表としてまとめるため、返済計画表と呼ばれることもあります。

ここで、注意したいポイントとして「返済計画書」と「借用書」と「和解書」は全て異なる点です。

横スクロールできます

| 書類の種類 | 作成義務 | 内容 |

|---|---|---|

| 返済計画書 | 必須ではないが推奨 | 借入に関する情報を一覧としてまとめた書類 |

| 借用書 | 必須 | 借金した事実をまとめた書類 |

| 和解書 | 必須 | トラブルが起こった際に話し合いで合意した内容をまとめた書類 |

では、更に詳しく借金に関する書類の違いについて解説していきます。

1-1 返済計画書と借用書の違い

借用書とは、お金の貸し借りをしたときに作成する契約書のことです。

借用書は返済計画書と異なり、借金をする場合は必ず作成しなくてはいけません。

例えば、Aさんが消費者金融に借金をする場合、Aさんがお金を借りた事実や借りた金額を消費者金融宛に借用書として作成します。

作成した借用書は、お金を貸した消費者金融が保管します。

借用書を作成することで、お金のやり取りが発生したことの証拠として残るため、トラブルを防ぐことができます。

1-2 返済計画書と和解書の違い

和解書とは、もし借金に関して何かトラブルが起こった際、話し合いで解決した場合に、その話し合いで合意した内容を記載する書類のことです。ここでの「解決」は和解を指します。

例えば、Aさんが消費者金融にした借金を半年間滞納してトラブルになった場合、任意整理で利息をカットして分割払いをすることで和解するとします。

ここで和解書を作成することによって、解決後のトラブルを防ぐことができます。

その場で口約束で和解したとしても、書面の証拠がないと後日「言った」「言わない」の水掛論になってしまう可能性もあります。そういったリスクをなくすために和解書が必要になります。

これに対して、返済計画書は自分が借金を返済しやすくするための書類なので誰に見せるわけではありません。(例外として、債権者に信用してもらうために返済計画書を見せるケースもあります)

しかし、借用書と和解書はお金のやり取りの証拠になるため必須になります。

返済計画書を作成しても、到底完済できる額ではないほど借金が膨れ上がっていたり、

節約をしても計画通りの返済が難しいと判断した場合は債務整理を利用することも検討しましょう。

グリーン司法書士法人ではあなたのケースで債務整理をした場合にどのくらい借金を減額できるか

匿名の「無料診断」を行っておりますので、いきなり専門家に相談するのはハードルが高いという方は、

まずはお気軽に以下の診断フォームよりお問い合わせください。

2章 返済計画書は早めの作成がおすすめ!

返済計画書の作成は必須ではないとはいえ、計画通り完済するために返済計画書を作成するのを強くおすすめします。

借金を抱えてしまうと、毎日返済のことを考えてしまうことでしょう。心の余裕もなくなり精神的に不安定になりがちです。

こういった不安を少しでも軽減するためにも、返済計画書を作成して完済までのゴールを可視化することをおすすめします。

ベストは、借金をしようと思った時点で返済計画書を作成することです。既に借金をしている方でも、早ければ早いほどベターです。

毎月なんとなくルーティンのように借金を返済していると、借金の総額が分からなくなってきたり借金慣れしてしまいがちです。

返済が長引けば長引くほど、毎月引き落とされるのが当たり前になってきてしまうため完済へのモチベーションが薄れてきてしまうものです。

「返済計画書」について検索している、今が一番作成すべきタイミングと言って良いでしょう。

2-1 返済計画書を作成するメリット

返済計画書の作成をここまでおすすめしている理由は、返済計画書には多くのメリットがあるからです。

- 毎月いくら払うのか分かるので、1ヶ月の支出計画が立てられやすい

- 毎月の支払いを忘れなくなる

- 複数の会社から借金をしている場合、どの会社からいくら借りているのかが分かる

- 借金の総額がいつでも見れるので無駄な出費の抑制になる

- 完済のゴールが分かるので返済のモチベーションになる

借金が辛く苦しい理由の一つとして、完済のゴールが見えないまま返済が長期化して、いつまでも支払いを続けていることにあります。

利息もどんどん膨れてしまうため、利息を返すのに必死で元々の借金額が減らずに心が折れてしまう方も少なくありません。

返済計画書を作成することで「このまま返済を続けると、あと◯ヶ月で完済できる!」と分かるのは、かなりのモチベーションに繋がるでしょう。

3章 返済計画書の書き方

返済計画書は借金した金融機関のホームページで確認できる場合もありますが、いつでも自分の手元で見れるようにデータや紙で作成しておくのがおすすめです。

返済計画書を作成する際、以下の項目を記入しましょう。

| 借入金額 | 借金の総額 |

|---|---|

| 借入残高 | 現時点で残っている借金の総額 |

| 借入日 | 借金をした日にち |

| 返済額 | 毎月返済する金額(元金と利息を合わせた額) |

| 返済利息 | 現在適用されている利息 |

| 払込期日 | 毎月の返済日 |

| 返済方法 | 元利均等方式か元金均等方式か |

| 金利タイプ | 全固定金利か変動金利か |

ここで注意したいのが、利息も忘れずに記載することです。

借金は100万借りたら100万返済すれば良いというわけではありません。

100万の他にプラスで利息が加算されます。この利息を入れないで返済計画書を作成すると、計画通りに返済できずに頓挫してしまう危険があります。

必ず、利息を入れた返済額を記載しましょう。

3-1 エクセルのテンプレートを使ってもOK

返済計画書は自分が借入に関する情報が分かれば良いので、書き方に決まりはありません。

とは言え、書き方に決まりがないとかえって難しいことでしょう。

書類の作成に迷ったらエクセルのテンプレートを使うのがおすすめです。

Web上で検索すると、無料テンプレートが多く揃っているため、そちらを元に作成しましょう。

パソコンが手元にないという方は、テンプレート画像を参考に手書きで作成しても構いません。

4章 返済計画書通りに完済するコツ

返済計画書を作成したら、計画通りに毎月返済していきましょう。

返済計画書を作成したとしても、ただなんとなくで作成してしまうと、いざ返済が始まったときに計画通りに完済するのが難しくなってしまいます。

しっかりと返済計画書通りに完済するためにも、以下の4つのコツを抑えておきましょう。

- 現実的な返済額にする

- 複数社から借入している場合は優先順位を付ける

- シミュレーションアプリを使用する

- おまとめローンで借入先をシンプルにする

①現実的な返済額にする

返済計画書の中でも、借入日や返済利息など変わらないものは記載すれば良いだけなので簡単です。

一番迷うと言っても過言ではないのが、毎月の返済額ではないでしょうか。

余裕がある返済は利息が膨れると言って、早く借金を返済するためにあまり現実的ではない返済額に設定しがちです。

しかし、節約以上の切り詰めを想定した返済額は、計画通り返済できない可能性が高くなってしまうので避けましょう。

例えば、毎月の平均の食費や光熱費を大幅に削れば達成できる、仕事以外どこも行かなければ達成できるといった極端なケースです。

そうなると、どこかでイレギュラーな出費がかかった時点で計画が失敗してしまいます。

借金を返済しすぎてお金がなく、別のところから借金するようでは本末転倒です。

日々の生活で節約すれば返済できる額を設定するようにしましょう。

②複数社から借入している場合は優先順位を付ける

借金先が複数社ある場合は、返済の優先順位を付けましょう。

利息や借金の総額が異なる場合、返済の順番を間違えると完済までの効率が悪くなってしまう可能性があります。

借入を返済するための優先順位は、

- 総額が少なく最短で完済できる借入先

- 利息が高い借入先

- そのほかの借入先

の順番で返済するのがおすすめです。

総額が少なく最短で返済できるところから手をつけることで、借入件数が減るので借入先の管理がしやすく支払日も減らすことができます。

借金が一番少ないところがあれば、そこから優先して完済を目指しましょう。

もし借金総額が一番多いところから手を付けてしまうと、少ないところもどんどん利息が膨れ上がって余分なお金を支払うことになるからです。

総額がそこまで変わらない場合は、利息を比較して一番高いところから返済するようにしましょう。当然ですが、利息が高いとその分総額が多くなります。

借入先の比較をする際は、

- 各会社の借金の総額

- 各会社の利息

の2点から比較して優先順位を付けるのがおすすめです。

借金の返済額を増やさないためにも、まずはどこから手を付けるか計画を立てましょう。

③シミュレーションアプリを使用する

「借入金額が大きすぎて計算するのが大変だ」という方は、シミュレーションアプリを使用するのがおすすめです。

シミュレーションアプリとは、返済までのシミュレーションができるアプリサービスのことで、毎月の返済金額や完済までの期間と回数を算出してくれます。

借入残高と金利を入力するだけで良いので、毎月の返済額の記入も簡単になります。

返済計画書の記載が楽になるので、ぜひご活用してみてください。

④おまとめローンで借入先をシンプルにする

最後は、おまとめローンで借入先を1本化する方法です。

借入先を1つにまとめることで、返済期日が1ヶ月に1回になるため、返済計画書通りに進めやすくなります。

また、返済忘れを防ぐこともできるので、無駄な遅延損害金や手数料を支払うリスクも減ります。

おまとめローンの多くは、返済専用のサービスになるため追加の借入ができません。

そのため、追加で借金を重ねる抑制になるメリットもあります。

ただし、こちらも現実的ではない返済額に設定した場合、せっかく1つにまとめた借入先をまた増やすことになるため毎月の返済額は慎重に設定しましょう。

おまとめローンの詳細やメリット・デメリットは、以下の記事で詳しく解説しています。

5章 返済計画書通りに返済するのが難しくなった場合の対処法

中には、返済計画書を作成しても計画通りに返済できなくなるケースもあります。

返済を滞納して続けてしまうと、督促状が届くだけでなく一括請求をされたり差し押さえになったりと債権者から借金を回収するために強行手段を取られてしまいます。

そうならないためにも、返済計画書通りに返済するのが難しくなった時点で、早めの対応をするのがおすすめです。

ここからは、返済計画書通りに返済するのが難しくなった場合の対処法を3つご紹介します。

①家計の見直しをする

借金の返済が難しいと感じたら、まずは家計の見直しをしましょう。

自分は節約をしていると思っていても、家計簿を付けてみたら意外と出費が多かったというケースは少なくありません。

特に、家賃や通信費、公共料金の「固定費」の見直しはおすすめです。特に、数年単位で借金を返済するのであれば、一気に支出を抑えられる可能性もあるため有効的と言えます。

家計の見直し方法については、以下の記事で詳しく解説しています。

②公的支援を利用する

借金の返済の途中で失業してしまったり、事故や病気などをしてしまったりとやむを得ない事情で返済が難しくなった場合は公的支援を利用しましょう。

例えば、公的融資制度である「生活福祉資金貸付制度」や「失業手当」「求職者支援制度」などが挙げられます。

生活福祉資金貸付制度は、本当に困っている人を対象にした制度のため借金の返済や債務整理の資金に宛てることはできませんが、借金の返済どころか生活をしていくのすら困難な場合は相談してみるのも手です。

また、あくまで生活福祉資金貸付制度も「借金」に該当するため、必ず返済しなくてはいけないことも覚えておきましょう。

失業手当や求職者支援制度では、就職するまでの経済的支援を受けることができます。転職活動を積極的に行なっている場合は支援を受けるのをおすすめします。

③債務整理を利用する

返済計画書を作成しても、到底完済できる額ではないほど借金が膨れ上がっていたり、節約をしても計画通りの返済が難しいと判断した場合は債務整理を利用するのも方法の一つです。

債務整理は3種類あるため、自分に合った方法を選びましょう。

| 債務整理の種類 | 内容 |

|---|---|

| 任意整理 | 利息をカットしてもらう手続き 元金は完済が必要なためある程度の収入は必要 |

| 個人再生 | 借金が5分の1〜10分の1程度に減額される手続き 家や車などの資産を失わずに債務整理できる |

| 自己破産 | 借金全額が免除される手続き 家や車などの財産を失ってしまう |

借金が長期化してしまい、毎月の返済の大半が利息の支払いになっている方は任意整理がおすすめです。利息をカットできるためその分元金を減らすことに集中できます。

返済できる収入があり、家や車などの財産がある方は個人再生がおすすめです。借金を大幅に減額した上で財産を持ったまま返済していくので、完済までの近道になります。

支払い能力がなく、借金を減額したところで返済できる見込みがない方は自己破産がおすすめです。家や車などの財産を失ってしまい必要最低限のものしか残せませんが、その分借金が全額免除になります。

どの手続きもメリット・デメリットがあるため、以下の記事を参考に比較してみましょう。

6章 返済計画書を作成して計画通りの完済を目指そう!

この記事では、返済計画書の作成方法と完済までのコツを解説いたしました。

返済計画書を作成することで、完済までの見通しが立つためお金の管理もしやすくなります。

借金は一度してしまったら、完済できずに更に借金を重ねてしまう方も少なくありません。

泥沼化しないためにも、できるだけ早めに返済計画書を作成しましょう。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 返済計画書とは何ですか?

- 返済計画書とは、借金の返済額や残高、返済回数など借入に関する情報をまとめたもののことを指します。

返済計画書は一覧表としてまとめるため、返済計画表と呼ばれることもあります。

返済計画書について詳しくはコチラ