この記事は約 16 分で読めます。

住宅を購入する際には、ほとんどの方が住宅ローンに借り入れを行うのが一般的です。

しかし、何らかの理由で住宅ローンが払えなくなってしまうことがあるかもしれません。

そのようなときに慌てて間違った対応をとってしまうと、住宅を失うだけではなく多額の住宅ローンの残債を抱えてしまうことにもなりかねません。

特に、支払えないからと言って住宅ローンの返済を放置することは絶対にやめましょう。

ここでは、住宅ローンが払えなくなった場合に取るべき9つの方法について解説していきます。

状況に応じた適切な対応をとることで、住宅を失わずに済む可能性もあります。

ここで解説する9つの方法を実践して、ベストな方法で住宅ローンの滞納に対応しましょう。

目次 ▼

1章 住宅ローンが払えなくなる原因

住宅ローンの支払いができなくなってしまう主な理由には、6つのものがあります。

その6つの理由とは、以下のようなものです。

1-1 収入の減少

収入が減少し、住宅ローンが払えなくなってしまうこともあります。

単純に会社の業績悪化という理由だけでなく、自然災害によって収入が減少してしまうケースもあるでしょう。

また、企業によっては早い年齢で役職定年が設定されているために、その年齢を境に大きく収入が減ってしまうこともあります。

この役職定年による収入の減少は業績の悪化などとは異なり、事前に知ることができます。

役職定年の年齢が何歳に設定されているかは企業によって異なるため、必ず住宅ローンを組む前に確認し、その後の収入に合わせた住宅ローンの支払い計画を立てる必要があります。

1-2 支出の増加

しっかりとライフステージに必要な資金を把握して住宅ローンの返済計画を立てていても、金額の大小はあれど予期せぬ出費は必ず出てきます。

例えば子どもの進学先を公立にすると計画していても、子どもが私立の学校を希望したり、遠方の学校を希望したりした場合は、学費や仕送りが大きく家計の負担としてのしかかってきます。

そのほかにも、夫婦のどちらかが単身赴任になるなどして2重生活を送る必要が出てきてしまうと、生活していくために必要な費用は住宅ローンの返済計画を立てた時点より高額になってしまいます。

また、別居であっても親の介護が必要になった場合に、資金的な援助が必要になるケースも考えられます。

このような家庭の事情だけではなく、住宅ローンの金利を変動金利で借り入れた場合には金利の上昇により、毎月の返済額が増えてしまい返済が困難になることもあります。

1-3 定年退職後もローンが残っている

近年では晩婚化が進んでいるため、住宅を購入する年齢も高くなる傾向があります。

住宅ローンの支払いを、定年退職後の年齢まで設定して借り入れ、繰り上げ返済で早期に完済しようという計画を立てる方もいらっしゃいます。

しかし、繰り上げ返済を予定通り行うことができず、定年後まで住宅ローンが残ってしまうこともあります。

定年後には収入が大幅に減少してしまう可能性が高いため、定年退職後まで住宅ローンが残っている場合には、返済が困難になることが考えられます。

1-4 離婚

共働きで働いていて収入があり、2人分の収入を見込んで住宅ローンの借り入れを行っていた場合でも、離婚した場合には世帯収入が大幅に減少してしまいます。

夫婦の一方に離婚の原因がある場合には慰謝料が発生し、子どもがいる場合には養育費を支払う必要も出てきます。

このように、離婚によって世帯年収が大幅に減少し、住宅ローンの支払いが困難になるケースもあります。

1-5 病気やケガによる障害で就労が困難になる

住宅ローンを支払っている途中で病気やケガにより障害を負うなどして、就労が困難になることも考えられます。

このような状態になった場合に利用できる団体信用生命保険もありますが、一般的な団体信用生命保険では障害などによって就労が困難になった場合であっても、住宅ローンの支払いが免除されるケースはほとんどありません。

1-6 無理して住宅ローンを組んでいた

身の丈に合わない返済計画を立てて住宅ローンの借り入れを行った場合は、住宅ローンが払えなくなってしまう可能性が非常に高くなります。

変動金利で借り入れを行った場合に金利が上昇したり、夫婦2人で生活していくつもりで住宅ローンの借り入れを行っていても、予定外に子どもができたり子どもの人数が増えたりすることで、返済計画に大きな影響をもたらしてしまいます。

このような事態を避けるために、将来の家族の在り方の変化についてしっかりと見通しを立て、ある程度余裕を持った返済計画を立てておかないと、家庭環境に変化が出てきた場合に住宅ローンの返済が難しくなってしまいます。

2章 住宅ローンが払えくなったら最終的にどうなる?

住宅ローンが支払えなくなった場合に、一番気になるのが今後住宅がどうなるのかということなのではないでしょうか。

ここでは、住宅ローンが払えなくなった場合にどのような方法がとられるのかを解説していきます。

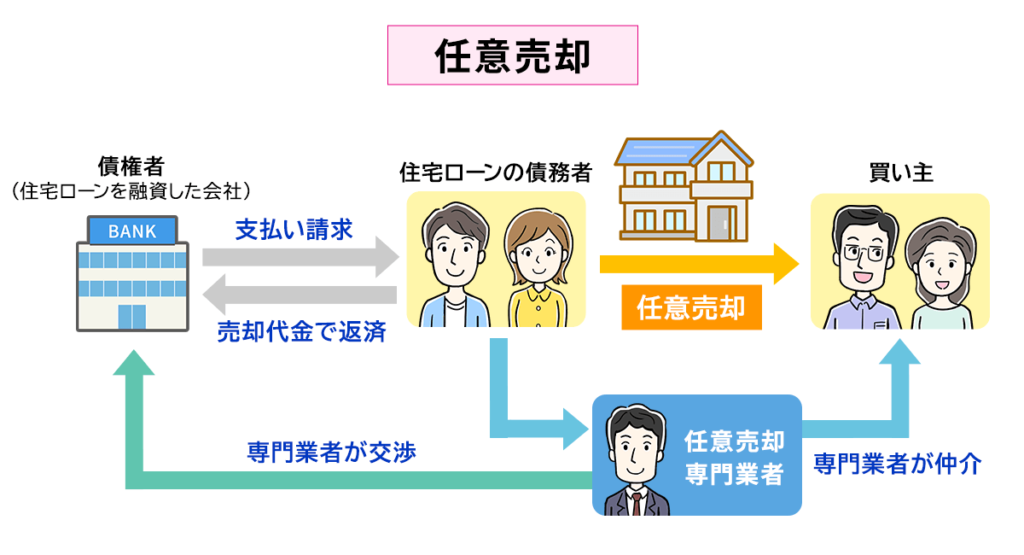

2-1 任意売却

任意売却とは、住宅ローンの借り入れ金の返済が困難になった場合に、住宅ローンの借り入れを行っている金融機関の許可を得て、ある程度所有者の希望する条件で一般市場で売却することを言います。

通常は、売却益で住宅ローンの残債の完済を行えない場合には、売却を完了することができません。

しかし、任意売却では競売に比べ、住宅が高く売れて住宅ローンの残高をより大きく回収できるため、完済できなくても金融機関が抵当権を抹消してくれることがあります。

これを、狭義の任意売却といいます。

支払い年数が浅い場合は、ほとんどの場合は住宅ローンの残高が住宅の価値を上回っているので、後者の方法を採ることになります。

そして、抵当権の抹消が行われて初めて、住宅を売却することができるようになるのです。

任意売却を行う流れは、住宅ローンの借り入れを行っている金融機関に相談し、任意売却を扱う不動産会社に所有する不動産の売却額の査定を依頼し、金融機関に査定額と任意売却の希望を伝えて金融機関の了承を得てから行うというものになります。

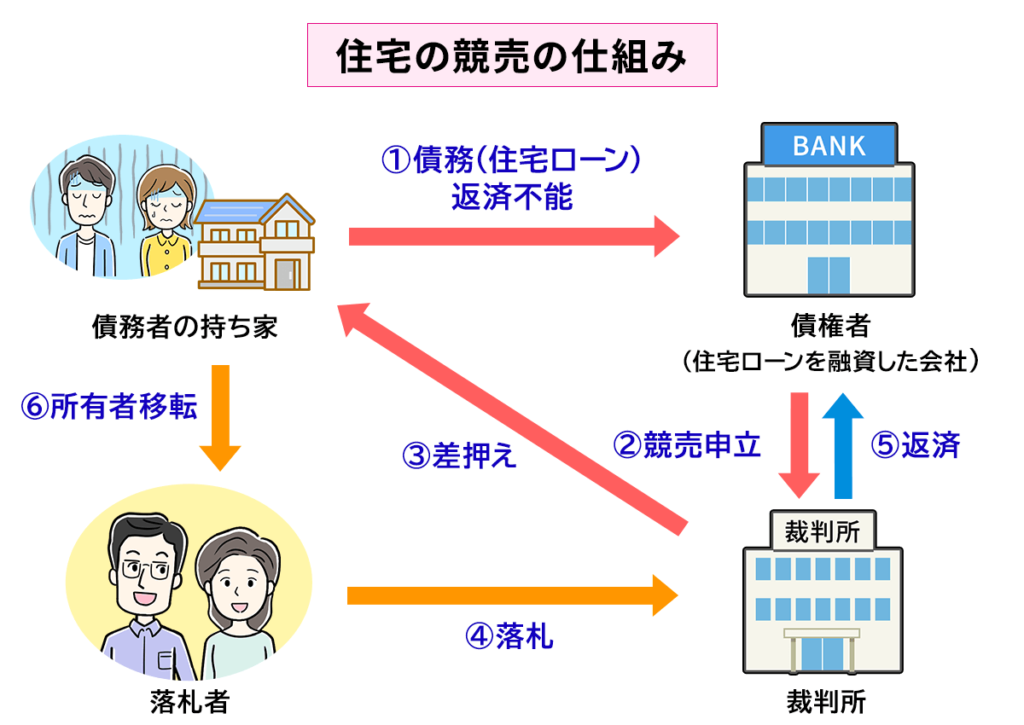

2-2 競売

競売とは住宅の所有者の意思と全く関係なく、債権者である金融機関が抵当権の対象となっている不動産の差し押さえを行い、法律に則って強制的に住宅を売却することです。

住宅ローンを1か月から2か月滞納してしまうと、金融機関から催告書が届きます。

催告書とは、滞納している分の住宅ローンと遅延損害金を支払わなければ住宅の権利を損失することと、法的手続きにより債権回収を始めることが記載されている書類のことです。

催告書が届いてもそのまま放置しておくと、金融機関から住宅ローンの一括返済を求められます。

一括返済が不可能な場合には、金融機関は抵当権の対象(担保)となっている住宅を差し押さえ、その後金融機関の裁判所への競売申し立てが認められると、強制的に競売にかけられることになり、その売却益は抵当権者である金融機関の残債の回収に優先的に充てられます。

競売で住宅を売却した場合、通常の売却や任意売却と比べると低い価格で売却されるケースがほとんどです。

また、引き渡しの時期も住宅の所有者の意思と無関係に決定されます。

そのため、所有者やその家族は仕事や学校などの都合を考慮されることなく退去する必要があります。

競売は、売却価格の点で不利になるばかりではなく、実生活にも大きな影響が出てしまいます。

任意売却と競売の違いは、以下の通りです。

横スクロールできます

| 競売 | 任意売却 | |

|---|---|---|

| 売却金額 | 相場より3~5割安くなる | 相場に近い価格で売れる |

| 残債の額 | 多い | 少ない |

| 残債の支払い | 一括返却または分割払い | 分割払いの交渉可能 |

| プライバシー | 公開される | 守られる |

| 退去日 | 強制退去・退去日まで | 融通が利く |

| 引っ越し費用 | 出ない | 交渉次第 |

| アドバイス | 自分で対応 | 専門家のアドバイス |

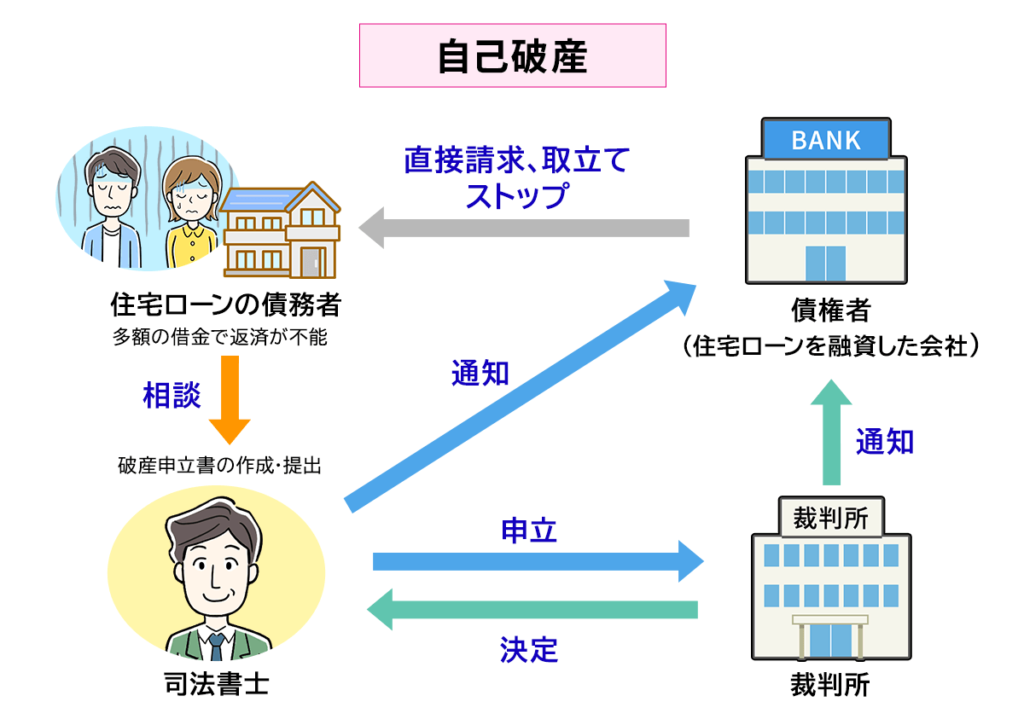

2-3 自己破産

自己破産とは、裁判所に「破産申立書」を提出し、「免責許可」をもらうことです。

この免責許可をもらうと、養育費や税金などの非免責債権を除いた借金のすべてが免除されます。

住宅ローンが破綻すると、不動産を処分した後でも大きな残債務が残ることがほとんどなので、この残債務に対しては自己破産をすることも有効な手段となります。

自己破産を行った場合でも、身の回りの家具や家電は手元に残すことができますが、住宅や車のように現金化できる財産は、処分して債権者に配当する必要があります。

つまり、自身の収入では返済を継続できなくなり、処分できる財産をすべて現金化しても住宅ローンなどの借り入れを完済できない場合は、残りの債務の返済を免除してもらえる制度「自己破産」を利用してもいいでしょう。

3章 住宅ローンが払えなくなった場合の具体的な流れ

住宅ローンが支払えなくなった場合には、以下のような流れで手続きが進んでいきます。

| 滞納期間 | 実際の流れ |

|---|---|

| 1か月前後 | ・督促状が届く |

| 2~3か月 | ・督促状や催告書が届く ・催促の電話連絡が来るようになる |

| 5~6か月程度 | ・期限の利益の喪失※1予告通知書(最終督促)が届く ・代位弁済※2の予告通知が届く 【6か月の滞納】期限の利益損失となる ・住宅ローンの分割返済権利を失い、住宅ローン残額の一括返済を求められる ・保証会社が代位弁済を行う ・保証会社から代位弁済通知書が届く ・信用情報(ブラックリスト)に掲載される 【競売にかける手続きが始まる】 |

| 8~9か月程度 | ・保証会社が裁判所に競売申し立てを行う ・差し押さえ通知書が届く ・裁判所から競売開始決定通知書が届く 【競売がスタート】 |

| 10~11か月程度 | ・裁判所の執行官による現況調査 |

| 13から16か月程度 | ・競売の期間入札通知書が届く 【競売完了後に強制立ち退き要求】 |

※1期限の利益の損失=ここでは、住宅ローンの場合は借入金額を当初の支払回数で完済する権利を失い一括返済を求められること

※2代位弁済=ここでは、住宅ローンを借りた人が返済不可能になった場合に保証会社など第三者が代わりに返済すること

4章 住宅ローンが払えなくなったらすべきこと

住宅ローンが払えなくなった場合には、どのような行動をとるべきなのでしょうか。

一番やってはいけないのは、慌てすぎてパニックになったり、逆に何もせず放置してしまうことです。

ここでは、住宅ローンが払えなくなった場合に取るべき行動について解説していきます。

4-1 融資を受けている金融機関に相談する

住宅ローンの支払いが難しくなった場合には、まず融資を受けている金融機関に相談しましょう。

融資を行っている金融機関側も、競売になるよりも完済してもらうほうが利益になるため、競売や自己破産といった事態にならないためのアドバイスを受けることができるでしょう。

例を挙げると、下記の通りです。

- 返済期間を延ばす

- 返済額を減額する

- ボーナス払いの減額や中止を行う

- 一定の期間元金の返済を停止し利息分の支払いのみを行う

しかしこれらの方法は、あくまで住宅ローンの返済に猶予を設けてもらうということなので、借入を受けてている元本が減額されるわけではなく、返済を待ってもらうための措置だということを忘れないようにしましょう。

返済期間を延長してもらうことにより、返済総額は当初の予定額より大きくなる点にも注意が必要です。

4-2 団体信用生命保険の対象範囲内ではないか調べる

団体信用生命保険とは、住宅ローンの融資を受けている方が死亡した際に住宅ローンの残債が弁済される保険のことです。

この団体信用生命保険は、融資を受けている方が死亡した場合だけではなく、所定の高度障害や身体障害に認定された場合にも保険の適応対象となります。

団体信用生命保険に特定疾病保証のオプションをつけて契約した方は、がん、心筋梗塞、脳卒中の三大疾病などになった場合に保険金の支払い対象となります。

そのため住宅ローンの支払いが困難になった理由が所定の病気によるものである場合には、もう一度自分の状態が団体信用生命保険の適用範囲になっていないか確認してみましょう。

4-3 民間の保険の適用範囲内ではないか調べる

民間の保険会社が販売している保険の中に、所得補償保険や就業不能保険というものがあります。

所得補償保険や就業不能保険とは、病気やケガが原因で就業不能な状態になった場合の収入の減少に備える保険です。

病気やケガで就労ができない状態になっても、日々の生活費は必要です。

その上に病気やケガの治療費も必要になるため、健康な時よりもさらに生活費が必要になる可能性もあります。

所得補償保険の補償対象となる期間は1か月や1年と短期であるのに対して、就業不能保険は所得補償保険と比較すると長期にわたって保険金を受け取ることができます。

病気やケガによって就労不能な状態になった場合には、このような保険に加入していなかったか、加入していた場合には現在も保障が続いているかを確認してみましょう。

4-4 生活を見直し支出を抑える

これは住宅ローンの支払いに限ったことではありませんが、日々の生活を見直し支出を抑える努力をすることで、生活にゆとりを持たせることができます。

お酒やたばこなどの嗜好品をやめる、または減らす、保険の見直しを行う、格安スマホに乗り換えるなどの方法で、支出を抑えましょう。

ひとつひとつの金額は小さくても、すべて合わせると大きな金額になることも少なくありません。

自分でどの支出を削ればよいのかわからないという方は、一度ファイナンシャルプランナーに相談することをおすすめします。

4-5 住宅ローンの借り換えを検討する

住宅ローンを10年以上継続して支払っている方の場合は、借り換えを行うことで毎月の返済額を減らすことができる可能性があります。

10年以上という条件の根拠は、10年前の住宅ローン金利は現在よりも2~3%高い金融機関が多かったというものです。

ただし借り換えを行う場合には、住宅ローンの審査を再度受ける必要がある、借り換えを検討している金融機関が定める諸費用が必要になる、煩雑な手続きを行わなければならないというデメリットがあります。

また、現在の住宅ローンの支払いが滞っている場合には、借り換えを希望する金融機関の審査に通らない可能性も出てきます。

そのためこの方法を利用する場合には、現在の住宅ローンの支払いが辛くなってきたという時点で行動に移すようにしましょう。

4-6 新型コロナによる収入減少の場合は金融機関の専門窓口へ相談する

新型コロナウイルスが蔓延していることが理由で収入が下がってしまった方も少なくないため、金融機関の専用窓口に相談することをおすすめします。

監督官庁である金融庁も、住宅ローンの条件変更に柔軟に対応するように要請しているため、理解ある対応が期待できます。

4-7 リバースモーゲージの活用を検討する

リバースモーゲージとは、金融機関から自宅を担保にして資金の借り入れを行い、その自宅に継続して住み続けるというシステムです。

借り入れを行った方が亡くなった際に、相続人が担保となっている住宅を売却し、住宅ローンを一括で返済します。

このリバースモーゲージのメリットは、住宅ローンからの借り換えも可能なので、定年退職後に住宅ローンが残っている際には、この方法を選択するのも良いでしょう。

また、住宅ローンの支払額は借入金の元本+利息であるのに対して、リバースモーゲージは利息のみの支払いで済むので、月々の支払額を低く抑えることができます。

ただし50歳からや60歳からなど、利用する方の年齢が制限されている商品なので、すべての人が利用できるわけではありません。

4-8 リースバックの活用を検討する

リースバックとは、住宅を第三者に売却した後に売却先と賃貸借契約を結び、売却した家に賃料を支払って住み続けるというものです。

このリースバックには買い戻し特約を付けることで、資金を用意できたときに住宅を買い戻すことができる可能性があります。

リースバックをを利用することで、月々の支払いが住宅ローンを返済していた時より安くなるのが一般的なので、日々の生活にもゆとりが出るでしょう。

さらにリースバックで住宅を売却した際の売却益で、住宅ローンのすべてを返済することができた場合には、老後の資金にすることも可能です。

4-9 個人再生を利用する・専門家に相談する

個人再生とは、裁判所を通じて行う債務整理の手続きの1つで、住宅ローンは手を付けず他の借入金の一部を大幅に減額してもらうことができる制度のことです。

借入金は、借入金の総額や所有する財産によっても異なりますが、最大で20%から10%まで減額することができます。

ただし、減額された借入金は通常3年で完済する必要があります。

個人再生を行う最大のメリットは、住宅ローンの返済が残っている住宅を残したまま他の借入金を減額することができるというものです。

個人再生には「住宅資金特別条項」という特則があり、これを利用することで住宅を手放さずに借入金の整理を行うことができるというものです。

個人再生を利用することで、住宅ローンの元本支払額を減額してもらったり利息のみの支払いにしてもらったりするなどの方法で整理してもらった金額を、他の借入金の返済に充て数年後に他の借入金の完済後、住宅ローンの返済に専念することができます。

そのため、住宅ローン以外にも借入金があり、それによって住宅ローンの支払いが圧迫されているという方におすすめの方法です。

ただし、個人再生は債務整理の中でも一番難しい手続きなので、司法書士や弁護士などの専門家に相談するのがいいでしょう。

相談は無料という事務所も多いので、一人で悩むよりは相談した方がお得です。

5章 住宅ローンが払えなくなったら早めに行動を起こすことが大切

住宅ローンが払えなくなってしまった場合、家を手放す必要が出てくるのではないかと慌ててしまう方が多いと思います。

しかし、住宅ローンが払えなくなることが予想できた時点や、払えなくなった時でも早い時点で借入先の金融機関に相談することで、住宅を手放さずに済む可能性が高くなります。

一番の悪手はすぐに対応せず、ずるずると返済をしないでいることです。

住宅ローンを払えなくなった場合に講じるベストな対策は、それぞれの方の状況によって異なります。

自分にとってどのような方法がベストなのかを知るためには、早い時点で専門家に相談しましょう。

そうすることで、住宅ローンが払えなくなっても住宅を手元に残せる可能性が高くなります。

グリーン司法書士法人は、住宅ローン問題などの債務整理に関する相談をお受けしています。

初回の相談は無料で、遠方の場合にはオンラインや電話による相談も可能ですので、気軽にご相談ください。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

住宅ローンに関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 住宅ローン

住宅ローンの無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 住宅ローンが払えなくなったらどうすればいい?

- 住宅ローンを払えなくなったら、下記を実行しましょう。

・融資を受けている金融機関に相談する

・団体信用生命保険の対象範囲内ではないか調べる

・民間の保険の適用範囲内ではないか調べる

・生活を見直し支出を抑える

・住宅ローンの借り換えを検討する

・新型コロナによる収入減少の場合は金融機関の専門窓口へ相談する

・リバースモーゲージの活用を検討する

・リースバックの活用を検討する

・個人再生を利用する・専門家に相談する

- 住宅ローンの返済ができなくなるとどうなる?

- 住宅ローンの返済ができなくなり滞納すると、最終的には競売にかけられ住宅を手放さなければなりません。