この記事は約 12 分で読めます。

「債務整理といえば自己破産」と思っている方は多いのではないでしょうか。また、債務整理と自己破産の違いが分からないという方もいらっしゃるでしょう。

自己破産と聞くとハードルが高そうで、躊躇してしまいますよね。しかし、自己破産とは債務整理の一種であり、自己破産以外にも借金を整理する方法があるため、自身の状況に合わせた「債務整理」を選択することも可能です。

この記事では、債務整理と自己破産の違いや、自己破産以外の手段、自己破産のメリット・デメリットについて解説します。

「返済が追いつかない」「多重債務で返済が難しい」などでお悩みの方はぜひ参考にしてください。

目次 ▼

1章 債務整理と自己破産の違い

「自己破産」とは、債務整理の一種であり、そもそも債務整理と自己破産では示す意味合いが異なるのです。

では、それぞれどのようなことを指すのでしょうか。詳しく見ていきましょう。

1-1 債務整理とは

債務整理とは、借金の減額や利息のカット、支払い免除など、何らかの方法で返済に追われている方を救済する手続きです。それぞれの方法に応じて法律にのっとり借金を整理していきます。債務整理には、大きく分けて「自己破産」「個人再生」「任意整理」「過払い金請求」の4つの方法があり、それぞれの状況に合わせて選択することができます。

1-2自己破産とは

前述したとおり、自己破産は債務整理のうちの1つの方法です。債務整理の中でも最も大掛かりな手続きで、借金は原則としてすべて帳消しにすることができます。詳しくは次章で解説します。

2章 債務整理の種類

債務整理には自己破産だけでなく、①任意整理や②個人再生、③過払い金請求などの方法があり、それぞれ下記の特徴があります。

横スクロールできます

| 債務整理の種類 | 特徴 | メリット | デメリット |

| 任意整理 | ・将来の利息をカットする ・残債は3〜5年程度で分割払い | ・他の債務整理に比べて手続きが簡単で手軽 ・資産を失うリスクが低い ・家族や職場などに内緒で手続きしやすい | ・元金は減額されないことがほとんど ・信用情報機関に登録される |

| 個人再生 | ・裁判所に認可を受けて借金を大幅に減額する ・残債は3~5年間で返済する計画を立てる | ・任意整理より減額が大きい ・自己破産よりは資産を失うリスクが少ない | ・借金が一部残るので、手続き後も返済が必要 ・場合によっては車や資産を失う可能性はある ・信用情報機関に登録される |

| 自己破産 | ・裁判所に認可を受けてすべての借金返済を免除される | ・借金がなくなり、手続き後の返済も必要もなくなる | ・家や車などの財産を原則処分する必要がある ・一定の範囲で職業の制限がある ・信用情報機関に登録される |

| 過払い金請求 | ・過剰に支払っていた利息を取り戻すための請求 | ・過剰に払っていた利息分が返金される | ・特になし |

2-1 任意整理

任意整理とは、司法書士や弁護士が債権者と交渉し、将来の利息をカット(減額)し、3年〜5年程度で分割払いするよう計画する手続きです。自己破産や個人再生に比べて手続きが簡単であり、資産を失うリスクもないため最も多く活用されています。

任意整理では、利息をカットしたり、分割返済のリスケジュールをするだけで元金が減額されることはほとんどありません。

とはいえ、単純計算ですが、総額300万円を年利18%で借りていると、年間540,000円(月45,000円)の利息を支払っているわけですので、利息カットも複数年でみると、とても大きな減額になります。

借金総額を60分割した額を毎月返済できるなら、任意整理がおすすめです。

任意整理についての詳しい解説はこちらの記事をどうぞ

2-2 個人再生

個人再生は、裁判所に再生計画の認可を受けた上で借金を大幅に減額し、3~5年間で返済するよう計画を立てる手続きです。自己破産のように借金がすべてなくなるわけではありませんが、家などの財産を残せる可能性があります。

任意整理ではまかないきれないのであれば、個人再生を検討しましょう。

個人再生についての詳しい解説はこちらの記事をどうぞ

2-3 自己破産

自己破産は、自身が持つお金や財産、収入では借金の返済が不可能な場合に借金が免除される制度です。借金があれば誰でもできるわけではなく、「支払いができない」と裁判所に認められた場合に適用されます。

家や車など高価な財産がある場合は、それらを任意売却したり、競売にかけて換金した上で債権者(お金を貸している人・銀行)に分配されます。

債務整理の中でも最も大掛かりな手続きであるため、自己破産をする場合は慎重に検討する必要があります。

個人再生や任意整理では借金が支払いきれない人、残したい財産がない人などに向いています。

自己破産についての詳しい解説はこちらの記事をどうぞ

2-4過払い金請求

過払い金請求とは、消費者金融やクレジットカード会社などが過剰に取った利息(過払い金)の返還を求める手続きを指します。

2010年以前は利率が高く設定されており、現在の利息制限法の利率をオーバーしていることがあります。その場合、利息制限法で決められた利率で計算し直し、超過した分を返還してもらうことが可能なのです。

他の債務整理は信用情報機関(ブラックリスト)に登録され、一定期間クレジットカードの利用や借り入れがなどができなくなるリスクがありますが、完済後に行う過払い金請求はあくまで債務者の権利を行使しているだけなのでそういったリスクはありません。

ただし、誰でも過払い金があるわけではないため、事前に司法書士などの専門家に調査をしてもらいましょう。

過払い金についての詳しい解説はこちらの記事をどうぞ

3章 自己破産のメリット・デメリット

自己破産は借金を帳消しにできる手続きではありますが、それ相応のデメリットがあります。ここでは自己破産のメリット・デメリットを紹介します。

3-1 自己破産のメリット

自己破産のメリットは以下の通りです。

- 全ての借金の返済義務が免除される

- 債権者による強制執行や取り立てがされなくなる

- 最低限の資産を残すことができる

【全ての借金の返済義務が免除される】

自己破産の最も大きなメリットは、借金が一切残らなくなることです。個人再生や任意整理の場合は借金を減額するだけで、一定の範囲の返済義務は残りますが、自己破産の場合は返済義務はすべて免除されます。

【債権者による強制執行や取り立てがされなくなる】

司法書士や弁護士からの受任通知が貸金業者や銀行に到着した時点で、本人への取り立てや督促は止まります。また自己破産手続きが開始された時点から強制執行がされることもなくなるため、安心して生活することができます。

【最低限の資産を残すことができる】

自己破産をするとすべての財産を押収されてしまうというイメージを持たれがちですが、実際はそうではありません。手続きの際、家や価値の高い車などの資産は任意売却や競売にかけられてしまいますが、家具家電などの最低限の生活に必要なものは差し押さえられることは禁止されているので手放す必要はないのです。そのため、手続き後も安心して生活することができます。

3-2 自己破産のデメリット

自己破産のデメリットは以下の通りです。

- 信用情報機関に情報が登録される

- 自宅や車を失う可能性がある

- 就けない職業がある

- 官報に掲載される

- 連帯保証人に影響がでる

【信用情報機関に情報が登録される】

自己破産手続きをすると、信用情報機関、いわゆるブラックリストに情報が登録されます。それにより情報が消えるまでの一定期間、クレジットカードの利用や契約、新しい借り入れやローン契約などができなくなります。

- ブラックリスト

- 債務整理をすると正常な支払いができなくなったとして、信用情報機関では事故情報として扱われます。これを俗にブラックリスト入りと言います。信用情報を扱う主な「信用情報機関」は次の3つです。CIC(株式会社シー・アイ・シー)、JICC(日本信用情報機関)、KSC(全国銀行個人信用情報センター)

【自宅や車を失う可能性が高い】

自己破産の手続きでは、高価な財産は換金されて債権者に配当されることとなります。そのため、自宅や車などは競売にかけられ、手放すこととなる可能性が高いです。

また、自宅や車のローンが残っている場合は、それらが担保にとられていることがほとんどです。そのため、自己破産手続きをしようとすると担保権を実行(競売)され回収されてしまいます。

なお、それほど資産価値のない車の場合、処分されず維持できることもあります。およそ20万円未満であれば維持できると言われています。また、親族などに買い取ってもらい維持することも可能です。

詳しい解説はこちらの記事をどうぞ

【就けない職業がある】

一定期間、警備員や生命保険募集人、古物商、宅建士などの職業に就くことができなくなります。手続き前にそれらの職に就いている場合も同様です。会社の役員(取締役など)は、破産手続きが開始すると強制的に退任させられるため、引き続き役員を続ける場合はただちに再任される必要があります。

【官報に掲載される】

破産手続きをすると、官報に名前・住所などが掲載されます。官報とは、国が刊行する新聞のようなものです。しかし、購入できるところは限られており、一般人が官報を購入することは極稀です。そのため、官報の掲載により、自己破産が周知されることはほとんどないでしょう。

詳しい解説はこちらの記事をどうぞ

【 連帯保証に影響がでる】

借金に連帯保証人が設定されている場合、債権者は連帯保証人に返済を求めます。自己破産により債務者本人の返済義務は免除されたとしても連帯保証人の支払い義務は免除されません。

もし、連帯保証人に返済能力がない場合でも、連帯保証人の資産(家など)が競売にかけられる可能性があり、残った残債についても支払う義務が課されます。そのため、連帯保証人も同時に自己破産するというケースも珍しくありません。

4章 他の債務整理より自己破産が向いているケース

3章で解説したように、自己破産には他の債務整理と異なるメリットとデメリットがあります。

これらのメリットとデメリットを踏まえた上で、任意整理や個人再生など他の債務整理より自己破産をおすすめできる人の特徴は下記の通りです。

- 手元に残しておきたい財産がない人

- 収入が少なく任意整理や個人再生が難しい人

- 他の債務整理では完済できないくらい借金が膨らんでいる人

- 自己破産手続き中の職業制限に該当しない人

- 連帯保証人や保証人のついている借金がないか、または保証人の理解が得られている人

自己破産は、税金などを除くほとんどすべての借金の返済義務を免除できる手続きです。

効力が大きいかわりに、デメリットも多く手続きも大変です。

自分に自己破産が向いているのか、それとも他の債務整理で借金を返せるのか判断がつかない場合には専門家に相談するのも良いでしょう。

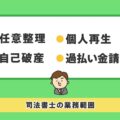

5章 自己破産を含む債務整理を検討しているなら専門家へ相談しよう

自己破産を含む債務整理をする際、少なからず不安を抱えている方が多いでしょう。司法書士や弁護士などの専門家へ相談することで、依頼者の債務状況などから最善の方法を教えてくれます。また、手続きの際もサポートをしてくれます。

「弁護士と司法書士、どちらに依頼すればいいの?」と思う方もいらっしゃるでしょう。基本的に、弁護士は代理人、司法書士は書類作成代行者になることができます。

法人の破産など、大規模な場合は弁護士の方が適していることもありますが、個人の依頼でしたら、司法書士でも十分対応が可能であり、また、費用も司法書士のほうが安価なことがほとんどです。

また、任意整理や過払い金請求については、1社あたりの元金が140万円以内であれば、司法書士は弁護士と同様に代理人として交渉など行うことができます。

1社あたりの元金で判断されますので、以下のようなケースにおいても任意整理や過払い金請求を代理人として司法書士が行えます。

・A社140万円

・B社120万円

・C社100万円(別途、利息や遅延損害金 80万円)

合計360万円(別途、利息等で80万円)

また、先ほどと同様に費用については、司法書士のほうが安価なことがほとんどです。

自身の状況にあわせて依頼先をご検討ください。

より詳しい解説はこちらの記事をどうぞ

6章 まとめ

自己破産は債務整理の一種であり、債務整理には自己破産の他に任意整理、個人再生、過払い金請求などがあります。それぞれ手続きや性質が異なりますので自身の債務状況に合わせて検討しましょう。

自己破産は借金の返済義務が免除されますが、クレジットカードが利用できなくなったり自宅を失う可能性があったりとデメリットもあります。また、場合によっては連帯保証人に迷惑をかかることもあります。そのため慎重に検討する必要があります。

債務整理を検討しているのであれば、専門家へ相談することをおすすめします。

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 自己破産と債務整理はどちらがいいの?

- 債務整理は自己破産を始めとした以下の4種類があります。

自己破産

個人再生

任意整理

特別調停

借金が多く他の債務整理では完済できない場合には、自己破産を選択するのが良いでしょう。

債務整理と自己破産について詳しくはコチラ

- 自己破産後の信用情報は何年で消える?

- 自己破産後の信用情報は5~7年で消えます。

信用情報が回復したかどうかは、信用情報機関に開示請求をすれば確認可能です。

自己破産後の信用情報回復について詳しくはコチラ