この記事は約 10 分で読めます。

- 給与所得者再生とは

- 給与所得者再生を選択すべきケース

- 給与所得者再生を行うデメリット

給与所得者等再生とは個人再生のひとつであり、小規模個人再生と同様に大幅に借金を減額してもらい、返済していく制度です。

給与所得者と名前がついているように、会社員や公務員など安定した給与を受け取っている人が利用できます。

個人再生事件の9割以上は小規模個人再生ですが、少数ながらも給与所得者再生があります。 今回は、給与所得者再生について詳しく見ていきたいと思います。

小規模個人再生についてはこちらの記事をどうぞ

目次 ▼

1章 給与所得者等再生とは

そもそも個人再生とは、裁判所の認可を得た上で、借金を大幅に減額し、減額後の借金を3〜5年で返済する再生計画を立てる手続きです。

個人再生には「給与所得者等再生」「小規模個人再生」の2種類ありますが、どちらもこの前提は変わりありません。

個人再生において基本の手続きは小規模個人再生であり、「給与所得者等再生」は、小規模個人再生が成立しないような場合に給与など安定した収入が見込める人に限って認められる、少し特別な手続きとなります。

給与所得者等再生については、小規模個人再生との違いを見るほうが分かりやすいですので、それぞれ比較しながら詳しく解説します。

1−1 給与所得者等再生と小規模個人再生の違い

以下は、給与所得者等再生と小規模個人再生の違いをまとめたものです。

| 給与所得者再生 | 小規模個人再生 | |

| 要件 | ・安定した継続的な収入の見込みがある ・住宅ローン以外の債務総額が5,000万円以下 ・給与またはこれに類する定期収入の見込みがあり、その変動幅が小さい ・過去7年以内に個人再生手続き・ハードシップ免責を申し立てていない | ・安定した継続的な収入の見込みがある ・住宅ローン以外の債務総額が5,000万円以下 |

| 職業形態の制限 | ・給与所得者 | ・給与所得者 ・自営業者 |

| 債権者による承認 (不同意の権利) | なし | あり |

| 弁済金額 | 以下のうちいずれか高い方 ・最低弁済額 ・清算価値 ・可処分所得の2年分 | 以下のうちいずれか高い方 ・最低弁済額 ・清算価値 |

それぞれ、詳しく見ていきましょう。

1−1−1 要件

- 安定した収入の見込みがある

- 住宅ローン以外の債務総額が5,000万円以下

- 給与などの定期収入の見込みがあり、その変動幅が少ない

- 過去7年以内に個人再生手続き・ハードシップ免責を申し立てていない

給与所得者等再生の要件には、3の「給与などの定期収入の見込みがあり、その変動幅が少ない」と4の「過去7年以内に個人再生手続き・ハードシップ免責を申し立てていない」いう要件が追加されます。

個人再生自体、手続き後も返済が続くため、安定した収入がある必要がありますが、給与所得者等再生の場合はそれがより厳しくなります。

小規模個人再生の場合、個人事業主やアルバイトでも認められる可能性はありますが、給与所得者等再生の場合はそれが難しく、会社員など“給与”を“安定して”得ていることが要件となります。

1−1−2 職業形態の制限

前項でもお話しましたが、給与所得者等再生では会社員や公務員など「給与所得がある人」でなければいけません。

つまり、個人事業主や収入が不安定な方の場合、手続きが認められるのは難しいことが多いです。

しかし、アルバイトなどであっても、収入が安定していると判断される場合には、給与所得者等再生を利用できる可能性があります。

手続きの可否については、専門家に相談しながら進めることが推奨されます。

1−1−3 債権者による承認

小規模個人再生では、債権者の半数以上、または債権額の過半数を持つ債権者が個人再生手続きに異議を唱えた場合手続きをすることはできません。

一方、給与所得者等再生の場合は、そもそも債権者に異議を述べる権利がありません。

そのため、給与所得者等再生を選択するのは、債権者からの異議が出る可能性が高く、小規模個人再生ができないようなケースがほとんどです。

1−1−4 弁済金額

小規模個人再生と給与所得者等再生では、手続き後に返済する金額(弁済額)の決定方法が異なります。

給与所得者等再生の決定方法は、以下の3つのうちで最も高いものです。

- 最低弁済額

- 清算価値

- 可処分所得の2年分

小規模個人再生には「可処分所得の2年分」が含まれていません。

上記の3つのうち、可処分所得の2年分が最も高額になることが多く、そのことから給与所得者等再生は小規模個人再生よりも弁済額が高額になりやすいのです。

弁済額の計算方法については、3章にて詳しく解説します。

2章 給与所得者等再生を選択するべきケース

給与取得者等再生には「給与所得者」とついていますが、会社員だからといって給与取得者等再生を選択しなければいけないということはありません。

個人再生では小規模個人再生が基本であり、小規模個人再生が成立しないケースで給与所得者等再生を選択するのが一般的です。

それは、給与所得者等再生のほうが弁済額が高額になりやすく、あえて選択をするメリットがないからです。

給与所得者等再生を選択すべき具体的なケースは以下の2つです。

- 半数以上の債権者から反対されている

- 高額な債権を持つ債権者に反対されている

それぞれ詳しく見ていきましょう。

2−1 半数以上の債権者から反対されている

債権者の半数以上のまたは債権額の半額以上が個人再生の手続きについて反対している場合、小規模個人再生は成立しません。

そのため、多くの債権者からの異議が出ることが予想されるケースでは、給与取得者等再生を選択したほうがよいでしょう。

2−2 高額な債権を持つ債権者に反対されている

「半数以上の債権者が反対をする」というケースは稀ですが、「債権額の半額以上を持つ債権者が反対をする」といケースはあり得ます。

例えば、債権額が1,000万円で、そのうち800万円の債権がA社からのものである場合、他の債権者が反対せずともA社だけが反対したら小規模個人再生は成立しなくなってしまうのです。

つまり、1社に偏って高額な債権があり、その債権者から異議が出ることが予想されるケースでは、給与所得者等再生を選択したほうがよいでしょう。

3章 給与所得者等再生の弁済額

個人再生手続きでは、小規模個人再生・給与所得者等再生に関わらず、減額した借金を3〜5年で返済します。この返済するお金を「弁済額」といいます。

給与所得者等再生の弁済額は、いかの3つの方法で算出した金額のうち、いずれか多い方で決定します。

- 最低弁済額基準

- 清算価値基準

- 可処分所得基準

なお、3つめの「可処分所得基準」は給与所得者等再生独自のものです。

それぞれの算出用法について詳しく解説します。

3−1 最低弁済額基準

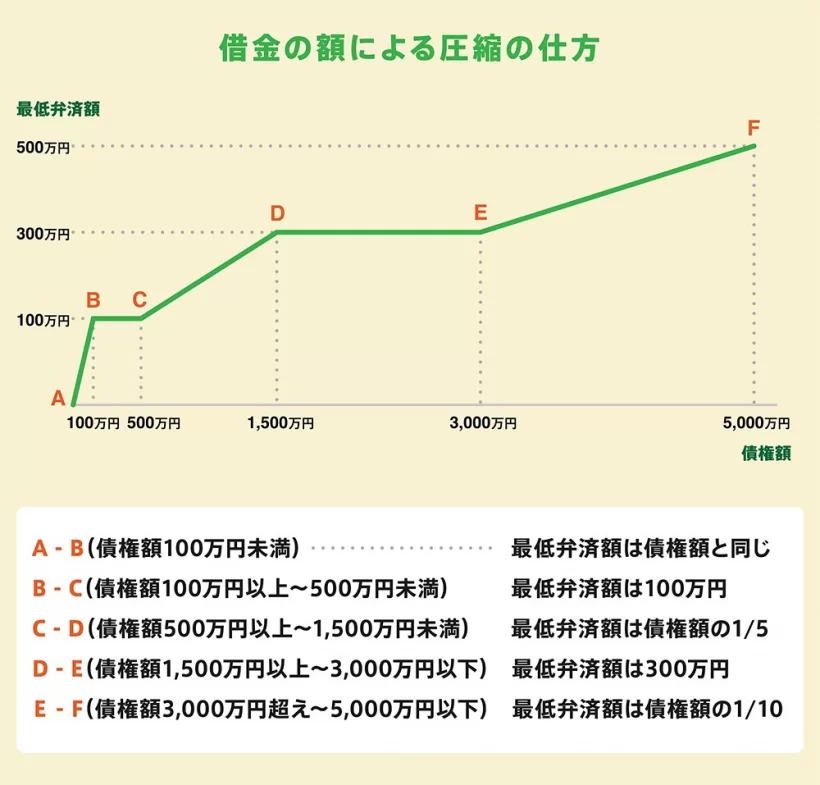

最低弁済額基準とは、法律で定められている、最低限支払うべき弁済額を基準に決定する方法です。

最低弁済額は借金額に応じて決定されます。具体的には以下のグラフのとおりです。

3−2 清算価値保障基準

清算価値保障基準とは、所有する財産のうち一定金額を「清算価値」として計上して算出し、それを基準に弁済額を決定する方法です。

計上される財産は主に以下のとおりです。

- 現金

- 預貯金

- 保険解約返戻金

- 自動車

- 不動産

- 退職金

- 家財道具

- その他、差押えを禁止されている財産

なお、どの程度計上されるかどうかは裁判所によって判断が異なります。

例えば、東京地裁の場合20万円以上の現金以外の財産が計上されるところ、大阪地裁では20万円未満でも計上される運用となっています。

3−3 可処分所得基準

可処分所得基準とは、個人再生前の可処分所得の2年分を基準に弁済額を決定する方法です。

可処分所得は、以下のように算出します。

- 計画案提出前2年分の収入の合計額から、その間に支払った税金・社会保険を差し引く

- ①を2で割り、手取りの1年間の平均を算出

- 個人再生をする本人とその被扶養者の生活にかかる最低限必要な生活費を差し引く

簡単に言えば、給料の手取りから、税金・社会保険と最低限の生活費を差し引いて算出するということです。

最低限必要な生活費は、実際の生活費ではなく、年齢や居住地によって決定れ、扶養している人(子供や配偶者)がいる場合には、扶養家族の分も対象となります。

なお、収入については扶養の有無に関わらず家族の分は考慮されませんので、家族に収入があることで可処分所得が高額になることはありません。

4章 給与所得者等再生のデメリット

個人再生では、通常、給与所得者等再生ではなく小規模個人再生を選択します。

それは、給与所得者等再生は小規模個人再生に比べてデメリットが大きいからです。

具体的なデメリットは以下の3つです。

- 弁済額が高額になる可能性が高い

- 収入要件が厳しい

- 自営業者は給与所得者再生を利用できない

それぞれ詳しく見ていきましょう。

4−1 弁済額が高額になる可能性が高い

前章では弁済額の算出方法について解説しましたが、給与所得者等再生での弁済額算出に用いられる「可処分所得」は最も高額になりやすい傾向にあります。

例えば、債権額1,000万円、可処分所得20万円、清算価値300万円の人が小規模個人再生で手続きをした場合弁済額は300万円です。一方、給与所得者等再生で手続きをすると、20万円×24=480万円んとなります。

このように、小規模個人再生で手続きするよりも、手続き後に返済しなければいけない金額が多くなってしまうというデメリットがあります。

4−2 収入要件が厳しい

小規模個人再生では、一定の収入があれば、個人事業主やアルバイトの方でも手続きが認められやすい傾向があります。

しかし、給与所得者等再生の場合、会社員や公務員など「給与」として安定した収入が見込める人でなければ認められません。

4-3 自営業者は給与所得者再生を利用できない

サラリーマンであれば、小規模個人再生でも給与所得者再生でも、いずれも利用できます。特に問題なければ小規模個人再生でいけばいいですし、債権者の不同意が出る恐れが高いのならば給与所得者再生でいけばいいでしょう。

しかし、自営業者は「給与所得者」ではないので、給与所得者再生を使うことができません。

「使いたいけど使えない」。これが給与所得者再生の大きなデメリットのひとつでしょう。

自営業者が個人再生をする場合で、債権者からの不同意が予想される場合などは、小規模個人再生の中で別の対策を取る必要があります。依頼した専門家としっかり相談して慎重に進めていきましょう。

5章 個人再生はグリーン司法書士法人にお任せください

個人再生は、家や車といった資産を手放すことなく大幅に借金を減額することができるため、現在返済に困っている方にとってはメリットの大きい手続きです。

しかし、「手続き後に返済する金額はいくらになるのか」「そもそも、手続きが認められるのか」など不安なことも多いでしょう。

グリーン司法書士法人では、個人再生を含めた借金問題に関するご相談を累計1万件以上受けた実績がございます。

借金問題に詳しい司法書士が、依頼者様のご状況を伺った上で、個人再生についてしっかりと説明させていただきます。

初回の相談は無料です。オンラインでのご相談も可能ですので、お気軽にご相談ください。

個人再生に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:個人再生 成功率

個人再生の無料相談ならグリーンへ

お気軽にお問い合わせください!