この記事は約 17 分で読めます。

- 貸付自粛制度の概要

- 貸付自粛制度のメリット

- 貸付自粛制度のデメリット

- 貸付自粛制度の申請手順・必要書類

- 貸付自粛制度以外の借金問題解決法

貸付自粛制度は、借金の増加を防ぐための制度であり、特に多重債務のリスクがある場合に有効です。しかし、この制度には利点だけでなく、いくつかの欠点も存在します。

今回の記事では、貸付自粛制度のメリットとデメリット、利用方法について詳しく見ていきましょう。経済的自由を保ちつつ、賢く借金管理をするための情報を提供します。

目次 ▼

1章 貸付自粛制度とは

貸付自粛制度とは、浪費癖やギャンブル依存症により、その人自身やその家族の暮らしに支障をきたすなどの理由で、自らを自粛対象者とする旨を実施団体に申請することで、信用情報機関を通して貸付自粛情報が金融審査で共有される制度です。

実施団体とは日本貸金業協会と全国銀行個人信用情報センター(KSC)で、このいずれかに申請することで、申請者の貸付自粛情報は信用情報機関(CIC・JICC・KSC)に5年間登録されます。

つまり、申請者がふたたび借金をしたくなって、金融機関や貸金業者に借入を申し込んでも、審査側は貸付自粛者であることを理解して審査するので、融資へのハードルは非常に高くなるという仕組みです。この申請は、要件を満たせば家族でも可能です。

貸付自粛制度は元々、日本貸金業協会の設立時から実施されていました。それが平成31年春からギャンブル依存症対策態勢整備の一環として、同協会と全国銀行協会が連携して貸付自粛制度を実施することとなり、現在に至ります。

利用は無料であり、申請方法にはWeb、郵送、協会訪問の3つの方法があります。登録後、貸付自粛情報は最大5年間有効です。ただし、登録した自粛情報は、あくまでも信用情報機関の加盟会員の照会があった場合にのみ提供されます。

自動的にすべての貸金業者が、貸付を停止するわけではありません。闇金業者などでは通用しません。

また、貸付自粛制度の影響が及ぶ範囲は、あくまでも金融機関や貸付業者への情報共有までであり、金融機関や貸金業者の判断や行動を拘束はできません。照会したうえで、貸し出しが行われることもありえるということです。

なお、ギャンブル依存症と借金問題の関係性については、以下の記事で詳しく取り上げています。

ぜひ、そちらも参考にご覧ください。

2章 貸付自粛制度を利用するメリット

貸付自粛制度の利用には、主に次の3つのメリットがあります。

- 多重債務を防止できる

- 制度の利用は無料である

- 要件を満たせば本人のみでなく親族からも申請できる

それぞれを見ていきましょう。

2-1 多重債務を防止できる

貸付自粛制度は、個人やその家族が多重債務に陥るのを防ぐために設計されています。この制度を利用することで、申請者の信用情報に「自粛情報」が登録され、新たな借入が困難になるでしょう。

それによって、既存の借金の返済に集中し、借金の悪循環を断ち切ることが可能になります。また、家族が借金を抱えている場合、家族全体の財務状況を安定させる助けにもなるでしょう。

2-2 制度の利用は無料である

貸付自粛制度の利用は、無料で行えます。制度の申請自体にかかる費用は、必要書類の準備や郵送代、あるいは申請にかかわる交通費などだけです。特に大きな費用は発生しません。

受付窓口となる日本貸金業協会あるいは全国銀行協会に、貸付自粛者登録の申請をするだけなので、経済的な負担を感じることなく利用できます。この手軽さが、借金で困っている人々にとって救いとなっています。

2-3 要件を満たせば本人のみでなく親族からも申請できる

貸付自粛制度では、一定の要件を満たせば親族からの申請も可能です。それによって、家族が経済的なリスクに直面している場合でも、支援の手を差し伸べやすくなります。

ただし本人以外からの申請受け付けの要件は、日本貸金業協会と全国銀行協会で若干異なるので、注意が必要です。

- 日本貸金業協会の場合

- 1:親権者 (※申請者本人が18歳未満の場合)

申請者本人が18歳以上の場合、配偶者を含む親族からの申請はできません。

2:後見人・保佐人・補助人

- 全国銀行協会の場合

- 1:法定代理人(親権者・後見人・保佐人・補助人)

ただし、補助人については借財について同意する権限を持つ人に限定されます。

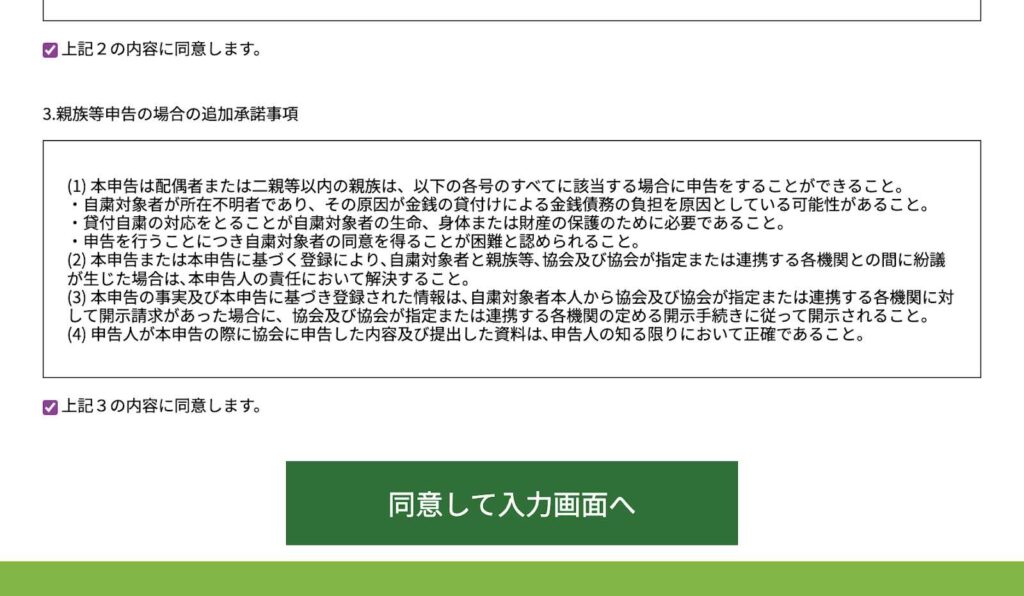

2:自粛対象者の配偶者または二親等内の親族

ただし、全国銀行協会への申請には、以下の4つの要件もすべて満たさなければなりません。

- 自粛対象者が所在不明で、それが客観的に証明できること

- 自粛対象者の所在不明の原因が、借金問題による可能性があること

- 貸付自粛が自粛対象者の身体や生命、財産の保護に必要があると認められること

- 自粛対象者の申請のへの同意が得られないこと

つまり、どちらからでも申請できますが、所在不明でない場合は、全国銀行協会への家族から申請は通りません。また、所在不明でないとしても、日本貸金業協会の場合は、法定後見制度の対象でないかぎり、家族からの申請は不可能です。

いずれにしても、単に同居している家族の誰かが、借金をする性格で困っているから申請したいというだけでは、対応できない可能性が極めて高いので、注意が必要です。申請の際は、両協会の要件を考慮して申請することが賢明です。

3章 貸付自粛制度を利用する5つのデメリット

貸付自粛制度の利用は上記のようなメリットがある反面、次の5つのデメリットもあります。

- 自分で撤回できてしまう

- 制度利用後3ヶ月経たないと解除申請できない

- 住宅ローンやカーローンの借入審査も通らなくなる

- 闇金などの違法業者からは借りることができてしまう

- すでに発行されているカードローンのカードはそのまま使えてしまう

個別に見ていきましょう。

3-1 自分で撤回できてしまう

貸付自粛制度を利用すると、借入れに対する自粛を信用情報機関に登録できます。しかし、この制度の最大のデメリットのひとつは、申請者自身が撤回を申し出ることができる点です。

もし申請者が心変わりをした場合、自分で撤回でき、結果として再び借入ができてしまいます。また、撤回は申請日から原則として3ヶ月が経過しないと行えませんが、その期間さえ経過すれば、撤回自体は比較的容易です。

これは、貸付自粛が一時的な解決策に過ぎない制度の限界を示すものです。借金依存症などの深刻な問題に対する根本的な解決にはなりにくいともいえるでしょう。

3-2 制度利用後3ヶ月経たないと解除申請できない

貸付自粛制度を利用した場合、撤回を希望してもその申請は制度申請日から最低3ヶ月が経過する必要があります。この規定は、衝動的な撤回を防ぐためのものです。

ただし申請者本人に、急な資金需要が生じた場合に対応できないという大きなデメリットがあります。

たとえば、緊急の医療費や家族の事情など、予期せぬ出費が必要となった場合に、資金を調達する選択肢がかぎられてしまうため、経済的な困難を招く可能性は否めません。

3-3 住宅ローンやカーローンの借入審査も通らなくなる

貸付自粛制度を利用すると、信用情報機関に登録されるため、ほかのローンの審査に影響が及びます。自粛制度の利用は、当然ながら審査においてマイナスの要因となるでしょう。

金融機関の審査は、申込者の借入状況や他社の返済状況、異動情報の有無を確認し、融資するかどうかを判断します。特に、住宅ローンやカーローンは、その返済能力を厳しく評価されるものです。

その際、貸付自粛者である情報が登録されていることにより、新たに融資を受けることも難しくなります。

ただし、カーローンに関しては、一部の業者の「自社ローン」においては、信用情報への照会なし、保証人不要、保証会社不要の自社ローンも存在します。

そういう商品を利用すれば、マイカーの購入は不可能ではありません。しかし、それを利用すること自体が、貸付自粛制度の申請と矛盾する、当初の意志に反する行為であることを、認識しておく必要があります。

なお、住宅ローンを組む際に心がけるべきことについて、以下の記事で解説しています。

そちらもぜひ、参考にご覧ください。

3-4 闇金などの違法業者からは借りることができてしまう

貸付自粛制度を利用しても、違法な金融業者(いわゆる闇金)からの借入は防げません。これは、闇金業者は正規の貸金業者のように信用情報を確認しないためです。

したがって、制度の利用が違法業者からの借入を完全に防ぐわけではありません。違法業者からの借入は法外な利息が課されることが多く、多重債務を悪化させる可能性があります。

闇金やSNS金融などに手を出すくらいなら、貸付自粛制度の撤回をした方がまだましといえるでしょう。

3-5 すでに発行されているカードローンのカードはそのまま使えてしまう

貸付自粛制度を利用しても、すでに発行されているカードローンのカードは使用を続けることが可能です。これは、通常ならカードローンの発行元が、わざわざ既会員の信用情報を確認しないからです。

つまり、手元にあるローンカードは引き続き利用可能です。そのため、自粛制度を利用しても、これらのカードによる追加の借入が可能となり、結果として債務が増大するリスクがあります。

ただし、ほとんどのカードローン会社は、定期的にユーザーの信用情報を確認することもあり、その場合においては制度の利用が有効となるでしょう。

なお、近年急増中のカードローンによる借金の自己破産に関しては、以下の記事で詳しく取り上げています。

ぜひ、参考にご覧ください。

4章 貸付自粛制度を利用する方法・必要書類

貸付自粛制度の利用方法には、郵送による申請、いずれかの協会を訪問しての申請、オンラインでの申請の3つがあります。日本貸金業協会と全国銀行協会では、要件が若干異なり、さらに申請方法や本人か家族かでも手順や必要書類が異なります。

ここでは、もっとも手軽にでき、要件のハードルも低い日本貸金業協会のオンライン申請にフォーカスして、申請手順や必要書類をご紹介しましょう。

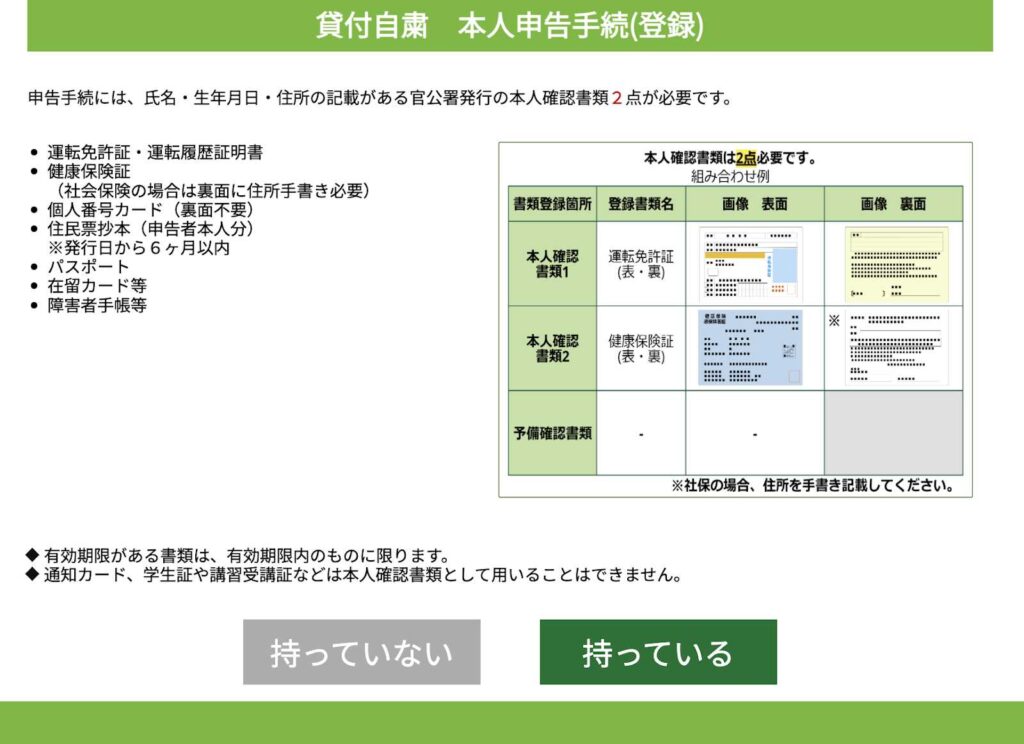

STEP① 書類の準備

本人確認書類(公的な身分証明書)として以下から2点、用意する

- 運転免許証・運転経歴証明書・健康保険証

(社会保険の場合は裏面に住所手書き必要) - マイナンバーカード

- 住民票(※発行日から6ヶ月以内)

- パスポート

- 在留カード

- 障害者手帳

STEP② 日本貸金業協会の公式サイト

下記ページにアクセスします。

STEP③ 「本人申告(登録)」をクリックし(本人確認書類を)「持っている」をクリック

※本人以外の場合はここで「本人以外(登録)」をクリック

※本人以外でも本人確認書類は同じ

※本人以外の場合も、これ以降の手順も(多少文言の違いはあっても)本人とおおむね同じ

※本人以外のWeb申請の詳細は以下のページで確認可能」

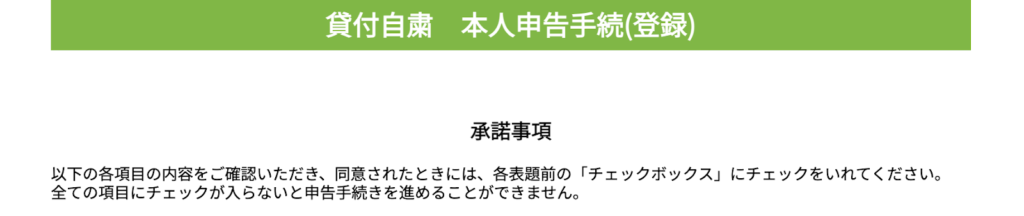

STEP④ 承諾事項3項目を読んだうえで3つのチェックボックスをすべてチェック

STEP⑤ 「同意して入力画面へ」をクリック

STEP⑥ 必要事項の入力

「個人情報」「申告に至った理由」を入力

「申告に至った理由」は「ギャンブルの場合」と「ギャンブル以外の場合」に分かれており、それぞれ複数の質問事項への回答を入力

「必須」項目が未入力の場合、先に進めないので注意

STEP⑦ 本人確認書類の撮影・送信

案内に従って本人確認書類を撮影して送信

STEP⑧ メールアドレスの記載

メールアドレスの記載は必須で、「受理」「不受理」のいずれもメールのみで連絡になり、アドレスに誤りがあれば届かなくなるので要注意

STEP⑨ 確認と送信

確認画面で入力の不備がないか確認し、送信することで申請作業は完了

なお、郵送・訪問・オンラインの本人および本人以外の申請における、すべてのパターンの詳細は、下記ページの「自粛申告別 クイック案内」の該当するボタンをクリックすれば、それぞれ確認できます。

必要書類は以下のとおりです。

- 本人および本人以外共通の必要書類

下記のいずれか2点・運転免許証・運転経歴証明書・健康保険証

(社会保険の場合は裏面に住所手書き必要)

・マイナンバーカード

・住民票(※発行日から6ヶ月以内)

・パスポート

・在留カード

・障害者手帳

- 本人以外の場合の追加必要書類

本人との続柄・関係を示す書類いずれか1点・親権者の場合:戸籍事項証明書・住民票などの続柄確認ができる書類

・後見人の場合:後見登記事項証明書・審判証の写しなど

5章 貸付自粛制度以外で借金問題を解決する方法

貸付自粛制度以外の、借金問題を解決する方法としては、「公的窓口に相談する」あるいは「債務整理について司法書士・弁護士に相談する」という2つが有効です。詳しく見ていきましょう。

5-1 公的窓口に相談する

借金問題があるとしても、債務整理するまでにはおよばない軽度の場合や、あるいは債務整理だけでは問題を解決できない重度な場合には、公的窓口に相談することが有効です。

たとえば、なにかの依存症などの根源的な問題がある場合、専門家によるサポートが必要です。そういった深刻な状況では、公的窓口が提供するリソースが役立つことがあります。

公的窓口では、具体的な支援プログラムについての情報も提供されています。依存症の治療を含むさまざまな課題に対応するために、以下のような公的窓口とそこが提供するリソースを利用することが推奨されます。

依存症対策全国センター

全国にある依存症専門相談窓口や、依存症専門医療機関にて相談が可能です。とくにギャンブル依存症などからくる借金問題の場合、専門家に相談すれば解決に向けて、事態の改善が期待できます。

参考:全国の相談窓口・医療機関を探す – 依存症対策全国センター

金融庁 多重債務相談窓口

金融庁では、多重債務に関する相談に特化した窓口を開いています。そのなかで、さらに次の4系統に分かれています。

- 債務整理(借金問題)についての相談先

- ヤミ金融についての通報・相談先

- 登録貸金業者にかかる苦情・相談先

- その他の法律相談

自身や家族の状況に合う相談先に、アクセスしてみましょう。

消費者ホットライン

消費者ホットラインでも借金問題についての相談ができます。企業との金銭貸借問題や商品、サービスに関して業者とトラブルになっている場合も含め、消費者ホットラインが消費者側を支援してくれるでしょう。

5-2 債務整理について司法書士・弁護士に相談する

自粛制度は自分で撤回できるので、借金癖が染み付いている場合は、我慢できなくて撤回して、堂々巡りになりかねません。しかし、債務整理で事故情報が載ると、強制的に5年程度は貸付停止状態になるという考え方ができます。

つまり、同じ5年間でも、自分でリセットできる5年間か、絶対にリセットできない5年間かの大きな違いがあるわけです。加えてその間は、一切浪費ができなくなるので、経済的にもメリットがあるといえるでしょう。

司法書士などの専門家に相談することにより、状況に応じた債務整理の方法を検討し、手続きの進め方も含めてサポートが提供されます。専門家は、債務整理のプロセスを熟知しており、法的な問題をクリアにしてくれます。

債務整理の主な種類ごとの特徴やメリット、デメリットについては、以下の表にわかりやすくまとめてあります。

| 債務整理の種類 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| 特徴 | 裁判所を通さずに、債権者と直接交渉して借金の減額や返済計画の見直しを行う方法 | 裁判所に申立てを行い、借金の減額と返済計画の認可を得る方法 | 裁判所に申立てを行い、全ての借金を免除してもらう方法 |

| メリット | ・手続きが比較的簡単で費用が安い ・裁判所への申立て記録が残らない ・家族や勤務先に知られない | ・借金を大幅に減額できる ・住宅ローンや車ローンなどの財産を守れる ・将来、再び借金問題に陥る可能性が低い | ・借金が全て免除される ・新しい生活をスタートできる |

| デメリット | ・減額できる金額は債権者との交渉次第 ・将来、再び借金問題に陥る可能性がある | ・裁判所への申立て記録が残る | ・裁判所への申立て記録が残る ・官報に永久に掲載される ・一定期間、クレジットカードやローンを利用できない ・一定期間、就業制限を受ける |

| 適したケース | ・債務額が大きくなく、将来的に返済できる見込みがある場合 ・任意整理の詳細・解決事例はコチラ ↓ 借金をなくせる任意整理とは?メリット・デメリットや向いている人 任意整理の経験談・解決事例 | ・一定収入はあるが債務額が大きく、任意整理では難しい場合 ・個人再生の詳細・解決事例はコチラ ↓ 小規模個人再生とは|給与所得者再生との違いやメリット・デメリット 個人再生の経験談・解決事例 | ・債務額が非常に大きく、他の方法では返済が難しい場合 ・自己破産の詳細・解決事例はコチラ ↓ 自己破産とは?メリット・デメリットや手続きの流れを徹底解説 自己破産の経験談・解決事例 |

債務整理の種類と生活への影響に関しては、以下の記事で詳しく解説しています。

ぜひ、そちらも参考にご覧ください。

以下の返済シミュレーションツール【バーチャル債務整理】を使えば、借金問題の解決のために債務整理を行った場合に、借金がどれくらい減るのかの目安がわかります。

借金問題を抱えて自力返済が難しくなり、お困りのみなさんは、新たに借入をせずに解決する方法を検討しましょう。

ぜひグリーン司法書士法人にお気軽にご相談ください。当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

まとめ

貸付自粛制度は、借り過ぎを防ぐための有効な手段ですが、完全な解決策ではありません。この制度は借入れを一時的に制限でき、多重債務のリスクを減少させますが、自粛を撤回する選択も可能であり、そのための自己管理が重要です。

また、家族からの申請も可能であるため、借金問題を抱えた家族を守る手段としても使えます。しかし、自粛申請後の借入が完全に停止されるわけではなく、闇金融からの借入れリスクなどがあるのも事実です。

たとえ貸付自粛制度で5年間は借金癖を制御できるとしても、決して完全に制御できるのではありません。一方、債務整理を行えば完全に5年間は借金癖を制御できます。

借金問題を抱え、このままでは生活が破綻すると不安になったのであれば、ぜひグリーン司法書士法人にお気軽にご相談ください。

当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 貸付自粛制度を利用すると住宅ローンに影響がありますか?

- 貸付自粛制度は制度を利用した後に貸付を受けられなくなる制度であり、すでに住宅ローンを借りている場合は特に影響ありません。

- 貸付自粛制度の効力は何年ですか?

- 貸付自粛制度の効力は5年間です。