この記事は約 12 分で読めます。

住宅ローン破綻とは、収入の減少などを理由に住宅ローンが支払えなくなってしまう状態です。

住宅ローン破綻自体は、ここ数年で急増しているわけではありません。

一方、フラット35などを提供している住宅金融支援機構のによると、令和2年以降、「住宅ローンの支払いを待ってほしい」など、ローン返済に関する問い合わせが増えています。

つまり、住宅ローン破綻寸前のいわゆる「住宅ローン破綻予備軍」が急増しているということです。

現在は「予備軍」にとどまっていても、今後住宅ローン破綻してしまう可能性が高いでしょう。

目次 ▼

1章 住宅ローン破綻が急増!?その原因は?

「住宅ローン破綻」という言葉をメディアなどで聞いた方も多いのではないでしょうか。

実は、すでに住宅ローン破綻したという割合はここ数年間でそれほど増えていません。

https://www.jhf.go.jp/files/300247962.pdf

https://www.jhf.go.jp/files/400353432.pdf

https://www.jhf.go.jp/files/400366714.pdf

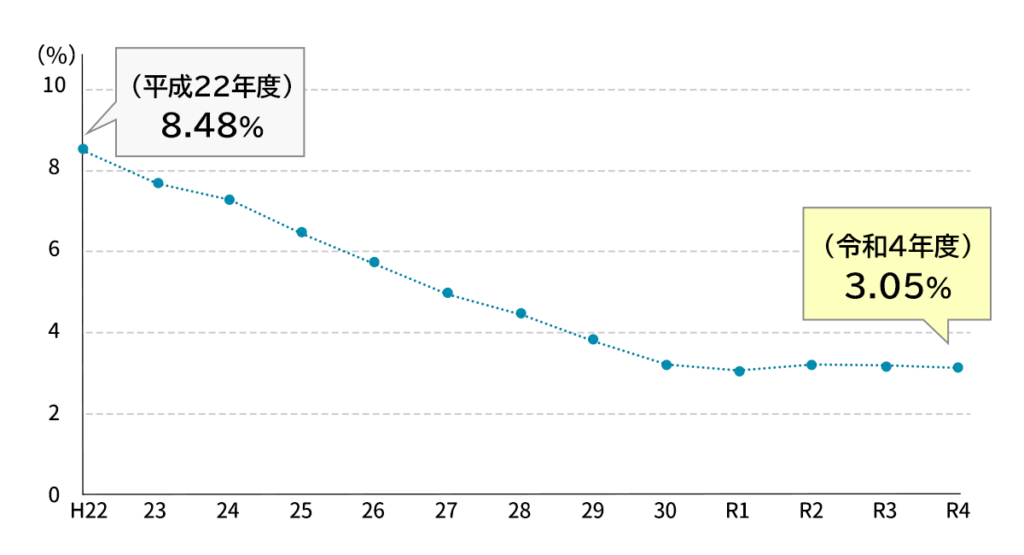

上記を見て分かる通り、12年前に比べると大幅に減少しているのがわかります。しかしこれは、金利の高い住宅ローンの数が減少していることが理由だと考えられます。

破綻率の分母は、その年に住宅ローンのある人数、分子はその年に破綻した人数です。

古い住宅ローンは破綻や完済によって減っていくため、全住宅ローン負担者に占める割合は減少していきます。

実際、古い住宅ローンの減少と破綻率の減少が同じように減少していることから、古い住宅ローンの破綻率が高いのだと推測されます。

古い住宅ローンは、昨今の住宅ローンより高金利でした。現在の金利が1%に対し、バブル期などの時代は5〜8%程度と、4〜7%程度の差があります。

これは、例えば2,000万円の残債がある場合で、月々の返済額が6〜12万円程変わるということです。

それだけ返済額が高額となると、バブル期では支払えていたものの、現在の経済状況では難しく破綻してしまう方も多いのは頷けます。

そう考えると、機構が出している数値も、鵜呑みにはできません。3%という数字も住宅ローンを組んだ時期に区分して計測すると、古いものは破綻率5%、10年以内のものは1%と数値に開きがある可能性があるのです。

1−1 破綻率は増えていないが「破綻予備軍」が急増している

一方で、破綻率は明確に増えていなくても、破綻寸前の「破綻予備軍」は急増しているようです。

住宅金融支援機構へのコールセンターへの相談件数は、令和2年の4月以降は下記のように急増しています。

| 年月 | 相談件数(単月) |

|---|---|

| 令和2年2月 | 15件 |

| 令和2年3月 | 214件 |

| 令和2年4月 | 1,158件 |

| 令和2年5月 | 878件 |

主な相談内容は以下のようなものが多いようです。

- 「今月分は入金できない。支払いを待ってほしい」

- 「収入が不安定になったので、返済期間を延長して返済額を下げたい」

- 「ボーナスが減りそうなので、ボーナス返済を取りやめたい」

このことから、現時点では住宅ローン破綻はしてなくても、破綻寸前である人が増えていることが分かるでしょう。

現在、住宅ローンの支払いがぎりぎりになっている人、貯金を崩しながら支払っている人は今後住宅ローン破綻に陥るリスクがあります。早い段階で対策を取らなければいけません。

対策については以下の記事にて詳しく解説していますので、ぜひ参考にしてください。

2章 住宅ローン破綻しないための心がけ

これから住宅ローンを組もうとしている方は、将来について計画を立てておけば、住宅ローン破綻を予防可能です。

住宅ローンを組む時には、以下のことを心がけましょう。

- 将来を見据えてシミュレーションする

- ボーナス払いは避ける

- 定年前に完済するよう計画する

- 余裕があるときに繰り上げ返済しておく

- 固定金利でローンを組む

それぞれ詳しく解説します。

2−1 将来を見据えてシミュレーションする

住宅ローンは20年、30年と長期間返済を続けていくものです。長い人生、何があるかわかりません。

順調に過ごせていても、ひょんなことで経済状況が変わることもあるでしょう。

例えば、以下のようなことが考えられます。

- 共働きの奥さんが産休・育休を取って世帯収入が減った

- 病気などによって失業した

- 転職で年収が減った

- 子どもの進学などで養育費・教育費が増えた

- 離婚して、一人でローンを支払わなければいけなくなった など

このように、住宅ローンを組んだ時には支払えると思っていても、数年後には状況が変わって返済できなくなる可能性は否めません。

住宅ローンを組むときには、将来のライフプランも考えながらシミュレーションをしっかりすることが大切です。

決して背伸びをせず、余裕を持った金額のローンを組むようにしましょう。

2−2 ボーナス払いは避ける

住宅ローンは、ボーナス払いとして月々の返済とは別に、ボーナス月に多めに返済することで、月々の返済額を抑えることができます。

しかし、正社員として働いている間はきちんとボーナスが支払われていても、定年後は当然ボーナスがありません。

また、そもそもボーナスは安定して支払われるとは限りませんし、失業や転職などでボーナスがなくなると、ボーナス払いできず破綻してしまうリスクがあります。

特に、ローンの返済が定年後も続くスケジュールなのであれば、ボーナス返済は設定しないほうがよいでしょう。

2−3 余裕があるときに繰り上げ返済しておく

住宅ローンでは、毎月の返済とは別にまとめて返済する、繰り上げ返済が可能です。

繰り上げ返済であればすべて元本に充てることができるため、返済期間を短縮したり、毎月の返済額を軽減できたりします。

強制的に返済が発生するボーナス返済は避けるべきですが、余裕のあるボーナス月に繰り上げ返済を利用するのはおすすめです。

2−4 なるべく定年前にローンが終わるように計画する

住宅ローンは最長35年、80歳まで認められていますですが、定年の年齢(60歳〜65歳)を念頭に入れて返済期間を決定しましょう。

定年後は年金暮らしとなるため、収入は減少します。年金も、将来いくら受け取れるかわかりません。

収入が減ったことで定年後住宅ローン破綻してしまうケースは多くあります。

可能な限り、定年前にローンが終わるよう計画しましょう。どうしても難しい場合には70歳までに完済できるようにすることをおすすめします。

65歳で定年し、70歳で完済であれば、貯蓄や退職金で乗り越えられる見込みがあるからです。

2−5 固定金利でローンを組む

住宅ローンには大きく分けて「変動金利」「固定金利」の2種類があります。

変動金利は、固定金利に比べて金利が低い傾向があります。最近は低金利が続いていることから、変動金利を選択したいと思う方も多いのではないでしょうか。

しかし、変動金利は経済状況に応じて金利が変動するため、今は金利が低くても、数年後には急上昇する可能性は否めません。

変動金利よりは高いですが、フラット35など固定金利を選択するのが安心です。

3章 住宅ローン破綻しそうなときの対処法

現在、住宅ローンの支払いがギリギリで、お金がほとんど余らなかったり、貯金を切り崩していたりするのであれば、「住宅ローン破綻予備軍」である可能性が高いです。

一度でも住宅ローン破綻してしまうと持ち家を失うリスクがありますので、そうなる前に以下のような対処を取りましょう。

- 家計を見直す

- 世帯収入を増やす

- 個人再生をする

- 任意売却をする

それぞれ詳しく解説します。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

3−1 家計を見直す

まずは、家計の収支を見直しましょう。無駄な出費はないか、節約できる部分はないか見つめ直すことが大切です。

例えば、以下のようなことを心がけることで節約することができます。

- スマートフォンを格安スマホに替える

- 外食を控える

- 交遊費や趣味にかけるお金を抑える

- 光熱費の節約をする

些細なことでも塵も積もれば山となり、積み重ねれば支出を抑えられるはずです。

3−2 世帯収入を増やす

家計を見直しても改善が難しいのであれば、世帯収入を増やすことも検討しましょう。

可能であれば副業も検討してみてください。最近ではクラウドソーシングなどが普及していますので自宅にいながらも収入を得ることが可能です。また、休みの日に運動がてらUber Eatsなどの配達員をしてみるのもよいかもしれません。

配偶者が仕事をしていないのであれば、パートに出てもらうのも一つの手段です。

3−3 個人再生をする

住宅ローン以外の借金によって圧迫されているのであれば、個人再生を検討しましょう。

個人再生とは、裁判所に申し立てることで借金を5分の1〜10分の1程度まで圧縮し、それを減速3年で完済する再生計画を立てる手続きです。

個人再生は住宅ローン特則を利用すれば、住宅ローン以外の借金のみを圧縮することができますので、住宅を残したまま借金を整理できる可能性があります。

3−4 任意売却をする

上記の対処をしても住宅ローンの返済が難しいのであれば、任意売却を検討しましょう。

住宅ローンを滞納し続けると、最終的に競売にかけられることになります。競売も任意売却も「売る」ということに変わりはないものの、任意売却のほうが相場に近い価格で売却することが可能です。

任意売却であっても競売であってもも、ローンの残債が売却額より多いのであれば残債を返済しなければいけません。それであれば、任意売却でなるべく高い金額で売るのがよいでしょう。

4章 住宅ローンの支払が厳しいと感じたらご相談を

新型コロナウイルスの影響で、経済状況が変わり、住宅ローンの支払いが難しくなってしまった方もいるのではないでしょうか。

そのような状況を放置してしまうと、住宅ローン破綻して、最終的に持ち家を失うリスクがあります。

少しでも「支払いがギリギリで苦しい」と感じたら、早い段階で対処しましょう。

グリーン司法書士法人では、個人再生などの債務整理に関する相談はもちろん、グループ会社に不動産会社を有していますので、任意売却に関するご相談にも対応が可能です。

初回相談無料です。オンライン相談にも対応していますので、お気軽にご相談ください。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 住宅ローンを払えなくなった人の割合は?

- フラット35などを提供している住宅金融支援機構によると、令和以降の住宅ローン破綻率は約3%であり、減少傾向にあります。

▶住宅ローンの破綻率について詳しくはコチラ

- 住宅ローンを払えなくなるとどうなる?

- 住宅ローンを払えないと最終的には、競売にかけられる恐れがあります。

住宅ローンを払えないときに起きることは、下記の通りです。

・任意売却

・競売

・自己破産

▶住宅ローンを払えないときに起きることについて詳しくはコチラ