この記事は約 17 分で読めます。

破産法とは倒産法の一つであり、破産手続きに関することを取り決めた法律です。

破産とは、裁判所によって債務の返済を免除してもらい、経済的に再生を図る手続きです。

なお、法律上は法人破産も個人の自己破産も区別はありません。

ただし、法人破産の場合は完了すると法人格が消滅するのに対し、個人の場合はこれまで通りの生活を送れる違いがあります。

なお、一般的には個人が破産することを「自己破産」と呼びます。

この記事では、破産法の概要や、法人・個人の破産の違い、破産手続きの流れについて解説します。

目次 ▼

1章 破産法とは

破産法とは、倒産時の処理に関して定める「倒産法」の一つです。倒産法には破産法の他には「民事再生法」や「会社更生法」などがあります。

倒産法では、経済的に破綻してしまった法人・個人が破産する際の手続きに関して定められています。

「倒産」というと、法人に関するものと思われる方も多いかもしれませんが、法律上は法人・個人の区別はありません。

倒産法の中でも破産法では、破産した場合の権利・義務に加え、それを実現するに必要な手続きに関することが定められています。

そのため、法人の破産や自己破産(個人の破産)の手続きは、破産法に則って手続きを進めることになります。

1−1 破産法の目的

破産法の目的は主に以下の2つです。

- 債務者の財産を適正かつ公平に清算すること(債権者の平等を保つ)

- 債務者の経済的な再生の機会を確保する(債務者の更生)

噛み砕いてお話しすると、破産をすることで債務者は経済的な再生ができるようにした上で、債権者の損害を最小限に抑えるよう債務者の財産を平等に配当することで債権者の権利を確保するという目的があります。

1−1−1 債権者の平等性を保つ

通常、債権者は債務者からの支払いが滞ると、強制執行として財産を差し押さえるでしょう。

しかしそれでは、一番最初に差し押さえをした債権者だけが回収し、他の債権者が回収出来なくなる事態になってしまい、平等が保たれません。

そのため、裁判所(破産管財人)を主導に財産を清算し、平等に分配するよう取り決められています。

1−1−2 債務者の更生

破産法では、個人の場合、破産手続きが完了すれば借金の返済を免除するよう取り決められています。

もし破産法がなければ、債務を負っている人は、返済ができないほど経済的に困窮してもいつまでも借金を背負い続けなければいけなくなります。

破産法があることで、法的に借金の返済を免除してもらうことができ、更生を図ることが可能になるのです。

2章 自己破産(個人の破産)と法人破産の違い

破産法上は、個人と法人で区別されていることはありません。

しかし、個人と法人の破産では実務上異なることは多くあります。具体的な違いは以下のとおりです。

横スクロールできます

| 個人 | 法人 | |

|---|---|---|

| 破産後にどうなるか | 消滅しない | 消滅する |

| 免責の有無 | 裁判所の判断によって決定 | 消滅するため免責されない |

| 破産後の財産 | 生活に必要な最低限の財産が残る | すべて処分される |

| 破産手続きの種類 | 同時廃止になるケースが多い | 管財事件になる |

| 費用 | 少額 | 高額 |

それぞれ詳しく解説します。

2−1 破産後にどうなるのか

法人が破産した場合、その法人は消滅しますので、事業を続けることはできません。

一方、個人の場合は、当然ですが、消滅することはありません。財産は処分されてしまいますが、これまで通り生活をすることが可能です。

2−2 免責の有無

破産手続きには、残った債務の返済を免除する、免責という制度があります。

法人の破産の場合、そもそも法人自体が消滅しますので、免責の制度がありません。免責制度を設けなくても不都合がないからです。

一方、個人の場合、経済的な更生を目的としていますので、財産の処分・分配だけではまかないきれなかった分の債務は免責されます。

そのため、法人、自然人いずれの場合でも、自己破産の手続きが完了した後は、債務の返済をする必要はなくなるのです。

2−3 破産事件の振り分け

破産事件の振り分けには、大きく分けて「同時廃止」「管財事件」の2種類があります。

破産手続きは、本来管財事件として進めますが、債務者が所有する財産が少なく、免責不許可事由に該当する可能性がない場合には同時廃止になることがあります。

同時廃止とは、破産管財人が選任されず、破産手続きが開始されると同時に破産手続きを廃止するものです。

個人の場合は、同時廃止になるケースが少なくありません。一方、法人の場合、財産の調査や処分が必要になるため、管財事件になることがほとんどです。

2−4 財産の処分

破産手続きでは、所有する財産を処分し、債権者への分配が行われます。

法人の場合、法人自体が破産するので、財産を残すことはなく、すべての財産が処分されます。

一方、個人の場合、破産後も生活があるため、すべての財産を処分してしまうと生活ができなくなってしまうでしょう。そのため、生活に必要な最低限の財産は残すことが可能です。

なお、自己破産後も手元に残されることが認められている具体的な財産は以下のとおりです。

- 破産手続開始後に取得した財産(新得財産)

- 法律で差し押さえが禁止されている財産(※)

- 99万円以下の現金等

- 裁判所が自由財産拡張を認めた財産

- 破産管財人が破産財団から放棄した財産

- 66万円以下の現金

- 給与の4分の3※手取り金額が44万円を超える場合33万円まで

- 国民年金・厚生年金・生活保護費・児童手当費など

- 生活に必要な衣類や寝具・家具・家電・建具

- 1ヶ月に必要な食料や燃料

- 仕事に必要な器具・機械

- 実印や印鑑

- 仏具や位牌などの祭祀財産

- 勲章や賞状など名誉を表彰するもの

- 学習に必要な書類や器具

- 義手や義足など身体の補足に必要なもの

- 消防用の機械・器具・避難器具・備品

- 未公表な発明、著作に関わるもの

- 日記、商業帳簿など

上記を見て分かる通り、生活に必要な最低限の現金や家具家財などは手元に残すことができます。

2−5 手続費用

破産手続きにも費用はかかり、その費用は個人の破産よりも法人の破産のほうが高額になります。

破産にかかる手続きは主に以下の2種類です。

- 裁判所費用

- 専門家への依頼費用

法人の破産は管財事件となるのが通常であり、管財事件では手数料や官報公告費の他に破産管財人への引き継ぎ予納金が必要ですし、個人の管財事件よりも法人の管財事件のほうが予納金が高額です。

| 同時廃止の予納金 | |

|---|---|

| 東京地裁 本庁 | 手続手数料:1,500円 官報公告費:11,859円 郵便切手代:4,200円 【合計】17,550円 |

| 大阪地裁 本庁 | 手続手数料:1,500円 官報公告費:11,859円 郵便切手代:1,089円 【合計】14,448円 |

| 管財事件の予納金 | |

| 東京地裁 本庁 | 手続手数料:1,500円 官報公告費:18,543円 郵便切手代:4,200円 引き継ぎ予納金:50万円〜 【合計】524,243円〜 |

| 大阪地裁 本庁 | 手続手数料:1,500円 官報公告費:15,499円 郵便切手代:3,510円 引き継ぎ予納金:50万円〜 【合計】519,509円〜 |

また、専門家への依頼費用も管財事件の方が高額な傾向があります。

具体的には、同時廃止は総額30万円程度、管財事件は個人で90万円程度、法人で120万円程度です。

なお、グリーン司法書士法人の費用は以下のとおりです。

| 相談料 | 無料 ※オンラインでの相談も可 |

|---|---|

| 着手金 | 0円 |

| 報酬金 | 【同時廃止事件】 20万9,000円〜(税込) ※債権者が2社以上の場合、1社ごとに+1万9,000円(税込) 【管財事件】 37万4,000円〜(税込) ※債権者が2社以上の場合、1社ごとに+1万9,000円(税込) |

詳しい費用については、以下の記事をご確認ください。

3章 破産手続きとは?

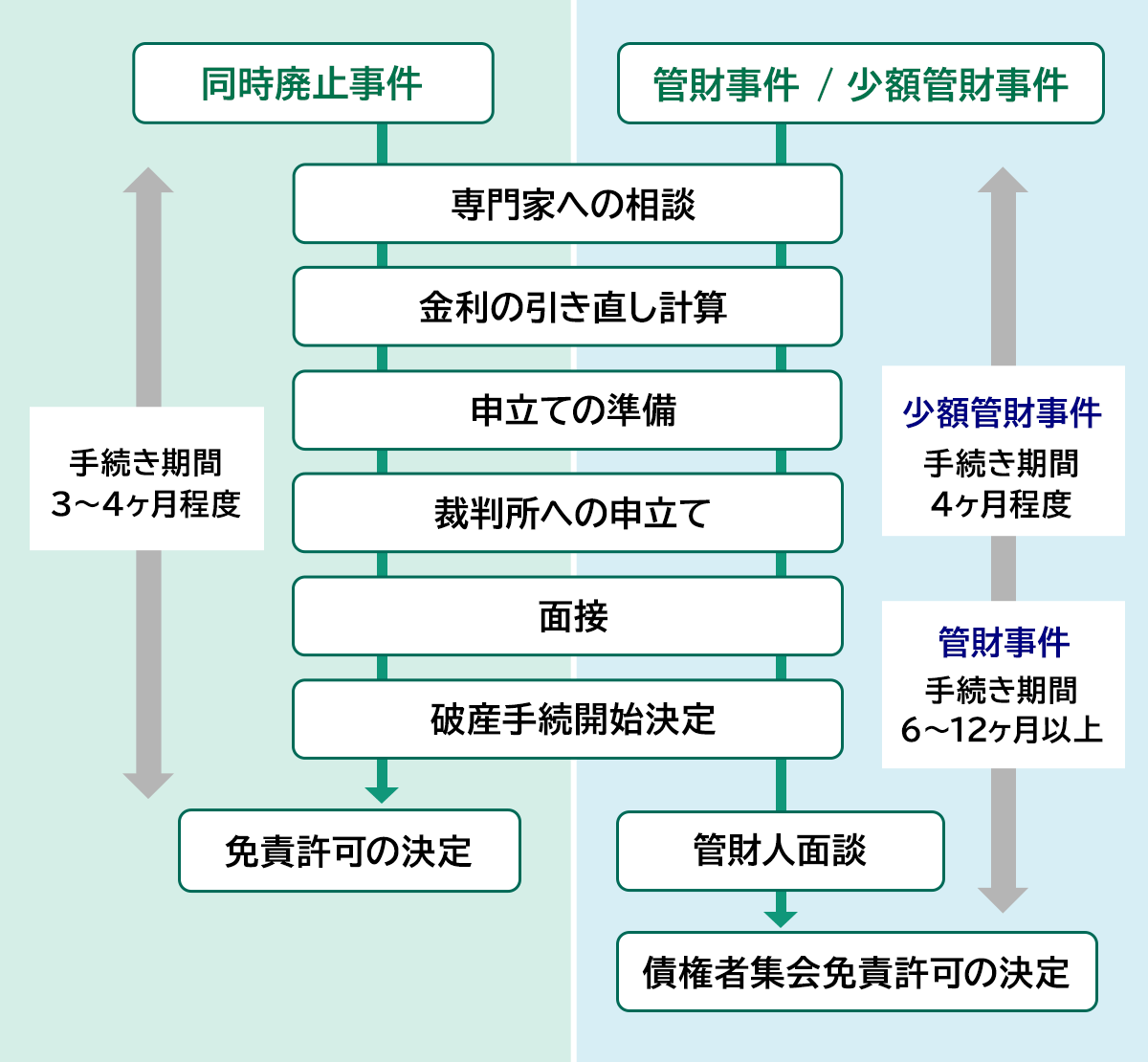

破産手続きには、大きく分けて「同時廃止」「管財事件」の2つがあります。

自己破産であれば同時廃止であるケースが多く、法人の破産であれば管財事件になるケースがほとんどです。

それぞれ詳しく解説します。

3−1 同時廃止

同時廃止とは、破産管財人が選任されず、破産手続きの開始と同時に廃止になることです。

破産者に免責不許可事由に該当するような問題が特になく、財産も少額なときに、裁判所が「破産管財人を選任する必要がない」と判断し、同時廃止が選択されます。

同時廃止では、基本的に書類審査のみですので、管財事件に比べ、費用も手間もかかりません。

管財事件の場合、裁判所に納める費用が50万円程度、手続き期間が4ヶ月以上かかる一方、同時廃止の場合、費用は1〜5万円程度、期間が3〜4ヶ月程度です。

準備期間のことも考えると、同時廃止は管財事件の半分程度の期間で完了します。

3−2 管財事件

破産手続きは、本来、管財事件になるのが基本です。しかし、すべてを管財事件として扱っていては裁判所にとっても負担が大きくなりますし、個人の破産手続きのハードルが高くなってしまうため、同時廃止という特例を認めています。

管財事件になると、裁判所によって破産管財人が選任され、財産の調査や処分、債権者への分配などが行われます。

法人の破産は管財事件になることがほとんどです。個人の場合でも、財産が多いケースや免責不許可事由に該当するケースでは、管財事件になる可能性があります。

なお、管財事件を弁護士に依頼した場合には、「少額管財事件」として、予納金が少なくなることもあります。

- 現金が33万円未満かつ20万円以上の財産がある

- ギャンブルによる借金など、免責不許可事由に該当している

- 個人事業主、法人の破産

4章 破産手続きの流れ

自己破産の流れは、基本的に上記の図のように進みます。

それぞれのステップを詳しく解説しますので、参考にしてください。

4−1 STEP① 専門家への依頼

破産手続きは自身で手続きをすることは不可能ではありませんが、膨大な書類の作成に裁判所への申立て、面接などかなり大変です。

そのため、ほとんどの人が司法書士や弁護士などの専門家に依頼します。2020年に行われた日本弁護士連合会調査によると、専門家の関与のない申立てはわずか0.73%(※)です。

ネットなどで自身が相談しやすい司法書士事務所・弁護士事務所を探してみましょう。

多くの事務所は、初回相談を無料としていますので、まずは無料相談を利用して費用面や専門家との相性を見てみることをおすすめします。

なお、専門家を選ぶ際には、債務整理の経験が豊富な事務所を探すようにしてください。

司法書士や弁護士にはそれぞれ得意分野があり、債務整理の実務経験が乏しいこともあります。

ホームページなどに実績や注力分野を記載していることがほとんどですので、その点も必ず確認しましょう。

4−2 STEP② 金利の引き直し計算

引き直し計算とは、過去の取引履歴を利息制限法に基づいて計算し直すことで、過払い金の計算などに用います。

専門家に依頼後はまず、これまでの取引記録を確認し、債務額を確定します。

計算自体は、専門家が取引履歴を遡って調査した上で行ってくれますので、もし手元に取引履歴がなくても心配は要りません。

なお、引き直し計算時点で過払い金が発生していることが判明した場合、その分を債権者に対して返還請求します。

4−3 STEP③ 申立ての準備

引き直し計算後、破産が必要だと確定したら、破産申立に必要書類の準備を進めます。

所有する財産を可能な限り減少させず破産管財人に引き継げるよう体制を整えておるなどの準備をしながら、以下のような具体的な必要書類を集めましょう。

| 書類 | 概要 |

|---|---|

| 自己破産申立書 | 債務者の氏名や住所・電話番号などの個人情報、借金額や借金の目的などの債務情報などについて記載します。 書式については裁判所で入手できます。 |

| 陳述書 | 自己破産をした経緯や、反省点、今後の生活の見直しについて記載します。 |

| 住民票・戸籍謄本 | 自身と家族全員分の住民票が必要になります。 住民票は住民票のある市区町村役場で、戸籍謄本は本籍のある市区町村役場で入手できます。 |

| 直近の収入が分かるもの | 直近2〜3ヶ月分のものを準備しましょう。 |

| 預貯金通帳のコピー | 複数の口座を持っている場合は、すべての通帳のコピーが必要です。なお、通帳のコピーは2週間以内に記帳したものを求めること可能性が高いでしょう。 |

| 源泉徴収票・課税(非課税)証明書 | 勤務先にお願いすれば発行してもらえます。 自営業の方で、源泉徴収票の入手ができない場合は各市区町村役場で課税(非課税)証明書の入手が可能です。 |

| 居住地の分かるもの | 持家の場合は「不動産登記簿謄本」 賃貸物件の場合は「賃借契約書のコピー」 家族の持家の場合は「同居証明書」と「不動産登記簿謄本」 |

| 資産が分かるもの | 保有する資産に応じて、以下の資料を用意する ・退職金:退職金の見込額証明書や退職金の受け取りを証明する書面 ・自動車:車検証、時価が分かる査定書 ・住宅:不動産登記簿謄本、土地家屋の権利書、資産価値が分かる不動産査定書 ・保険:解約返戻金の金額が分かる書類 |

かなり多いですが、委任状で取得できる書類は基本的に依頼している専門家に書類収集を任せることができますし、申立書や陳述書の書き方についてもアドバイスしてくれますので心配はいりません。

また、状況によっては上記以外にも必要書類が発生することがあります。状況に応じて必要書類を案内してもらうためにも、専門家に相談することをおすすめします。

4−3−1 法人の破産で必要な準備

法人の破産の場合、様々な契約が関与している上、従業員もいますのでそれらの対応も必要です。

具体的には以下のような準備をしておかなければいけません。

| 従業員への対応 | 解雇の予告、賃金の支払い(払えない時には未払い賃金立替払制度の準備)、解雇後の備品の回収、解雇の手続き など |

|---|---|

| 財産の保全 | 法人が所有する財産を、可能な限り減少させず破産管財人に引き継げるよう体制を整えておく |

| 賃貸物件の明渡し | 賃借している事務所や店舗、倉庫など、借りている不動産の明渡し手続きを進める。(申立て前に解約しておくことで、予納金を減額できる可能性があります) |

| 取締役会・理事会の承認決議 | 法人の破産の場合、取締役会・理事会で破産する旨について承認する決議をとる必要があります。承認決議がなされた場合には、同意書を用意しておく。 |

4−4 STEP④ 裁判所への申立て・面接・破産手続きの開始

裁判所に申立てを行うと、裁判所が内容を審査し、最終的な方針(同時廃止か、管財事件か)を決定し、その上で申立書に不備がなければ破産手続開始決定が出されます。もし不備があった場合には、修正すれば問題ありません。

その後、同時廃止であれば、免責審尋という裁判官との面接が設定されることがあります。免責審尋では、本人と裁判官が面接し、破産に至った事情は反省の有無などを確認します。

そこで特に問題がなければ、そのまま免責決定が出され、破産手続きは終了です。

一方、管財事件の場合、破産管財人が選任され、STEP⑤・⑥へと進みます。

4−5 STEP⑤【管財事件・少額管財の場合】破産管財人との面接

管財事件となり、破産管財人が選任されると、面談が行われます。

面談では以下のことについて質疑応答が行われます。

- 借金の内容

- 借金をした時期

- 借金の理由・原因

- 現在の収支

- 免責不許可事由に対する反省の有無

- 財産の内容

これらの内容には、嘘偽りなく回答しましょう。

破産者には管財人の調査に協力する義務があり、万が一虚偽の回答をした場合、破産が認められなくなる可能性があります。手続きを進める中で指示を受けたら迅速に対応しましょう。

4−6 STEP⑥【管財事件・少額管財の場合】財産の処分と債権者集会

破産管財人による財産の調査が完了すると、財産を処分(現金化)して、債権者に平等に配当するよう進めます。

また、その最中は債権者集会が開催され、破産管財人から債権者に対して配当の進捗や見込みについて報告されます。

第一回の債権者集会までに財産の現金化が完了していれば一回で済みますが、完了していない場合には定期的に複数回開催されます。

4−7 STEP⑦ 免責決定・破産手続きの終了

同時廃止の場合、免責審尋で特に問題がなければ免責が決定されます。

手続きをする中で、財産隠しや嘘の証言の発覚、書類の不備が見つかった場合には免責の許可が下りない可能性がありますが、そのようなケースは非常に稀で、95%(※)ほどが免責許可が下りています。

管財事件の場合、破産管財人が面談や財産の調査、債権者集会などを踏まえ、裁判所に対して免責に相当するかどうか意見書を提出します。そして、裁判所がその意見書に基づいて免責するかどうかを判断します。

同時廃止でも管財事件でも、免責決定が出れば破産手続きは終了です。

なお、法人の場合は免責は下りませんので、財産の処分と債権者への配分が完了すれば破産手続きが終了となります。

5章 破産手続きはグリーン司法書士法人にお任せください

破産法とは倒産法の一つであり、破産手続きに関することを取り決めた法律です。

破産法があることで、借金を返済できないほどの困窮した状況からも更生を図れるようになり、また債権者の平等も保たれています。

破産の手続きは個人・法人問わず、非常に複雑です。自身ですべて対応するのは難しいでしょう。

自己破産を検討されている方は、ぜひグリーン司法書士までご相談ください。

グリーン司法書士法人ではこれまで7,000件以上の債務整理に関するご相談に対応した実績がございます。

ご相談者様の状況に合わせ、適切な解決策を提案することが可能です。

初回相談は無料です。オンライン相談にも対応いたしますので、お気軽にご相談ください。

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 自己破産には何種類ある?

- 自己破産の手続きは①管財事件と②同時廃止事件の2種類に分類可能です。

自己破産の種類について詳しくはコチラ

- 個人再生は何種類ある?

- 個人再生には①小規模個人再生と②給与所得者再生の2種類に分けられます。

個人再生の種類について詳しくはコチラ

- 破産法とは?

- 破産法とは、倒産時の処理に関して定める「倒産法」のひとつです。裁判所によって債務の返済を免除してもらい、経済的に再生を図る手続きについて定められています。

- 自己破産後は誰が借金を払う?

- 自己破産をすると借金の返済義務が免除されるため、自分の代わりに誰かが借金を肩代わりすることもありません。

- 借金が200万円でも自己破産できますか?

- 自己破産は借金の額そのものではなく、「支払不能(返済できない状態)」が認められれば申立てできます。

借金総額が200万円程度でも、収入・支出の状況で返済が困難と判断されれば自己破産は可能です。