この記事は約 17 分で読めます。

「任意整理」と「個人再生」は、それぞれ次のような借金問題の解決方法です。

| 種類 | おすすめな人の特徴 |

|---|---|

| 任意整理 |

|

| 個人再生 | 借金の利息だけでなく元本も減らしたい人 |

個人再生なら借金を大きく5分の1程度に減額できる可能性が高いものの、手間やコストなど負担も大きいです。

一方、任意整理なら時間や費用は少なく抑えることができる反面、多額の借金を抱えているときには問題解決に至らないこともあります。

そこで、最適な方法を選択できるように、次の4つを章ごとに説明していきます。

- 任意整理と個人再生それぞれの特徴

- 任意整理と個人再生の9つの違い

- どちらを選ぶか迷ったとき目安となる6つの基準

- 任意整理と個人再生の切り替えの可能性と注意点

任意整理と個人再生のどちらを選ぶべきか迷ったとき、正しい選択をするための参考にしてください。

目次 ▼

1章 任意整理と個人再生それぞれの特徴

自己破産であれば借金の返済義務はなくなりますが、「任意整理」と「個人再生」はどちらも借金は減額されるものの、返済は続けなければならない債務整理の方法です。

ただ借金の減額幅や裁判所を介するかなどそれぞれ異なる部分もあります。

横スクロールできます

| 任意整理 | 個人再生 | |

| 手続するための条件 | 安定的な収入と返済意思があること | 安定的な収入と返済意思があることに加え、破産に準ずる経済状態であること |

| 借金減額の程度 | 和解以後の将来利息のカット | 総額の5分の1まで減額可能 |

| 手続にかかる期間 | 3~6か月ほど | 6~12か月ほど |

| 手続後の返済にかかる期間 | 3年~5年程度 | 原則3年 |

| 専門家に対する費用 | 1社あたり5万~6万円程が目安 | 30万~60万円ほどが目安 |

| 残すことのできる財産 | 財産を手放す必要なし | 財産を手放す必要なし |

| 保証人に対する影響 | 基本的に迷惑はかからない | 支払い義務が移行する |

| 信用情報への影響 | 約5年は事故情報として登録 | 約5年は事故情報として登録 |

| 官報掲載の有無 | 掲載なし | 掲載される |

任意整理と個人再生は、似ているようで全く異なる制度です。

それぞれのご状況に合わせて手続きを選択しなければなりません。

グリーン司法書士法人ではあなたのケースで状況・ご事情を踏まえた上でどちらの手続きが向いているのかをご提案させていただきます。

初回相談は無料なので、自分の状況なら任意整理か個人再生どちらを選択するのが良いのか気になる場合は一度お問い合わせください。

続いて、具体的にそれぞれ説明していきます。

- 任意整理の特徴

- 個人再生の特徴

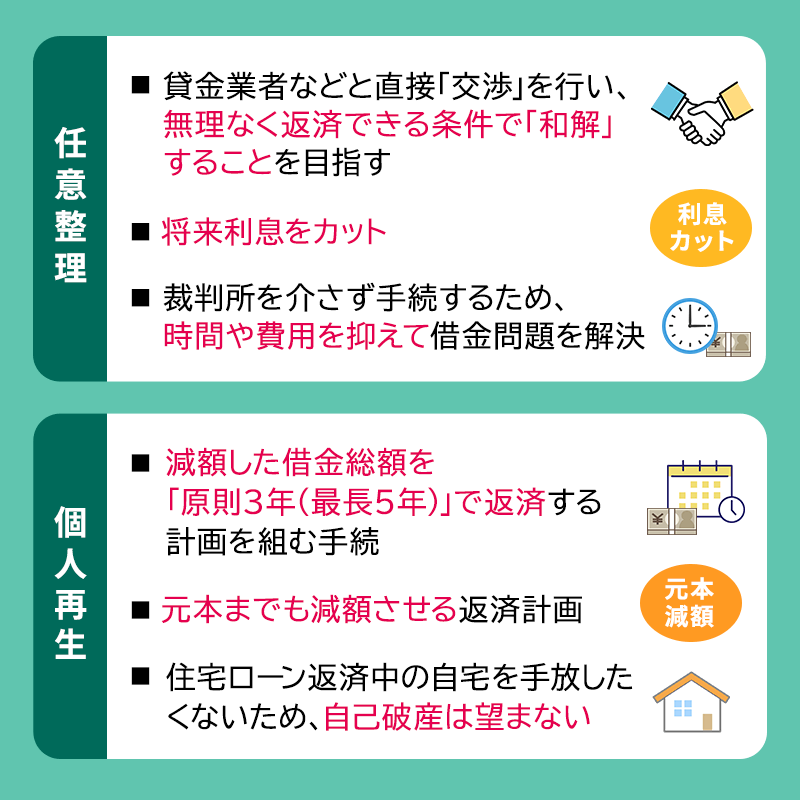

1-1 任意整理の特徴

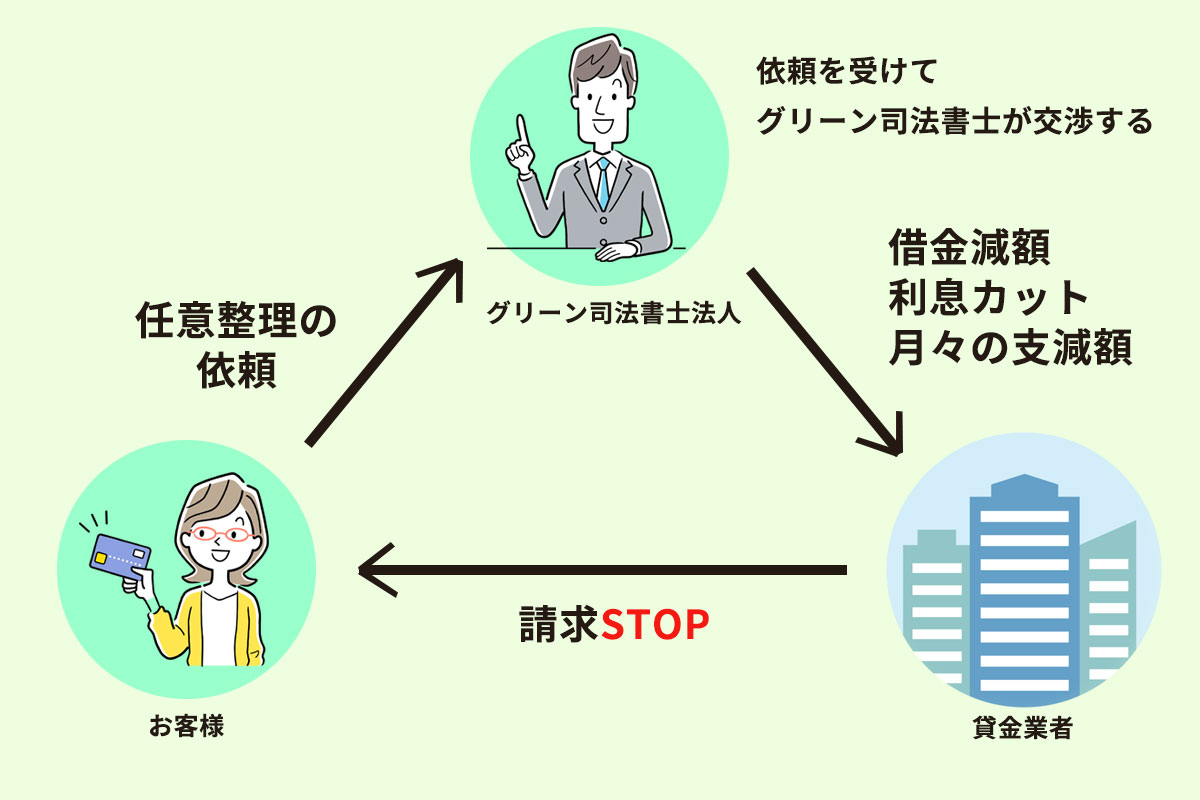

「任意整理」とは、債権者である貸金業者などと直接「交渉」を行い、無理なく返済できる条件で「和解」することを目指す手続です。

将来にかかる「利息」をカットして、一般的には3~5年の分割払いで応じてもらえるように返済計画を立て直します。

貸金業者などからお金を借りたときには、借りた元本だけでなく「利息」も返済しています。

利息が年率10-20%かかっていると、いつまでたっても元本が減らず、借入期間が長期化すると利息は雪だるま式に膨らむ仕組みです。

そこで、任意整理により将来利息をカットさせることができれば、返済分すべてを「元本」の返済に充てることができ、早期完済を目指せます。

裁判所を介さず手続するため、時間や費用を抑えて借金問題を解決できるのも特徴です。

1-2 個人再生の特徴

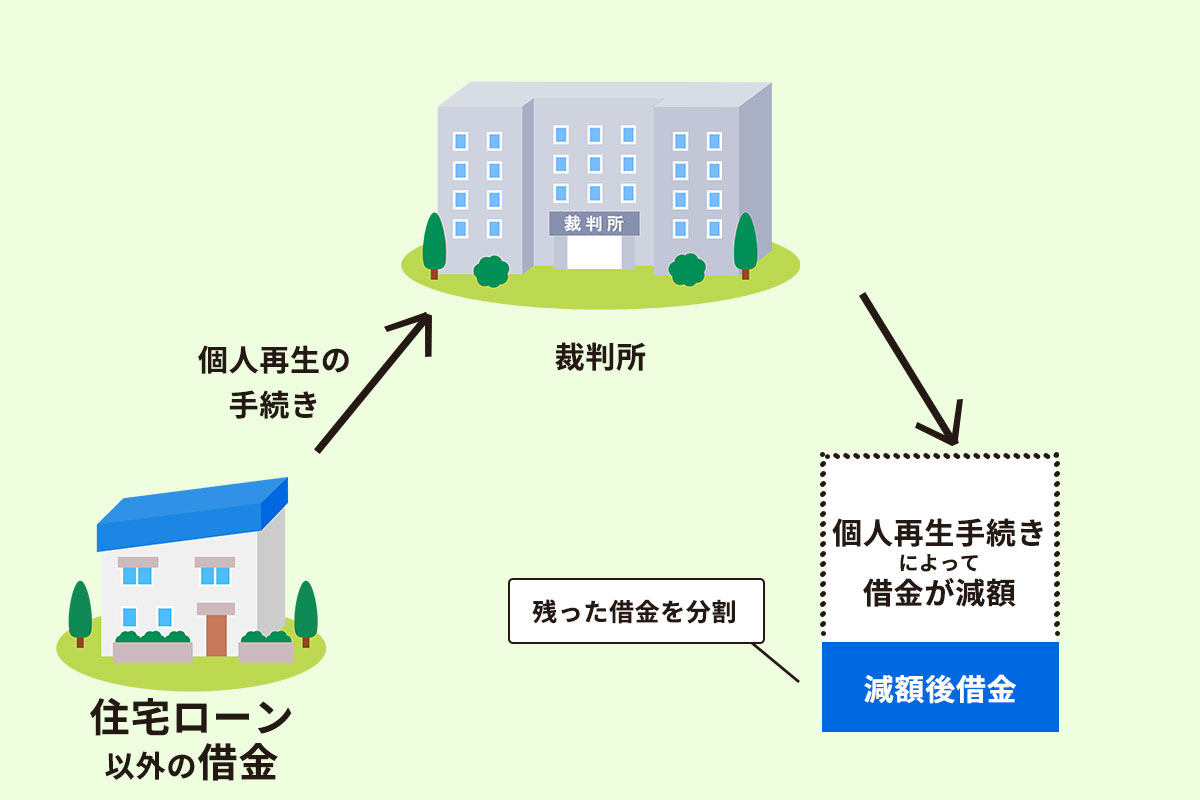

「個人再生」とは、減額した借金総額を「原則3年(最長5年)」で返済する計画を組む手続です。

「任意整理」の場合、減額されるのは将来利息であるのに対し、「個人再生」では利息に加え元本までも減額させる返済計画を立てます。

任意整理では対応できないほどの借金を抱えているものの、住宅ローン返済中の自宅を手放したくないため、自己破産は望まないといった場合でも可能な手続です。

任意整理でも住宅ローンを手続から除外することはできますが、個人再生の場合にはいくつかの条件をクリアし、「住宅ローン特則(住宅資金特別条項)」を含めた再生計画を利用することが必要となります。

裁判所を介して手続が必要となるため、任意整理よりも手間や費用はかかるものの、再生計画案が認められれば下記のように借金を減額することが可能です。

2章 任意整理と個人再生の9つの違い

任意整理と個人再生の「違い」は次のとおりです。

異なる9つの項目についてそれぞれ説明していきます。

2-1 手続するための条件

【任意整理】

安定した収入があり、今後も返済を継続する意思があることが手続する上で必要な条件となります。

【個人再生】

任意整理の条件に加えて、申立ての時点で破産に準ずる経済状態であり、住宅ローン以外の借金総額が5千万円以下であることが手続の条件となります。

2-2 残すことのできる財産

【任意整理】

財産の処分などは必要ありませんが、たとえばローンで購入した自動車など財産があり、まだ完済できていないときには債権者に引き揚げられる可能性があります。

ただしローンで購入した財産を残したい場合、任意整理の手続の対象から外すこともできます。

【個人再生】

財産の処分などはありませんが、任意整理と同じく自動車などローンで購入し完済できていない財産は「回収」の対象となります。

例外として、住宅ローン返済中の自宅については、「住宅ローン特則」により返済を継続させ、手元に残したままで手続ができます。

グリーン司法書士法人では住宅や車など残したい財産がある場合に、ご状況をヒアリングしながら任意整理か個人再生どちらの手続きが向いているのかをご提案させていただきます。

初回相談は無料なので、自分の状況なら任意整理か個人再生どちらを選択するのが良いのか気になる場合は一度お問い合わせください。

2-3 借金減額の程度

【任意整理】

一般的に将来利息はカットされても元本は全額返済が必要となるなど、債権者との交渉次第で借金減額の程度が決まります。個人再生に比べると利息カットの程度は小さいでしょう。

【個人再生】

借金総額による減額幅が決められており、返済金額は借金総額の5分の1程度まで減額されます。

実際には、個人再生における返済額の決め方は複雑なので、気になる方はこちらの記事をご覧ください。

2-4 専門家に対する費用

【任意整理】

司法書士と弁護士のどちらに依頼するかによって費用は異なるものの、1社につき5万~6万円程度が目安です。

【個人再生】

30万~60万円ほどが目安ですが、司法書士に依頼したほうが弁護士よりも10〜20万円ほど安く抑えることができます。

2-5 手続にかかる期間

【任意整理】

専門家に手続を依頼した場合、手続を依頼してから債権者と和解が成立するまで3~6か月程度かかることが一般的です(和解交渉自体は1~2週間で終わることもあります)。

【個人再生】

専門家に手続を依頼した場合、申立てから返済が開始されるまで6~12か月程度かかることが一般的です。

2-6 手続後の返済にかかる期間

【任意整理】

手続後は3年~5年かけて返済していきますが、それ以上かかることもあります。

【個人再生】

手続後は、原則3年間で返済していきます。やむを得ない場合は5年まで延長することができます。

2-7 保証人に対する影響

【任意整理】

手続の対象とする借金を選ぶことができるため、保証人付きの借金を「除外」することで保証人に影響が及ぶことはありません。

【個人再生】

すべての借金を対象にして手続することが必要となるため、保証人付きの借金は保証人が請求されることになります。

2-8 信用情報への影響

【任意整理】

信用情報機関に「事故情報」として登録されるのは5年程度ですが、どの時点からカウントされるかは信用情報機関により異なります。

【個人再生】

信用情報機関に「事故情報」として登録されるのは5年程度ですが、任意整理と同じくどの時点からカウントされるかは信用情報機関によって異なります。

2-9 官報掲載の有無

【任意整理】

裁判所を介さず手続するため、官報に掲載されることはありません。

【個人再生】

裁判所に申立てを行い手続がスタートするため、官報に氏名や住所など掲載されます。

「官報」とは、

- 法律・政令などの制定・改正の情報

- 破産・相続などの裁判内容

3章 どちらを選ぶか迷ったとき目安となる6つの基準

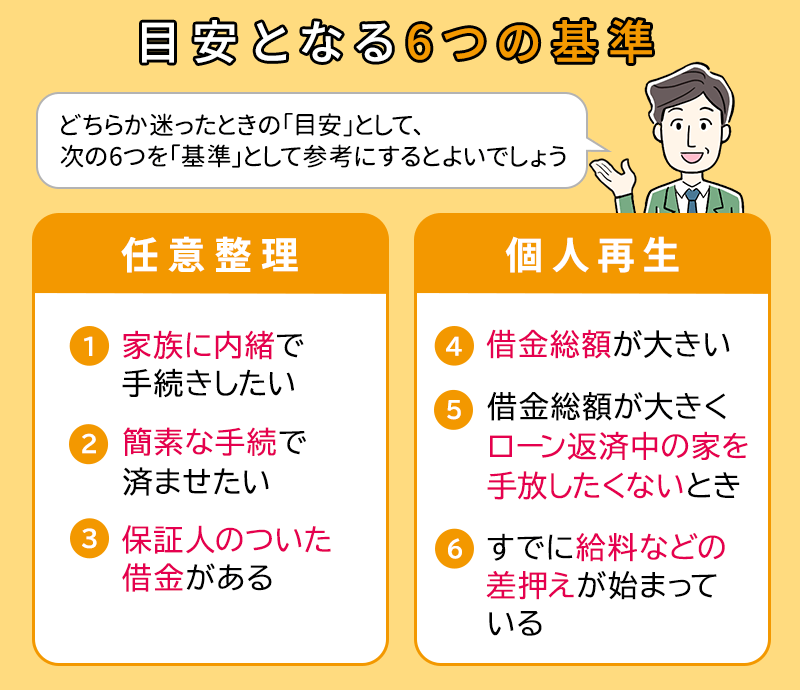

任意整理と個人再生のどちらを選択するべきか、それぞれの状況などによって異なります。

そこで、どちらか迷ったときの「目安」として、次の6つを「基準」として参考にするとよいでしょう。

- 家族に内緒で手続きしたい場合は「任意整理」

- 簡素な手続で済ませたい場合は「任意整理」

- 保証人のついた借金がある場合は「任意整理」

- 借金総額が大きい場合は「個人再生」

- 借金総額が大きくローン返済中の家を手放したくないときは「個人再生」

- すでに給料などの差押えが始まっている場合は「個人再生」

それぞれ詳しく説明します。

3-1 家族に内緒で手続きしたい場合は「任意整理」

家族に内緒で手続したときには、「任意整理」を選んだほうが安心です。

「個人再生」では、家計収支表や退職金見込額証明書などの書類を用意することが必要となるため、家族や勤務先に手続することが知られてしまう可能性が高いといえます。

しかし「任意整理」では、主に債権者との「交渉」で手続が進むため、家族や勤務先に知られる書類の準備も必要ありません。

3-2 簡素な手続で済ませたい場合は「任意整理」

簡素な手続で済ませたいときには、専門家に依頼することでスムーズに手続が進む「任意整理」を選ぶとよいでしょう。

「個人再生」は裁判所を介して手続を行うため、書類集めの他、手間や時間がかかります。

「任意整理」の場合、裁判所に出向く必要はなく、家族全員の財産や収入に関する書類を集める必要もありません。

3-3 保証人のついた借金がある場合は「任意整理」

保証人付きの借金があり、保証人に迷惑をかけたくないときには「任意整理」を選んだほうがよいといえます。

「個人再生」では、すべての借金が手続の対象となるため、保証人付きの借金があれば保証人に迷惑がかかる可能性があります。

しかし「任意整理」では、手続の対象とする借金を選ぶことができるため、保証人付きの借金を除外して手続できます。

3-4 借金総額が大きい場合は「個人再生」

借金総額が300万円以上など金額が大きいときには、「個人再生」で手続したほうがよいといえます。

「任意整理」でも借金は減額されますが、将来利息や遅延損害金にとどまるため、借金の元本は返済することが必要です。

しかし「個人再生」の場合、元本も含めて借金総額の5分の1程度まで減額できます。

借金総額が多額のケースで任意整理を選ぶと、毎月の返済額が大きくなってしまい、返済しきれなくなる可能性があります。

任意整理で解決できる元金は「毎月の返済可能額×36~60か月」が目安となり、それを超える借金総額の場合には「個人再生」を選んだほうがよいでしょう。

3-5 借金総額が大きくローン返済中の家を手放したくないときは「個人再生」

住宅ローン返済中の家がある場合は「個人再生」を選ぶとよいですが、「任意整理」でも自宅を残すことはできます。

任意整理では解決できないほどの借金総額で、「自己破産」を選んで自宅を失いたくないという場合には、個人再生で「住宅ローン特則」を利用することで家を手放すことなく借金問題を解決できるといえます。

3-6 すでに給料などの差押えが始まっている場合は「個人再生」

すでに給料などの「差押え」が始まっているときには「個人再生」を選ぶとよいでしょう。

借金返済を滞納し、督促などに応じることなく放置していれば、給与などが「差押え」の対象となる場合があります。

「任意整理」では給与が差押えられても返済を続けることが必要ですが、「個人再生」なら次のいずれかによって給与差押えが停止します。

- 個人再生申立て後に裁判所へ「強制執行の中止命令の申立て」を行う

- 個人再生手続開始の決定によって強制執行は停止される

任意整理と個人再生のどちらでも、手続がスタートすれば債権者からの取り立ては停止しますが、債権者の差押えが停止されるのは「個人再生」だけです。

ただし再生開始決定までは差押えは継続されるため、その状況の中で手続費用や住宅ローンの支払いを平行することは容易ではありません。

また、再生開始決定までに差押えによる回収が完了してしまう場合もあるため、必ずしも回避できるわけではないと留意しておいてください。

4章 任意整理と個人再生の切り替えの可能性と注意点

「任意整理」または「個人再生」のいずれかで借金問題を解決しようとしたものの、解決が難しいという場合には、「切り替え」も検討できます。

ただしどのような場合でも「切り替え」が可能になるわけではありません。

そこで、

- 任意整理から個人再生へ切り替えが検討されるケース

- 個人再生から任意整理への切り替えが検討されるケース

の2つについて、注意点を含めて説明していきます。

4-1 任意整理から個人再生へ切り替えが検討されるケース

任意整理から個人再生へ切り替えが検討されるケースは次の3つです。

- 想定よりも借金総額が大きかった

- 任意整理が難航し手続が進まない

- 任意整理後の返済が難しくなった

それぞれ説明していきます。

1.想定よりも借金総額が大きかった

想定していたよりも借金総額が大きかった場合には、任意整理では解決できない可能性があるため、個人再生に切り替えを検討する必要があります。

一般的に任意整理で減額されるのは、債権者との和解が成立した日以降、完済までに発生する予定だった将来利息です。

元金は返済を続けることが必要となるため、借金総額が大きい場合には、3〜5年かけて分割返済しても完済できないと考えられます。

「個人再生」なら元金を含めた借金総額が5分の1程度に減額されるため、3年で返済できるのなら個人再生へ切り替えたほうがよいでしょう。

2.任意整理が難航し手続が進まない

任意整理で債権者との交渉が進まず難航し手続が進まないという場合も、個人再生へ切り替えたほうがよいでしょう。

任意整理で債権者と交渉を進めたくても、そもそも応じてくれない場合もあれば、条件に納得してもらえず難航する場合もあります。

この場合、裁判所を介して手続を行い、法的強制力を持つ個人再生のほうがスムーズと考えられます。

3.任意整理後の返済が難しくなった

任意整理で債権者と合意した返済額で支払いを続けていたものの、返済が厳しくなったという場合には、個人再生に切り替えることで毎月の返済負担を軽減できるでしょう。

任意整理でも毎月の返済負担は軽減されますが、将来利息のカットにとどまるため、想定していたより借金が減らず返済が苦しくなることもあります。

しかし個人再生では、借金総額が大幅に減額されるため、さらに毎月の返済負担が軽減されます。

4-2 個人再生から任意整理への切り替えが検討されるケース

当初は個人再生を検討したものの、「家族に相談できなかった」など本人の事情で、個人再生から任意整理に変更したいケースなどが該当します。

ただし当初個人再生を検討していたケースでは、借金総額が大きいことがほとんどです。

そのため、任意整理しても3年ではなく5年以上の長期返済でなければ対応できないという可能性が高くなります。

長期返済計画に対して難色を示す債権者も少なくないため、交渉の難航や将来利息を付けることを強く主張されるといったことも考えられます。

個人再生から任意整理に切り替えたいという場合には特に、借金問題に詳しい専門家に相談したほうがよいでしょう。

まとめ

任意整理と個人再生はどちらも毎月の返済負担を抑えるための手続ですが、それぞれ特徴が異なります。

どちらを選ぶべきか迷ったときには、抱えている借金総額や状況と、任意整理と個人再生それぞれの特徴を踏まえて上で決めることが必要です。

もしも借金問題を解決させたいけれど、どちらを選ぶか迷っているときや、もっとも適した解決方法を知りたいというときにはグリーン司法書士法人グループにまずはご相談ください。

任意整理に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 クレジットカード

任意整理の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 任意整理と個人再生はどっちが良い?

- 任意整理がおすすめな人の特徴は、下記の通りです。

家族に内緒で手続きしたい

簡素な手続で済ませたい

保証人のついた借金がある

一方で以下に当てはまる人は個人再生がおすすめです。

借金総額が大きい場合

借金総額が大きくローン返済中の家を手放したくない

すでに給料などの差押えが始まっている

任意整理と個人再生の違いについて詳しくはコチラ

- 個人再生の信用情報は何年で回復する?

- 個人再生の手続き完了後から信用情報が回復するには、完済から5~7年程度かかります。

少しでも早く信用情報を回復させたいのであれば、個人再生を早く完了させ借金完済を目指しましょう。

個人再生完了後の信用情報回復について詳しくはコチラ

- 任意整理がおすすめな人は?

- 任意整理と個人再生を比較したときに、任意整理がおすすめな人の特徴は下記の通りです。

・債務整理の費用や手間を抑えたい人

・保証人・連帯保証人の付いている借金がある人

任意整理と個人再生の違いについて詳しくはコチラ

- 個人再生がおすすめな人は?

- 任意整理と個人再生を比較したときに、個人再生がおすすめな人の特徴は「借金の利息だけでなく、元本も減らしたい人」です。

任意整理と個人再生の違いについて詳しくはコチラ