この記事は約 14 分で読めます。

夫に多額の借金が発覚してしまい、自己破産を検討しなくてはいけないとき、妻としては「自分の貯金がなくなってしまうのでは…」と不安で仕方がないことだと思います。

結論からいうと、夫が自己破産しても、原則妻の名義の財産に影響を受けることはありません。よって、貯金が失われることもないのでご安心ください。

この記事では、夫が自己破産したら妻が受ける影響について解説します。

また、例外として貯金などの財産に影響を及ぼしてしまうケースについても紹介するので、自己破産をするか悩んでいる方はご参考にしてください。

目次 ▼

1章 自己破産の手続きではどのようなことが起きる?

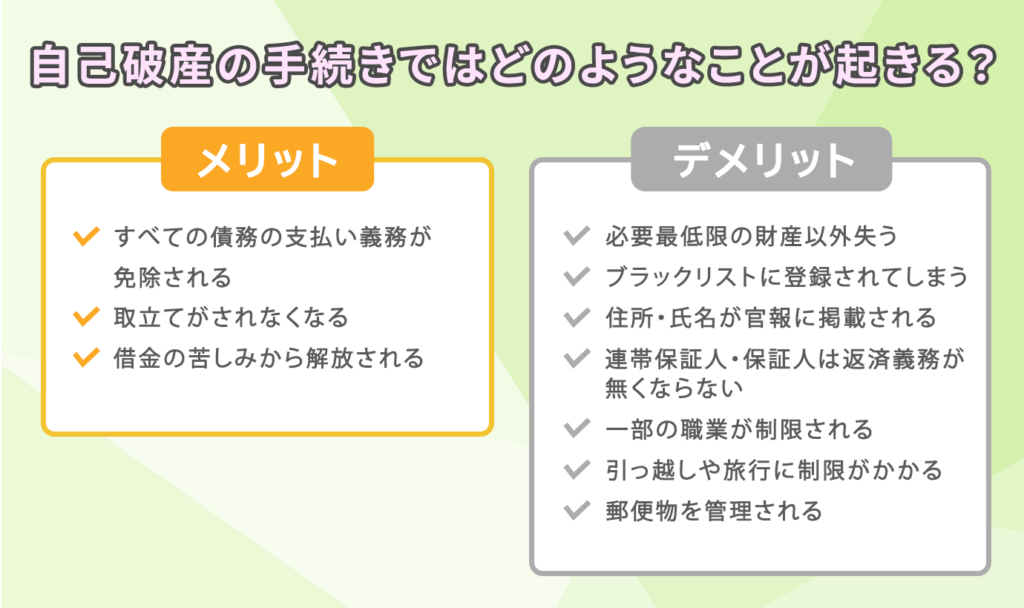

自己破産は、全ての債務の支払い義務が免除される手続きです。

破産手続き後は、カードローンやクレジットカード、住宅ローンなどの債務を支払わなくてもよくなるので、借金の苦しみから解放されます。

ただし、税金や慰謝料、賠償金など一部のお金は、自己破産をしても免除にならないため注意が必要です。

1-1 自己破産をすると必要最低限の財産以外を失う

自己破産は、債務の支払いが免除される代わりに、必要最低限の財産以外失ってしまいます。

数千万規模の借金があったとしても、全て免除されるほど非常に効力が強い手続きのためほとんどの財産を処分する必要があるのです。

例えば、本人(夫)名義の貯金や車などの財産、換金できそうなブランド品などが処分の対象になります。さらに、生命保険や学資保険などの保険も解約しなければいけません。

よって、破産手続き後は、夫の財産はほとんど失われた状態になります。

2章 夫が自己破産しても妻の貯金には影響がない!

夫が破産手続きをするとなると、心配なのが自分の貯金や財産による影響と、ブラックリストに事故情報が載るかどうかが大きな心配事だと思います。

夫は必要最低限の財産以外を失ってしまいますが、妻の財産には影響がないのでご安心ください。

家族であったとしても、自己破産するのはあくまで夫です。妻が何かペナルティを受けるわけではありません。よって、妻が不利な状況になるということは考えなくてよいでしょう。

2-1 妻など家族名義の貯金などの財産は失わない

最近では、夫婦共働きが当たり前になっており、各々で資産を管理している夫婦も珍しくありません。

夫が自己破産しても、妻個人の通帳に入れている貯金や財産が失われることはありません。夫婦といえど、連帯責任ではないので自己破産による影響はありません。

また、子ども名義で学費などの預貯金をしている場合も、処分対象ではないです。

ただし、妻名義の通帳で夫の給料を管理している場合は例外となる可能性があるのでご注意ください。また、夫名義の車や家を使用していたケースなどでは、夫の自己破産が妻や家族に影響を及ぼす可能性もあります。

妻に影響するケースについての詳細は、3章で解説するため後ほどご参考ください。

2-2 妻がブラックリストに登録されることもない

自己破産などの債務整理をすると、ブラックリストに登録されます。ブラックリストとは、金銭的に信用ができない行動を取ったときに掲載される事故情報のことです。

夫は破産後、ブラックリストに登録されますが、妻は破産をしていないためブラックリストに登録されることはありません。

ブラックリストに登録されると、今後クレジットカードやローンの審査が通らなくなります。

自己破産をした場合、およそ7年程度登録されるため、夫は約7年間クレジットカードの利用やローンを組むことができません。もし、今後大きい買い物をするときは注意しましょう。

3章 夫が自己破産したことによって妻に影響があるケース

基本的には、妻の名義である貯金などは影響がありません。

しかし、例外として夫が自己破産したことによって、妻にも影響が及ぶケースもあります。

妻に影響が及ぶと知らずに破産手続きを進めてしまうと、自己破産のケースによっては途中で取り下げることができません。そのため、破産手続きを始める際は専門家とよく相談してから進めましょう。

管財事件になる可能性がある場合は、申立てを慎重に判断する必要があります。

3-1 妻が連帯保証人になっているケース

妻への大きな影響としては、妻が連帯保証人になっているケースです。

住宅ローンやカーローンの大きなローンを組むときは、連帯保証人をつけることが一般的なため、妻が連帯保証人になっているケースは珍しくありません。

契約者である夫が支払い不能に陥った場合、連帯保証人である妻に支払い義務が移るため、今後は妻が返済していく必要があります。

連帯保証人がついているローンは、高額な債権なため、妻も同時に破産しなければいけない場合があるので注意が必要です。

3-2 夫の所得が家族の貯金になっているケース

夫の所得が家族の貯金などの財産になっているケースは、処分の対象になる場合があります。

例えば、夫の給料を妻の通帳に入れて、生活費や夫にお小遣いを渡していたケースです。また、株や積立貯金などの資産運用、換金できる宝石やブランド品などの資産も夫の財産扱いになるため注意しましょう。

自己破産の手続きでは、破産者の財産を全てチェックするため、夫の通帳を提出する必要があります。

ここで、定期的に妻へ振り込みをしていることが確認できた場合、夫の所得が妻の口座にあることが発覚するため、妻の貯金にも影響を及ぼしてしまうのです。

3-3 共有名義の資産があるケース

夫の名義で登録している資産は差押えになりますが、夫と妻との共有財産も影響する場合があります。

よくあるのは、共有財産が持ち家のケースです。

このケースでは、住宅ローンが残っている場合と、残っていない場合に分かれます。

住宅ローンが残っている場合、抵当権を実行されて、不動産全部が競売にかけられ夫婦ともに所有権を失ってしまいます。

次に、住宅ローンがついていない共有不動産については、夫の持分のみが競売の対象となります。

ただし、普通の個人は他人との共有などしたくないので、多くの場合は、持分買い取り業者が競落します。

この業者は、他の共有者に「夫の持分を買い取ってほしい」や「買い取れないなら全部売却して代金を分けよう」と提案してきます。

したがって、夫の持分を買い取れないときは、自分の持分もまとめて売却しなくてはならなくなります。

3-4 家族カードを使っているケース

家族カードとは、カード契約者の家族に対して発行されるカードのことです。夫が契約しているカードで家族カードを使っていた場合は、強制解約になってしまいます。

家族カードは、契約者の支払い能力が審査の対象になるため、夫の名義で契約した場合は、家族カードも同時に停止になるので注意しましょう。

とくに、家族カードで光熱費や税金の引き落としをしていた場合は、カードが止まってしまうと支払いの滞納につながるので、妻名義のカードに変更しておく必要があります。

3-5 夫の名義になっている家や車などを使っているケース

夫の名義になっている資産は全て失うことになるため、持ち家が夫名義の場合は自己破産の手続きの際に家から出ていかなければいけません。

自分の貯金や財産が減るわけではありませんが、家を失うことで多大な影響が及んでしまいます。

また、換金できる場合は車も没収されてしまうので、お住まいの地域によっては不便を強いられることでしょう。ただし、例外としてどうしても生活に必要だと判断した場合は、車を失わずに済む可能性もあるので、専門家に相談することをおすすめします。

4章 夫が自己破産すると妻の通帳を提出する場合もある

自己破産の手続きが始まると、財産を調査するために夫の通帳や口座履歴のコピーを提出しなければいけません。

自己破産の対象は夫なので、基本的には夫の財産を中心に調査しますが、なかには妻の通帳を提出するケースもあります。その理由は、家系の収支や夫の財産の動きを確認するからです。

本当は夫に預貯金の財産があるのに、妻の口座に入れて財産を隠していた場合、財産隠しとみなされて裁判所から追及されるおそれがあります。

通帳や口座履歴は、最低でも2年間は遡るため、破産手続きの直前で慌てて財産を移動してもすぐにバレてしまうので注意しましょう。

4-1 財産隠しをすると破産手続きを受けられない可能性があるので注意

夫の財産を妻の口座に移すだけではなく、家や車などの名義を妻に変更する行為も、財産隠しとみなされます。

大切な財産を失いたくない気持ちは分かりますが、財産隠しが発覚した場合、破産手続きを受けられない可能性があるため絶対にやめましょう。

財産隠しは、破産法でも免責不可事由の対象に定められており、裁判所も財産隠しを非常に重く受け止めます。

破産法 第二百五十二条第一項

債権者を害する目的で、破産財団に属し、又は属すべき財産の隠匿、損壊、債権者に不利益な処分その他の破産財団の価値を不当に減少させる行為をしたこと。

引用:破産法

また、財産隠しをしたことによって、債権者が平等に配当が受け取れない場合、自己破産ができないだけでなく「詐欺破産罪」という犯罪に該当するおそれがあります。

詐欺破産罪が成立した場合、

- 10年以下の懲役

- 1000万円以下の罰金

- 10年以下の懲役と1000万円以下の罰金の両方

このいずれかが課せられてしまい、さらに罰金を払う必要が出てきてしまいます。

自己破産ができない上に罰金まで支払うことになるリスクを考えると、財産隠しをするメリットは一切ないと言い切れるでしょう。

もし、何らかの事情があって名義変更をしたい場合は、破産手続きの前に司法書士などの専門家に相談するのをおすすめします。

5章 夫の自己破産は妻にバレずに手続きするのはほぼ不可能!

債務整理の相談でも、よく「家族に絶対バレずに債務整理をすることってできますか?」といった質問をいただくことが多いです。

結論からいうと、自己破産まで状況が悪化してしまったら、妻にバレずに手続きをするのはほぼ不可能といってよいでしょう。

とくに、家や車が処分の対象になった場合や連帯保証人が妻や妻の家族の場合は絶対にバレます。また、妻に生活費を振り込んでいる場合は妻の通帳を求められる可能性が高いため、こちらもバレる可能性が非常に高いです。

さらに、自己破産の手続きで管財人がついた場合、手続きが終わるまで夫の郵便物は全て管財人の事務所に転送されることになります。急に郵便物が届かなくなったことを、妻から指摘されるリスクも考えられるでしょう。

持ち家などの財産もなく、完全に財産を分けて生活していたとしても、運よく全てのタイミングが合わない限りは絶対にバレるため、最後まで隠し通せるのは現実的ではありません。

自己破産を考えている場合は、妻と相談しながら進めていきましょう。

5-1 スムーズに手続きをするためにも妻の協力が必要

自己破産は、今後の生活を大きく左右する出来事のため、妻に相談するには非常に腰が重い内容かと思います。

しかし、スムーズに自己破産の手続きを終わらせて、新たな再スタートを切るためにも、妻の協力が必要不可欠です。

夫が妻にお金を一切渡していないケースを除いて、家族名義の預貯金の通帳や財産の提出を求められる可能性が高いため、妻に内緒で資料を集めることは非常に困難といえます。

また、妻でなければ在処が分からない資料も少なくないでしょう。資料を提出するためにも、結局妻に話をせざるを得ない状況になることがほとんどです。

また、手続きに着手してから妻に事後報告すると、いきなり家の財産を失うリスクから、それだけで大きなトラブルになりかねません。破産を検討している段階で早めに妻に相談するようにしましょう。

6章 妻に影響する借金がある場合は任意整理も検討しよう

妻が連帯保証人になっている債務がある場合や、夫婦の共有名義の財産がある場合は、自己破産をすることによって夫婦二人に大きな影響を及ぼしてしまいます。

妻に影響する借金がある場合は、自己破産ではなく、任意整理を検討するのもおすすめです。

任意整理は、自己破産と違って利息をカットしたり、長期的な分割払いに変更したりと、借金の負担を軽減する手続きになります。

そのため、手続き後は分割払いで返済を続ける必要がありますが、このまま借金を返済し続けるよりは、完済の目処も立ちやすいのではないでしょうか。

6-1 任意整理は負債を選んで借金を減額することができる

任意整理の最大のメリットは、負債を選んで債務整理ができることです。

自己破産の場合は、全ての債務が対象になるため、連帯保証人がついている債務も全て免除になります。

一方で、任意整理は、減額したい債務のみを選んで手続きを取れるため、連帯保証人がついている債務を除くことができます。

そのため、持ち家や車を失うことなくほかの借金を減額することも可能です。

どうしても妻への影響を避けたい場合は、任意整理も視野に入れるとよいでしょう。

また、長期的に借金を返済している場合は過払金が発生する可能性があります。過払金の金額によっては、債務を大幅にカットすることもできるため、該当しそうな場合は専門家に相談してみましょう。

7章 自己破産に不安があればグリーン司法書士法人に相談を!

自己破産は、全ての債務の支払いが免除される非常に効力が強い分、失うものも大きい手続きです。

とくに妻が連帯保証人になっているローンがある場合や、妻が夫の財産に関与している場合は、妻にも大きく影響を与えてしまいます。

自己判断で手続きを進めてしまうと、妻の財産だと思っていたものまで失いかねません。

自己破産は、管財事件になって管財人がつくと、自由に取り下げることができないため、失いたくない財産がある場合は慎重に進めましょう。

ぜひ、自己破産を検討した段階で、専門家に相談することをおすすめします。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 夫が自己破産したら妻の通帳はどうなる?

- 自己破産の手続きが始まると、財産を調査するために夫の通帳や口座履歴のコピーを提出しなければいけません。

自己破産の対象は夫なので、基本的には夫の財産を中心に調査しますが、なかには妻の通帳を提出するケースもあります。家計の収支や夫の財産の動きを確認する必要があるからです。

- 夫が自己破産したら妻の資産はどうなる?

- 夫が自己破産しても、妻個人の通帳に入れている貯金や財産が失われることはないです。夫婦といえど、連帯責任ではないので自己破産による影響はありません。