この記事は約 11 分で読めます。

銀行系カードローンに関心を持つ方は多いですが、総量規制についての正しい理解が必要です。総量規制とは、消費者の過剰な借入を防ぐための貸金業法による規制で、貸金業者は特定の融資額に制限を設けています。

しかし、銀行系カードローンは銀行法にもとづいて運営されるので、総量規制の対象外です。つまり、理論上は年収の3分の1を超える借入が可能です。ただし、無条件で無限に借り入れが可能というわけではありません。

そもそも総量規制を超えて借入したいと場合、返済は可能かがもっとも重要です。仮に現在借金をしていて、その返済のための借金をしようとしているのであれば、現在の借金について専門家に相談すべきでしょう。

今回の記事では総量規制とは何か、銀行系カードローンがどう関係しているのかについて、わかりやすく解説します。

目次 ▼

1章 総量規制とは

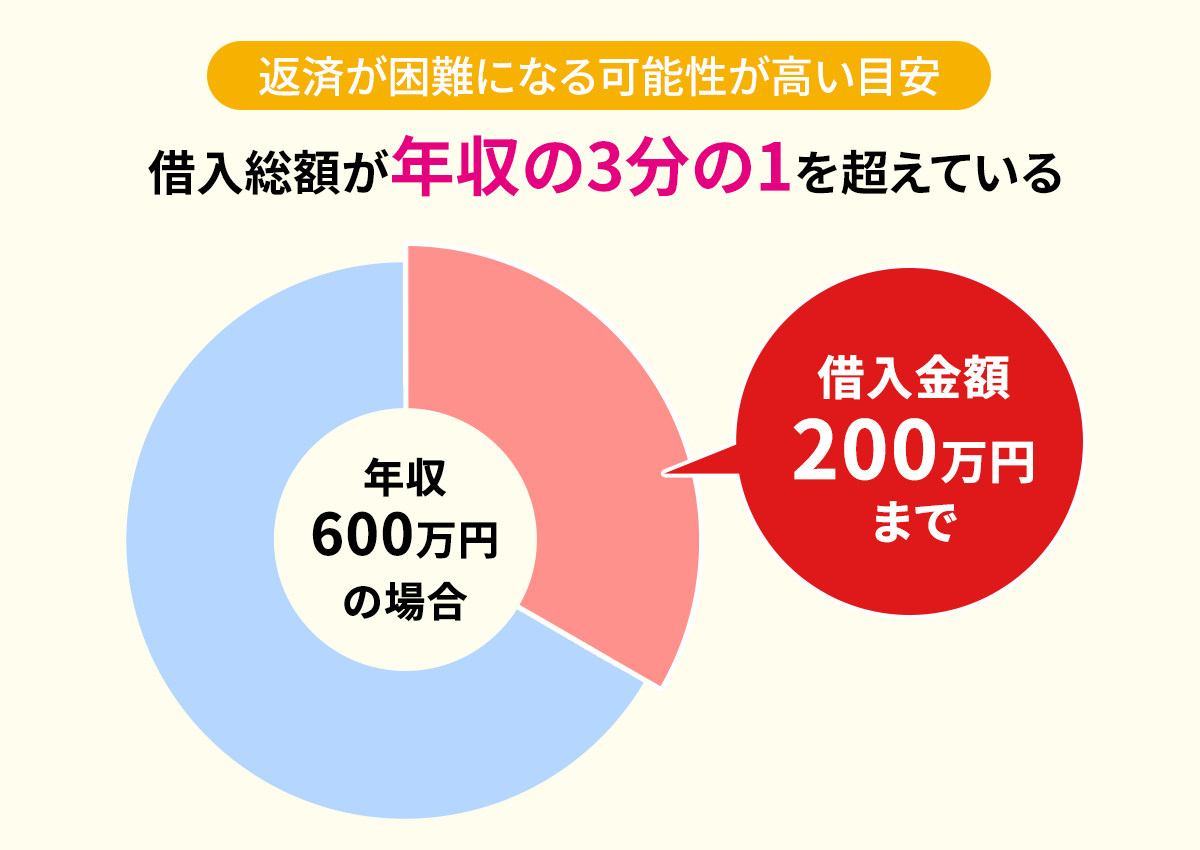

総量規制は、2010年に施行された貸金業法により定められた制度で、貸金業者からの借入れ総額が年収の3分の1を超えてはならないという規制です。この規制は、消費者を過剰な借り入れから守るために設けられました。

例を挙げれば年収600万円の場合、借入れの上限は200万円となり、複数の貸金業者から借りている場合はその総額が対象となります。この制度により、消費者の借入れ可能額は制限されているため、自身の返済能力を超えた借り入れを防ぐことが可能です。

また、貸金業者における借入で、総量規制をクリアしていたとしても、必ずしも年収の3分の1まで借り入れられるわけではありません。正規の貸金業者は、必ず審査を行い、消費者の返済能力にもとづいて貸し付けを行っているため、いくら借りられるかは、あくまで借主の与信力に依ります。

銀行は「銀行法」、信用金庫は「信用金庫法」にもとづくため、総量規制の対象外とされています。では銀行の融資においては、総量規制が無関係かといえばそうではありません。次の章で詳しく解説します。

出典:貸金業法のキホン|金融庁

出典:貸金業法Q&A|金融庁

出典:お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】|日本貸金協会

なお、カードローンによる借金の自己破産に関しては、以下の記事で詳しく取り上げています。ぜひ、参考にご覧ください。

2章 銀行系カードローンは総量規制を超えて借入できる

総量規制は、貸金業法にもとづき、個人が貸金業者から年収の3分の1までしか借り入れることができないと定めています。しかし、銀行系カードローンは銀行法の下で運営されているため、この総量規制の適用を受けません。

これにより、理論上では銀行からは、年収の3分の1を超える額の借入が可能です。では、実際のところはどうか、見ていきましょう。

2-1 銀行系カードローンも借入上限を設定している場合がある

法律上は貸付可能であっても、銀行は貸し倒れリスクを避けるため、実際には自主規制で借入上限を設定している場合が多いです。つまり銀行が自主的に設ける貸付基準により、実質的に総量規制に近い制限を設けている状況が見受けられます。

また、銀行カードローンの審査は厳しく、貸出残高の減少傾向が示されていることから、審査のハードルが高まっているともいえるでしょう。審査を通過するには、借入希望者の信用状況や返済能力が重要な判断材料となります。

借金問題を抱えて返済のためにカードローンを申し込んでも審査が通らない、そんなお悩みをお持ちのみなさんは、新たに借入をしないで解決する方法を検討しましょう。

ぜひグリーン司法書士法人にお気軽にご相談ください!当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

3章 総量規制の対象外となる貸付

総量規制は、消費者を過剰な借入れから守るために設けられた法制度です。この制度は貸金業者からの借入れに対し、借入総額が年収の3分の1を超えてはならないと定めています。

しかし、すべての貸付がこの規制の対象となるわけではありません。特定の条件を満たす貸付は、総量規制の例外として扱われます。この章では、総量規制における「除外貸付」「例外貸付」について見ていきましょう。

3-1 例外貸付

例外貸付は、消費者の利益を保護する目的で設けられた、総量規制の基準から除外される以下のような貸付を指します。

- おまとめローン

- 段階的に借入残高を減少させる契約

- 債務者・家族に緊急性が認められる医療費の貸付

- 緊急性があると認められる場合の最低限の貸付

- 配偶者と合算した年収が3分の1以下となる貸付

- 個人事業主への貸付

- つなぎ資金の貸付

上記のなかで特におまとめローンは、総量規制を超える額であっても、複数の借入をひとつにまとめることで、金利負担や精神的な負担を軽減できます。

おまとめローンの適用の要件は、おまとめローンの返済利率が組替前の金利より低くなり、毎月の返済額自体も組替前より低くなることなどです。また、担保や保証などの条件が組替え前より緩やかとなります。

ただし、安定した収入の証明が求められることが多く、すべてのおまとめローンが自動的に対象となるわけではありません。

なお、おまとめローンの審査が通らない原因と落ちた場合の対策方法について、以下の記事で詳しく取り上げています。ぜひそちらも、参考にご覧ください。

3-2 除外貸付

除外貸付とは、総量規制から「除外」される以下のような貸付のことを指します。

- 住宅ローン

- 自動車ローン

- 高額療養の貸付

- 有価証券を担保にした貸付

- 不動産を担保にした貸付

- 不動産売却により返済される予定の貸付

これらが総量規制の対象外となるのは、多重債務に陥るリスクが比較的低いと見なされる性質からです。

除外貸付の活用で、投資資金や大きな買い物に必要な資金を確保できる可能性があります。その際も、利用者は自己の返済能力を正確に評価し、過度な借入れには注意を払うのが肝要です。

返済能力を超えた借金を抱えて自力返済が難しくなり、お困りのみなさんは、決して新たに借入をしてはいけなせん!

解決する方法を、ぜひグリーン司法書士法人にお気軽にご相談ください。当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

4章 総量規制を超えて借入するときの注意点

総量規制を超える借入を行う場合に、主に注意すべき点は次の3項目です。

- 総量規制を超えると返済能力を超える可能性が高い

- 銀行系カードローンの借入にも審査がある

- 借金の自力返済が難しいのであれば債務整理を検討する

ひとつずつ見ていきましょう。

4-1 総量規制を超えると返済能力を超える可能性が高い

返済比率が重要な審査基準となり、一般に返済比率が30%を超えると審査に通りにくくなるとされています。総量規制を超えて借入れすることは、返済能力を超えるリスクが高まるため、慎重な検討が必要です。

返済比率とは、年間の返済額が年収に占める割合で、この比率が低いほど審査に通りやすくなります。総量規制を超える場合は、返済比率が33.3%を超えるので、なにか年収以外の根拠がなければ、返済能力に懸念を持たれるでしょう。

借金はいくらから深刻になってくるのかについては、以下の記事でわかりやすく解説しています。ぜひ、参考にご覧ください。

4-2 銀行系カードローンの借入にも審査がある

銀行系カードローンの借入には、当然ながら銀行の審査部門の審査が行われます。総量規制の対象外であることが、無制限に貸してもらえることを意味するわけではありません。

返済能力を超えた貸付は原則として禁止されているため、総量規制を超える借入れを希望する場合は、そもそも返済能力の観点から厳しく審査されることになるのです。

4-2-1 銀行系の審査は2種類ある

また、実は銀行系カードローンの審査とひとくちにいっても、保証会社の審査と銀行の審査の2つあります。そして、保証会社というのは、ほとんど貸金業者です。

保証会社の審査も法的には総量規制対象外ですが、「銀行を隠れ蓑に総量規制をないがしろにする」との批判の対象になるのを彼らも嫌います。結局多くのケースで、総量規制に沿った審査になるわけです。

4-3 借金の自力返済が難しいのであれば債務整理を検討する

すでに総量規制いっぱいまで借りていて、自力返済が難しい場合は、もうそれ以上新たな借入を考えるのは避けましょう。現実的な解決のためには、債務整理を検討するべきです。

司法書士などの専門家に相談することで、債務整理が適切か、自力返済が可能かのアドバイスを受けることができます。

債務整理の主な種類ごとの特徴やメリット、デメリットについては、以下の表にわかりやすくまとめてあります。

横スクロールできます

| 債務整理の種類 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| 特徴 | 裁判所を通さずに、債権者と直接交渉して借金の減額や返済計画の見直しを行う方法 | 裁判所に申立てを行い、借金の減額と返済計画の認可を得る方法 | 裁判所に申立てを行い、全ての借金を免除してもらう方法 |

| メリット | ・手続きが比較的簡単で費用が安い ・裁判所への申立て記録が残らない ・家族や勤務先に知られ | ・借金を大幅に減額できる ・住宅ローンや車ローンなどの財産を守れる ・将来、再び借金問題に陥る可能性が低い | ・借金が全て免除される ・新しい生活をスタートできる |

| デメリット | ・減額できる金額は債権者との交渉次第 ・将来、再び借金問題に陥る可能性がある | ・裁判所への申立て記録が残る | ・裁判所への申立て記録が残る ・官報に永久に掲載される ・一定期間、クレジットカードやローンを利用できない ・一定期間、就業制限を受ける |

| 適したケース | ・債務額が大きくなく、将来的に返済できる見込みがある場合 ・任意整理の詳細・解決事例はコチラ ↓ 借金をなくせる任意整理とは?メリット・デメリットや向いている人 任意整理の経験談・解決事例 | ・一定収入はあるが債務額が大きく、任意整理では難しい場合 ・個人再生の詳細・解決事例はコチラ ↓ 小規模個人再生とは|給与所得者再生との違いやメリット・デメリット 個人再生の経験談・解決事例 | ・債務額が非常に大きく、他の方法では返済が難しい場合 ・自己破産の詳細・解決事例はコチラ ↓ 自己破産とは?メリット・デメリットや手続きの流れを徹底解説 自己破産の経験談・解決事例 |

債務整理の種類と生活への影響に関しては、以下の記事で詳しく解説しています。ぜひ、そちらも参考にご覧ください。

以下の返済シミュレーションツール【バーチャル債務整理】を使えば、借金問題の解決のために債務整理を行った場合に、借金がどれくらい減るのかの目安がわかります。

専門家に相談することで、自身の状況に最適な債務整理の方法を選択し、手続きの進め方をアドバイスしてもらうことができます。司法書士や弁護士などの専門家は、債務整理のプロセスをサポートし、法的な問題をクリアにしてくれます。

借金問題を抱えて自力返済が難しくなり、お困りのみなさんは、新たに借入をせずに解決する方法を検討しましょう。

ぜひグリーン司法書士法人にお気軽にご相談ください。当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

まとめ

借入時の審査では、返済比率が重要な指標となります。総量規制を超えて借入れを行う際には、返済能力をしっかりと認識し、自身の経済状況を超える借入れは避けることが大切です。

返済比率が高いほど返済負担が重くなるので、総量規制を超える可能性がある場合は、規制対象外の銀行系カードローンとはいえ、借入の審査に通ること自体が難しくなります。

返済能力を超えてしまい、どうしようもなくなった場合には、債務整理の選択肢を検討することが解決の有効な選択肢となるでしょう。自力返済が困難な場合、専門家に相談することで、状況に合った債務整理を通じて、負担を軽減する方法を模索できます。

借金返済のために銀行系カードローンを申し込んだものの、作れなくてお困りのみなさんは、新たに借入をせずに解決する方法を検討しましょう。

ぜひグリーン司法書士法人にお気軽にご相談ください。当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 銀行は総量規制の対象外?

- 銀行は銀行法の下で運営されているため、総量規制の適用を受けません。

したがって、銀行系カードローンも総量規制の対象外となります。

- 年収600万円の総量規制はいくらまで?

- 総量規制は年収の3分の1ですので、年収600万円の場合は200万円が総量規制となりこれを超える借入はできません。