この記事は約 12 分で読めます。

ブラックリストの方が住宅ローンでマイホームを購入したくても、審査に通らなければ購入できません。

たとえばカードローンやクレジットカードの支払いが遅れているときや、過去に債務整理したことがあるなど、ブラックリストに載っていると考えられるケースはいろいろあります。

そこで、ブラックリストでも住宅ローンの審査には通るのか、ブラックリストに載っている場合に住宅ローンの審査に通るにはどうすればよいのか、次の3つの章に分けて解説していきます。

- ブラックリストとは

- ブラックリストによる住宅ローン審査への影響

- ブラックリスト後に住宅ローン審査に通るための対策

ブラックリストに載っている可能性があるけれど住宅ローンでマイホームを購入したいと考えているのなら、ぜひこの記事を参考にされてください。

借金返済ノウハウでは、当記事だけでなく他の記事でも住宅ローンに関する様々な知識を提供していますので、ぜひご参照ください。

目次 ▼

1章 ブラックリストとは

「ブラックリスト」とは、信用情報機関の管理している「個人信用情報」に、事故情報が登録されることです。

個人信用情報とは、カードローンやクレジットカードなどの申し込み・契約・利用に関する情報です。

信用情報期間とは、個人の氏名・勤務先などの個人情報から、借入残高・返済状況・延滞の有無などを管理する機関です。

信用情報を扱う「信用情報機関」として、次の3つが挙げられます。

| 信用情報機関 | 主に取り扱う情報 |

|---|---|

| CIC(株式会社シー・アイ・シー) | クレジットカードの取引履歴など |

| JICC(日本信用情報機関) | 消費者金融など貸金業者との取引履歴など |

| KSC(全国銀行個人信用情報センター) | 銀行や信用金庫など金融機関との取引履歴など |

ブラックリストという「名簿」が存在しているのではなく、事故情報として個人信用情報に登録されている状態が「ブラックリストに載った状態」です。

住宅ローンでマイホームを購入したいけれど、ブラックリストに載っているか不安である方は、次の4つについて理解を深めておきましょう。

- ブラックリストに載るケース

- ブラックリストのデメリット

- ブラックリストに載る期間

- ブラックリストの確認方法

それぞれ説明していきます。

1-1 ブラックリストに載るケース

ブラックリストに載っていると「返済能力」が低いと判断され、新たなローン審査に通りにくくなりますが、信用情報機関に「事故情報」として登録されるケースとして次の4つが挙げられます。

- 返済の延滞

- 債務整理

- 保証会社の代位弁済

- クレジットカードの強制解約

それぞれどのようなケースか説明していきます。

返済の延滞

ブラックリストに載るケースとして、返済の「延滞」が挙げられます。

カードローンやクレジットカード、携帯電話料金などの支払いが遅れている場合、信用情報機関に「延滞情報」が登録され、ブラックリスト扱いになっている可能性があります。

信用情報機関ごとの延滞情報が登録される「タイミング」は以下のとおりです。

| 信用情報機関 | 延滞情報が登録されるタイミング |

|---|---|

| CIC(株式会社シー・アイ・シー) | 61日以上または3か月以上の延滞 |

| JICC(日本信用情報機関) | 3か月以上の延滞 |

| KSC(全国銀行個人信用情報センター) | 一定期間 |

債務整理

ブラックリストに載るケースとして、「債務整理」が挙げられます。

債務整理した場合、信用情報機関に事故情報として登録されることになるため、ブラックリスト扱いとなります。

債務整理とは、借金の返済が難しいときに借金減額や支払猶予などで借金問題を解決するための手続です。

債務整理には、任意整理・個人再生・自己破産など種類がありますが、5〜7年程度はブラックリストとして扱われます。

保証会社の代位弁済

ブラックリストに載るケースとして、保証会社の「代位弁済」が挙げられます。

代位弁済とは、債務者が何らかの理由により借金を返済できなくなった場合において、第三者が債務者に代わり返済することです。

お金を借りるときに保証会社の保証をつけていると、債務者が借金を返済できなくなった場合、保証会社が立て替える「代位弁済」が行われます。

代位弁済があった場合、債務者は支払能力や返済の意思がない状態であると判断されるため、5年程度はブラックリストとして扱われます。

なお、保証会社の弁済はあくまでも「立て替え」という扱いであるため、債権が金融会社から保証会社に移ったことに過ぎず、返済義務がなくなるわけではありません。

クレジットカードの強制解約

ブラックリストに載るケースとして、クレジットカードの「強制解約」が挙げられます。

解約手続をしたわけではなくても、返済遅延や個人再生・自己破産などを理由に、クレジットカードが強制解約されることがあります。

クレジットカードが強制解約された場合、すでに返済能力を失っている状態であるとみなされるため、ブラックリストとして扱われます。

1-2 ブラックリストのデメリット

ブラックリストに載っていることは、返済能力のない状態であることを意味するため、次のデメリットが生じることになります。

- 新たな借入れができなくなる

- 保証人になれなくなる

- 賃貸住宅を借りることができなくなる

- 携帯電話の分割払いができなくなる

カードローンやクレジットカードの利用はもちろんのこと、携帯電話を「分割払い」で購入することもできなくなり、「保証人」になることもできません。

また、賃貸住宅を借りる上で「家賃保証会社」との契約が必要な場合、信販系の家賃保証会社であれば審査で信用情報機関に照会をかけるため、審査に通らない可能性が高くなります。

1-3 ブラックリストに載る期間

ブラックリストとして掲載される「期間」は、信用情報機関によって異なりますが、具体的には以下のとおりです。

横スクロールできます

| 信用情報機関 | 加盟機関 | 事故情報の登録期間(目安) |

|---|---|---|

| CIC(株式会社シー・アイ・シー) | 信販会社・クレジットカード会社 | 5年以内 |

| JICC(日本信用情報機関) | 消費者金融・クレジットカード会社 | 5年以内 |

| KSC(全国銀行個人信用情報センター) | 銀行 | 7年以内 |

一度ブラックリストに載ると生涯その履歴が残るわけではなく、年月経過により消えていきます。

明確にいつ事故情報が消えるという決まりはないものの、目安として5~7年と考えておくとよいでしょう。

1-4 ブラックリストの確認方法

自身がブラックリストとして扱われていないか不安な場合には、信用情報機関に「情報開示」を請求できます。

信用情報機関ごとの「請求方法」と「手数料」は以下のとおりです。

| 信用情報機関 | 請求方法:手数料 |

|---|---|

| CIC(株式会社シー・アイ・シー) | 郵送:1,500円 インターネット:500円 |

| JICC(日本信用情報機関) | データでの受け取り:1,000円 郵送での受け取り:1,300円 |

| KSC(全国銀行個人信用情報センター) | オンライン請求:500円 郵送請求:1,679~1,800円 |

なお、信用情報機関ごとに主な加盟会社は異なるものの、それぞれに登録されている情報は「共有」されます。

たとえ1社でブラックリストでなかった場合でも、他の信用情報機関には事故情報が記録されているとも考えられるため、不安な場合は各社請求したほうが安心です。

2章 ブラックリストに登録されていると住宅ローン審査は通りにくい

住宅ローンを取り扱う金融会社は信用情報機関に加盟しているため、申し込みの審査では個人信用情報を確認します。

個人信用情報には、ローンやクレジットカードの「契約」「申込み」「取引」に関する情報が記録されています。

返済が遅れていたり債務整理していたりすると「ブラックリスト扱い」となるため、住宅ローン審査には通りません。

また、信用情報機関に事故情報が登録されていなくても税金を滞納していれば、差押えによる返済不能状態に陥るリスクが高まるため、審査には通りにくくなると考えられます。

住宅ローンは長期に渡り返済を続けることが必要な高額ローン商品です。

返済能力がないとみなされれば、申し込んでも審査に通らず、利用することはできないと理解しておきましょう。

3章 ブラックリスト後に住宅ローン審査に通るための対策

ブラックリスト状態で住宅ローンを利用したくても、審査に通ることはかなり厳しいと考えられます。

住宅ローンはブラックリストになってしまうと申し込みできなくなるわけではないものの、審査に通るためには対策が必要です。

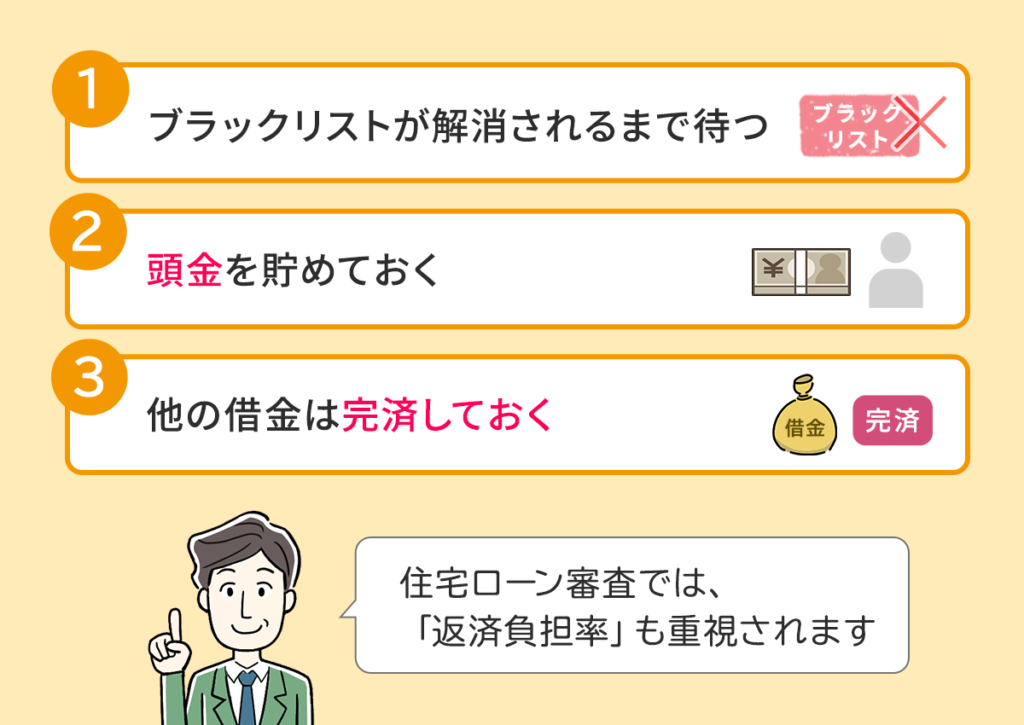

ブラックリストになった後に住宅ローン審査を通過したい場合、考えられる対策は次の3つです。

- ブラックリストが解消されるまで待つ

- 頭金を貯めておく

- 他の借金は完済しておく

それぞれどのような対策か説明していきます。

3-1 ブラックリストが解消されるまで待つ

ブラックリスト後に住宅ローン審査に通るために、ブラックリストが解消されるまで待ちましょう。

事故情報として登録されている状態で住宅ローンを申し込んでも審査に通らないため、情報開示の請求によりブラックリストでないことを確認した後に申し込むことで、審査に通る確率を上げることができると考えられます。

3-2 頭金を貯めておく

ブラックリスト後に住宅ローン審査に通るための対策として、頭金を貯めておきましょう。

購入したいマイホーム価格に対する頭金の「割合」を増やし、ローンで補う金額を抑えることで、住宅ローン審査に通る可能性は高くなると考えられます。

ブラックリストに載っている原因にもよるものの、解消されるまでの間、できるだけ多く頭金を貯めておくことが理想といえます。

3-3 他の借金は完済しておく

ブラックリスト後に住宅ローン審査に通るための対策として、他の借金はなるべく完済しておきましょう。

住宅ローン審査では、「返済負担率」も重視されます。

返済負担率とは、返済比率ともいい、年収に占める年間返済額の割合のことです。

返済負担率が基準を超えた場合には、返済負担が重く返済が滞るリスクが高いと判断されるため、審査に通らなくなる可能性があります。

他に借金があれば、住宅ローンの返済と重なることで、毎月の返済金額が大きくなってしまうからです。

そのため、カードローンやクレジットカードのキャッシング、自動車ローンなどの借入れがあるのなら早めに「完済」しておくことが必要です。

まとめ

ブラックリスト扱いのまま、住宅ローンを利用したマイホーム購入は難しいと考えられますが、解消してからであれば審査に通らないわけではありません。

ただ、カードローンやクレジットカードの支払いが多く、返済負担率に影響するとブラックリスト解消後でも審査に通らなかったり借入額を減らされたりする可能性があります。

そのためブラックリスト解消後に他の借金を完済している状態で住宅ローンを申し込んだほうが、審査に通る確率を上げることができるといえるでしょう。

もしも住宅ローンによるマイホーム購入を検討しているけれど、ブラックリストであることや借金完済について悩んでいるのなら、一度グリーン司法書士法人グループへご相談ください。

住宅ローンに関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 住宅ローン

住宅ローンの無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- ブラックリストでも住宅ローンは通る?

- 結論から言うと、ブラックでも住宅ローンの審査に通ることはほとんどないと言って良いでしょう。

ブラックリストとして登録されている人は返済が滞るリスクが高いため、金額の大きい住宅ローンの審査に通りにくいと考えられるからです。

ブラックリストと住宅ローンについて詳しくはコチラ

- ブラックリスト登録後は何年で住宅ローンの審査が通る?

- 借金の滞納分を完済もしくは債務整理をしてから5~7年程度経つと、ブラックリストの情報が抹消されます。

情報が抹消されれば、住宅ローンの審査に通る可能性があります。

ブラックリストに掲載される期間について詳しくはコチラ