この記事は約 14 分で読めます。

- 自己破産後に住宅ローンの審査に通りやすくなる方法

- 住宅ローン支払い中に自己破産をした場合にどうなるのか

- 家を手放さずに借金を整理する方法

「自己破産をすると住宅ローンは組めなくなるの?」

「住宅ローン支払い中に自己破産をしたら家はどうなるの?」

自己破産をするにあたり、このような住宅ローンに関する質問を多くいただきます。

現在、借金でお困りの方も、「将来的には家を持ちたい」「今ある家を手放したくない」とお考えの方も多くいらっしゃるでしょう。

しかし、自己破産をすると7年程度は住宅ローンを組むことはできませんし、現在住宅ローンをお支払いの方はマイホームを失ってしまう可能性が高くなります。

自己破産については、下記の記事でも解説しています。

目次 ▼

1章 自己破産後は7年程度は住宅ローンを組めない

自己破産をすると、「金融事故」の情報として、信用情報機関に情報が登録されます。いわゆる「ブラックリスト」と言われるものです。

信用情報機関に情報が登録されている間は、住宅ローンの利用や、クレジットカードの作成・使用、新たな借入ができなくなります。

自己破産による事故情報が抹消されるのは、5~7年程度かかるので、自己破産から7年程度は住宅ローンを組むのが難しいと思っておきましょう。

信用情報機関には「CIC」「JICC」「KSC」の3つがあり、「CIC」は信販会社・クレジットカード会社、「JICC」は消費者金融・クレジットカード会社、「KSC」は全国の銀行が加盟しています。

自己破産をした場合の、それぞれの情報登録期間は以下のとおりです。

| 信用情報機関 | 事故情報の登録期間(目安) |

|---|---|

| CIC | 5年以内 |

| JICC | 5年以内 |

| KSC | 7年以内 |

住宅ローンは、ほとんどの方が銀行で組むこととなります。銀行の場合、信用情報機関は「KSC」となり、登録期間は7年以内が目安です。

7年より短くなる可能性はありますが、「7年はローンを組めない」と考えておくのが良いでしょう。

借金返済ノウハウでは、当記事だけでなく他の記事でも住宅ローンに関する様々な知識を提供していますので、ぜひご参照ください。

1-1 自己破産後は7年経てば住宅ローン審査に通る?

先ほど解説したように自己破産から7年経過すれば、ブラックリストに登録された情報が削除され、住宅ローン審査に通る可能性があります。

ただし、住宅ローン審査は信用情報機関に登録されている情報だけでなく、下記のように様々な項目が審査対象となります。

- 年齢

- 健康状態

- 勤続年数

- 雇用形態

- 年収

- 返済負担率

ブラックリストの情報が抹消されていたとしても、借入希望額に対して年収が低く返済負担率が高い場合や返済期間が長く完済時の年齢が高くなる場合は、審査に落ちる恐れがあります。

そのため、自己破産後は安定した仕事に就く、貯金をして頭金に入れる金額を増やすなどの努力も大切です。

2章 自己破産後に住宅ローンの審査に通りやすくするための方法

自己破産手続き後、7年程度が経ち「そろそろ住宅ローンを組みたい」と思った時には、確実に審査を通したいですよね。

ここでは、住宅ローンの審査に通りやすくなるための方法について解説します。

こちらの記事も合わせてお読みください。

①事故情報が消えているか確認する

②これまで取引のない銀行に申し込む

③審査に落ちた場合は、次の申込みまで半年は空ける

④「良い信用情報」を作る

2−1 事故情報が消えているか確認する

住宅ローンの審査をする前に、信用情報機関に自身の情報が消えているかを確認するようにしましょう。

万が一、ローン申込時にまだ情報が消えていなければもちろんローンの審査は通りませんし、それが原因でローンの審査に落ちれば「ローン審査に落ちた」という情報が6ヶ月ほど登録されることとなります。

そうなると、さらに6ヶ月程度情報が消えるまで待たなければいけないだけでなく、以後その金融機関ではローンの契約は難しくなるでしょう

そのため、ローン申し込み前にあらかじめ自身の情報を調べておくことをおすすめします。

信用情報機関への登録が消えているかどうかは、各信用情報機関に問い合わせることで開示してもらえます。

開示はインターネット、郵送で可能です。

各信用情報機関のサイトは以下のとおりですので、ご確認ください。

【CIC】https://www.cic.co.jp/mydata/

【JICC】https://www.jicc.co.jp/

【KSC】https://www.zenginkyo.or.jp/

2−2 借金をしていない会社・金融機関へ申し込みする

もともと借金をしていて、自己破産で返済の免責をした会社・金融機関からは、ローンに限らず新たにお金を借りることはほとんど不可能です。

信用情報機関からは情報が消えたとしても、各金融機関や銀行には情報が残り続けるからです。いわゆる社内ブラックと言われる状態です。

そのため、ローンを申し込む際は、自己破産をしたときに借入をしていた会社以外を選ぶようにしましょう。

また、ローンの審査は通りやすいところと難しいところがあります。例えば、3大メガバンクと言われる三菱UFJ銀行・みずほ銀行・三井住友銀行などは、審査が厳しく、通りにくいと言われています。

一方で、地方銀行などは比較的審査が通りやすいとされています。

ローンを組む際には、できるだけ審査が通りやすい会社・銀行を選ぶことをおすすめします。

2−3 審査に落ちた時は半年以上の期間をあける

ブラックリストへの登録が削除されているにもかかわらず、審査に落ちた場合、次回の申込みまでに半年以上の期間を空けるようにしましょう。

短期間で頻繁に申し込むと、経済状況が悪いと勘ぐられ、審査が通りにくくなります。これを申込みブラックといいます。

もし、審査に落ちてしまった場合には、早まらずに、半年程度待つようにしましょう。

2−4 少しずつ新しい信用情報を残す

信用情報機関へ登録される信用情報というのは、自己破産のような金融事故だけでなく、きちんと取引ができているという良い情報も含まれます。

信用情報機関に登録されている間は、クレジットカードなどの利用もできないため、そういった“良い情報”も登録されません。

そうなると、審査の際にきちんと返済能力がある人なのかという判断をする材料もなくなってしまうのです。

例えば、携帯電話を分割払いで支払うなど、そのため、できる範囲内で「良い」信用情報を残すようにしましょう。

3章 住宅ローン支払い中に自己破産をするとどうなる?

ここまで、「自己破産をしたら住宅ローンは組めないのか」という点について解説しましたが、一方で、現在住宅ローン支払い中に自己破産をした場合にはどうなるのでしょうか?

詳しく解説します。

3−1 ローンの返済は免除されるが、自宅は手放すことになる

自己破産をすると、住宅ローンを含む借金が全額免除されます。

しかし、自宅を所有したまま自己破産をすると、管財事件となり、手続きの中で自宅を売却し、返済に充てることとなります。

もしくは、申立て前に任意売却をして、同時廃止で手続きをするというケースもあります。

いずれにしても自宅を手放すことは避けられないのです。

自己破産手続きには以下の3つの種類があります。

自身で選択することはできず、裁判所によって決定されます。

- 【同時廃止】

- 所有している財産が20万円未満で、免責不許可事由(ギャンブルによってできた借金など)に当てはまらない場合に適用され、手続きが比較的シンプルで、費用も安価な方法。

- 【管財事件】

- 以下のいずれかにあてはまる場合に適用される。

・所有している財産が20万円以上

・免責不許可事由にあてはまる可能性がある

・債務額が5000万円以上

・破産者が法人の代表や個人事業主

管財事件の場合、破産管財人が選任され、手続きが複雑になり、費用も同時廃止に比べ高額になる。 - 【少額管財事件】

- 管財事件が適用される場合で、弁護士に依頼した場合に適用される。

管財事件よりも手続期間は短くなる傾向にあり、費用も多少安くなる。

自己破産についての詳しい解説はこちら

3−2 保証人がいる場合、保証人が返済する義務を負う可能性がある

住宅ローンを組む際、最近では、住宅自体を担保とするため、連帯保証人や保証人が不要となるのがほとんどです。

しかし、保証人・連帯保証人をつけている方もいらっしゃるでしょう。

保証人・連帯保証人がいる場合、自己破産をすると住宅ローンの残債務の支払義務はその人が負うこととなります。

4章 家を手放さずに借金を整理する方法

自己破産をすると、家を手放さなければいけないと解説しました。

しかし、住むところがなくなってしまうのは避けたいですよね。

ここでは、家を手放さずに借金を整理する方法について解説します。

4−1 リースバックする

リースバックとは、破産管財人の許可を得た上で一度は不動産会社に家を買い取ってもらい、数年間は賃貸住宅として借り、2〜5年後に家を買い戻すという方法です。

ただし、家賃は通常より高い傾向にある上、短期間で買い戻すだけの資金を用意しなければいけないため、現実的には難しいでしょう。

4−2 任意整理する

住宅ローンの他にも借金があるのであれば、住宅ローン以外の借金を任意整理すれば、自宅を失わずに借金を整理することは可能です。

ただし、任意整理は債権者と交渉した上で、利息をカットしてもらう方法であるため、元金が減ることはなく、また借金額が大幅に減ることも基本的にありません。奨学金などは任意整理するとむしろ条件が悪くなります。

そのため、返済額が多額で、利息のカットだけでは返済が難しい場合には、任意整理は向かないでしょう。

任意整理についての詳しい解説はこちら

4−3 個人再生する

個人再生も、自己破産と同様に裁判所を通して、借金額を大幅に減らす手続きですが、住宅ローンを免除しない代わりに、家を残すことができます。

個人再生手続きをすると、借金額を5分の1〜10分の1程度に減額し、残債額を3〜5年程度で返済することとなります。借金は残りますが、大幅な減額が見込めます。

さらに、住宅ローンは個人再生から外すこととなるため、住宅ローンの返済は手続き前と変わりなく返済することとなります。このため、自宅を残すことができます。

住宅ローンの返済ができずに借金の整理を考えている場合や、他の借金を減額しても借金の返済ができないような場合には、個人再生は向かないでしょう。

個人再生についての詳しい解説はこちら

4−4 家族に買い取ってもらう

自己破産をすると、自宅を手放さずに済むことはほとんど不可能です。

しかし、自己破産をする際に、破産管財人を通して家族に買い取ってもらえば、自己破産後も済み続けることは可能です。

ただし、家族間の売買では住宅ローンは使えず、一括払いで購入しなければいけないため、それだけの資金があり、合意してくれる家族がいなければ成立しません。

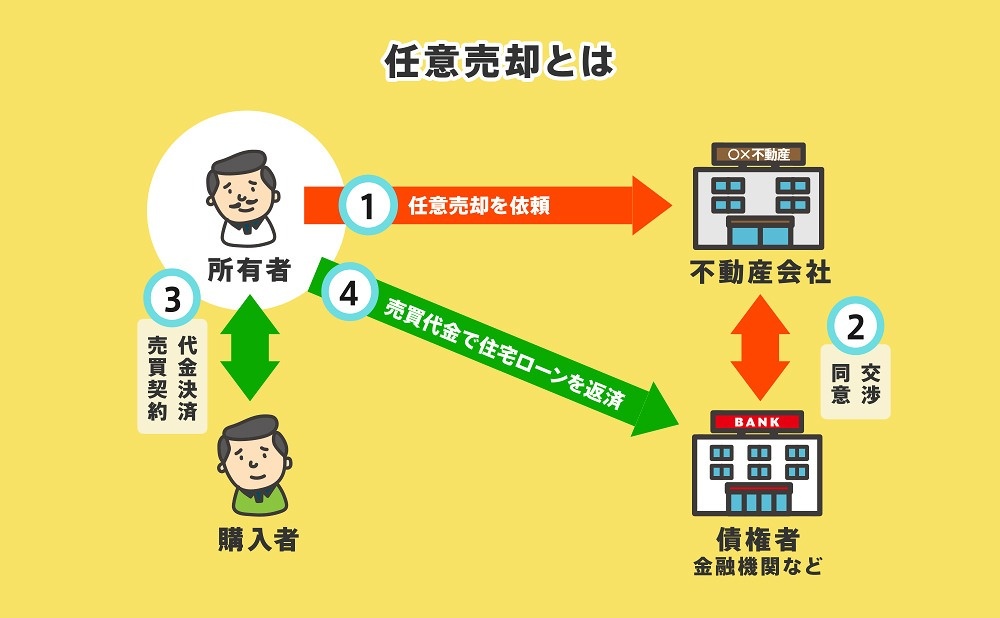

5章 自己破産の前に任意売却も検討しよう

もし、住宅ローンが支払えずに自己破産を検討しているのであれば、任意売却も検討しましょう。

マイホームを所有している場合の自己破産は、ほとんどの場合「管財事件」となります。管財事件は同時廃止に比べ費用が高く、手続き期間も長くなるため、あらかじめ任意売却をしてマイホームを手放し、同時廃止にするという選択肢があります。

また、地価が上がったことにより任意売却をして、ローンの残債よりも売却益のほうが多い場合は、残債務を完済することも可能となり得ます。

自己破産によって結局マイホームを手放すことになるのであれば、少しでも軽い手続きを目指して、事前に任意売却を検討しましょう。

任意売却についての詳しい解説はこちら

6章 借金でお困りならグリーン司法書士法人にご相談ください

- 家を残したまま借金を整理したい

- 自己破産手続きができるか不安

- 自己破産以外に借金をなんとかできる方法がないか知りたい

- 過去に自己破産をしたけれど、住宅ローンを組みたい

このようなことでお困りなら、ぜひグリーン司法書士法人にご相談ください。

自己破産を含む、債務整理の相談は、その分野を得意とする専門家に相談する必要があります。

グリーン司法書士法人では、債務整理に関する経験が豊富で、多くのノウハウを有しております。

また、初回相談は無料ですので、ご相談だけでもぜひご利用ください。

6−1 債務整理の相談実績10,000件以上!実績豊富な司法書士事務所

グリーン司法書士法人はこれまで債務整理に関するご相談、累計10,000件以上。債務整理に関する経験が豊富な事務所です。

そのため、依頼者様に合わせて借金に関するご提案が可能です。

また、債務整理をする際にも、裁判所での手続きや必要書類の収集などもスムーズ対応!

債務整理の種類を問わず、大阪・近畿地方をはじめ全国から非常に多くのご依頼をいただいておりますので、安心してお任せください。

6−2 初回相談料無料

グリーン司法書士法人では、初回相談は無料です。

- 自己破産できるのか

- どれくらい費用がかかるのか

- どのように手続きを進めるのか

といったことを聞くだけでも構いません。債務整理に精通した司法書士がしっかりと相談に対応いたしますので、お気軽にご相談ください。

6−3 明確な費用設定と柔軟なお支払い方法

グリーン司法書士法人では、費用面で不安を与えないよう、ご相談時に明確な費用の目安をご提示しています。

また、一括でのお支払いが難しい場合には、分割払いなど、柔軟な対応をしております。

横スクロールできます

| 相談料 | 着手金 | 減額報酬 |

|---|---|---|

| 0円 | 0円 | 0円 |

グリーン司法書士法人の自己破産費用

横スクロールできます

| 同時廃止 | 24万円(税込264,000円)〜 ※2社以降1社毎に+1万9,000円(税込2万900円) ※実費および訴訟対応費用等は別途 |

|---|---|

| 管財事件 | 39万円(税込429,000円)~ ※2社以降1社毎に+1万9,000円(税込2万900円) ※実費および訴訟対応費用等は別途 |

6−4 休日・夜間やオンラインでの相談が可能

お仕事や家事などで平日や日中のご相談が難しい方のため、休日や夜間にも相談を承っております。

また、外出が難しい場合にはオンラインでの相談も可能です。

みなさまがご相談しやすい体制を整えておりますので、お気軽にお申し付けください。

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 自己破産後何年で住宅ローンが組める?

- 自己破産後の信用情報は5~7年残り続けるのでその期間中はローンを組むことができません。

他の人の連帯保証人もしくは保証人にもなれないのでご注意ください。

自己破産後にローンを組める年数について詳しくはコチラ

- 自己破産をすると住宅ローンはどうなるの?

- 住宅ローン支払い中に自己破産をすると、返済義務はなくなるものの自宅に住み続けることはできなくなります。

また、住宅ローンに保証人がついている場合には自己破産すると保証人に借金の返済義務が移ります。

自己破産時の住宅ローンについて詳しくはコチラ

自己破産とは?破産後に借金発覚したときの対処法もご紹介!

自己破産とは?破産後に借金発覚したときの対処法もご紹介! 債務整理後5年はローンを組めない!?組むための注意点を解説

債務整理後5年はローンを組めない!?組むための注意点を解説 自己破産にかかる期間は?借金ゼロまでどれくらい待てばよいか

自己破産にかかる期間は?借金ゼロまでどれくらい待てばよいか 任意整理の流れと注意点の全てが一目で分かる詳細かつ簡単な解説

任意整理の流れと注意点の全てが一目で分かる詳細かつ簡単な解説 個人再生はどんな流れで進む?相談から返済完了までの手続きを解説

個人再生はどんな流れで進む?相談から返済完了までの手続きを解説 個人再生をしても住宅ローンは残る?特例の仕組みについて解説

個人再生をしても住宅ローンは残る?特例の仕組みについて解説 任意売却とは?通常売却との違いからメリットデメリットまで徹底解説

任意売却とは?通常売却との違いからメリットデメリットまで徹底解説 【徹底解説】任意売却の具体的な流れとは?売却可能な期間とは?

【徹底解説】任意売却の具体的な流れとは?売却可能な期間とは?