この記事は約 14 分で読めます。

- 住宅ローンの返済で生活がギリギリになる原因

- 住宅ローン返済で生活がギリギリになった際の対処法

- 返済状況ごとのおすすめの相談先

「住宅ローンの返済に追われて生活がギリギリになってしまった」

「返済に追われる生活をなんとか立て直したい」

住宅ローンに関して上記のような悩みを抱えている方はいませんか。変動金利を選択すると年利0.5%前後でお金を借りられるため、マイホーム購入時に利用する方が多い住宅ローンですが、返済途中で支払いが厳しくなることもあるでしょう。

住宅ローンを滞納するとマイホームが差押えの対象になり、競売によって売却されてしまいます。そのため家を失わないためには、計画的に返済できるように家計状況の改善が必要です。

本記事ではまず、住宅ローンの返済で生活がギリギリになる原因を解説します。お金を借りる前に住宅ローンによって生活が苦しくなる原因を把握して、適切に判断できるようにしましょう。

また、すでに住宅ローンで困っている方に向けて、生活を立て直す方法も説明します。返済状況に応じたおすすめの相談先も紹介しているので、ぜひ参考にしてください。

目次 ▼

1章 住宅ローンの返済で生活がギリギリになる7つの原因

住宅ローンの返済を数か月間にわたって滞納すると、競売にかけられてマイホームがなくなってしまいます。そのため、以下のような生活がギリギリになる原因を把握してから住宅ローンを組むことが大切です。

- 高い金利で住宅ローンを組んだ

- 上限ギリギリの返済負担率だった

- 定年後も支払う計画になっていた

- 諸費用や税金を計算していなかった

- 夫婦2人とも働いている想定でローンを組んだ

- 収入が大幅に減少した

- 想定外の支出があった

それぞれについて詳しく解説します。

1-1 高い金利で住宅ローンを組んだ

高い金利で住宅ローンを組むと利息が膨らんで毎月の返済額が大きくなるため、生活がギリギリになる恐れがあります。

金利による総返済額の違いをイメージしやすいように、3,000万円を35年間かけて返済するケース(元利均等)をシミュレーションしてみましょう。金利0.5%と1.5%では、毎月の返済額や総返済額に以下のような違いがあります。

| 年利 | 総返済額 | 利息 | 毎月の返済額 |

| 0.5% | 3,270万7,500円 | 270万7,500円 | 7万7,875円 |

| 1.5% | 3,857万9,100円 | 857万9,175円 | 9万1,855円 |

3,000万円を35年間かけて返済する場合、1.0%の金利の違いで利息は約580万円も増えています。毎月の返済額も1万円以上増えるため、高い金利の住宅ローンは生活費を大きく圧迫してしまうのです。

また、変動金利を選択している場合は利上げによって返済負担が増えるかもしれません。そのため、契約時に金利タイプや将来的な金利変動の影響を把握し、返済プランを慎重に設計しましょう。

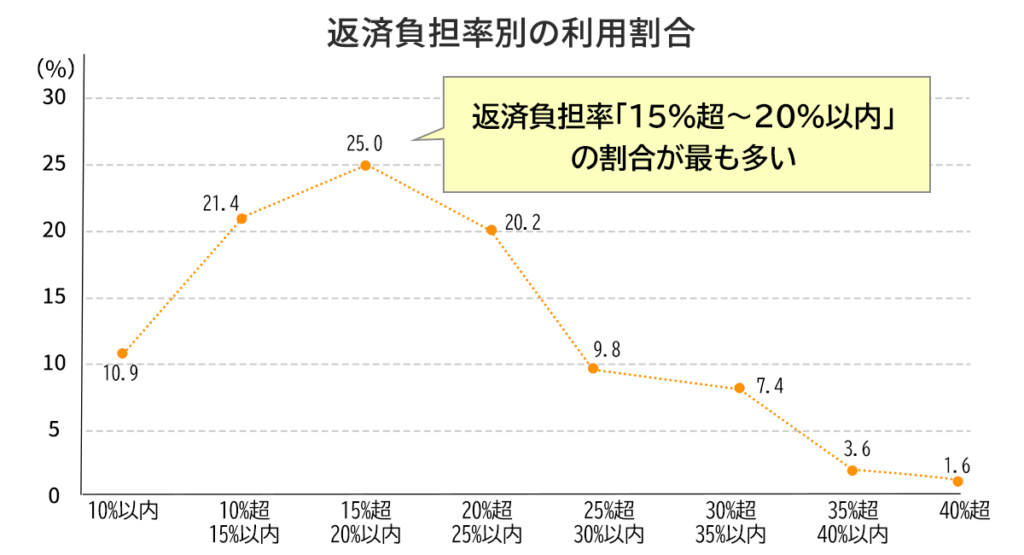

1-2 上限ギリギリの返済負担率だった

返済負担率とは、年間の総収入に対して住宅ローンの返済額が占める割合です。各金融機関は確実にローン残高を回収できるよう、年収ごとに返済負担率の上限を定めています。例えば「フラット35」を提供する住宅支援機構は、年収400万円未満は30%以下、400万円以上は35%以下を条件にしていて、上限を超える申込には基本的に対応していません。

しかし、返済負担率の基準を満たして住宅ローンを組んだ場合でも、上限ギリギリまで借りていれば、急に収入が減ったり生活費が増えたりした際に対応できなくて生活が苦しくなってしまいます。

住宅支援機構の「住宅ローン利用者の実態調査(2023年10月調査)」によると、変動型を選択した方の返済負担率は「15%超20%以内」が最多の25.0%で、21.5%の「20%超25%以内」、21.4%の「10%超15%以内」と続きます。

金融機関や年収ごとに返済負担率の上限は異なりますが、安定した生活を送るためにも、返済負担率は20%程度に留めておきましょう。

1-3 定年後も支払う計画になっていた

数千万円単位になるマイホーム購入では、最長借入期間であった35年ローンを組んでいる方も多いのではないでしょうか。35年ローン自体に問題はありませんが、住宅購入が遅い場合はローンの返済途中に定年退職を迎える可能性があります。定年退職後は収入が大幅に下がってしまうため、返済に追われてギリギリの生活になりやすいのです。

また、2023年に住信SBIネット銀行が最長借入期間を50年に設定したことで、最長借入期間を35年から50年に伸ばすネット銀行が増加しています。期間が伸びれば返済負担率が下がって借りられる金額が増える一方で、より長く負担がのしかかります。安定した収入がある間に完済し、老後に向けて安心できる生活を送りたい方は、定年退職前に住宅ローンの返済が終わるようにしておきましょう。

1-4 諸費用や税金を計算していなかった

住宅ローンを組む際、保証料や司法書士への登記費用といった諸費用がかかります。諸費用は物件価格の5%~10%程度かかると言われていて、3,000万円の住宅ローンを組む場合は住宅取得資金とは別に150万円~300万円が必要です。

また、マイホーム取得後は固定資産税もかかるため、毎年返済額に加えて10万円〜15万円程度を支払わなければなりません。なお、諸費用や固定資産税は住宅価格や加入する火災保険、土地の大きさなどによって変わります。したがって、その他にどのくらいの費用が必要なのかをシミュレーションしてから、住宅ローンを組みましょう。

1-5 夫婦2人とも働いている想定でローンを組んだ

夫婦2人ともが働いている想定で組める収入合算やペアローンといった住宅ローンは、総収入が大きくなるので借入金額が大きくても審査に通りやすいです。そのため利用する夫婦も多いですが、慎重に検討する必要があります。なぜなら、どちらかが働けなくなった場合に返済が困難になるリスクが高いからです。

たとえば、出産や育児、介護、病気などの理由で一方が退職や休業を余儀なくされた場合、審査時から総収入は大幅に下がります。しかし、返済額は変わらないため、資金が不足するリスクが高まります。住宅ローンの返済に追われて生活がギリギリになるのを避けたいのであれば、一人の収入で無理なく返済できる金額を借り入れましょう。

1-6 収入が大幅に減少した

リストラやボーナスカット、突然のケガや病気などで収入が大幅に減少すると、住宅ローンの返済が厳しくなって生活がギリギリになりやすいです。住宅ローンを組む際にはボーナス月の支払いを多めに設定することもできますが、基本的におすすめはしていません。

なお、これまでの歴史的に見ても、リストラやボーナスカットの原因である不景気は定期的に来ます。そのため、生活防衛資金を蓄えたり失業保険について調べたりするなどして、万が一に備えておきましょう。

1-7 想定外の支出があった

突発的な医療費や車の修理費、家族の事故など、予測できない支出が発生すると、住宅ローンの返済に大きな影響を与えることがあります。特に、家計に余裕がない状態でこれらの支出が重なると、返済計画が崩れ、生活がギリギリになる可能性が高まります。

ただし、想定外の支出は避けられないことも多いです。そのため、毎月決まった金額を貯金したり、保険を見直したりして緊急時に備えておくことが重要になります。

2章 住宅ローン返済で生活がギリギリになった際の5つの対処法

住宅ローン返済で生活がギリギリになった場合でも、以下のような対処法によって家計状況が改善する可能性があります。

- 住宅ローンの借り換えを検討する

- 固定費を中心に家計を見直して支出を減らす

- 転職や副業で収入を増やす

- 個人再生を検討する

- 任意整理を検討する

毎月住宅ローンの返済に追われて困っているという方は、ぜひ参考にしてください。

2-1 住宅ローンの借り換えを検討する

住宅ローンの返済が厳しくなった場合、まずは借り換えを検討しましょう。借り換えとは別の金融機関で新しく住宅ローンを組み、借りたお金で現在の住宅ローンを一括で返済することです。今よりも低い金利の金融機関からお金を借りられれば、毎月の返済額が減って生活が楽になります。

なお、借り換えを検討する際は金利が下がることによって減る住宅ローン残高だけではなく、保証料や登記費用といった諸費用も計算に入れましょう。なぜなら、毎月の返済額が減少しても諸費用を含めるとトータルの支払いが大きくなっている可能性があるためです。住宅ローンを借り換える際は、手続きにかかる手間に見合った成果を得られるかシミュレーションしてから申し込むようにしてください。

2-2 固定費を中心に家計を見直して支出を減らす

支出を削減すれば生活が楽になる可能性があるため、まずは光熱費や通信費、保険料などの固定費から見直しましょう。固定費を優先している理由は、一度見直してしまえば継続的に努力をしなくても支出を削減できるためです。

電力会社やガス会社、携帯キャリアの契約内容を最適化することで、毎月の支出が減って住宅ローンの返済に追われる生活から脱却できる可能性が高まります。なお、固定費を見直して家計改善が進んだ後は、食費や娯楽費といった変動費の見直しも検討してください。固定費と変動費を見直して無駄な支出を削れば、長期的に家計の余裕が生まれて住宅ローンの返済に充てられる資金を増やせるでしょう。

2-3 転職や副業で収入を増やす

借り換えや家計改善をしても生活が厳しい場合、収入アップも検討してください。最初は現在の職場で昇給や昇進の可能性を探ることが有効ですが、それが難しい場合には転職も選択肢の一つです。転職活動は働きながらでも進められるため、まずはサポートを受けられる転職エージェントに登録しましょう。

また、副業も収入アップの手段として効果的です。副業には以下のようにさまざまな種類があるので、自分に合ったものを見つけましょう。

- デリバリースタッフ

- ライドシェアドライバー

- SNS運用

- Webライター

- Webデザイナー

- プログラミング

- 動画編集

- ブログ

なおSNS運用やプログラミング、ブログなどは案件獲得までに時間がかかるため、すぐにお金を稼げるとは限りません。そのため、急ぎで収入を増やしたい場合はアルバイトやデリバリースタッフ、ライドシェアドライバーなどがおすすめです。

2-4 個人再生を検討する

住宅ローンの返済が困難な場合、借金問題の解決に役立つ個人再生を検討しましょう。個人再生は裁判所に申し立てて認可を受ければ、借金額が大幅に減少する債務整理方法です。手続き完了後は減少した借金を、原則3年で返済していくことになります。

なお、個人再生には住宅ローン特則(住宅資金特別条項)が認められいて、マイホームを手放すずに借金を減らせます。自己破産の場合はマイホームを手放す必要がありますが、個人再生を選択すれば今の暮らしを続けながら借金問題の解決を目指せるのです。

ただし、個人再生は計画的に返済できるかどうかが重要な要件となるため、安定した収入がなければ申し立てが認められません。

2-5 任意整理を検討する

任意整理は、裁判所を介さずに債権者と直接交渉し、借金を減額したり利息をカットしたり返済の分割回数を増やしたりする手続きです。他にも借金がある場合は、任意整理をすることで住宅ローンの返済に回せるお金が増えて生活に余裕が生まれます。

また、任意整理は個人再生と比べると必要書類が少ないうえに、安い費用で手続きを進められます。ただし、個人再生ほど借金は減らないため、家計状況に合わせた債務整理方法の選択が必要です。

3章 返済状況に合わせたおすすめの相談先

「住宅ローンの返済に困っているが、誰に相談するべきかわからない」と悩んでいる方もいるのではないでしょうか。住宅ローン返済に関する適切な相談先は、家計状況に応じて異なります。ここでは「返済が苦しくて滞納する恐れがある」「すでに滞納しているがなんとか返済している」「滞納しているうえに今後の返済も難しい」の状況ごとに、おすすめの相談先を見ていきましょう。

3-1 返済が苦しくて滞納する恐れがある

住宅ローンの返済が苦しく、今後滞納する可能性がある場合、早めに借入先の金融機関に返済計画の見直しや条件変更について相談しましょう。滞納前に金融機関に状況を伝えておけば、返済期間の延長や一時的な支払い猶予など、柔軟な対応をしてくれるケースがあります。

また返済計画を見直せば、毎月の返済額が減って生活に余裕が出てきます。そのため、返済が厳しい場合は金融機関に正直に伝えて、無理のない返済プランを立てましょう。

3-2 すでに滞納しているがなんとか返済している

すでに住宅ローンを滞納しているものの、なんとか返済を継続している場合には、今後の返済計画を慎重に見直す必要があります。まずは金融機関に相談し、滞納し続けないように返済スケジュールを調整しましょう。

また、住宅ローン以外にも借金がある場合は、債務整理も検討してください。弁護士や司法書士に相談して任意整理や個人再生などの手続きをすれば、マイホームを守りながら返済負担を軽減できる可能性があります。

弁護士・司法書士は、個人では難しい債務整理方法の判断に関するアドバイスも提供しています。そのため、早めに専門家に頼って適切に対応すれば、住宅ローンの返済に追われるギリギリの生活から抜けられるかもしれません。

内部リンク:住宅ローンをうっかり延滞!|数日なら大丈夫?延滞のリスクは?

3-3 滞納しているうえに今後の返済も難しい

すでに滞納が続いており、今後の返済も見通しが立たない場合は、不動産会社に相談して任意売却を検討する必要があります。任意売却は市場平均に近い価格で売却できるため、差し押さえられた後の競売よりも手元に残るお金が多くなります。マイホームは失ってしまいますが、売却価格によっては債務を完済した状態で新しい生活を始めることが可能です。

また弁護士・司法書士に相談し、自己破産を含めた債務整理を検討するのも選択肢の一つです。個人再生や任意整理の手続きを進めれば、マイホームを売却することなく生活の再建を図れます。一方で、自己破産を選択すると一部を除いた財産の大半を失いますが、債務を帳消しにして新しい生活を始めるチャンスを得られるのです。

4章 住宅ローン以外にも借金がある場合は弁護士・司法書士に要相談

住宅ローン以外にも借金がある場合は、個人再生や任意整理によってギリギリの生活から脱却できる可能性があります。しかし、「個人再生や任意整理の手続き方法がわからない」「そもそもどちらを選択すべきか判断できない」と困っている方もいるのではないでしょうか。

手続きに失敗すると借金問題は解決できず、苦しい生活が続いてしまうので早い段階での弁護士・司法書士への相談がおすすめです。グリーン司法書士法人では、手続きに関するサポートはもちろん、適切な任意整理の選択に役立つアドバイスも提供しています。無料相談も実施しているので、お気軽にお問い合わせください。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

まとめ

住宅ローンの返済に追われて生活がギリギリの状況に陥る原因には、以下のようなものがあります。

- 高い金利で住宅ローンを組んだ

- 上限ギリギリの返済負担率だった

- 定年後も支払う計画になっていた

- 諸費用や税金を計算していなかった

- 夫婦2人とも働いている想定でローンを組んだ

- 収入が大幅に減少した

- 想定外の支出があった

住宅ローンの返済が厳しくなった場合、まずは借り換えや固定費の見直しを行いましょう。転職や副業などの収入を増やす努力をしたり、個人再生や任意整理を検討したりするのも効果的です。

また、返済を滞納しそうになったら金融機関に相談し、返済計画の見直しや条件変更について交渉してください。もしすでに滞納している場合は、不動産会社や弁護士・司法書士への相談がおすすめです。

なお、個人再生や任意整理を個人で実行するのは非常に難しく、多くの方が専門家に依頼しています。グリーン司法書士法人では住宅ローンを含めた借金の相談に対応しているので、お気軽にご相談ください。

[myphp file=’ip-cta’]

住宅ローンに関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 住宅ローン

住宅ローンの無料相談ならグリーンへ

お気軽にお問い合わせください!