この記事は約 14 分で読めます。

住宅ローンを組む際、「連帯債務と連帯保証どう違うんだろう?」と気になる方は多いと思います。

持ち家の購入は、人生で一番高額な買い物と言われるほどの価格帯の商品です。

連帯債務と連帯保証の違いを知らずに選択を誤ってしまうと、マイホームを失いかねない事態になりかねません。

この記事では、連帯債務と連帯保証の違いを解説いたします。

夫婦で住宅ローンを組みたいと思っている方は必見です。

そもそも、ローンが組めず資金調達に困っているという方は以下の記事を参考にしてみてください。

目次 ▼

1章 連帯保証と連帯債務の違いとは?

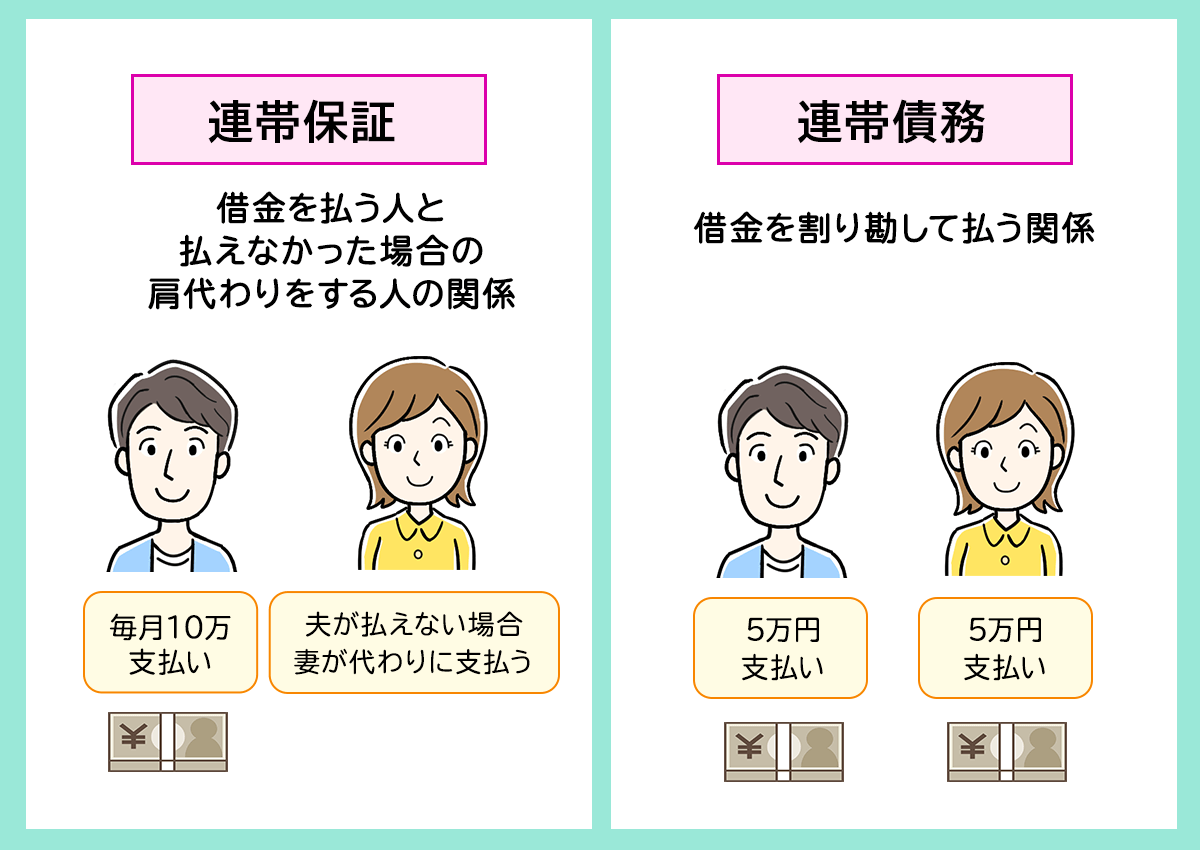

連帯保証人と連帯債務者の違いは「連帯保証人は債務者が返済できないときに肩代わりする人物であり、債務者ではない」ことです。

一方で、連帯債務者は債務者に該当し残りの債務者と借金を割り勘して支払っていきます。

例えば、夫婦で住宅を購入し、毎月10万円ずつローンを支払っていくとします。

横スクロールできます

| 妻が連帯保証人になったケース | 妻と連帯債務にしているケース | |

|---|---|---|

| 夫 | 10万円毎月支払いをする | 5万円支払いをする |

| 妻 | 夫が払えない場合は妻が代わりに支払う | 5万円支払いをする |

連帯債務では夫と妻が同じローンを一緒に支払うというイメージになります。

連帯保証も、同じローン債務に対する支払いは共通ですが、通常の場合には夫だけが返済をし、夫が返済できないときだけ、妻が返済することになります。

例では、完全に折半にしているケースですが、必ずしも折半でないといけないわけではありません。比率に関しては各ご家庭で相談しましょう。

「イマイチまだピンと来ない」という方に向けて、連帯保証と連帯債務の違いについてもう少し詳しく解説していきます。

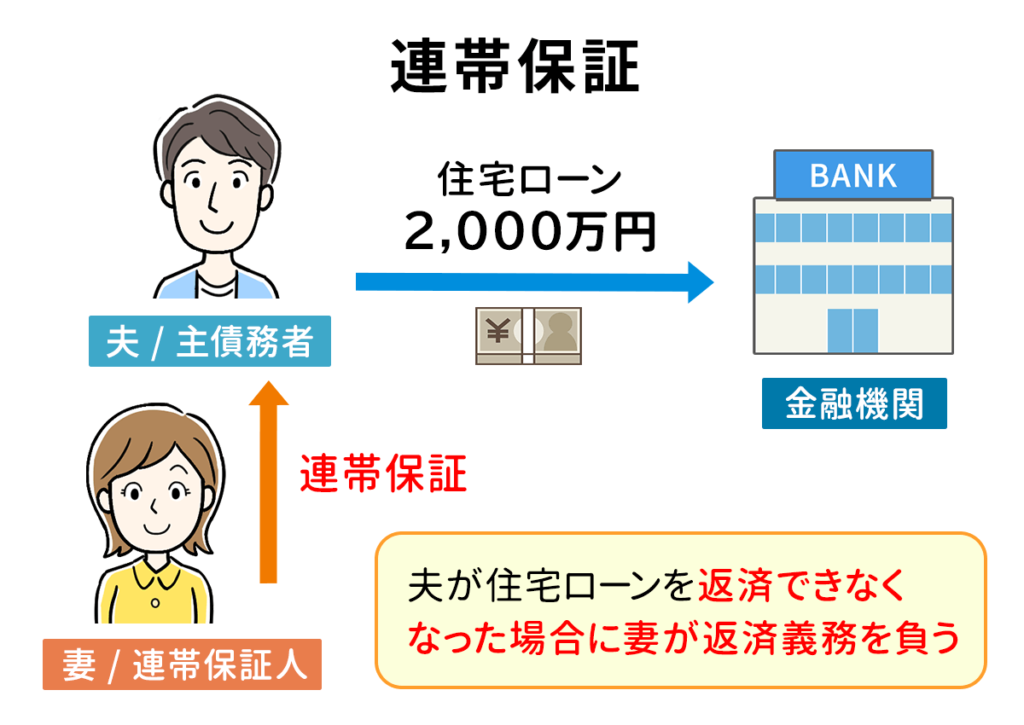

1-1 連帯保証は債務者と連帯保証人の形式

連帯保証は、債務者(ローンを組む人)は1人で、他の人は連帯保証人となり支払いを保証(バックアップ)する形になります。

住宅ローンの例だと、夫(妻)がローンを組んで「主たる債務者」となり、残った妻(夫)が「連帯保証人」となるイメージです。

原則は主債務者が毎月決められた額を返済していきます。主債務者が支払いを続けられる限りは連帯保証人は特に何もする必要はありません。

しかし、連帯保証の場合、問題は債務者が支払いができなくなったときに生じます。

何らかの事情でローンの滞納が続いて、主債務者による支払いができない場合は、代わりに連帯保証人が返済を求められます。要するに借金の肩代わりということですね。

そのため、連帯保証になる際、万が一のときにはローンの残額の支払いが求められるので注意しましょう。

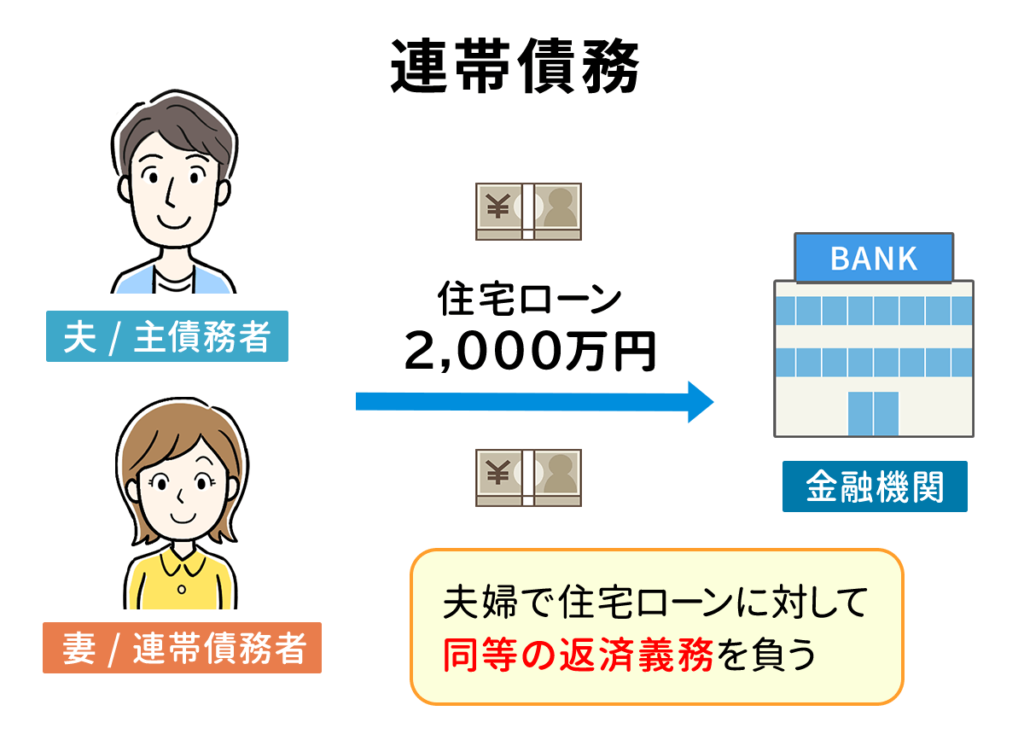

1-2 連帯債務は全員が債務者となり同一の債務を負う

連帯債務は、連帯保証がない代わりに全員が債務者となり同一の債務を負います。

住宅ローンの例だと、夫と妻が連帯債務となって一つのローンを返済していくイメージです。

連帯債務の場合、どちらも債務者であり返済の義務が発生します。そのため、支払いをどちらにも求めることができます。

例えば、夫婦で住宅を購入し、毎月10万円ずつローンを支払っていく場合、最初から「2人で」借りたことになるためどちらに対しても10万円全額の支払い義務が最初からどちらにもあります。

合計で10万円さえ払えれば良いので、もちろん5万円ずつ折半で返済しても良いですし、夫が7万円・妻が3万円など比率を変えても構いません。

また、連帯債務は夫婦2人とも債務者になることから、どちらも年収比率や住宅の持ち分割合に応じて住宅ローン控除を受けることができるのが特徴です。

借金返済ノウハウでは、当記事だけでなく他の記事でも住宅ローンに関する様々な知識を提供していますので、ぜひご参照ください。

2章 住宅ローンを組むときはどっちがおすすめ?

これから自分たちが住宅ローンを組む予定で、連帯保証か連帯債務どちらが良いのか迷っているという方も多いと思います。

結論から言うと、人によってどちらがおすすめかが変わるので、どちらを選ぶと良いということはありません。

以下は、連帯保証と連帯債務の特徴を簡単にまとめたものです。ぜひ参考にしてみましょう。

横スクロールできます

| 連帯保証 | 連帯債務 | |

|---|---|---|

| 住宅ローン控除 | 1人分 | 2人分 |

| 団体信用生命保険への加入 | 1人分 | 1人分 |

| 手数料 | 1人分 | 1人分 |

| 所有権 | 債権者のみ | 2人分 |

| 収入合算 | × | ◯ |

2-1 連帯保証がおすすめなケース

連帯保証がおすすめなケースは、このようなタイプの夫婦です。

- 専業主婦(主夫)になる予定である

- 離婚する可能性が0ではない

- 妻や夫の給料を別の支払いや貯金に充てたい

連帯債務が成り立つのは、あくまで両方に支払い能力があり問題なく支払える場合です。

今後、毎月決まった額を支払うのが難しい方は、1人が払う連帯保証がおすすめです。

また、夫の給料はローンや光熱費の支払い、妻の給料は食費の支払いなど用途別に分けている場合も連帯保証が良いでしょう。

もう1点注意したいのが、所有権が2人になる連帯債務を選択した場合、離婚時にネックになってしまいます。

マイホームを購入するほどの仲であれば現実的ではないかもしれませんが、もし万が一の選択肢として頭の片隅に離婚があるのならば避けましょう。

ネックになる理由については4章で解説いたします。

2-2 連帯債務がおすすめなケース

連帯債務がおすすめなケースは、このようなタイプの夫婦です。

- 今後もずっと2人とも安定した収入の見込みがある

- 希望の家を購入するため予算を広げたい

- 節税対策をしたい

連帯債務の最大のメリットとしては、共働き夫婦の収入合算ができる点です。

連帯保証の場合、主債務者はあくまで一人だけなので、ローン審査もその一人の収入状況によって判断されます。これでは審査が通る金額は連帯債務に比べて低くなってしまうでしょう。

一方で、2人ともフルタイムで安定した収入が今後も見込める場合は2人でローンを払っていくため、ハードルが低くなります。

希望の家がある方や、ワンランク上の立地や大きさを求めている方は、連帯債務がおすすめです。

また、連帯債務は住宅ローン控除が2人分適用できるのも、連帯保証にはないメリットです。

サラリーマンができる最大の節税対策が住宅ローン控除と言われているため、こちらも共働き夫婦にとって相性が良い条件となります。

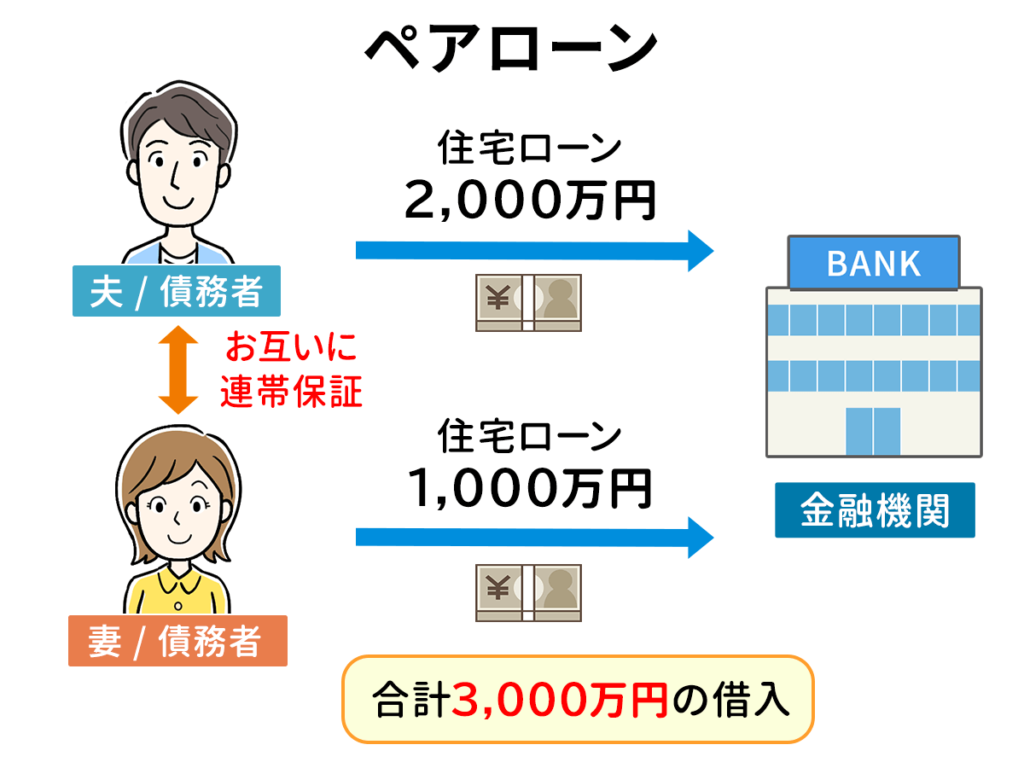

3章 別々にローンを組むペアローンという手も

夫婦2人でローンの支払いをしたいのであれば、ペアローンという手もあります。

ペアローンとは、夫婦別々の住宅ローンを借りるという方法です。

総額3,000万円借入するケースを例に挙げます。

| ローンの方法 | 返済方法 |

|---|---|

| 連帯保証 | 夫や妻が1人で総額3,000万円を銀行Aから借入してパートナーが連帯保証人になる |

| 連帯債務 | 夫と妻2人で銀行Aから借入して総額3,000万円を支払う |

| ペアローン | 夫が銀行Aから1,500万円借入、妻が銀行Bから1,500万円借入して総額3,000万円を支払う |

ペアローンで、別々にローンを組むことでローンの控除があったり団体信用生命保険への加入が可能になったりとメリットがあるため、夫婦共に支払い能力がある場合は選ばれるケースもあります。

他にもペアローンは、2人とも団体信用生命保険への加入が可能なのも見逃せません。

団体信用生命保険とは、住宅ローンの債務者が死亡または高度障害状態になって支払いができなくなった際に、住宅ローンの支払いを免除する内容の保険です。

例えば、夫が亡くなった場合は夫の分の1,500万円の借入が免除されます。逆に、妻が亡くなった場合は妻の分の1,500万円が免除されます。

連帯債務や連帯保証の場合は、収入合算者や連帯保証人の分は保険に加入できないため、パートナーが亡くなっても支払いが免除されないので注意が必要です。

3-1 ペアローンがおすすめなケース

ペアローンがおすすめなケースは、このようなタイプの夫婦です。

- 今後もずっと2人とも安定した収入の見込みがある

- 希望の家を購入するため予算を広げたい

- パートナー死亡時の保険金を備えたい

- 2人とも家の所有権が欲しい

連帯債務と似た条件ではありますが、団体信用生命保険に2人とも加入できるかどうかが大きな違いになります。万が一に備えたいという方は、ペアローンが向いているでしょう。

また、最初は総額3,000万円借入を考えていたとしても2人とも審査が通るようであれば、予算を6,000万円に増やすことも可能です。

ある程度余裕があるご家庭であれば、ペアローンを組んで予算の幅を広げるのも良いかもしれませんね。

注意点としては、違うローン会社から借り入れるため手数料が異なる場合もあります。どちらかが手数料の負担が大きいということにならないために、しっかり比較した上で申し込みましょう。

4章 連帯債務者になった後のトラブル!どうしたら良い?

連帯保証の場合は、ローンを組む人が支払えなくなった場合、連帯保証人が代わりに支払うといったシンプルな構造です。

一方で、連帯債務は同じローンを2人で支払っていることから、チームプレーのようなものです。

しかし、何十年もかけて住宅ローンを支払うので、途中で予期せぬことも起こる可能性も十分にあります。

ここからは、連帯債務でローンを返済中に起こるトラブルの例を解説いたします。

①パートナーが死亡してしまった場合

あまり考えたくないものですが、予期せぬ事故や病気などでパートナーが死亡してしまったケースです。

残念ではありますが、連帯債務の場合は死亡時に備えた保証がないため、住宅ローンの支払いはそのまま残ります。

例えば、夫婦でそれぞれ毎月10万円返済していたとすれば、一方が死亡した後は一人で毎月20万円を支払うことになります。

金額や手取りによっては一気に支払いが難しくなる場合も多いです。

もし支払えない場合は、家を手放す選択肢も生まれてしまいます。

万が一に備えたい場合は、生命保険の加入や死亡時の保証が出るローンを選びましょう。

②パートナーと離婚することになった場合

マイホームを2人で購入したとしても、その後様々な要因で離婚するケースは少なくありません。

婚姻関係は離婚届けを提出すれば解消できますが、連帯債務はそうはいきません。

連帯債務は金融機関との契約のため、夫婦でなくなったとしても2人に支払義務が残ります。離婚届を出したらローンの支払い義務も自動的になくなると考えている方が多いですが、それは間違いです。

そのため、どちらかがローンを全て引き受けて家に住み続けるか、物件を売却して売ったお金でローンの残額を支払うのが一般的になります。

もちろん、家を売ってもローンが残る場合は、2人ともそれに対する支払義務が残る点には注意が必要です。

③ローンの支払いが難しくなった場合

どちらかが仕事を辞めることになった、転職をして収入が減ったなど、今までと同じようにローンの支払いが難しくなった場合です。

連帯債務でローンを組むと、収入が減ったり、何かしらのトラブルで支払いができなくなったとしても返済が免除されるわけではありません。

黙って支払いを滞納し続けたとしても一括請求を求められ、やがて強制的に家を売られるだけなので状況は悪くなる一方です。

支払いが難しいと感じたら以下の選択肢を検討しましょう。

- 頑張って1人で返済する

- 家を売ってしまう

- 一定期間の間、返済額を減額してもらう

- 返済期間の延長をお願いする

これから、収入が増える見込みであれば、借入先に返済額の減額や返済期間の延長をお願いするのが良いでしょう。

しかし、良くなる兆しがないのであれば、家を手放すか債務整理を視野に入れて動きましょう。

いずれにせよ、支払いが難しくなった時点で対応できるように、普段から保険に加入しておくなどでリスクヘッジを行いましょう。

④パートナーが自己破産をした場合

自己破産は、債務整理の中で最も効力が高く、家を手放す代わりに住宅ローンが全て免除になります。

連帯債務では、自宅の所有権は夫婦の共有になっています。しかし、片方が自己破産するため、持分割合分が破産者であるパートナーの財産だとみなされます。

そのため、破産手続の中で家が没収されてしまいます。

ここで注意したいのが、破産者に残ったローンは免除になりますが、連帯債務者であるパートナーは自己破産をしていないため免除の対象にならない点です。

つまり、家がないにもかかわらずローンの残額が残るという事態になります。その上、残るのはローン全額であり、破産者が免除された分が同様に免除されるわけではないため注意が必要です。

実家を頼ったり、安価な賃貸を借りて家賃を払いながらも返済できるのなら問題ありません。

しかし、実際のところはパートナーに破産者を抱えながら、住宅ローンを支払い続けるのは現実的ではないケースがほとんどです。

連帯債務のため、逃げるように離婚したとしても住宅ローンは付き纏うのです。

よって、連帯債務者も連鎖破産するリスクがあることを覚えておきましょう。ここは連帯保証人であっても同様です。

債務整理をしながら家を残したいという方は、以下の記事を参考にしてみてください。

5章 住宅ローンの返済が難しくなった場合の対処法

せっかく念願のマイホーム。返済が難しくなったとしても、できることであれば最後まで住み続けたいという方も多いのではないでしょうか。

もし、住宅ローンの返済が難しくなった場合でも家を手放さずに済む方法もあります。

ここからは、住宅ローンの返済が難しくなった場合の対処法を解説します。

5-1 銀行へ相談する

まずは、借入している銀行へ住宅ローンの支払いについて相談に行きましょう。

一時期の収入の減少や支出の増加で支払いが難しいのであれば、返済額を減額してもらったり、返済期間の延長に応じてもらえる可能性があります。

例えば、

- 病気や事故で一時的に休職している

- 家族の病気や事故によって医療費が嵩み支払えない

といった内容です。

ただし、事情が事情だったとしても、判断は借入先の銀行になるため100%通るとは限らないので注意が必要です。

5-2 リースバックをする

もし、銀行に相談しても希望する措置がなかった場合は、リースバックを検討しましょう。

リースバックとは、自分の家を売却して現金化した後でも住み続けられるサービスのことです。

売却先は、その家の不動産の所有権を欲しがっている人になります。

その人に不動産の所有権が移るので、賃貸契約として契約を結んで住むことができます。

ただし、住宅ローンの残額よりもリースバックの買取価格が高くなければ、住宅ローンが残ってしまうため利用できません。

もし利用を考えているのであれば、最初に査定依頼をして住宅ローンの残額と比較するのが良いでしょう。

5-3 債務整理をする

住宅ローン以外の借金が原因で支払いが難しくなった場合は、債務整理を検討しましょう。

任意整理では、債務整理をする借金を選ぶことができるので、住宅ローン以外の借金を減額することができます。

個人再生では、家を残したまま借金を大幅に減額することができます。そのため、借金の支払いに追われて住宅ローンの支払いに困っていた方は有効的な手段になります。

最後は、先ほども簡単に解説した自己破産です。

住宅ローンそのものに苦しめられていて、今後も夫婦ともに支払える見込みが全くない場合は、家を手放して住宅ローンを免除してもらいましょう。

ただし、連帯保証で自己破産する場合は、連帯保証人に支払い義務が移るので注意が必要です。

例えば、夫が債務者となり、夫の兄弟や両親が連帯保証人になっていた場合は、住宅ローンの免除ではなく支払い義務がある人物が変わるだけなので連鎖破産を引き起こす可能性があります。

住宅ローンの支払い中の自己破産については、以下の記事を参考にしてみてください。

6章 連帯債務と連帯保証の違いを把握して正しい選択を!

この記事では、連帯債務と連帯保証の違い、連帯債務者になった後の注意点を解説いたしました。

住宅ローンは人生でも最も高額なローンだという方がほとんどだと思います。

だからこそ、判断を間違えずに確実に返済できる方法を取って、念願のマイホームを手に入れましょう。

自己破産など最悪の展開にならないためにも、極力余裕があるローンを組んだり、住宅ローン以外の余計な借金をしないなど対策をしましょう。

任意整理後に住宅ローンを組みたいと考えている方は、以下の記事を参考にしてみてください。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 連帯債務と連帯保証の違いは何ですか?

- 連帯債務は、複数人が同じ内容の債務を負い、債権者は誰にでも全額請求可能です。

一方、連帯保証は第三者が債務者の代わりに支払う責任を負うもので、主たる債務者が支払えない場合に保証人が責任を問われます。

- 住宅ローンを連帯債務で組むメリットとは?

- 住宅ローンを連帯債務で組むメリットは、主に下記の通りです。

・共働き夫婦の収入合算

・住宅ローン控除を2人分適用できる