この記事は約 12 分で読めます。

「支払不能」とは、継続して支払いや返済する能力がない状態のことです。

裁判所に破産手続開始を申立てたとき、破産手続開始決定されるためには、債務者が支払不能の状態であることが必要とされています。

そこで、「支払不能」の判断基準や、破産手続開始原因として認められるケースなどを次の4つの章に分けて詳しく解説していきます。

- 破産手続開始原因として認められるケース

- 支払不能と支払停止の違い

- 支払不能で自己破産する場合やってはいけないこと

- 支払不能以外の借金問題の解決方法

特に支払不能で自己破産する場合、やってはいけないことには注意が必要です。

また、本人は支払いできない状態と認識していても実際はそうでないこともあるため、支払不能状態でない場合の借金問題の解決方法についても紹介していきます。

目次 ▼

1章 破産手続開始原因として認められるケース

自己破産したくても、「破産手続開始原因」がなければ手続を開始できません。

「破産手続開始原因」とは、破産手続を開始する必要があると認められる財務状況悪化の事由のことですが、次の2つが挙げられます。

- 支払不能

- 債務超過(法人のみ)

それぞれ説明していきます。

1-1 支払不能

「支払不能」とは、破産法で以下のとおり定義されています。

この法律において「支払不能」とは、債務者が、支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態(信託財産の破産にあっては、受託者が、信託財産による支払能力を欠くために、信託財産責任負担債務(信託法(平成十八年法律第百八号)第二条第九項に規定する信託財産責任負担債務をいう。以下同じ。)のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態)をいう。

債務者に支払能力がなく、弁済期にある債務を一般的かつ継続して返すことができない状態です。

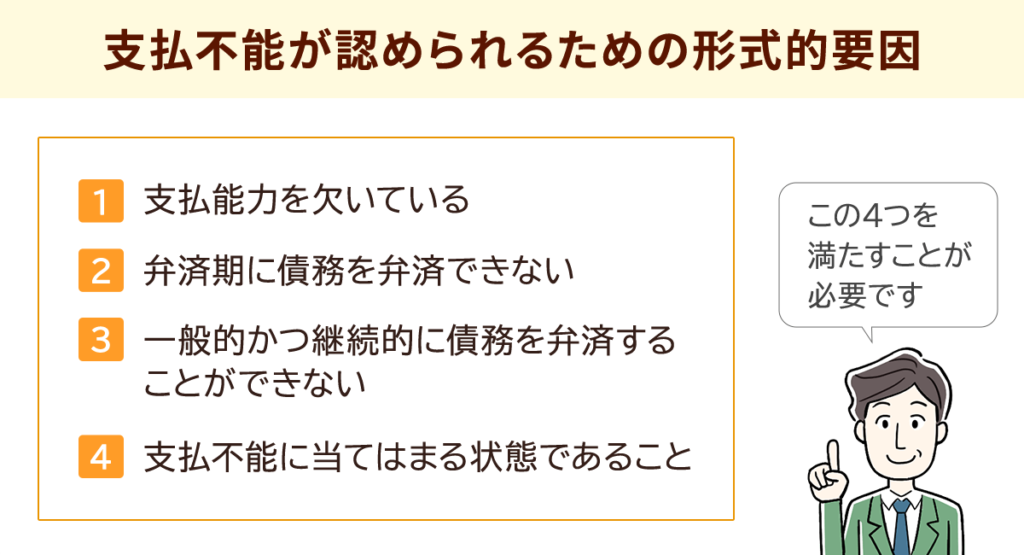

そのため破産手続開始原因の支払不能と認められるためには、「客観的」な判断で次の4つを満たすことが必要といえます。

- 支払能力を欠いている

- 弁済期に債務を弁済できない

- 一般的かつ継続的に債務を弁済することができない

- 支払不能に当てはまる状態であること

それぞれ説明します。

支払能力を欠いている

破産手続開始原因の支払不能と認められるためには、客観的に見ても支払能力を欠いていると判断されることが必要です。

経済的な「力量」ともいえる支払能力を欠いていれば、財産・信用・労務のどの要素においても債務履行はできないと考えられます。

ただし、債務を弁済するお金が手元になかったとしても、信用や労務で弁済できる資金を準備できる場合においては、支払能力を欠いていると判断されません。

反対に財産を所有している場合でも、現金化できる価値が認められない場合には、債務弁済に充てることができないため支払能力を欠いていると判断される場合もあります。

弁済期に債務を弁済できない

破産手続開始原因の支払不能と認められるためには、客観的に見て弁済期に債務を弁済できないと判断されることが必要です。

すでに弁済期が「到来」している債務の弁済が可能かによって、支払不能か判断されます。

弁済期が到来していない弁済は、支払いできなくなることが見込まれているとしても、弁済期到来分の債務を支払うことができれば支払不能とは判断されません。

一般的かつ継続的に債務を弁済することができない

破産手続開始原因の支払不能と認められるためには、客観的に見て一般的かつ継続的に債務を弁済することができないと判断されることが必要です。

支払不能と認められるためには、次の2つが必要とされています。

- 一般的に債務を弁済できないこと

- 継続して債務を弁済できないこと

「一般的に債務を弁済できないこと」とは、すべての借金を弁済できる資力がないことが前提となり、すべての債権者に通常通りに債務を弁済できない状態であるといえます。

そのため債務を弁済できない「理由」が、支払いに充てるお金が足らないことでなければ、一般的に債務を弁済できないとは判断されません。

また、「継続して弁済期の債務を弁済できないこと」とは、毎月の返済日に続けてお金を返すことができない状態です。

たとえば突発的な事情で一時的に資金不足に陥り弁済ができなくなったものの、次月から元通り遅れず弁済できるのなら継続性を欠くとはいえません。

支払不能に当てはまる状態であること

破産手続開始原因の支払不能と認められるためには、客観的に見て支払不能に当てはまる状態であることが必要です。

債務者が支払能力のない状態であり、「弁済期」にある債務について、一般的かつ継続的に弁済をできない状態であることが求められます。

仮に債務者が主観で弁済できない状態と認識していても、客観的に見たときに支払能力があると認められれば、支払不能とは判断されません。

反対に債務者が主観で弁済できると認識していても、客観的に見れば支払能力を欠いている状態とされれば、支払不能と評価される場合もあります。

1-2 債務超過(法人のみ)

合名会社と合資会社以外の法人破産の場合、支払不能が立証できない場合においては、「債務超過」を破産手続開始原因にできます。

「債務超過」とは、すべての財産を売り払って弁済にあてても、債務を返しきれない状態のことです。

ただし破産手続開始原因に債務超過を使うことができるのは、債務者が「法人」の場合に限定されます。

2章 支払不能と支払停止の違い

支払不能に似た概念に「支払停止」があります。

「支払停止」とは、債務者の資力欠乏で一般的かつ継続的に債務を支払うことができない状態であり、その旨を外部に表示する行為のことです。

そのため支払不能と支払停止は、次の「違い」があるといえます。

- 要件の違い

- 効果の違い

それぞれどのような違いがあるのか説明します。

2-1 要件の違い

支払不能は客観的に見た場合の債務者の状況であるのに対し、支払停止は債務者の行為であるため、「要件」に違いがあるといえます。

まず「支払不能」は、債務者の支払いに充てる資金が不足しており、支払不能がないことで債務を一般的・継続的に弁済できない状態です。

それに対し「支払停止」は、債務者が資金力を失っているため債務支払いができないことを、明示または黙示に表示する行為といえます。

支払不能は「状態」を示すのに対し、支払停止は「行為」をあらわす言葉であることが2つの違いです。

2-2 効果の違い

支払不能は破産手続開始原因となるのに対し、支払停止はなりません。

支払停止の例として、たとえば破産手続を依頼した専門家から債権者に「受任通知」が発送された場合や、手形の不渡りで「銀行取引停止処分」を受けたときなどが挙げられます。

そのため支払停止になれば、支払不能であることを法律上、「推定」させる効果があるといえます。

しかし支払停止自体が破産手続開始原因にはなることはないのに対し、支払不能であると判断されれば破産手続開始原因になることが2つの違いです。

3章 支払不能で自己破産する場合やってはいけないこと

支払不能で自己破産する場合において、司法書士や弁護士などの専門家に手続を依頼した後は、債権者に「受任通知」を発送します。

そして破産手続開始を申立てる準備段階へ入りますが、自己破産すると決めて専門家に手続を依頼したのなら、やってはいけない次の4つに注意してください。

- 新たな借入れ

- 一部の債権者への返済

- 高額な財産の処分

- ギャンブル・浪費など

それぞれ何をやってはいけないのか説明します。

3-1 新たな借入れ

支払不能で自己破産する場合において、司法書士や弁護士などの専門家に手続を依頼したのなら、新たに借入れることはしてはいけません。

破産手続を専門家が受任した後は、債権者に「受任通知」が発送されます。

この後、携帯電話を利用した後払い決済を含む、新たな借金はできません。

受任通知で返済を「停止」し、同時に借入れも止めることにより、いくら借入れしているのか金額を確定させます。

そもそもお金を借りた時期が受任通知で支払いが停止された後の場合、破産予定でありながら借入れしたと判断され、「免責」が認められない可能性もあるため注意しましょう。

3-2 一部の債権者への返済

支払不能で自己破産する場合において、司法書士や弁護士などの専門家に手続を依頼した後は、「一部」の債権者へのみ返済することはしてはいけません。

受任通知を債権者に発送し、支払停止状態になった後で一部の債権者にのみ借金を返す行為は、破産法で禁止されている「偏頗弁済」に該当します。

偏頗弁済と判断されれば、破産管財人が選任される「管財事件」になったり「免責」を認めてもらえなかったりなど、手続が複雑化してしまうため行わないようにしてください。

3-3 高額な財産の処分

支払不能で自己破産する場合において、司法書士や弁護士などの専門家に手続を依頼した後は、自動車や住宅など高額な財産を処分することは避けてください。

適正価格による売却で専門家から了承を得ている場合は別であるものの、基本的に財産を売り払うことは債権者への「配当」を減少させる行為となります。

不当に財産を処分している場合、「免責不許可事由」に該当することもありえるため注意してください。

なお、財産の処分以外に大きな「お金」の流れなども説明が必要となります。

受け取った給付金の出金や、相続財産の受け取りなども含まれるため、判断に迷うときには専門家に相談しましょう。

3-4 ギャンブル・浪費など

支払不能で自己破産する場合において、司法書士や弁護士などの専門家に手続を依頼した後は、ギャンブルや浪費など「免責不許可事由」に該当する「行為」が問題になります。

「免責不許可事由」の要件には、ギャンブルで財産を著しく減少させることや、過大な債務を負担したことも含まれます。

収入の範囲ならパチンコや競馬をしても問題ないと考える方もいることでしょう。

しかし自己破産の手続を進めている中でしてしまうと、借金の原因が「ギャンブル」だと疑われることになるため、申立て準備中の支出はできるだけ抑えることが必要です。

4章 支払不能以外の借金問題の解決方法

「支払不能」とは、財産や収入が足りておらず、すべての借金を支払うことができない状況が続いている状態といえます。

「自己破産」で借金をチャラにするのなら、「支払不能」の状態であると認められることが必要であり、認められなければ裁判所での手続は始めることができません。

ただ、支払不能であると認められないということは、自己破産以外の方法を検討できる状態であるといえます。

借金問題の解決方法は自己破産だけでなく、たとえば毎月の支払いを減額し、無理ない返済計画を立てて完済を目指す「任意整理」などもあります。

自己破産すれば資産を失ってしまい、連帯保証人付きの借金があれば連帯保証人に迷惑がかかります。

しかし「任意整理」では手続対象の借金を選ぶことができるため、手放したくない「資産」があるときや、「連帯保証人」に迷惑をかけたくない場合には安心して手続できるでしょう。

自分の支払い状況では自己破産しか選択できないと考えていても、実際には支払不能ではなく他の解決方法を選択できることもあるため、一度「専門家」に相談してみることをおすすめします。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

まとめ

「支払不能」とは、債務者が支払能力を欠くために、その債務のうち弁済期にあるものについて、一般的かつ継続的に弁済することができない状態です。

自身は支払いができない状態であると認識しており、「自己破産」で借金をゼロにしようと考えていたのにもかかわらず、「客観的」に見たときに支払不能と判断されなければ手続はできません。

反対に、まだ十分に支払いできる状態と考えていたのに、支払不能と判断されることもあります。

借金問題を解決する方法はいろいろあるものの、支払不能とは認められるか否かによって、選ぶ手続は変わってきます。

もしも自己破産は無理かもしれないと不安を感じている方や、自己破産以外に解決方法があるなら知りたいという方などは、一度グリーン司法書士法人グループへのご相談ください。

よくあるご質問

- 支払不能とは?

- 自己破産の要件のひとつである支払不能とは、債務者に支払能力がなく、弁済期にある債務を一般的かつ継続して返すことができない状態です。

- 支払不能の目安とは?

- 支払不能であり自己破産が認められる目安は、下記の通りです。

・支払能力を欠いている

・弁済期に債務を弁済できない

・一般的かつ継続的に債務を弁済することができない

・支払不能に当てはまる状態であること

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!