この記事は約 11 分で読めます。

毎月勤務先から給料を受け取ると、つい浪費癖が抜けず借金をしてでも買い物をしてしまう方もいるようです。

しかしいつもの浪費癖で借金による買い物をし、さらに返済資金が足りないからと借金を繰り返す行為は、いずれ生活を破綻させます。

定期的な収入があったとしても、浪費癖を治さなければ家計への負担は重くなる一方で、借金を減らすことは難しくなります。

もしも浪費癖による借金で返済が厳しい状況にあるのなら、まずは今自身が置かれている状況を知ることからはじめ、これから紹介する方法で解決を目指していくことを検討してください。

目次 ▼

1章 浪費癖か不安になったときの簡易診断

浪費癖は無駄遣いが多い状態と言い換えることができますが、自分に浪費癖があるのか確認するため、次の項目にいくつ該当するかチェックしてみてください。

- 興味があるものや買おうか迷ったものはとりあえず購入する

- ブランド品や高額な商品は良いものと感じる

- 購入したものの一度も使用しなかったものも多い

- 買った食材を月2回以上腐らせることや期限切れで捨てることがある

- 期間限定商品やタイムセールに魅力を感じる

- パッケージなど見た目に惑わされ購入することが多い

- 芸能人やインフルエンサーの口コミに影響されやすい

- 何かを管理することが苦手

- 好きなものはとにかく手に入れたい

- 趣味が多い

- 貯金はお金が余ったときだけする

- 車や住宅以外で1年以上のローンや分割払いを利用している

チェックした項目が多い人ほど、浪費癖の傾向が高いといえます。特に5つを超えるチェックがある場合は注意が必要です。

2章 借金が増えているのに浪費を続けてしまう理由

浪費により借金が増えていれば、

「もう無駄なことにお金を使ったり購入したりすることはやめよう」

と考えるものでしょう。

しかし、浪費癖があれば無駄遣いをなかなかやめることができなくなります。それには次のようなことが関係していると考えられます。

2-1 浪費こそがストレス解消

欲しいものを我慢せず購入したり、良いと感じたサービスを利用する。これらの浪費行為そのものが一時的なストレス軽減になっている場合、無駄遣いをやめることは難しくなってしまいます。

浪費によって欲求を満たすことができ、結果として充足感や幸福感を得ることにつながっているからです。

浪費でストレスを解消している場合には、ストレスそのものがなくならなければ浪費癖を治すことは難しい状態といえます。

2-2 自己顕示欲を満たすことができる

「友人や職場仲間からよく見られたい」

「周囲と差をつけたい」

といった自己顕示欲の高い方はつい浪費してしまいがちです。

プライドの高さから、

「うらやましいと感じてもらいたい」

「憧れを抱いてもらえる存在でいたい」

と考え、つい見栄を張ってしまい浪費してしまいます。

SNSなどに投稿し、「いいね」といった高評価を求めるため、普段の生活に見合わない高級品を購入するケースもあるようです。

2-3 先のことより今のほうが大切

先のことは特に計画せず、今が楽しければそれでよいと考えている方は、お金の大切さに気がつかず浪費癖を治すことが難しくなります。

手元にお金がなくてもクリアできた経験があるなど、

「これまで特に問題が起きなかったのだから今後も大丈夫なはず」

といった、根拠のない自信が浪費癖解消の妨げになっていることもあります。

3章 浪費癖を治すための方法

浪費癖がある方は、とりあえず今増えている借金問題を解決したいと考えるものでしょう。

しかし借金問題は解決できたとしても、本人の浪費癖が治っていなければまた借金をして無駄遣いを繰り返すことになってしまいます。

そこで借金問題を解決する前に、まずは浪費癖を治すために次のことを検討するようにしてください。

3-1 カウンセリングを受ける

「借金が増えたとしてもやっぱり買い物は続けたい!」

と考えてしまう浪費癖のある方は、精神的な部分に浪費癖の原因が隠れている可能性があります。

専門医師のカウンセリングなどを受け、まずは自分自身と向き合うことからはじめましょう。

日本貸金業協会でも「生活再建支援カウンセリング」といって、借金を増やす原因となった問題を解決するカウンセリングを行っています。

借金をつくった本人に対するカウンセリングなら、

- ギャンブルをやめることができない

- 買い物をやめられない

- 浪費癖がある

- 毎月赤字になるなど金銭感覚がない

といった悩みに向き合ってもらえます。

借金を作った方の家族に対するカウンセリングは、

- 何度借金を肩代わりしてもまた借金を繰り返してしまう

- いずれヤミ金融などからお金を借りるのではないか気になる

- 職場で不正をしてしまうのではないか不安

- 自殺や犯罪に至るのではないか心配

といった不安や悩みに対して一緒に考え、解決に向けたサポートをしてくれます。

3-2 カードは持たない

最近ではキャッシュレス化が進んでおり、財布に現金を入れていなくても買い物できるようになりました。

確かにカードなど持っていれば便利ですが、どのくらい利用したのか目に見えにくいため、つい使いすぎてしまいがちです。

そのため浪費癖があるならカードは原則持たないようにし、カードを持つ場合でもデビットカードなど、銀行に預けてあるお金からしか利用できないタイプのものを1枚だけ持つようにしましょう。

3-3 お金の管理は家族に任せる

浪費癖がある方はそもそも自分でお金の管理ができない方なので、お金の管理は家族に任せたほうがよいといえます。

最低限必要なお金だけを持つようにし、家計簿をつけながら計画的にやりくりする訓練が必要です。

家計簿をつけることで、「何にいくら使ったか」「あといくら使うことができるのか」を可視化できます。

4章 浪費癖でできた借金は債務整理で解決できる

浪費癖を治す努力をしながら、増えてしまった借金による問題も解決させていくことが必要ですが、その方法として選びたいのが債務整理です。

債務整理には任意整理・個人再生・自己破産の3つの方法があります。

3つの債務整理の共通のメリットとして挙げられるのは、

- カード会社などからの催促が一時ストップする

- 信用情報機関に事故情報が記録されるためカードの利用ができなくなる(無駄遣いの抑制になる)

- 借金が減額または免除される

などです。

どの債務整理を選べば浪費癖による借金が解決できるかは、抱えている借金の状況などにより次のように異なります。

4-1 安定した収入があるなら任意整理で解決

任意整理は、カード会社などの債権者と交渉を行い、将来利息をカットして毎月の返済を無理なくできるようにしてもらう方法です。

借金がなくなるわけではないため、毎月返済を続け3~5年程度で完済させることを前提に、安定した収入がある方が選びたい手続といえます。

任意整理は減額される金額はそれほど大きくありませんが、裁判所を通さず手続可能であり財産を処分する必要もないため、周囲への影響もほとんどなく同居する家族にもバレにくいことがメリットです。

任意整理についての詳しい解説はこちら

4-2 自宅を手放したくないなら個人再生

個人再生とは、裁判所に返済不能を申し立てて借金を5分の1程度にまで減額してもらい、3年で返済するための手続です。

持ち家がある場合でも、住宅ローン以外の借金の減額などで自宅を手放すことなく借金を整理できることがメリットといえます。

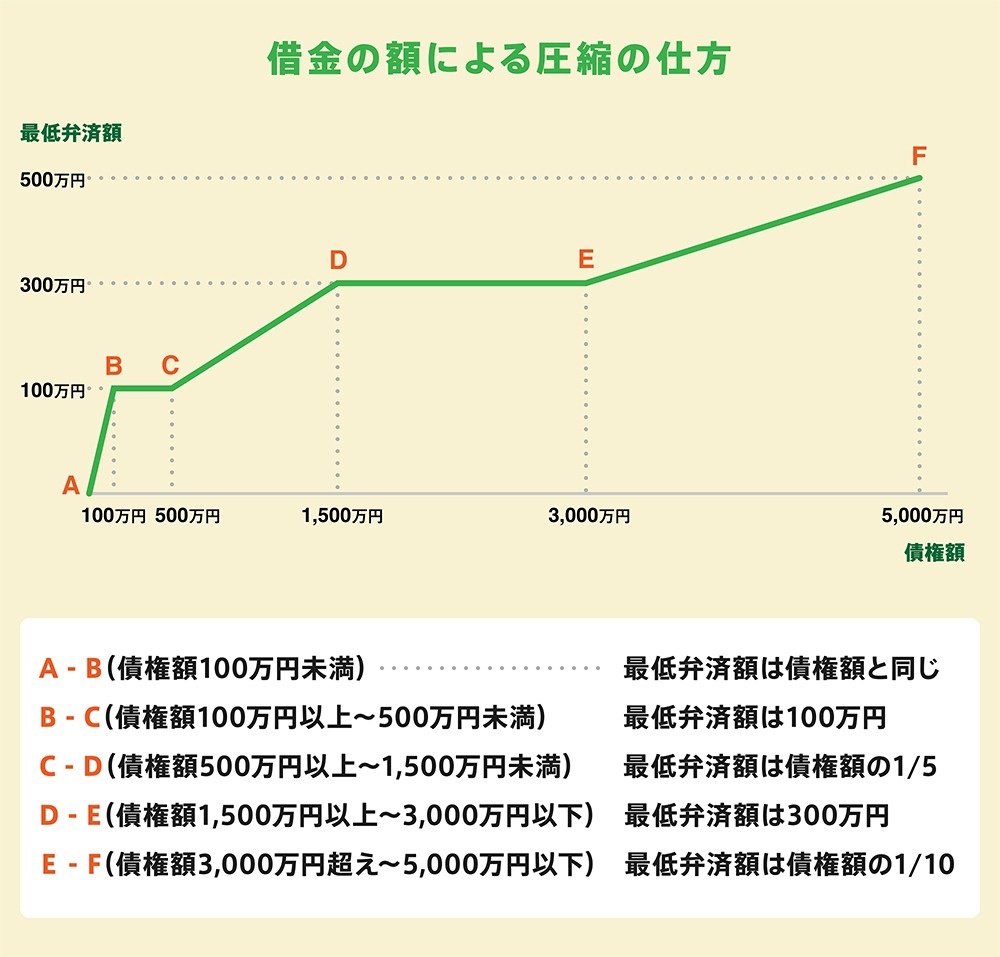

ただし個人再生は借金総額に対して、圧縮率が次のように決まっています。

最低弁済額は、この圧縮された債務額と、手持ちの財産総額を比較して、その多い方となります。

以上のことから、安定した収入があり自宅は手放したくない方のうち、住宅ローンを除く借金総額が5千万円以下であれば選ぶことができる方法といえます。

なお、浪費癖をどのように治しておくのか、借金を繰り返さないために何をするのか裁判所から質問されることがあるため準備が必要です。

個人再生についての詳しい解説はこちら

4-3 借金総額が大きいなら自己破産

自己破産とは、保有する財産や収入が不足しており借金返済の見込みがないことを裁判所に認めてもらうことにより、借金の支払い義務を免除してもらう手続です。

手続する上で借金総額は条件に含まれないため、借金総額が年収の3分の1を超えている状態の方は自己破産を選んだほうがよいといえます。

4-3-1 浪費が理由の自己破産は専門家に相談を

返済義務を免除してもらう免責が認められれば借金に追われることはなくなりますが、借金の原因がギャンブルや浪費などの場合、自己破産することを認めるに値しない借金の理由(免責不許可事由)とされ認められないこともあります。

ただ、ギャンブルや浪費により借金をつくった場合でも、陳述書などを正直に記載し真摯に手続に協力することで裁量により免責してもらえることが多いといえます。これを裁量免責といいます。

今後同じことが起きないための分析や対策を裁判所に伝え、納得してもらうことが必要なので、専門家に相談しアドバイスしてもらうことが重要です。

自己破産についての詳しい解説はこちら

5章 家族に浪費癖があり困っているときの対応策

配偶者など家族に浪費癖があり多額の借金を抱えている事実を知ったとき、ついその尻拭いをしてしまい借金を肩代わりしてしまう方もいるようです。

しかし借金をしても肩代わりしてもらえれば、また同じことを繰り返してしまうことにつながる可能性もあります。

そのため浪費癖や借金癖がある方自身が借金を返済することが必要ですので、次のような対応策を検討しましょう。

5-1 多重債務の無料相談などで正しい知識をつける

家族が多額の借金を抱えていると、自分の身にもその問題が降りかかってくるのではないかと不安になり、トラブルが起きる前に肩代わりしてしまいがちです。

しかし連帯保証人になっていなければ、借金を代わりに支払う義務はありません。

家族自身が借金に対する正しい知識を身につけておくと安心なので、多重債務の無料相談会などに参加したり専門家に相談したりといった方法を検討しましょう。

まずはこちらのバーチャル債務整理で今後の返済計画を確認してみてはいかがでしょうか。

5-2 ヤミ金融からの脅しに屈しない

法律で決められている上限を超えた法外な金利で金銭を貸し付ける違法な金融業者がヤミ金融ですが、合法ではないため元金すら返済義務は一切ありません。

しかしヤミ金融は苛酷で凄まじい取立てを行うため、お金を借りた本人だけでなくその家族にまで被害が及ぶこともあります。

脅しの電話などが掛かってくることもありますが、屈して支払ってしまうのではなく、すみやかに警察や専門の弁護士に相談するようにしてください。

5-3 解決策が必ずあると信じて専門家に相談する

借金問題は借金をつくった本人が責任をもって支払うべきですが、お金を借りすぎれば返済を続けることが難しくなることも十分考えられます。

このとき家族が自分の財産を安易に提供してしまうと、また借金を繰り返す悪循環を生み誰のためにもならないと理解しておくべきです。

借金問題は解決策が必ずあります。その方法を見つけるためにも借金をつくった本人が専門家に相談するようにしてください。

まとめ

浪費癖により借金が増えてしまうと、生活を圧迫するだけでなく家族との関係にもひずみが生じることになってしまいます。

借金はつくった本人の問題であり、夫婦だとしても連帯保証人になっていないなら、配偶者に返済義務はありません。

浪費癖で借金が増えているのなら、カウンセリングなどを受けて無駄遣いを繰り返さない意識を高めていくことも必要ですし、お金の管理など家族の協力も必要となります。

ただし増えてしまった借金は債務整理で解決することができますので、もっとも適した解決方法を選ぶためにもグリーン司法書士法人グループにまずは相談してみることをおすすめします。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 浪費癖のある人の特徴とは?

- 浪費癖がある人の特徴は、主に以下の通りです。

浪費こそがストレス解消

自己顕示欲を満たすことができる

先のことより今のほうが大切

浪費癖について詳しくはコチラ

- 浪費癖はどうしたら治る?

- 浪費癖を治すためには以下の方法がおすすめです。

カウンセリングを受ける

カードは持たない

お金の管理は家族に任せる

浪費癖の治し方について詳しくはコチラ