この記事は約 17 分で読めます。

クレジットカードの使いすぎで借金が膨らんでしまい、支払いが厳しくなってカード破産へ追い込まれる方は少なくありません。

カードは「後払い制度」のため、つい気が大きくなって使いすぎてしまう経験は誰しも一度はあるもの。「自分は大丈夫」と思っていても、ちょっとしたきっかけでカード破産してしまう可能性はあります。

この記事では、カード破産しないためのポイントと、カードが払えない時に取るべき選択肢を解説します。

目次 ▼

1章 カード破産とは

カード破産とはクレジットカードを使い過ぎたことにより返済が難しくなってしまい、最終的には自己破産してしまう状態です。

クレジットカードは現金を持ち歩かなくてすむ、利用時にポイントが貯まるなどメリットがある一方で使い過ぎには注意しなければなりません。

まるでお金を払わなくても商品が手に入るかのような「魔法のカード」気分で使ってしまい、気付いたら払えないという状況に陥りやすいです。

やがて来月の支払いが厳しくなると、一部後払いやリボ払いへの切り替え、返済のためにカードローンでお金を借入、その借入した返済をまた別のカードローンで…。と、どんどん事態が泥沼化していきます。

そうならないためにも、早め早めに対策を取ることをおすすめします。

1-1 カード破産が増加している原因

カード破産が増加している原因としては、

- インターネットショッピングが主流になった

- コロナや不景気による値上げラッシュによる生活費の補填

- スマホゲームや配信サービスなど課金する娯楽が増えた

- コロナのストレスで買い物依存症が増えた

などが挙げられます。

今ではスマホを持つのが当たり前になったこともあり、スマホを使った娯楽が急増しています。スマホゲームにのめり込みすぎてつい必要以上に課金してしまったり、ネットでの買い物が抑えられないという方は多くなっています。

また、ここ最近の値上げラッシュにより給料日までに生活費を使い切ってしまい、クレジットカードの支払いでなんとか生活用品や食費をカバーするというケースも。

クレジットカードが身近になっているからこそ、カード破産をする方が年々増えています。

2章 カード破産すると差押えや強制解約に!

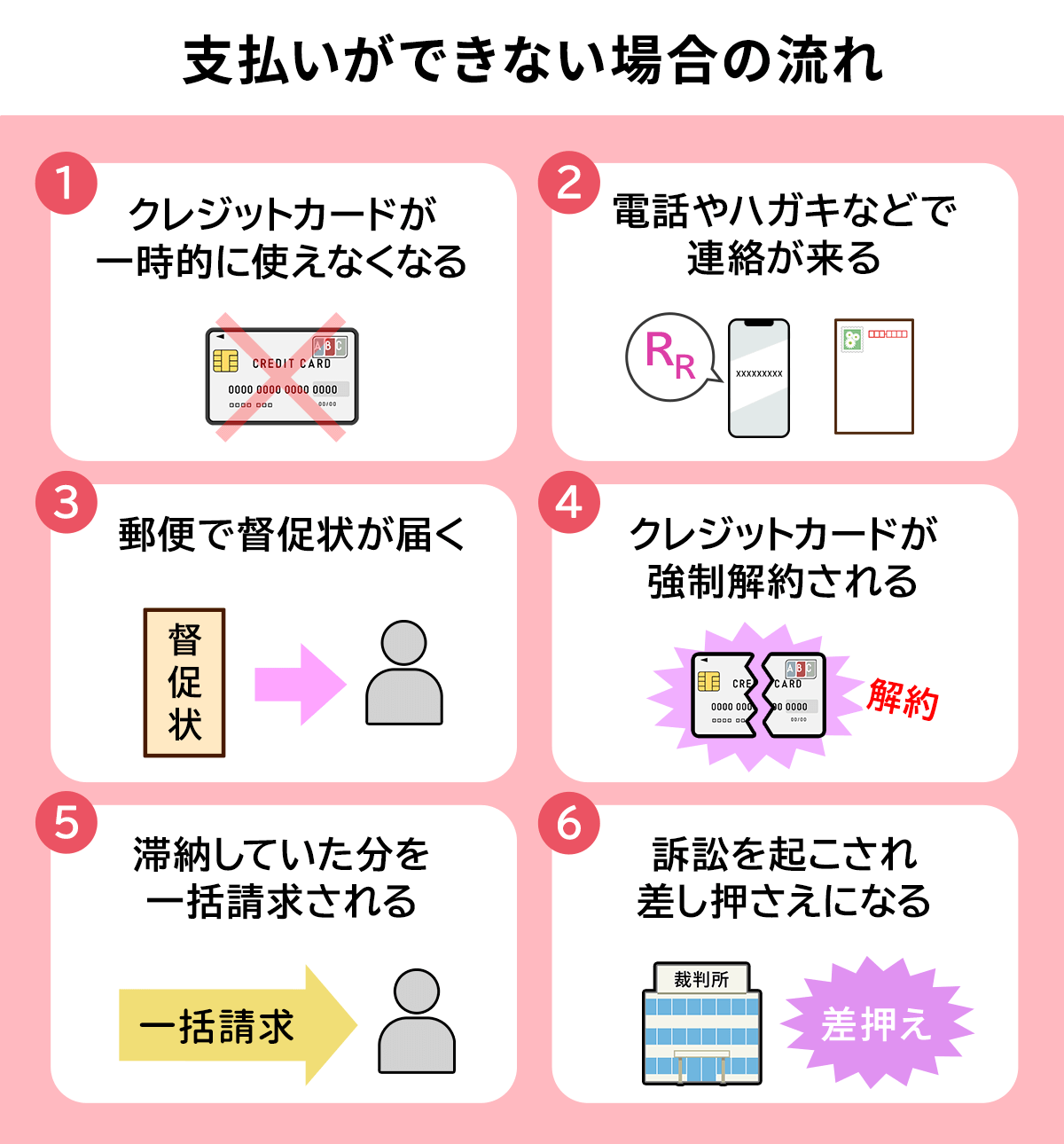

クレジットカードは後払い制度ということもあり、支払いに関してはかなり厳しく対応しています。もしカードの支払いができない場合でも、最終的には必ず払うことになるのを覚えておきましょう。

支払いができない場合、放っておくと以下のような流れでどんどん状況が悪化していきます。

- クレジットカードが一時的に使えなくなる

- 電話やハガキなどで連絡が来る

- 郵便で督促状が届く

- クレジットカードが強制解約される

- 滞納していた分を一括請求される

- 訴訟を起こされ差し押さえになる

差押えにならないためにも、支払いができないと分かった時点でカード会社に連絡を入れるようにしましょう。

早い段階だと、分割払いやボーナス払いなど柔軟に対応してくれるケースがほとんどです。一番良くないのは黙っていることです。クレジットカード会社も信頼関係の元で、商品の代金を立て替えているので「じゃあもう払わなくて良いです」となることは100%ありません。

払うのが厳しいと感じたらカード破産する前に対策をしましょう。

2-1 カード破産しそうな時の対策は?

カード破産しそうな時の対策として、まずは次の月の引き落とし額を払いきるようにしましょう。

一度後払い制度や分割払いを利用したら、毎月使った分を払う認識が薄れてしまい「来月に払えば良い」「ボーナスが出たら払えば良い」が積み重なってしまう可能性があるからです。

こうなると、どんどん支払い総額が雪だるま式に増えてしまい、気付いた頃には手遅れになってしまいます。

なんとか払いきることで「この額以上使うと払えなくなる」と自分の中でボーダーが分かるので、次回以降の浪費の抑制にもつながります。

「そうは言っても、先送りにでもしない限りは自力で払えない」という場合は、購入したものの売却や親族など信頼のおける相手から借金をしてでも払うのをおすすめします。

もし金融機関で借金をした場合、手数料や利息があるため借りた額よりも多く払う必要があります。それも借りた額が多ければ多いほど利息が増えるため、早く返済しないと元の借りた額よりも利息が増え借金地獄へと突入します。

金融機関で借金するのは簡単ですが、返済するまでが大変です。同じ借金でも、返済期間にある程度融通が利く方を頼ることをおすすめします。

それでもどうしても払えない場合は、引き落としの前にカード会社に連絡して相談するのをおすすめします。再三言いますが、黙っているのが一番状況が悪化する原因です。

3章 カード破産しないために抑えておくべきポイント

もし支払いが厳しい場合でも、カード破産する前にしっかり払いきることが大切です。

すぐに払えないということは最低でも督促状までは行き着いているケースがほとんどだと思いますが、ここでなんとか完済することでクレジットカードの強制解約や差押えを逃れることができます。

今でさえ滞納しているのに、一括請求されたところで払えるかというと現実的ではありません。そうなると、最悪の場合には自己破産も視野に入ってしまいます。

そうならないためにも、以下のポイントを抑えてカード破産を防ぎましょう。

- 借入の目的を明確化する

- 返済は優先的にする

- 借金を別の借金で返済しない

- 各借入先の借金額を常に把握しておく

- 繰上げ返済を利用する

- 返済までの計画を立てる

- 借入先を乗り換える

3-1 借入の目的を明確化する

カードの返済に追われているときでも、どうしてもやむを得ず借入しなくてはいけない状況があるかもしれません。

その際は「なぜ借入をするのか」「なんの目的があってクレジットカードを使うのか」を明確化しましょう。ただ単に衝動買いではないのか、本当に返済に追われてまで買いたいものなのかを考えてみるのをおすすめします。

なんとなくカードで支払いしている方は、まずは借入の目的を明確化する癖をつけるようにしましょう。

カード破産の最大の原因はカードの使い過ぎによるものです。まずは利用頻度を減らすことが重要です。

3-2 返済は優先的にする

待ちに待った給料日。ついお金が入ったことで別のことに使いたくなりますが、まずは返済を最優先に行いましょう。

とにかく何かしら払う意思を見せなければ、カードの解約に差押えと状況が悪化していきます。

給料が出たら先に返済に充てて、その後に毎月の使用計画を立てるようにしましょうね。

また、返済したことで生活費が足りなくなる状態は避けましょう。返済後に新たな借入を増やしてしまうと意味がありません。

3-3 借金を別の借金で返済しない

カードの返済に追われている方でありがちなのが、返済のために他の金融機関から借金をして返済に充てることです。

カード破産寸前の場合、1社からの返済だけでなく複数社からカードの支払いに追われていることが多いと思いますが、月によっては全ての会社に返済できないこともあるかもしれません。そうなると、その月は支払えないことになるため強制解約や差押えにも繋がってしまいます。

とにかく払おうと思って、その月の支払いをカードローンからの借金で補填すると、今後はカードローンの借金も増えてしまいます。そうなると来月以降はカードローンの支払いも始まるので、どんどん状況が厳しくなります。

なるべく借入先を増やさず、新たな借金を作らないようにしましょう。

3-4 各借入先の借金額を常に把握しておく

毎月支払いしては借入を繰り返していると、どこの借入先からいくら払っていくら借金が残っているのか分からなくなっていきます。

支払っているつもりでも、実は全然減ってなくて完済の目処が立たないということも。自力で返済するにしても、債務整理で専門家と一緒に返済していくにしても、返済計画通りに進めるのは非常に重要です。

各借入先の借金額や利息が現在いくら残っているのかを常に把握しておくことで、この先完済が現実的なのか債務整理を頼った方が良いのかを早めに判断することができます。

3-5 繰上げ返済を利用する

借金は、返済期間が長くなればなるほど手数料や利息など余分なお金を払うことになります。

借金以外の余分なお金を払わないためにも、なるべく短期で返済するのがおすすめです。ボーナスや臨時収入があった場合は、繰り上げ返済を利用して返済期間を短縮することを意識しましょう。

3-6 返済までの計画を立てる

毎月の負担を減らそうと思って、分割払いを細かくしすぎると「結局毎月手数料と利息分くらいしか返済できていない」というケースはありがちです。そうなると、いつまで経っても返済できずに何年も借金返済に苦しむことになってしまいます。

かと言って、無理して返済に集中しすぎて、自分の生活費がなくなり他の会社で借金をするのは本末転倒です。

返済するまでの計画を立てることで、完済までのゴールが見えるため毎月の返済のモチベーションにも繋がります。まずは、各借入先の借金額を把握することから始めましょう。

3-7 借入先を乗り換える

利息の低い金融機関へ借入先を乗り換えるのも有効的な手段です。

複数社へ借金の返済をしている場合は、利息の低い金融機関で借入して一括で返済することで、先の利息分を減らすことができます。また、借入先が1社になることで現状の借金の把握がしやすくなるのもポイントです。

まずは今借入している会社の利息を調べて、借金以外の支出を抑えられないかチェックしてみましょう。

4章 カードが払えなくなった場合の選択肢

返済計画を立てた上で、どうしても自力でカード返済ができないと判断した場合は債務整理を検討しましょう。

債務整理と聞くと最終手段のように聞こえるかもしれませんが、何も自己破産だけが手段ではありません。カード破産を防ぐための手続きもあります。種類によっては、今の生活を変えることなく完済までの近道になる可能性もあるので、返済が厳しいと思ったらぜひ前向きな検討をおすすめします。

4-1 【破産以外の手続き】任意整理

カード破産を防ぐための1つ目の手段は任意整理です。

任意整理は弁護士や司法書士と金融機関などの債権者の交渉によって、今後の利息のカットや分割払いの回数を増やすなど返済の負担を軽くすることができます。

借金を重ねれば重ねるほど、元々の借金よりも利息の支払いが増えていくケースは多いです。「借金の返済をしているのか利息の返済をしているのか分からなくなってきた」という方は、任意整理を行うことで元の借金の返済に集中できるようになります。

また、払いすぎていた利息が「過払金」によって戻る可能性もあります。何年も支払いに追われている場合は過払金で借金の返済に充てることもできるので、まず一度相談してみるのはいかがでしょうか。

任意整理の流れについては、以下の記事で詳しく解説しています。

4-2 【破産以外の手続き】個人再生

カード破産を防ぐための2つ目の手段は個人再生です。

自己破産したくない理由の1つとして「今ある家や車を手放したくない」という方も多いと思いますが、個人再生では持っている財産を残したまま借金を大幅に減額することができます。

任意整理よりも借金を減らすことができる可能性が高いですが、裁判所を交えて専門家が交渉していくため、その分任意整理よりも労力がいります。

しかし、今の生活を極力変えずに借金を大幅に減額できるので、借金のことを考える時間が減り精神的には楽になるのではないでしょうか。また、個人再生はギャンブルや買い物などの浪費でも可能なので、カード破産とも相性が良い債務整理と言えます。

こちらは再生計画に基づいてしっかり毎月返済していく必要があるので、支払い能力があり真面目に返済する意思がある方にとって、カード破産を防ぐ最後の手段になります。

個人再生するための条件は、以下の記事で詳しく解説しています。

4-3 【借金を全て免除】自己破産

支払いできる余力がなく、任意整理も個人再生もできないという場合は残念ながら自己破産(カード破産)を選ぶしかなくなります。

残念ながらと言っても、今までの借金が全て免除されて借金苦から解放されるので、新たなスタートを切るには有効的な手段です。

例え何百万の借金があっても認可されれば借金が免除になるため、その分必要最低限のお金と衣類などの生活用品以外は全て失うことになります。ですが、何年、何十年と支払いができない借金に苦しむくらいなら自己破産した方が良いケースも多くあります。

毎日ストレスを抱えて借金のことしか考えられなくなっている方は、自己破産も視野に入れてみましょう。

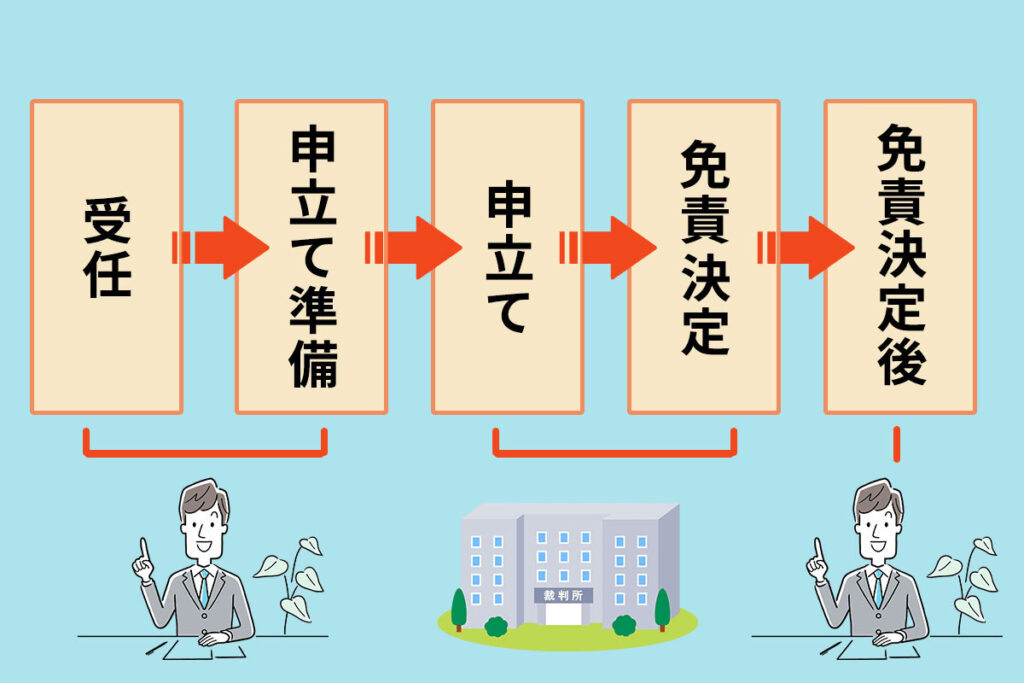

5章 カード破産した時の手続きの流れ

自己破産する場合は裁判所を交えて手続きを行う必要があります。

ざっくり分けると、以下の流れになります。

- 司法書士などの専門家に相談

- 自己破産できそうなら書類の作成

- 裁判所に破産の申し立て

- 破産の手続き

- 免責認可決定(不認可)

自己破産の書類の作成や、裁判所でなぜ自己破産まで行き着いてしまったのかなどを聞かれるので自己破産を承認してもらうためにも、専門家と綿密な計画を立てる必要があります。

また、一定以上の財産がある場合は財産の調査や処分、債権者への財産の配当などがあるので、専門家への相談から自己破産できるまで約8ヶ月〜10ヶ月かかります。

自己破産までの期間は、以下の記事で詳しく解説しています。

5-1 借金免除にならないケースもある

自己破産を望んでいるものの、中には借金免除にならないケースもあります。

例えば、ギャンブルや浪費で作った借金やクレジットカードのショッピング枠の現金化などで工面した場合が挙げられます。また、元々自己破産する気でお金を借りたり、自己破産の手続きの際に財産を隠していた場合も自己破産ができない可能性があります。

後者の場合、自己破産できないだけでなく詐欺破産罪など刑事罰の対象にもなりかねません。

自己破産をする際は反省と誠実さを見せ、裁判官に認めてもらえるよう振る舞いましょう。

自己破産ができないケースは、以下の記事で詳しく解説しています。

6章 カード破産後にクレジットカードは作れる?

結論から言うと、カード破産してから5年〜7年以内はクレジットカードを作ることはできません。

カード破産の段階で手元にあるクレジットカードは強制解約され、支払い能力がないと見なされるのでクレジットカードを申し込んでも審査に通らなくなります。

「自己破産=支払い能力がないため免責される」ということなので、当然クレジットカード会社も直近でカード破産した人に貸したいとは思いません。

自己破産の経歴は、信用情報に事故情報として登録されるため「A社が落ちたからB社で申請する」ということはできないので注意しましょう。

6-1 事故情報の確認は信用情報機関へ

逆に言うと5年〜7年後はクレジットカードを作ることができるということになります。

信用情報機関によって期間は異なりますが、期間中はクレジットカードの審査に通るのはほぼ難しいでしょう。

横スクロールできます

| 機関名 | 期間 | 登録会社 |

| 株式会社シー・アイ・シー(CIC) | 免責許可決定をクレジットカード会社がコメント登録した日から約5年 | クレジット会社、信販会社、リース会社、消費者金融、携帯電話会社など |

| 株式会社日本信用情報機構(JICC) | 免責許可決定確定日から約5年 | 貸金業、クレジット会社、リース会社、保証会社など |

| 全国銀行個人信用情報センター(KSC) | 破産手続開始決定日から約7年 | 銀行、信用金庫、信用組合、農協、労金など |

この登録情報が抹消されてからは、作成することができます。

5年程度経って事故情報が登録されているか知りたい場合は、信用情報機関に信用情報の「開示請求」して確認してみましょう。

自己破産後にクレジットカードを作るコツは、以下の記事で詳しく解説しています。

7章 カード破産後でも使える支払い方法

一度カード破産しているとはいえ、今の時代に現金のみで支払いとなるとなかなか不便ではないでしょうか。特にネットショッピングなどは、ほぼカード決済ということもありサービスを使えなくなる可能性も。

ここからは、カード破産後でも使える支払い方法を紹介していきます。

- デビットカードで支払う

- プリペイドカードで支払う

- スマホ決済で支払う

- 家族名義の家族カードで支払う

7-1 デビットカードで支払う

デビットカードとは、クレジットカードとは異なり決済の度にカードに紐づいた口座から引き落としされるカードのことです。

クレジットカードは後払いのため限度額を超えない以上はいくらでも使えますが、デビットカードの場合は口座にお金が無くなれば支払うことができないため浪費の抑制に繋がります。

デビットカードは審査が不要な上に、クレジットカードと同じく不正利用時の補償や旅行傷害保険がついているものもあるので調べてみると良いでしょう。

7-2 プリペイドカードで支払う

プリペイドカードとは、ATMやコンビニでお金をチャージした分だけ使えるカードのことです。

図書カードやQUOカードのように使い切り型のものもありますが、nanacoやWAON、Suicaなどのチャージ型が主流となっています。

こちらもチャージした分だけ使うことができるため、クレジットカードのようについ浪費してしまうことも少なくなります。

特に、PayPayは口座と紐づかせることでデビットカードのように使えるので便利です。AmazonなどのECサイトにも対応を開始したので、クレジットカードがなくても困ることは減るのではないでしょうか。

7-3 スマホ決済で支払う

プリペイドカードが使えないインターネットショッピングの場合は、スマホ決済も活用できます。

ただし、毎月の使用料金と合算のためクレジットカードのように後払いになるので注意が必要です。もし不安であれば限度額を確実に払える額や最低額に設定し、よほどのことがない限りは使わないようにしましょう。

iPhoneではApple Payから引き落としに切り替えることもできるので、プリペイドにチャージしてそこから引き落とすように設定すれば安心かもしれません。

7-5 家族名義の家族カードで支払う

家族カードとは、クレジットカードの持ち主の家族が利用できるカードのことです。

自分の名義でクレジットカードを作ることができなくても、家族名義の家族カードであれば使うことができます。家族カードは本人会員の親や配偶者、子ども(18歳以上、高校生を除く)など家計が一緒になっている相手を対象に発行されます。

カード破産した人に使用させるかは持ち主の判断になりますが、こういった選択肢もあることも覚えておきましょう。

8章 カード破産するか迷っている場合はご相談を

請求額を見て「今月こんなに使っていたの!?」と驚いた経験は誰しもあるかと思います。クレジットカードを持っている方であれば、カード破産は決して対岸の火事ではありません。

重要なことは「とにかく手遅れになる前に早めに動く」ことです。いつか払えると思って後回しにすると、どんどん負債が貯まっていきます。最初の頃はまだまだ選択肢が残っているので、自力で返済できる可能性も十分にあります。

「気付いた頃には返済できないくらい借金が膨らんでカード破産しかなくなった…」とならないためにもまずは専門家に相談しましょう。もしかしたら自己破産しなくても完済できるかもしれません。

グリーン司法書士法人では、債務整理のプロが無料相談を行なっております。1人1人にとって最適な選択肢を提案するので、まずはお気軽にご予約ください。

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!