この記事は約 16 分で読めます。

借金の返済が厳しく、もう支払いができないという場合に検討したいのが自己破産です。しかし、自己破産は厳格な手続きであり、申請すれば誰でも認められるとは限らず、ごくわずかといえる自己破産できない確率に該当する方もいます。

自己破産に失敗するケースには7つの理由が関係します。

そこで自己破産を成功させるためにも、

どのようなケースで自己破産が認められないのか

自己破産できない確率が高いとき対処法

について詳しく解説していきます。

目次 ▼

1章 自己破産できない確率は約2%以下

「自己破産」とは、借金の返済義務を免れるため、裁判所に許可を与えてもらう手続のことです。

もう借金の返済はできないという状況の中で、新たに人生をスタートさせるための方法といえるのが自己破産といえます。

そのため手続するには成功させたいものですが、2%以下というごくわずかなケースでは、「免責」を認めてもらうことができない失敗例に該当しています。

- 免責とは

- 免責とは、借金など債務の支払義務を免れることであり、破産手続と並行して行う免責手続で、裁判所から免責許可決定を受ければ免責の効力が発生し、借金がゼロになります。

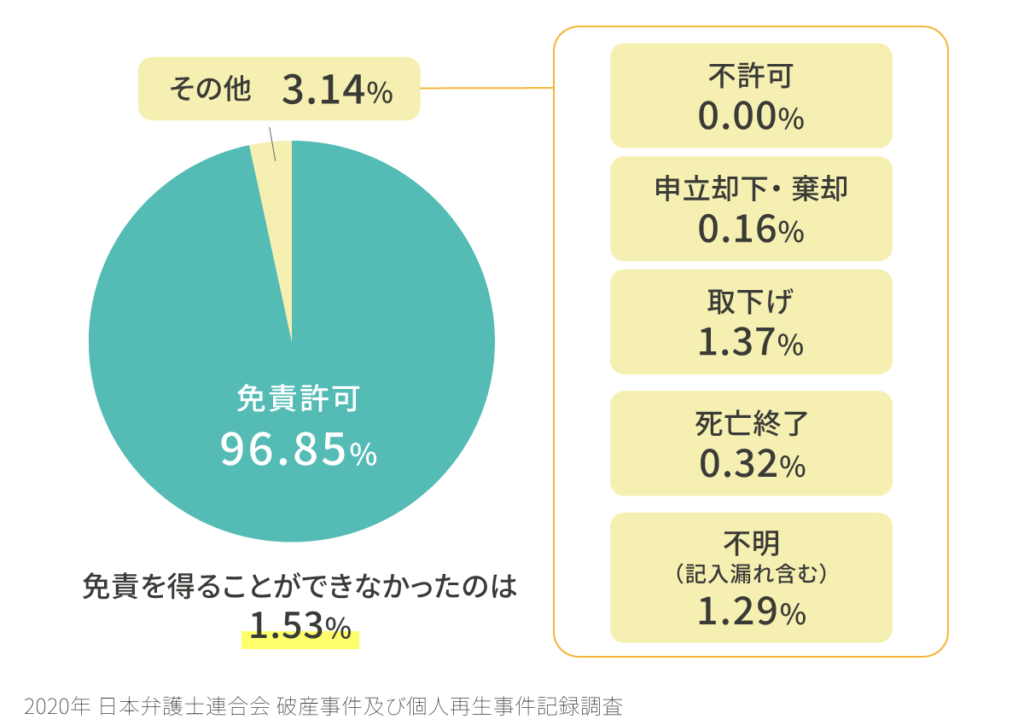

1-1 自己破産できない確率2%以下の根拠

2020年に日本弁護士連合会によって行われた破産事件及び個人再生事件記録調査によると、自己破産の免責不許可や申立却下、棄却となった人の割合は下記の通りです。

- 免責許可:96.85%

- 不許可 0.00%

- 申立却下・棄却 0.16%

- 取下げ 1.37%

- 死亡終了 0.32%

- 不明(記入漏れ含む) 1.29%

このデータからわかるとおり免責を得ることができなかったのは「申立却下・棄却0.16%」と「取下げ1.37%」を合わせた1.53%といえるでしょう。

グリーン司法書士事務所では、状況をヒアリングして自己破産ができるか相談を承っています。

初回相談は無料なので、自分の状況でも自己破産が出来るか気になる場合は一度お問い合わせください。

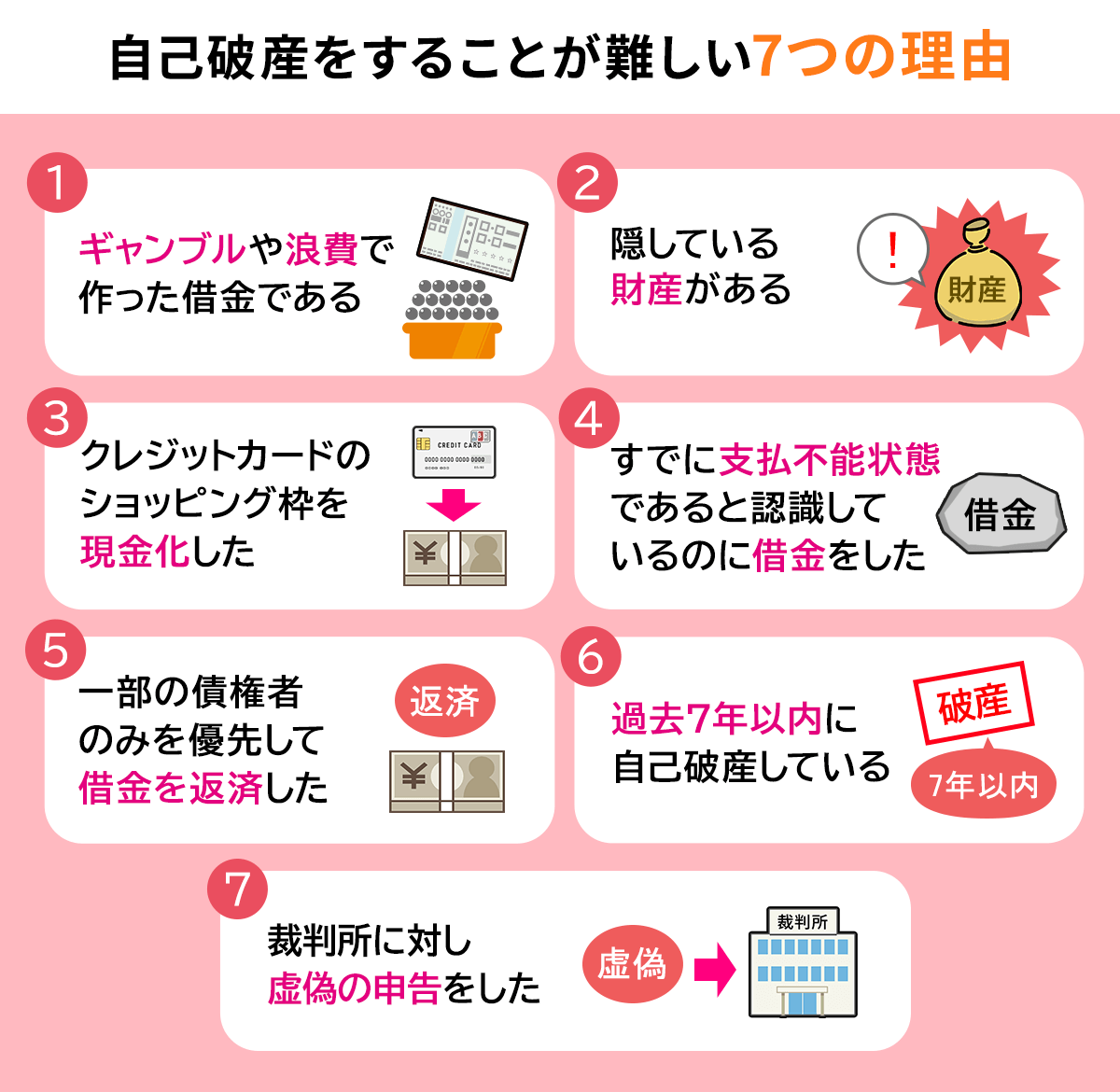

2章 自己破産できない7つのパターン

自己破産を行う条件として「支払不能であること」があげられるので、借金の自力返済が難しいと判断されなければなりません。

また、免責不許可事由に該当する場合も自己破産が認められないのでご注意ください。

自己破産できない理由として挙げられるのは、主に次の7つのパターンです。

- ギャンブルや浪費で作った借金である

- 隠している財産がある

- クレジットカードのショッピング枠を現金化した

- すでに支払不能状態であると認識しているのに借金をした

- 一部の債権者のみを優先して借金を返済した

- 過去7年以内に自己破産している

- 裁判所に対し虚偽の申告をした

それぞれ詳しく説明していきます。

グリーン司法書士法人ではあなたのケースで自己破産できるかどうか?失敗する可能性はあるのか?匿名の「無料診断」ができます。

まずはお気軽に以下の診断フォームよりシミュレーションしてみてください。

2-1 ギャンブルや浪費で作った借金である

借金を作った理由が「ギャンブル」や「浪費」によるもの、FXなど「投機的な行為」によるものの場合、自己破産の手続をしても免責を得ることができない可能性があります。

もしギャンブルで作った借金で自己破産を検討している場合には、以下の記事で自己破産が認められるケースに該当するか確認してみることをオススメします。

2-2 隠している財産がある

自己破産では、保有する20万円以上の財産は処分・換金されます。

しかし処分されることを恐れ、財産を隠したり壊したりする方もいないわけではありません。

ただこのような「財産隠し」などの行為は、免責を得ることができなくなるだけでなく、詐欺破産罪など刑事罰の対象となる可能性があるため絶対に行わないでください。

具体的には、下記の行為は財産隠しにあたる恐れがあります。

- タンス預金で現金を隠す

- 動いている現金口座を隠す

- 親や友人に財産を預かってもらう

- 不動産や自動車を一時的に名義変更する

- 保険や投資の払い戻しをする

- 生前贈与や財産分与などで財産を渡す

上記の方法で財産隠しを行おうとしても、銀行口座から資金が移動したことが裁判所や破産管財人にばれてしまい預金を引き出した理由の説明を求められます。

財産隠し目的の資金の移動や贈与は確実にバレますし、免責が認められなくなってしまいます。

2-3 クレジットカードのショッピング枠を現金化した

キャッシング枠が上限に達しているからなどの理由で、クレジットカードで商品やチケットなどを安く購入し、買った後すぐに高値で売って現金化するなどの方法で「ショッピング枠の現金化」を行うと、自己破産で免責を得ることができなくなる可能性があります。

2-4 すでに自己破産すると認識しているのに借金をした

すでに借金返済ができない状態であり、自己破産すると認識しているのに借金を増やせば、免責を得ることは難しくなります。

- 借金返済目的で別の借入をする

- 闇金から借金をする

- クレジットカードの現金化をする

上記の行為は自己破産の免責不許可事由に該当する恐れがあるので、ご注意ください。

少なくとも、自己破産を専門家に依頼した後は、専門家の指示に従い、新たな借金は絶対にやめましょう。独断で行動する前に、依頼した専門家へ相談することを心がけてください。

2-5 一部の債権者のみを優先して借金を返済した

一部の債権者のみの借金を優先して返済する行為は「偏頗弁済(へんぱべんさい)」と呼ばれ、免責不許可事由に該当する恐れがあります。

自己破産ではすべての債権者を平等に扱わなければならないとされているからです。

自己破産の手続きを開始する前だとしても返済不能状態に陥った段階で、一部の債権者を優先すると偏頗弁済に該当する恐れがあるのでご注意ください。

具体的には、下記の行為は偏頗弁済に該当します。

- 親族や知人に対する借金を返済する

- 保証人や連帯保証人がついている借金を返済する

- 自動車ローンを返済する

- 携帯電話端末の分割代金を支払う

ローンが残っている財産を没収されないように、優先してローンを支払うのは避けましょう。

また、友人や知人、連帯保証人に迷惑をかけないように優先して借金を返済してしまうのもおやめください。

どの支払いや返済が偏頗弁済に該当するかわからず不安な場合は、借金の返済が難しくなった段階で司法書士や弁護士に相談するのがおすすめです。

2-6 過去7年以内に自己破産している

すでに自己破産したことがある方の場合、最初の免責決定の日から7年を経過していなければ、再度の自己破産はできません。

もっとも、一度自己破産しているというだけで再度の自己破産ができないというわけではありません。

2-7 裁判所に対し虚偽の申告をした

自己破産の手続においては、債権者の損失を最小限に抑えるために、自己破産を申立てた方の収入・財産・債務状況など詳細に調査が行われます。

そして、それらの裏付けとなる書類を複数提出しなければなりませんが、裁判所から質問を受けることもあります。

しかし質問に嘘の回答をしたり、調査に非協力的だったりという場合、その程度があまりにも酷いとなれば免責を得ることはできなくなってしまいます。

3章 免責不許可事由があっても自己破産を認めてもらう4つのポイント

「免責不許可事由」とは、基本的に自己破産の申立てを行えれば借金返済義務は免除されるものの、債権者にとって「酷」といえる行為をした場合など、例外的に借金免除を認めない事例のことです。

2章で解説した「自己破産できない7つのパターン」は、この免責不許可事由に該当するといえます。ただ、免責不許可事由があれば絶対に自己破産できないというわけではありません。

自己破産に至るまでの経緯や自己破産を申し立てた方の事情などを考慮し、裁判所の裁量で免責許可を決定する「裁量免責」を得ることができれば、免責不許可事由があっても自己破産は可能です。

その際、裁判所だけでなく弁護士を選任して進める管財手続きになる可能性もあります。

いずれにせよ裁量免責は裁判所の「裁量」に委ねられますが、主に次の4つを考慮した上で総合的に判断されることとなります。

裁量免責を決める4つの項目

- 免責不許可事由の程度

- 債務者の反省の程度

- 破産手続への対応の誠実さ

- 免責後に生活を再建させる意志はあるか

この4つの項目をクリアできるケースであれば、免責不許可事由があっても問題がないと認められることとなり、裁量免責を得ることができます。

3-1 免責不許可事由の程度

裁判所が裁量免責を認めてくれるのか判断の指標として、免責不許可事由に該当する行為の「違反」がどの程度なのかが重要です。

免責不許可事由の程度も考慮要素の1つです。軽微な免責不許可事由なら裁量免責を認めてもらえるでしょうが、免責不許可事由が重大な悪意によるものなら認めてもらえない可能性が高くなります。

たとえば非常に過大なギャンブルによる借金を抱えているケースや、明らかに他の債権者を害する目的で財産を隠匿したり偏頗弁済したりといったケースは、重大な悪意とみなされ裁量免責を認めてもらうことはできなくなると考えられます。

3-2 債務者の反省の程度

裁量免責を認めるかについては、自己破産を申立てた本人がどれほど反省しているかも重視されます。

過去に多額の借金を作ってしまったことは今さらどうすることもできませんが、過去の過ちを認め反省することが大切です。

自己破産により借金をリセットさせて新たな人生をスタートさせるためにも、本人が過去の行動の問題点を悔い改め反省していることが、裁量免責を認めてもらえるかの分かれ道となります。

この観点から、裁判所に反省文の作成を指示されることもあります。指示された場合は、手続を依頼した専門家とよく相談して作成するようにしましょう。

3-3 破産手続への対応の誠実さ

裁量免責が認められるかどうかの判断要素には、破産手続に協力したかどうかも重視されます。

破産を申し立てた方の保有する資産や、免責不許可事由の有無など、実際に本人に質問しなければわからないことも多々あります。

破産手続には「同時廃止」と「管財事件」がありますが、「管財事件」のときには特に、自己破産を申し立てた本人が協力しなければ正しく処理ができません。どちらの手続きで進むにせよ、債務者には破産手続に最大限協力する法律上の義務があります。

裁判所や破産管財人が協力を求めているのに、協力を拒否したときや虚偽の事実を申告したときには、裁量免責を得ることはできなくなると考えられます。

予納金の支払いを行わなかったときや、破産管財人との面接や債権者集会に出頭しないといったときも同様です。必ず破産手続には積極的に協力する姿勢を見せましょう。

なお、「同時廃止」と「管財事件」について詳しく知りたい場合には、以下の記事を読んでみるとよいでしょう。

3-4 免責後に生活を再建させる意思はあるか

自己破産では経済的更生の可能性も重視されるため、裁量免責が認められた後に生活を再建させる意思があることも大切です。

自己破産の手続中なのに早速浪費していたり借入れしたりという場合には、経済的更生の可能性はないと判断されても仕方ありません。

家計の収支を改善させ、経済的更生への意欲が高く、生活を再建させる可能性が見込めるという場合なら裁量免責は認められやすくなるでしょう。

4章 自己破産できない確率が高いときや失敗したときの2つの対処法

借金をリセットしたいけれど、自己破産できない確率が高いという場合や、失敗してしまったという場合には、次の2つ対処法を検討してみましょう。

- 即時抗告する

- 自己破産以外の債務整理を検討する

なお、どちらの方法の場合でも、専門家の指示を仰いで行ったほうが安心です。

4-1 即時抗告する

裁判所で免責不許可決定となった場合、「即時抗告」が可能です。

- 即時抗告とは

- 裁判所の決定などに不服があるとき、さらに上の裁判所に対し再審理を求め、決定内容を変更してもらうように求める手続のことです。

自己破産は地方裁判所で行いますが、即時抗告はその上級である高等裁判所に対して手続します。

ただし即時抗告は、免責不許可決定送達日の翌日から1週間以内に行うことが必要であり、明らかな免責不許可事由のときには決定が覆らない可能性が高いといえます。あくまでも対処法の選択肢の1つとして考えておきましょう。

4-2 自己破産以外の債務整理を検討する

借金問題を解決するため方法は自己破産だけはなく、次の2つの債務整理の方法があります。

- 任意整理

- 個人再生

自己破産で免責を得ることができないときには、この2つの方法のいずれかを検討してみるとよいでしょう。

なお、当サイトでは借金減額の無料診断が可能です。

自己破産ができるかどうか診断可能な他、他の債務整理の方が適切かどうか、その場合にはいくらの減額ができるか診断が可能です。

匿名で診断が可能ですので、

いきなり専門家に相談するのはハードルが高いという方は、

まずはお気軽に以下の診断フォームより診断してみてください。

任意整理

「任意整理」とは、自己破産のように借金をリセットする手続ではなく、借入先である債権者と「交渉」し無理なく返済できる状態にする手続です。

債権者との交渉により和解が成立すれば、利息分の返済が免除されたり借金の支払い総額が減額されたりしますが、利息以外の元金返済は続きます。

ただ、毎月の返済額が減額され、返済期間が延長されれば毎月の返済はかなり楽になるでしょう。

裁判所を通さずにできる手続なので、生活への影響も少なく抑えることができます。

もしも任意整理について詳しく知りたいときには、メリット・デメリットが確認できる以下の記事を参考にしてみることをオススメします。

個人再生

「個人再生」とは、裁判所に借金返済が困難な状態であると認めてもらい、借金を大幅に減額してもらう手続のことです。

借金が5分の1程度まで圧縮でき、減額された借金をおおむね3年で返済していきます。

住宅ローンを支払っている方などが、家は手放さず借金を整理したいという場合に適した方法です。

個人再生とはどのような借金整理の方法なのか、メリットやデメリットについて詳しく知りたいときには、以下の記事を参考にするとよいでしょう。

まとめ

自己破産したいけれど、借金を作った原因がギャンブルや浪費などの場合、失敗するのではないかと不安になる方もいることでしょう。

しかし自己破産不許可となる確率はほぼなく、免責申立の却下や棄却と合わせて高く見積もっても2%程度です。つまり、ほとんどのケースで免責を得ることができています。

仮に免責不許可事由があったとしても、裁量免責を得ることができれば自己破産はできます。

ただ自己破産できない確率はごくわずかとはいえ、失敗すれば借金をリセットすることはできなくなるため、借金整理に詳しい専門家であるグリーン司法書士法人グループへまずは相談してみることをオススメします。

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 自己破産したらどこまで調べられる?

- 自己破産の手続きを進めるにあたって調べられるのは、「所有財産」「借金の内容」「免責に関すること」の3点です。詳細を細かく調べられるので、財産を隠すなどはやめておきましょう。

財産を隠していた事実が発覚すれば、自己破産で借金を0にすることができなくなる可能性があり、破産詐欺罪となった場合は厳しい処罰を受けることになります。

自己破産時の調査について詳しくはコチラ

- 自己破産できないケースとは?

- 免責不許可事由に該当する場合、自己破産できない可能性があります。

ただし、免責不許可事由に該当しても裁判所が個別に自己破産を認めるケースもあります。

免責不許可事由について詳しくはコチラ

- 自己破産できない確率は?

- 2020年に日本弁護士連合会によって行われた破産事件及び個人再生事件記録調査によると、自己破産の免責不許可や申立却下、棄却となった人の割合は約2%弱です。

自己破産できない確率について詳しくはコチラ

- 自己破産できない人はどうすればいい?

- 自己破産できなかった場合は、下記2つの対処法を検討してみましょう。

①即時抗告する

②自己破産以外の債務整理を検討する

どちらの方法も、専門家の指示を仰いで行う方が安心です。

自己破産ができない場合の対処法について詳しくはコチラ

- 自己破産が通る確率は?

- 2020年に日本弁護士連合会によって行われた破産事件及び個人再生事件記録調査によると、自己破産の免責不許可や申立却下、棄却となった人の割合は約2%弱です。

そのため自己破産は98%近い確率で申立てが通るといえるでしょう。

自己破産できない確率について詳しくはコチラ