この記事は約 14 分で読めます。

- ブラックリストに登録されるケース

- ブラックリストに登録される期間

- ブラックリスト入りしているか確認する方法

- ブラックリストでも作って利用できるカード

- ブラックリスト解除後にクレカの審査に通すコツ

クレジットカードの申し込みには信用情報が重要な要素となりますが、過去に支払い遅延などの金融事故を起こした場合に、一定期間はブラックリスト入りしています。つまり、借入の審査で金融機関が照会する信用情報に、事故情報が登録されている状態です。

ブラックリスト入りすることで借入の審査に通りにくくなる状態が、俗にいう「ブラック」や「金融ブラック」です。しかし、ブラック状態でも申し込み可能なクレジットカードや審査基準の異なるカードが存在します。

今回の記事では、ブラックリストに登録されていても作れるクレジットカードの種類や、審査に通すコツを紹介します。カードの審査に不安があるみなさんは、ぜひ参考にしてください。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

目次 ▼

1章 ブラックリストに登録されても作れるクレジットカードはある?

ブラックリストに登録されている場合、クレジットカードの新規作成は、一般的に困難とされています。

ブラックリストとは、信用情報機関に登録されている事故情報を指します。

過去にクレジットカードの滞納や借金滞納があると、信用情報機関に事故情報が登録されてしまうのでご注意ください。

事故情報があると、支払い能力に問題があるとみなされるため、クレジットカード会社は新たなカードの発行を見合わせる傾向にあります。

たとえ、収入が改善するなどして支払い能力に問題ないときでも、信用情報機関に事故情報が掲載されていると、一般的なクレジットカードでは、一律審査に落ちる可能性が高いのが実情です。

2章 ブラックリストに登録されていても利用・作成できるクレジットカード

事故情報が信用情報機関に登録されている「ブラック状態」でも、作成し利用できるタイプの、次のようなクレジットカード(およびそれに類するもの)があります。

- 家族カード

- デビットカード

- プリペイドカード

それぞれを見ていきましょう。

2-1 家族カード

クレジットカードの家族カードは、本会員のクレジットカードに紐づいたカードで、家族が別途クレジット審査を受けることなく利用できることが特徴です。

しかし、家族カードを利用すると、本会員のクレジットヒストリー(クレヒス)に影響を与えるため、利用には注意が必要です。

また、家族カードの利用限度額は本会員のカードの利用限度額に含まれるため、本会員と家族カード利用者の間で利用限度額の管理が必要となります。一方で、家族カードを利用することでポイントを貯めるなどのメリットもあります。

ブラックリストに登録されている場合は、家族カードの利用を検討する前に、本会員に相談し、利用条件や影響を十分に確認することが重要です。

2-2 デビットカード

デビットカードは(厳密にはクレジットカードと似て非なるものですが)、利用した金額が即時に銀行口座から引き落とされるタイプのカードです。

一般的なクレジットカードのような後払いではなく、利用可能な範囲内でのみ使用できます。そのため、クレジットヒストリーが影響をしないというのが特徴です。

また、デビットカードは一般的なクレジットカードと同様に、ショッピングや公共料金の支払い、オンライン決済など幅広い用途で使用できるため、日常生活において便利に利用できます。

ただし、デビットカードは口座残高が必要なため、利用前には口座残高を確認する必要があります。また、デビットカードにはポイント還元などの特典が付帯している場合もあるため、利用にあたっては各カードの特徴を比較検討することが重要です。

加えて、限度額を設定しておかないと、気づかないうちにに口座残高がゼロになってしまうおそれがあるので、限度額を設定する方が賢明でしょう。

2-3 プリペイドカード

プリペイドカードは(こちらも厳密にはクレジットカードと似て非なるものですが)、事前にチャージした金額の範囲内でのみ利用可能な決済方法です。

クレジット審査が不必要なため、クレジットヒストリー(クレヒス)に影響を与えません。クレジットカードのように決済時点の支払い能力を超える利用ができないのが、プリペイドカードの特徴です。

その特性上、使いすぎを防ぐことができ、金銭管理に役立つとされています。この点は、ブラックリストに登録されている人にとって有益です。

加えて、プリペイドカードはオンラインショッピングや海外旅行など、幅広い用途で利用できるため、利便性が高いと言えます。しかし、プリペイドカードにはチャージ手数料や利用手数料がかかる場合があるため、事前に確認することが重要です。

また、プリペイドカードには有効期限が設定されている場合があり、期限を過ぎると残高が消滅する可能性があるため、注意が必要です。プリペイドカードを選ぶ際には、手数料や有効期限、利用可能なサービスなど、各カードの条件を比較検討することが大切です。

上記の3種類が、ブラックリストに登録されていても利用・作成できるカードです。家族カード、デビットカード、プリペイドカードそれぞれにメリットと注意点があるため、自身の状況に合ったカードを選択することが重要です。

なお、ブラックリストについて、登録されている事故情報の消し方がないことや、載った後の対処法などについては、以下の記事でも詳しく取り上げています。

併せてお読みください。

3章 ブラックリストに登録されるケース

ブラックリストに登録される主なケースを挙げると、以下のとおりです。

返済が一定期間以上に遅延したケース

クレジットカードや各種ローンの返済が、一定期間遅れたケースです。信用情報機関ごとの基準と登録機関は次の表のようになります。

| 信用情報機関 | 事故情報登録の基準 |

|---|---|

| CIC(株式会社シー・アイ・シー) | 61日以上の返済遅延 |

| JICC(日本信用情報機関) | 3ヶ月以上の返済遅延 |

| KSC(全国銀行個人信用情報センター) | 3ヶ月以上の返済遅延 |

最近増えていて、注意すべきは電話会社への支払いです。通話・通信料金は債務ではないので、支払いが遅延しても信用情報機関には登録されませんが、スマホ本体の分割払いは割賦販売のため信用情報の対象です。

代位弁済が行われたケース

債務者(お金を借りた人)が借金を返済できなくなった場合に、保証人や保証会社などの第三者が代わりに返済する「代位弁済」(保証履行とも呼ばれる)が行われるケースです。

債務整理を行ったケース

任意整理・自己破産・個人再生・特別調停などの債務整理を行ったケースです。

過払い金請求を行ったケース

借金返済中に過払い金請求を行い、債務と差し引きしても借金が完済できないケースです。ただし、過払い金で借金が完済できた場合は、原則としてブラックリストには登録されません。

過払い金請求によってブラックリストに登録されるのは、より具体的にどういう場合にそうなるのか、以下の記事で詳しく解説しています。

そちらも併せてご覧ください。

4章 ブラックリストに登録される期間

ブラックリストに登録される期間は、一般的には以下のような期間が目安とされています。

横スクロールできます

| 機関名称 | 加盟業者 | 事故情報登録期間(目安) |

|---|---|---|

| CIC | 信販会社クレジットカード会社 | ・完済(解約)から5年 |

| JICC | 消費者金融クレジットカード会社 | ・完済(解約)から5年 |

| KSC | 全国の銀行 | ・完済(解約)から5年 ・破産・再生は開始から7年 |

なお、金融事故を起こした場合の相手の金融機関や貸金業者は、信用情報機関でその事故情報が削除された後も、自社(ならびに関連会社)独自のブラックリストには残ります。この状態は「自社ブラック」あるいは「社内ブラック」と呼ばれています。

ブラックリストは少なくとも、完済および解約から5年間は消えません。ブラックリスト登録期間は、無理に審査を通そうとせずに、収入の範囲内でやりくりする習慣をつける期間だと認識するのが賢明です。

また、クレジットカードやローンカードにおける事故情報は、完済だけでは5年経っても消えません。そのカードの契約を解約しなければ、残り続けるので注意が必要です。その間はクレジットカードや住宅ローンなどの審査を通るのは、まず不可能に近いといえるでしょう。

ブラックリストに載っている状態での住宅ローン審査について、以下の記事で掘り下げて解説しています。

そちらも併せて、参考にしてください。

5章 ブラックリストに登録されているか確認する方法

自分の事故情報がブラックリストに登録されているかどうかは、主な信用情報機関に開示請求を行うことで可能です。

3つの信用情報機関(JICC、CIC、KSCの)には、それぞれ開示請求の手順があります。

横スクロールできます

| 信用情報機関 | 開示請求にかかる手数料 | |

|---|---|---|

| 郵送 | インターネット | |

| CIC | 1,500円〜(郵便の種類に依存) | 500円 |

| JICC | 1,000円 | 1,000円 |

| KSC | 1,000円 | 1,000円 |

金融機関や貸金業者の審査に不安な場合は、信用情報の確認も大切です。

信用情報機関への開示請求の詳細手順については、以下の記事でわかりやすく解説しています。そちらも、ぜひ参考にしてください。

6章 ブラックリスト解除後にクレジットカードの審査に通すコツ

ブラックリストが解除された後だからといって、必ずしも簡単にクレジットカードの審査に通るわけではありません。そのため、以下のような審査を通すためのコツを知っておくことが有効です。

- キャッシング枠は0円で申し込む

- クレジットヒストリーを積み上げる

- 審査に通りやすいクレジットカードを申し込む

- 以前利用していたクレジットカード会社以外に申し込む

- 一度に複数のクレジットカードを申し込まない

個別に見ていきましょう。

6-1 キャッシング枠は0円で申し込む

ブラックリスト解除後のクレジットカード申込みでは、キャッシング枠を0円に設定することが審査通過のコツです。

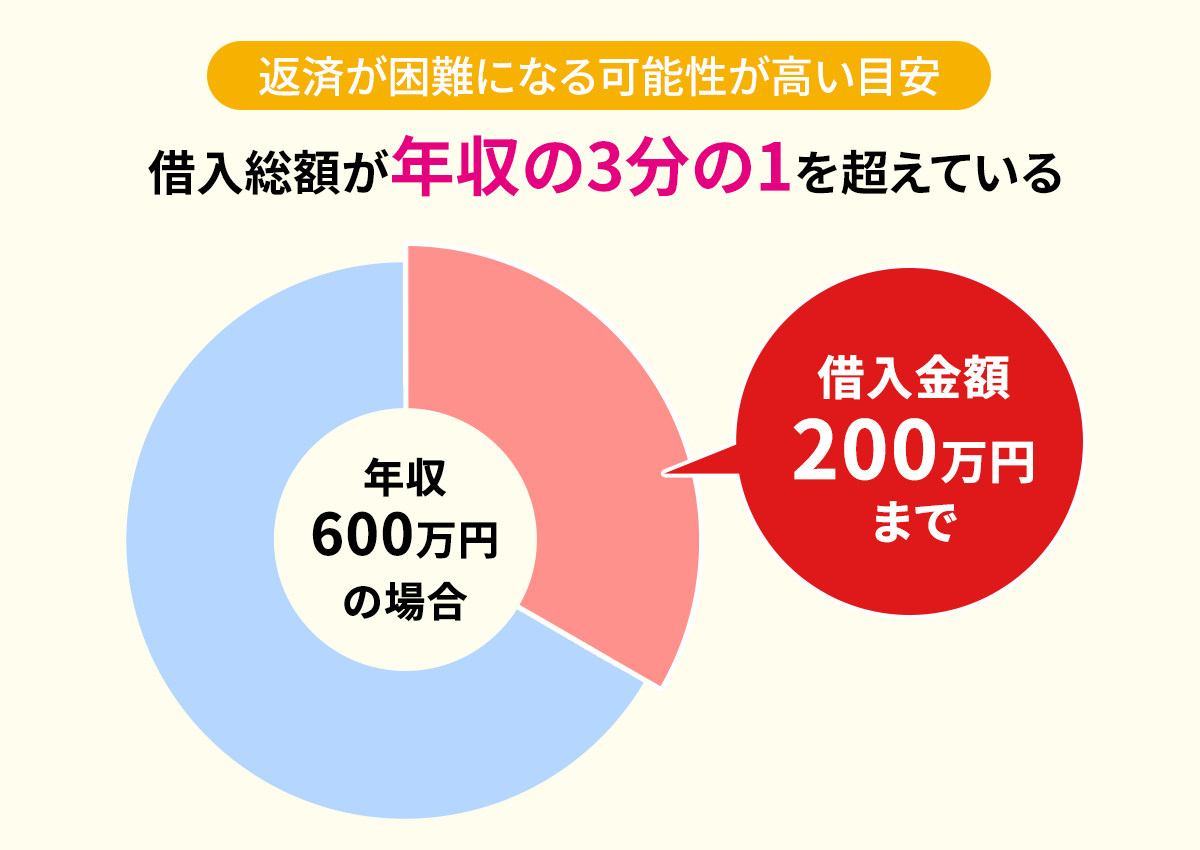

クレジットカードにはショッピング枠とキャッシング枠がありますが、キャッシング枠は総量規制の対象となり、年収の3分の1を超える借り入れができないため、審査基準が厳しくなります。

そのため、キャッシング枠を0円に設定することで、審査に通りやすくなる可能性があります。キャッシングを利用する前提に比べて、クレジットカードの作成がよりスムーズになるでしょう。

6-2 クレジットヒストリーを積み上げる

クレジットヒストリーは(クレヒス)、過去の借入れや返済の履歴のことで、信用情報機関に記録されます。ブラックリスト解除後は、クレヒスがまったく、あるいはほとんどない真っ白な状態、「スーパーホワイト」になります。

何も情報がないと、クレジットカードを申し込んだ際の審査で、カード会社も支払い能力が判断しかねて、通りにくくなるケースがあります。そのため、ブラックリスト解除後にクレジットカードの審査に通すためには、良好なクレヒスを積み上げることが重要です。

これには、以下の2つのポイントがあります。

- 借入れの返済を期日までに行う

- 借入額を適切にコントロールする

良好なクレジットヒストリーを積み上げることで、カード会社からの信頼を得やすくなり、審査に有利に働くでしょう。

6-3 審査に通りやすいクレジットカードを申し込む

ブラックリスト解除後でも、審査に通りやすい(審査が緩い)という評判があるクレジットカードを選ぶことが、審査に通るコツです。

審査基準が厳しいプラチナカードやゴールドカードは避け、まずは一般カードで自分の属性や収入状況に合ったカードを選ぶことがポイントです。

6-4 以前利用していたクレジットカード会社以外に申し込む

ブラックリストから解除された後、新たにクレジットカードを申し込む際には、以前利用していたカード会社以外に申し込むことがひとつのコツです。前述の「自社ブラック」で落とされるのを避けるためです。

金融業界は統廃合がさかんに行われてきたため、ひとつの金融機関や貸金業者の社内情報も、複数の関連会社や系列会社と共有されている可能性があります。

そのため、自社ブラックとはっきりわかっている金融機関や貸金業者の関連会社や系列会社を調べ、それらも含めて申し込みを避けるほうが賢明です。

6-5 一度に複数のクレジットカードを申し込まない

一度に、もしくは短期間に複数のクレジットカードに申し込まないことが重要です。クレジットカードの申し込みが短期集中的に行われると、カード会社からお金に困っている、返済能力に疑問があると判断されます。

このように審査落ちのリスクが高まる状態は、「申し込みブラック」と呼ばれています。

申し込みブラックによる審査落ちを避けるためにも、6ヶ月間で3社以上の申し込みは控えることが推奨されます。申込情報が各機関で6ヶ月間保存されるからです。

また、申し込む際には、正確な情報を漏れなく記入し、信用情報機関の登録情報との不一致がないように注意することが重要です。

「申し込みブラック」について詳しい情報については、以下の記事で特集しています。

ぜひ、そちらも参考にご覧ください。

まとめ

ブラックリストに登録されていると、多くのクレジットカードの審査に通りにくくなりますが、一部のカードでは申し込みが可能です。特に家族カード、デビットカード、プリペイドカードはブラック状態でも利用できます。

ブラックリストから解除された後には、キャッシング枠を0円で申し込む、クレヒスを積み上げる、審査に通りやすいカードを選ぶ、以前利用していたカード会社を避ける、短期間に複数のカードを申し込まないといったコツがあります。

なお、ブラックリストへの登録は悪いことだけではありません。より悪い状況に陥ることを防止してくれるという考え方ができます。自身の収入や家計の状況に応じた、支払い能力の範囲内での生活をする期間と捉えましょう。

また、借金問題を抱えていながら自力返済が難しくなり、お困りのみなさんは、新たに借入をしないで解決する方法を検討しましょう。

ぜひグリーン司法書士法人にお気軽にご相談ください!当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- ブラックでも作れるクレジットカードはある?

- ブラックリストに登録されている場合、クレジットカードの新規作成は、一般的に困難とされています。 クレジットカード会社は申し込み者の審査をする際に信用情報機関に情報照会を行うからです。

- CICのブラックリストは何年残る?

- 債務整理や借金の滞納により、CICのブラックリストに登録された場合、一般的には5~7年は情報が残り続けます。