この記事は約 12 分で読めます。

- 自己破産の件数・推移

- 自己破産者の年齢別推移・理由別推移

自己破産は、税金などの公金を除いた債務を全て免除する手続きです。

債務整理のなかでも最も効力が強いため、自己破産を選択してもよいのか迷っている方は少なくありません。

実は、2013年から2022年の10年間の破産件数を見ると、180人に1人は10年以内に破産手続きを取ったというデータもあるのです。

180人に1人と聞くと、自己破産はさほど珍しいケースではないことが分かりますね。

この記事では、10年間の自己破産の件数の推移について解説します。年代別の破産者の割合や破産理由も併せてご紹介するので、破産を検討している方はぜひご参考にしてください。

目次 ▼

1章 2022年の自己破産の件数は70,602件

裁判所の司法統計情報によると、2022年の自己破産の件数は70,602件でした。 なお、全人口に対して自己破産をした人の割合は約0.06%です。

2020年では78,105件、2021年では73,457件という近年のデータを比較すると、自己破産の件数自体は徐々に減ってきています。

しかし、コロナウイルスで打撃を受けた方たちの支援が終わったことや、増税や物価の高騰などによる生活苦の声が広がっていることから、来年以降、劇的に破産者が減るということはあまり考えられないといってよいでしょう。

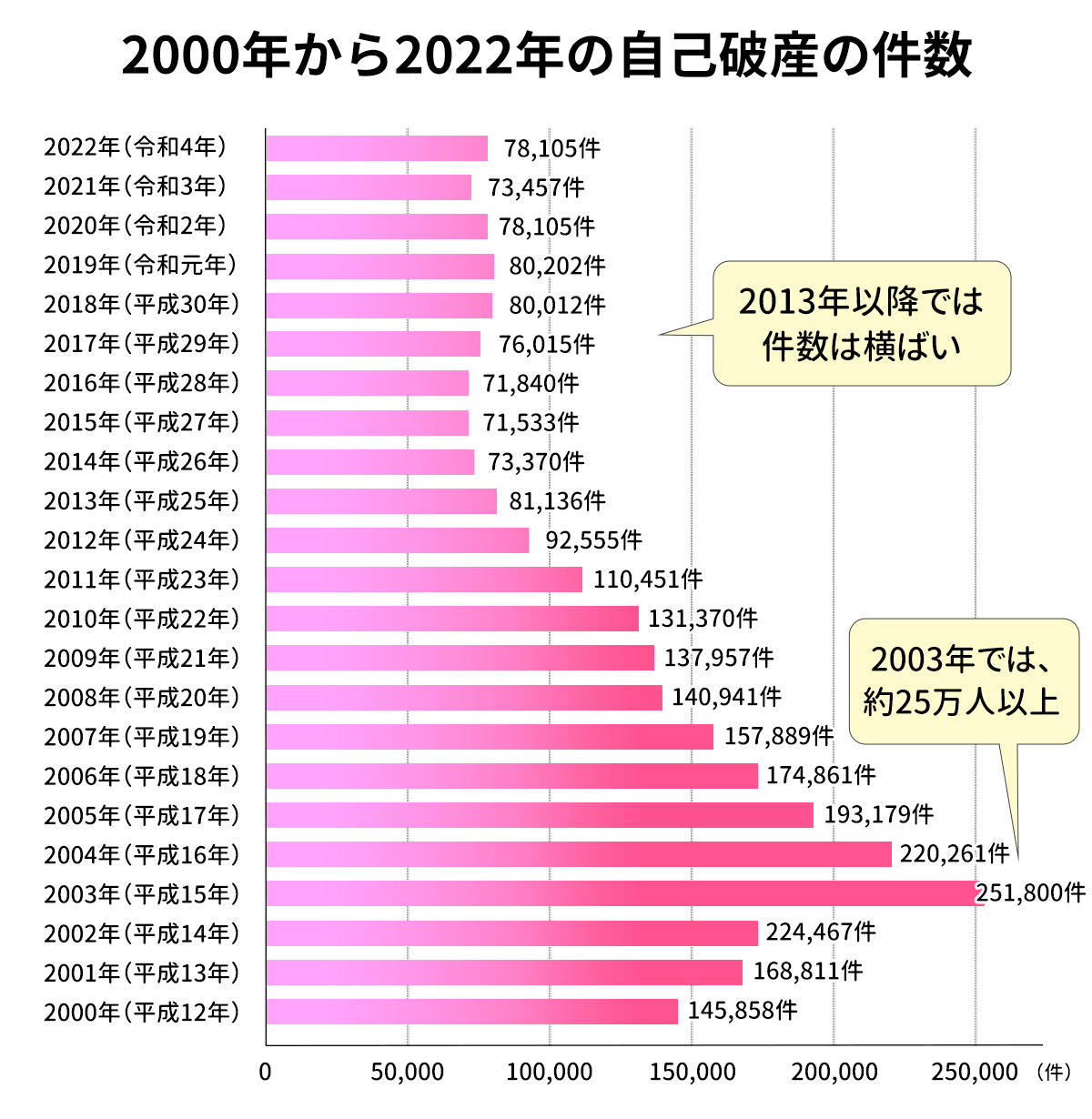

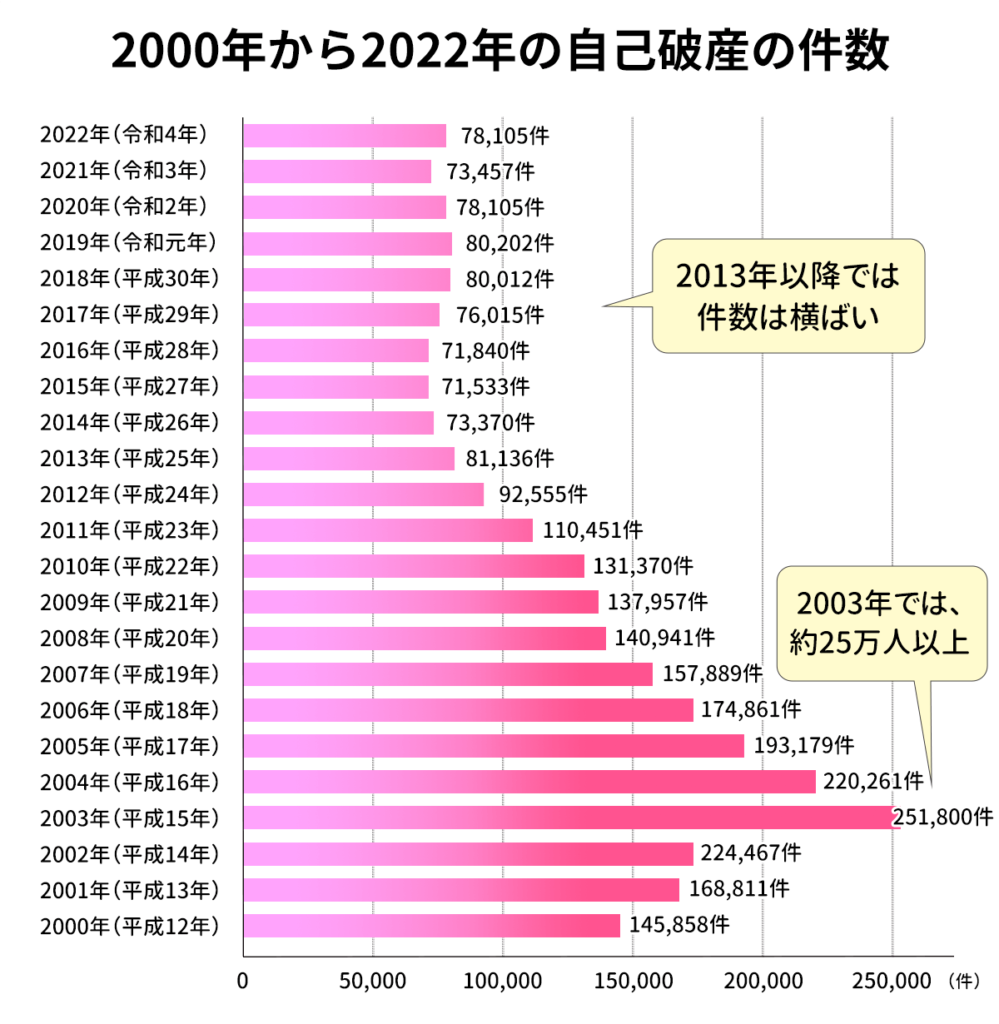

2章 自己破産の件数の推移

ここ数年では自己破産の件数は減っていますが、2000年から2022年の22年間に年数を広げて自己破産の件数の推移を見ていきましょう。

| 年度 | 破産件数 |

|---|---|

| 2022年(令和4年) | 78,105件 |

| 2021年(令和3年) | 73,457件 |

| 2020年(令和2年) | 78,105件 |

| 2019年(令和元年) | 80,202件 |

| 2018年(平成30年) | 80,012件 |

| 2017年(平成29年) | 76,015件 |

| 2016年(平成28年) | 71,840件 |

| 2015年(平成27年) | 71,533件 |

| 2014年(平成26年) | 73,370件 |

| 2013年(平成25年) | 81,136件 |

| 2012年(平成24年) | 92,555件 |

| 2011年(平成23年) | 110,451件 |

| 2010年(平成22年) | 131,370件 |

| 2009年(平成21年) | 137,957件 |

| 2008年(平成20年) | 140,941件 |

| 2007年(平成19年) | 157,889件 |

| 2006年(平成18年) | 174,861件 |

| 2005年(平成17年) | 193,179件 |

| 2004年(平成16年) | 220,261件 |

| 2003年(平成15年) | 251,800件 |

| 2002年(平成14年) | 224,467件 |

| 2001年(平成13年) | 168,811件 |

| 2000年(平成12年) | 145,858件 |

2002年〜2004年と比較すると、2022年は半分以下の件数まで減っています。

ピークの2003年では、約25万人以上の方が自己破産を選んでいましたが、2010年から徐々に破産者が減っており、2013年以降では件数はずっと横ばいという結果でした。

ここ10年間は、1年間の破産件数が10万件を切っているため、ピークと比較するとかなり減ったように見えますね。

しかし、この10年間で破産した経験がある方は、日本の人口に換算すると180人に1人です。ピークから減ったといっても破産者はまだまだ多く、決して対岸の家事ではありません。

2-1 自己破産の件数は年々減っている

22年間の自己破産の件数を比較すると、年々減っていることが分かりますが、なぜここまで減ったのでしょうか。

その理由は、2010年に貸金業法が改正されたことにあります。

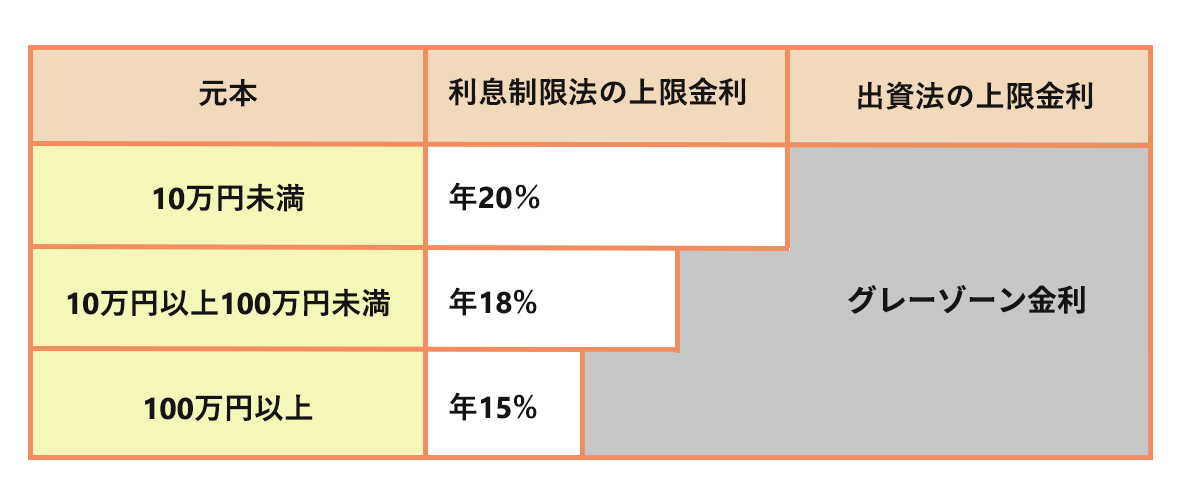

2010年以前は「利息制限法」と「出資法」という2つの法律がありました。

下記のグラフを見ると、利息制限法で100万円を借りた場合は年利15%ですが、出資法に当てはめると15%以上の金利となってしまいます。

利息制限法と出資法では上限金利が異なっていたため、グレーゾーン金利が発生してしまい、多めに利息を払っていた方が多かったのです。

利息が高く設定されているということは、当然借金が膨らむ速度も速くなります。よって、破産者が後を経たなかったのです。

グレーゾーン金利の原因となった出資法は、2010年6月に改正され、利息制限法の利息に引き下げられたので、グレーゾーン金利は撤廃されていました。

同時期に、貸金業者から借りられるお金の総額の上限を規制する「総量規制」の法律がつくられたことも理由のひとつです。

年収の3分の1以上の借入ができなくなったことから、無理な借入が減り、破産者が徐々に減っていきました。

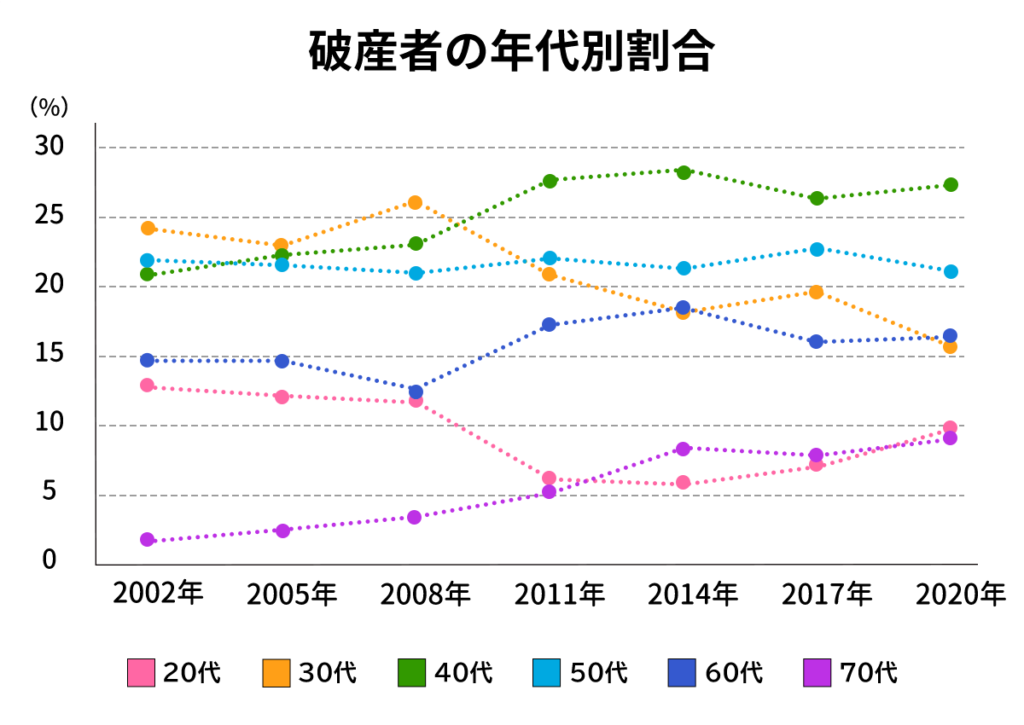

3章 破産者の年齢別推移

続けて、日本弁護士連合会の記録調査を元に、破産者の年齢層の推移を見ていきましょう。

2002年から2020年まで、3年おきにデータを比較しました。

横スクロールできます

| 年代 | 2020年 | 2017年 | 2014年 | 2011年 | 2008年 | 2005年 | 2002年 |

|---|---|---|---|---|---|---|---|

| 20代 | 9.92% | 7.35% | 6.37% | 6.48% | 12.05% | 12.80% | 13.65% |

| 30代 | 15.89% | 19.55% | 18.15% | 21.31% | 25.98% | 23.95% | 24.57% |

| 40代 | 26.94% | 26.01% | 27.02% | 26.99% | 23.93% | 23.87% | 21.84% |

| 50代 | 21.45% | 22.78% | 21.05% | 22.61% | 21.39% | 22.04% | 22.99% |

| 60代 | 16.37% | 16.40% | 18.71% | 17.50% | 12.54% | 14.20% | 14.23% |

| 70代 以上 | 9.35% | 7.51% | 8.63% | 5.02% | 3.93% | 3.05% | 2.73% |

| 不明 | 0.08% | 0.40% | 0.08% | 0.08% | 0.16% | 0.09% | 0.00% |

40代〜60代の破産者の割合はそこまで大きな変化はありませんが、20代と30代の破産者は徐々に減っており、逆に70代以上の破産者が増えています。

とくに、30代は2002年と2022年を比較すると約10%も減っていますが、70代以上は逆に10%増えているという結果でした。

3-1 70歳以上の破産者の割合が増えている

では、なぜ70歳以上の破産者が増えているのでしょうか。

その理由は、日本全体の高齢化にあります。

日本では、2007年に超高齢社会に突入してから、徐々に高齢者の人口比率が上がっている状況です。このままいくと2060年には約40%に達するとの見解があるほど、現在日本の高齢化が大きな社会問題になっています。

自己破産の件数も高齢社会の例に漏れず、徐々に高齢者の破産が増えているのです。

また、住宅ローンを70歳以上まで組んでいることによる破産も原因に挙げられます。

高額な住宅ローンを組んでいる場合や、定年退職間際に家を購入した場合、70歳以上での完済プランを立てているケースは少なくありません。

収入が見込めない状態でローンを払い続けることによって生活が苦しくなり、やがて破産に陥ってしまうため、70歳以上の破産者の割合が増えているのも理由のひとつです。

4章 自己破産に至った理由の推移

自己破産に陥る理由は人それぞれですが、破産を検討しているなかで「そんな理由で破産手続きをしてよいのだろうか…」と心配になっている方もいるのではないでしょうか。

ここからは、日本弁護士連合会の記録調査を元に、なぜ自己破産に至ったのか理由を紹介します。

横スクロールできます

| 負債原因 | 2020年 | 2017年 | 2014年 | 2011年 | 2008年 | 2005年 |

|---|---|---|---|---|---|---|

| 生活苦・低所得 | 61.69% | 61.47% | 60.24% | 60.29% | 63.69% | 61.85% |

| 病気・医療費 | 23.31% | 22.70% | 20.73% | 20.26% | 20.98% | 22.91% |

| 失業・転職 | 17.58% | 16.32% | 19.84% | 19.77% | 14.67% | 18.12% |

| 給料の減少 | 9.60% | 9.61% | 13.47% | 16.13% | 11.39% | 11.76% |

| 事業資金 | 16.13% | 17.37% | 21.37% | 23.66% | 18.85% | 18.73% |

| 負債の返済 | 20.48% | 15.11% | 17.18% | 24.47% | 28.20% | 32.32% |

| 保証債務 | 9.44% | 14.54% | 22.42% | 18.96% | 25.08% | 25.09% |

| 第三者の債務の 肩代わり | 2.82% | 4.68% | 4.76% | 7.37% | 25.08% | 25.09% |

| 名義貸し | 1.29% | 1.37% | 2.10% | 3.32% | 3.36% | 4.09% |

| 生活用品の購入 | 14.76% | 12.28% | 11.21% | 11.43% | 8.77% | 8.10% |

| 教育資金 | 9.84% | 7.75% | 7.82% | 7.78% | 7.13% | 8.19% |

| 冠婚葬祭 | 1.61% | 1.37% | 1.61% | 2.43% | 1.48% | 2.35% |

| 住宅購入 | 7.26% | 10.26% | 16.05% | 12.24% | 9.59% | 10.80% |

| ギャンブル | 7.18% | 4.93% | 3.87% | 4.94% | 4.34% | 3.40% |

| 浪費・遊興費 | 11.37% | 9.29% | 5.97% | 9.56% | 7.21% | 7.06% |

| 投資 | 1.53% | 0.81% | 1.21% | 1.46% | 0.74% | 0.78% |

| クレジットカードによる購入 | 9.35% | 6.46% | 6.61% | – | – | – |

| その他 | 15.00% | 12.04% | 13.47% | 14.59% | 15.82% | 17.25% |

破産理由で最も多いのが、生活苦や低所得による借金が60%と半分以上でした。

自己破産は、返済能力がなく、完済できる見込みがないと見なされた場合に裁判所から免責許可が下ります。

生活苦や低所得による借金や病気や医療費による借金は、免責許可が下りやすく、その分破産者が増えやすい理由になるでしょう。

4-1 浪費が理由による破産が増えている

どの年も多い「生活苦・低所得」「病気・医療費」といった破産理由のほかに、浪費が理由による破産が徐々に増えてきています。

スマホゲームなどの手軽な課金制の娯楽が登場したことや、SNSの流行によってハイクラスな生活やブランドの情報が目に入るようになり、無理な買い物を繰り返す方が多く見受けられるのが原因のひとつといえるでしょう。

また、生活用品の購入による借金が増えているのも見逃せません。物価が年々高騰したことにより、生活が苦しい方がさらに追い込まれるようになりつつあります。

今後もさらに物価が高騰し続けると、生活用品の購入が理由での破産もより増えてくると予想されるでしょう。

4-2 連帯保証人による肩代わりは減っている

一方で、保証債務や第三者の債務の肩代わりが理由での自己破産が大幅に減っています。

以前は、連帯保証人になってしまったことで、他人の借金を肩代わりしなくてはいけないケースが多かったです。

しかし、最近では連帯保証人のリスクが広まったこともあり、連帯保証人になる人が大幅に減りました。

そのため、連帯保証人の破産が少なくなっているのです。

5章 コロナウイルスの影響による自己破産はある?

2019年12月初旬に中国の武漢より感染者が報告されたことをきっかけに、新型コロナウイルスが猛威を振るうようになりました。

飲食店やサービス業、観光業などの売上が一気に減り、多くの会社が業績低下に悩まされ、破産に陥ってしまったケースも少なくありません。

しかし、2020年から2022年のデータを見ても、自己破産の件数が特別増えた様子はないことが分かります。

| 年度 | 破産件数 |

|---|---|

| 2022年(令和4年) | 78,105件 |

| 2021年(令和3年) | 73,457件 |

| 2020年(令和2年) | 78,105件 |

理由として、コロナウイルスの影響により、給付金や無利息の借入などセーフティネットができたことで破産寸前で踏みとどまった方が多いことが考えられます。

また、住宅ローンや奨学金など返済の猶予期間を設けたこともあり、返済に追われることがなかったのも理由のひとつではないでしょうか。

2023年よりコロナウイルスによる規制が緩和され、自粛ムードから一転、徐々に日本全体に活気が戻ってきました。

しかし、増税や物価の高騰により、生活苦に陥っている方が増えている状況は見逃せません。

今後、ストップしていた返済がスタートすることも踏まえると、まだまだコロナウイルスによる破産リスクは油断できないといってよいでしょう。

6章 自己破産の件数は減少傾向!早めの対策で自己破産を防ごう

22年間のデータを比較すると、自己破産の件数は減少傾向にあります。

しかし、グレーゾーン金利が撤廃された後の10年間でも、180人に1人が破産手続きをしたことがあるという結果は忘れてはいけません。

生活が苦しく借金に手を出してしまいそうになったり、借金を抱えてしまったりと現状あまりよい状態ではない方は早めに対策を取ることをおすすめします。

早ければ早いほど、できることの選択肢が多いため、ぜひ借金にお悩みの方は一度ご相談ください。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 自己破産の件数は増加している?

- 2002年〜2004年の自己破産の件数と比較すると、2022年は半分以下の件数まで減っています。

ピークの2003年では、約25万人以上の方が自己破産を選んでいましたが、2010年から徐々に破産者が減っており、2013年以降では件数はずっと横ばいという結果でした。

- 自己破産する人は何人に一人?

- 2022年の自己破産の件数は70,602件でした。 なお、全人口に対して自己破産をした人の割合は約0.06%です。