この記事は約 18 分で読めます。

会社の倒産は、多くの場合、いくつかの共通するパターンに従って進行します。これらのパターンを理解することは、経営者や従業員が危機を早期に察知し、適切な対策を講じるために非常に重要です。

倒産に至る過程で現れる特徴的なサインを見逃さないことが、事態の回避や改善につながります。今回の記事では、倒産する会社が通常示すパターンと特徴を詳しく解説し、そうならないための具体的な対策をご紹介します。

目次 ▼

1章 会社が倒産するパターンは主に3種類

会社が倒産するパターンは主に以下の3種類に分けられます。

- 収益性が悪化する

- 財務状況が悪化する

- 資金繰りが上手くいかなくなる

これらの要因は相互に影響を及ぼし合い、会社の存続に深刻な影響を与えることがあります。この章では、これら3種類のパターンについて、掘り下げて見ていきましょう。

1-1 収益性が悪化する

収益性を悪化させる要因の代表的なものとして、「売上の減少」「過剰な値引き」「価格競争による疲弊」などが挙げられます。

放漫経営は、会社の業績が表向きは好調な時には、問題が表面化しにくいものです。しかし水面下で収益性が悪化して、黒字であっても突然倒産に至るケースが多いです。特に中小企業でワンマン経営の場合、注意が必要となります。

なお、黒字でも業績不振などにより廃業を選択する事業者にとっての、廃業を防ぐ対策や後継者探しなどに関して、以下の記事で詳しく特集しています。せひそちらも参考にご覧ください。

1-2 財務状況が悪化する

財務状況が悪化する要因としては、「過剰な在庫」や「収益性」などが挙げられます。

過剰な在庫は、キャッシュフローを圧迫するものです。余分な在庫による資金の不足は、黒字倒産の原因となることもあります。

また、人手不足は、必要な労働力を確保できずに事業活動が滞り、結果として経営が圧迫されます。この人手不足からくる財務状況の悪化は、特に運送業や建設業などでよく見られる問題です。

1-3 資金繰りが上手くいかなくなる

会社の資金繰りが悪化する要因として、売上減少やコスト増加が挙げられます。それによって企業は運転資金の確保に苦労し、日々の運営が困難になります。

資金繰りが悪化すると、企業は新たな融資を受けることが難しくなり、さらに経済的な圧迫を受けることになります。この状況は投資や成長の機会を逸する原因にもなりえるでしょう。

短期借入金の依存度が高い企業は、市場の変動や金融機関の方針変更によって、資金繰りが一層困難になることがあります。これが倒産に直結するケースも、決して少なくありません。

また、設備投資は成長のためには必要ですが、資金繰りを悪化させるリスクもあります。設備投資によって一時的に資金が圧迫され、失敗した場合は倒産の原因となりがちです。

信用性の低下は、顧客や取引先、銀行からの信頼を失うことで、売上の低下や融資の取りやめにつながり、倒産へと進む可能性があります。企業は信用を最も大切にするべき資産のひとつです。

売掛金の回収難は、特に中小企業で顕著で、ビジネスの最終段階である代金回収の意識が薄いことが原因です。入金管理や督促の不備が倒産につながるケースがあります。

資金繰りの問題を解決するためには、キャッシュフローの改善やコスト削減、効率化などの対策が必要です。これらの対策が遅れると回復の機会を失い、倒産に至る可能性が高まります。

このように、会社が倒産するパターンは多岐にわたります。収益性の悪化、財務状況の悪化、そして資金繰りの問題は、互いに関連しながら企業の存続をおびやかす存在です。

企業がこれらの問題に直面した場合、早急に対策を講じなければなりません。倒産を回避するためには、経営状況の正確な把握と、適切な経営戦略の策定が不可欠です。

なお、倒産および法人破産とはどういうことか、廃業や破産との違いなどを以下の記事で詳しく取り上げています。ぜひ、そちらも参考にご覧ください。

経営する会社の倒産が危ぶまれていて、事業の借金返済でお困りの事業主のみなさんは、ぜひグリーン司法書士法人にお気軽にご相談ください!

グリーン司法書士法人では個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

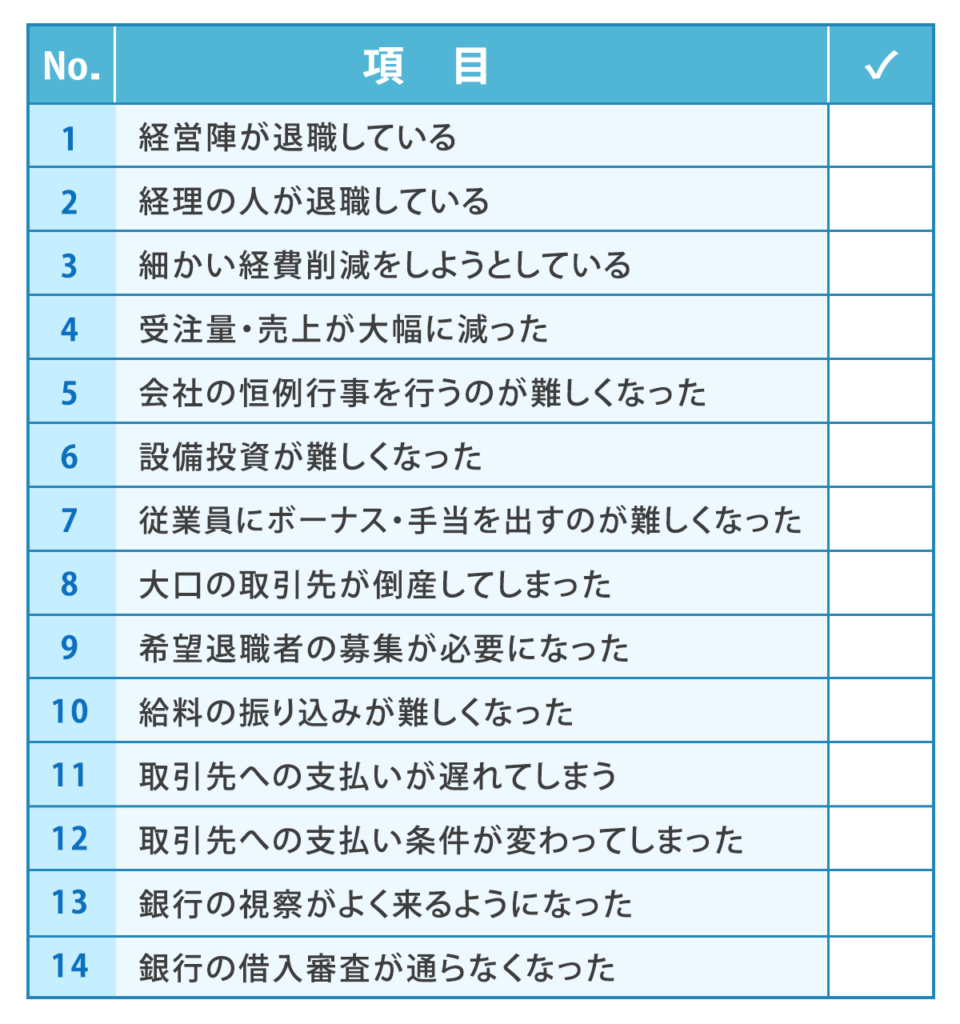

2章 倒産しそうな会社の特徴

会社の倒産は多くの場合、突然起こるわけではありません。倒産に至るまでには、さまざまな前兆や兆候が存在します。

経営陣は、これらのサインに敏感である必要があります。次に紹介する特徴が当てはまる場合、それは「要注意」のサインかもしれません。

- 経営陣が退職している

- 経理の人が退職している

- 細かい経費削減をしようとしている

- 受注量・売上が大幅に減った

- 会社の恒例行事を行うのが難しくなった

- 設備投資が難しくなった

- 従業員にボーナス・手当を出すのが難しくなった

- 大口の取引先が倒産してしまった

- 希望退職者の募集が必要になった

- 給料の振り込みが難しくなった

- 取引先への支払いが遅れてしまう

- 取引先への支払い条件が変わってしまった

- 銀行の視察がよく来るようになった

- 銀行の借入審査が通らなくなった

個別に掘り下げてみましょう。

2-1 経営陣が退職している

経営陣の退職は、会社の方針や将来に対する不信感の表れである可能性があります。特に、複数の経営陣が短期間に退職する場合、深刻な経営問題が潜在していることを示唆するものです。

経営陣の退職は、会社の戦略的な判断の不一致や、経営状態の悪化を理由とすることが多いです。このような状況は社内の不安を煽り、従業員のモチベーション低下にもつながります。

新たに経営陣に加わる人物の背景や経歴を、慎重に評価することが重要です。役員や重役の人事異動についての透明な情報提供がなされていない場合、不安定な経営状態を反映している可能性があります。

経営陣の退職後、明確な後継計画や新たな経営戦略が発表されない場合、従業員や取引先、顧客などに、会社の将来性に対する疑問符がつきかねません。また、このような状況は株主、投資家からの信頼低下を招くおそれがあります。

2-2 経理の人が退職している

経理担当者の退職は、会社の財務状況に関する内部の、不満や不安を表していることがあります。特に突然の経理担当者退職は、財務報告に関する問題がある可能性を示唆する可能性が否めません。

経理担当者が頻繁に交代する会社は、内部管理システムに問題があるか、あるいは不正行為を隠蔽しているおそれがあると思われがちです。

経理部門の安定性は、会社の財務健全性の指標となります。経理担当者が退職することは、会社の財務状況を正確に把握しにくくなるため、経営陣にとって重要な警告信号といえるでしょう。

加えて、経理担当者の退職後に、適切な後任が速やかに見つからない場合、財務管理の遅延やミスが増えるリスクがあります。財務報告の信頼性に疑問を投げかけ、会社の信用問題に発展する可能性があるので注意が必要です。

2-3 細かい経費削減をしようとしている

細かい経費の削減は、会社の財務状態が厳しいことの兆候です。たとえば社員に対して文房具を自費で購入するよう指示するなど、小さな節約も経営上の大きな問題を示唆しています。

会社が無料で提供していたコーヒーサーバーや、社員向けの割引自動販売機を撤去するなど、福利厚生の縮小は従業員の士気に影響を及ぼすだけでなく、会社の財政状態の悪化を示します。

明らかに不要な経費を削減するのは当然のことですが、必要最低限の経費まで削減し始めたら、それは倒産の危機が迫っているサインかもしれません。特に、従業員の日常業務に必要な物資やサービスの削減は、将来的な業績回復の妨げにもなりえます。

また、小さな経費削減が積み重なることで、会社全体の運営効率や生産性が低下する可能性もあるでしょう。長期的には、このような削減策が会社の競争力を低下させ、市場での地位を弱める結果につながるかもしれません。

2-4 受注量・売上が大幅に減った

受注量や売上の大幅な減少は、市場での競争力の低下や顧客ニーズの変化に対応できていないことを示唆しています。これは、会社の持続可能な成長能力に、深刻な疑問を投げかけるものです。

売上の減少は、会社のキャッシュフローに直接的な影響を及ぼし、資金繰りの問題を引き起こす可能性があります。特に、主要取引先の倒産による売上の急激な減少は、会社自体の倒産リスクを高めることになりかねません。

長期にわたる売上の減少は、会社が市場の動向や競合他社の戦略に適応できていないことを示す、重要な指標です。このような状況は経営戦略の見直しや、事業モデルの変更を迫られる可能性があります。

経営者は、市場の変化に迅速に対応し、事業の多角化や新規事業への投資を検討しなければなりません。売上減少の根本的な原因を特定し、対策を講じることが重要です。

たとえば製品やサービスの質の向上、マーケティング戦略の見直し、顧客サービスの強化などが考えられます。この過程で、社内外のステークホルダーとのコミュニケーションを強化し、信頼関係の構築に努めることが重要です。

なお、受注や売上の減少と経営状態の悪化に関して、以下の記事で詳しく解説しています。ぜひ、そちらもご覧ください。

2-5 会社の恒例行事を行うのが難しくなった

会社の恒例行事や社員旅行などの福利厚生関連のイベントが中止または縮小されることは、会社の財政状況が厳しいことを示しています。これらの行事は従業員の士気向上に貢献するものであり、その削減は社内のモチベーション低下につながりかねません。

また、会社の文化や伝統を形成する恒例行事の中止は、経営上の危機を思わせるシグナルです。従業員から会社への帰属意識や忠誠心、従業員エンゲージメントが損なわれることが懸念されます。

2-6 設備投資が難しくなった

設備投資は会社の成長と競争力維持に不可欠ですが、これが困難になるということは、会社の将来に対する投資能力が低下していることを意味するものです。設備の老朽化による生産効率の低下や、品質問題が発生するリスクも高まります。

新技術への投資や研究開発の停滞は、中長期的に会社の競争力を低下させることになるでしょう。それによって市場の変化に対応する能力が失われ、競合他社に後れを取ることになりかねません。

2-7 従業員にボーナス・手当を出すのが難しくなった

ボーナスや手当の削減または廃止は、会社の財政状況が厳しくなっている明確な兆候です。これは従業員の収入に直接影響を及ぼし、生活にも影響を与えます。

従業員の報酬体系の変更は、社内の不満を高め、組織の士気を低下させる可能性が大いに考えられるでしょう。特に賞与や手当が、従業員の士気や家庭の経済状況に大きく寄与している場合、その削減は深刻な問題を引き起しかねません。

また、このような措置は、高い離職率を招き、さらに採用市場での企業イメージの悪化を招く可能性があります。

2-8 大口の取引先が倒産してしまった

主要取引先の倒産は、会社にとって大きな打撃となり、売上げとキャッシュフローに直接的な影響を与えます。特に依存度が高い取引先が倒産すると、会社の収益性に深刻な影響を及ぼす可能性を否定できません。

また、取引先の倒産は、供給チェーンの混乱を引き起こし、生産活動やサービス提供能力に支障をきたすこともあるでしょう。それによって顧客満足度の低下や、新たなビジネスチャンスの損失につながる可能性があります。

2-9 希望退職者の募集が必要になった

希望退職者の募集は、会社が人件費削減を迫られていることの表れであり、財政状況の悪化を示すものです。この措置は、短期的なコスト削減にはなるものの、中長期的な企業価値の低下を招くおそれがあります。

希望退職の実施は従業員にとって不安を増大させ、社内の士気を著しく低下させることがあります。特に、有能な社員が退職することで、会社の業績回復の機会が減少する可能性は否めません。

2-10 給料の振り込みが難しくなった

給料の支払いに遅延が生じることは、会社の流動性危機の明確な兆候です。このような状況は、従業員の信頼を失い、高い離職率を引き起こす可能性があります。

給与支払いの遅延は、会社の信用問題にもつながり、取引先や金融機関からの信頼を損なうことになります。長期にわたる給与の遅延は、会社の存続に直接的な脅威となる可能性があるでしょう。

これらの特徴は、倒産のリスクが高まっていることを示しています。経営陣はこれらの兆候に敏感であり、適切な対策を講じることが重要です。

会社の健全な経営を維持するためには、早期の警戒と対応が求められます。経営者や経営陣は、これらのサインを見逃さず、財務健全性の確保、事業モデルの再検討、市場ニーズへの迅速な対応など、状況を改善するための戦略的なアプローチが必要です。

また、社内のコミュニケーションを強化し、従業員の不安を軽減することも、組織としての一体感を保持し、危機を乗り越えるためには欠かせません。経営危機に直面した際には、外部の専門家の意見を求めることも有効な手段です。

財務アドバイザー、経営コンサルタント、または再生専門家からのアドバイスを得ることで、問題の根本原因を特定し、効果的な解決策を導くことが可能になります。

企業の持続可能性を確保するためには、短期的な利益だけでなく、長期的な視点での経営戦略の立案と実行が重要となります。企業が直面する倒産のリスクは、多方面からのアプローチによって軽減することが可能です。

経営陣がこれらの兆候に注意深く対応し、適切な経営改善策を講じることで、企業は危機を乗り越え、持続的な成長へと導くことができるでしょう。

2-11 取引先への支払いが遅れてしまう

支払いの遅延は、資金繰りに問題がある明確な兆候です。特に、現金取引から手形支払いへの変更も、資金繰りの悪化を示している可能性があります。

また、支払いの遅延は企業の信用を損ない、取引先からの取引の打ち切りや、仕入れ先からの供給停止などの苦しい状態を招くものです。そうなると、キャッシュフローが滞り、さらに支払いが遅れてしまって、結果として倒産に近づくことになります。

2-12 取引先への支払い条件が変わってしまった

支払い条件の変更は、取引先の経営状態の悪化を示す警告信号です。特に、支払い期間の延長や支払方法の変更には、注意が必要です。

取引先は貸倒対策として、信用取引金額の上限を設定し、上限を超過した場合は商品の供給を停止することがあります。そして支払条件を、前金決済制に切り替えるでしょう。

そうなると、ますます支払いが困難になってきます。そのような悪循環で、業績悪化に拍車がかかり、倒産につながることが珍しくありません。

2-13 銀行の視察がよく来るようになった

銀行からの頻繁な視察は、貸出条件の見直しや信用状態の確認を意味し、企業の財務状態に対する銀行の懸念を示しています。企業は銀行の視察を機に、内部の財務管理や経営状態を再評価し、必要であれば経営改善計画を策定するべきです。

銀行との透明なコミュニケーションを保つことは、信頼関係の維持には不可欠といえるでしょう。銀行の視察が増えることは、企業にとって財務改善の契機となる可能性もあります。

具体的な改善策を銀行に提示することで、信用力の回復を目指すべきです。一方で、銀行からの視察が頻繁になるという外部からの圧力は、企業にとって大きなストレスとなりえます。

しかし、これを乗り越えることができれば、企業の信頼性と将来性が高まることにつながるでしょう。

2-14 銀行の借入審査が通らなくなった

銀行の借入審査が通らない場合、これは企業の信用状態が悪化している明確な証拠です。借入審査が通らないことは、企業の与信力や資金調達能力が低下していることを意味します。

資金調達の難しさは、企業が直面する経営危機をさらに深刻化させる可能性があるでしょう。企業は、代替の資金調達方法を模索するとともに、コスト削減や事業再構築を含む経営改善策を考えるべきです。

銀行からの融資が得られない状況を転機と捉え、企業は内部の経営効率化や事業モデルの見直しを迫られます。それは企業が長期的に、持続可能な経営体制を構築するための、重要なプロセスとなる可能性があります。

最終的に、銀行の借入審査が通らなくなるという状況は、企業にとって厳しい状況ですが、これを克服できれば、より強固な財務基盤と経営戦略を築く機会となるでしょう。経営の根本的な見直しを行うことが、危機をチャンスに変える鍵です。

事業の経営が芳しくいかず、借入の返済に問題を抱えている企業オーナーのみなさんは、ぜひグリーン司法書士法人にお気軽にご相談ください!

グリーン司法書士法人では個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

3章 会社の倒産が危ぶまれるときにすべきこと

会社の倒産が危ぶまれるときに適切な措置を講じることは、経営者にとって極めて重要です。以下に示す構成案に沿って、経営者が取りうる具体的な対策について解説します。

会社の存続が危ぶまれる際、迅速かつ的確な対応が求められます。まず、状況の正確な把握から始め、それに基づき「収支状況」と「財務状況」の改善、そして「キャッシュフロー」の健全化を目指すことが重要です。

それぞれの側面から、対応策を見ていきましょう。

3-1 収支状況を改善する

収支状況の改善は、不採算部門の見直しやコスト削減から始めます。具体的には、不要な経費の削減や効率化を図ることが重要です。

売上の向上もまた重要であり、新しい市場への進出や既存顧客への追加販売など、収入増加のための戦略を練る必要があります。デジタル化の推進による業務の効率化も、収支改善に寄与します。

クラウドサービスの利用拡大や、オンライン販売チャネルの強化が考えられます。従業員とのコミュニケーションを密にし、彼らのアイデアや提案を収支改善に活かすことも大切です。従業員のモチベーション向上も、結果として業績改善につながります。

3-2 財務状況を改善する

負債の再構築や、有利な融資条件の再交渉を通じて、金融費用の負担を軽減します。短期借入れの長期化も、ひとつの方法です。

資産の売却やリースバックなど、不要な資産の有効活用を図ることで、現金を確保します。それによって緊急時の資金繰りに対応できます。

投資計画の見直しにより、不要な支出を抑制し、中長期的な財務基盤の強化を目指します。投資効率の高いプロジェクトに資源を集中させることが鍵です。

外部の専門家による財務分析や助言を求めることも、財務状況の改善に有効といえるでしょう。第三者の客観的な視点から、経営改善策を導き出すことができます。

3-3 キャッシュフローを健全化する

キャッシュフローの分析を行い、入金と出金のタイミングの最適化を図ります。運転資金の効率的な管理が、キャッシュフローの健全化には不可欠です。

顧客からの入金サイクルを、短縮するための措置を講じます。たとえば早期支払い割引の導入や、請求プロセスの迅速化が挙げられます。

一方で、支払い条件の見直しにより、仕入れ先やサービスプロバイダーへの支払いサイクルを延長します。それによってキャッシュの、手元保持期間を延ばすことができます。

非効率な在庫管理は、キャッシュフローに大きな負担をかけます。在庫の適正化により、不要なキャッシュの拘束を避け、流動性を高めることが可能です。

これらの対策は、会社の倒産を危ぶむ状況において、経営者が取るべき具体的な行動指針を示しています。しかしながら、これらの対策を実行するにあたっては、事業の特性、市場環境、経済状況など、多岐にわたる要因の検討が必要です。

また、専門家の意見を取り入れながら、持続可能な改善策を模索することも重要です。

なお、会社の倒産が危ぶまれる、いわゆる経営破綻の原因やその後の手続きに関して、以下の記事で詳しく取り上げています。ぜひ、そちらも参考にしてください。

会社の経営が厳しい状態で、債務の返済に苦しんでいる経営者のみなさんは、ぜひグリーン司法書士法人にお気軽にご相談ください!

グリーン司法書士法人では個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

まとめ

会社が倒産に至る主な3つのパターンと、倒産の危機にある会社が示す特徴を探りました。これらの知識を活用することで、経営者は早期にリスクを認識し、適切な対応策を講じることが可能になります。

対策としては収支状況の改善、財務状況の改善、そしてキャッシュフローの健全化が挙げられました。これらの施策は、経営の健全性を保つ上で基本となるものであり、経営危機を乗り越えるための重要なステップです。

最終的に、会社の倒産を避けるためには、警告サインを早期に捉え、迅速かつ効果的な対策を実施することが必要です。経営者、従業員、そして関係者は、一丸となって危機管理に取り組む必要があります。

そんな共同の努力により、多くの会社が倒産の危機を回避し、さらなる成長へとつながる道を見出すことができるでしょう。

事業の継続に最善を尽くしたうえで、会社をたたむことを決断し、その方法を検討されている代表者のみなさんは、ぜひグリーン司法書士法人にお気軽にご相談ください!

グリーン司法書士法人では個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

よくあるご質問

- 会社が倒産する前触れは?

- 倒産しそうな会社の特徴は、下記の通りです。

・経営陣が退職している

・経理の人が退職している

・細かい経費削減をしようとしている

・受注量・売上が大幅に減った

・会社の恒例行事を行うのが難しくなった

・設備投資が難しくなった

・従業員にボーナス・手当を出すのが難しくなった

・大口の取引先が倒産してしまった

・希望退職者の募集が必要になった

・給料の振り込みが難しくなった

・取引先への支払いが遅れてしまう

・取引先への支払い条件が変わってしまった

・銀行の視察がよく来るようになった

・銀行の借入審査が通らなくなった

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!