この記事は約 13 分で読めます。

「借金が増えすぎて首が回らない。」

「督促が毎日来ていて、どうしたらいいか分からない。」

そのような場合には自己破産を考える方も多いでしょう。

しかし、自己破産をすると様々な自由がなくなると恐れていませんか?

自己破産は借金返済の義務を裁判所に免除してもらう手続です。借金をゼロにできる特別救済措置であるため、自己破産申請中の生活においては一定の制限が設けられていることは事実です。

しかし、正しい知識をつけてしっかりと理解すれば、特別に恐れる必要はありません。

そこで、

- 自己破産申請中の生活で制限されること

- 自己破産準備中に守らなければならない6つのこと

- 免責不許可事由に該当してしまったときの対応策

の3つについて詳しく説明していきます。

増えた借金で返済が厳しく自己破産を検討している方は、自己破産申請中の生活でどのような制限があるのか参考にしてください。

目次 ▼

1章 自己破産申請中の生活で制限されること

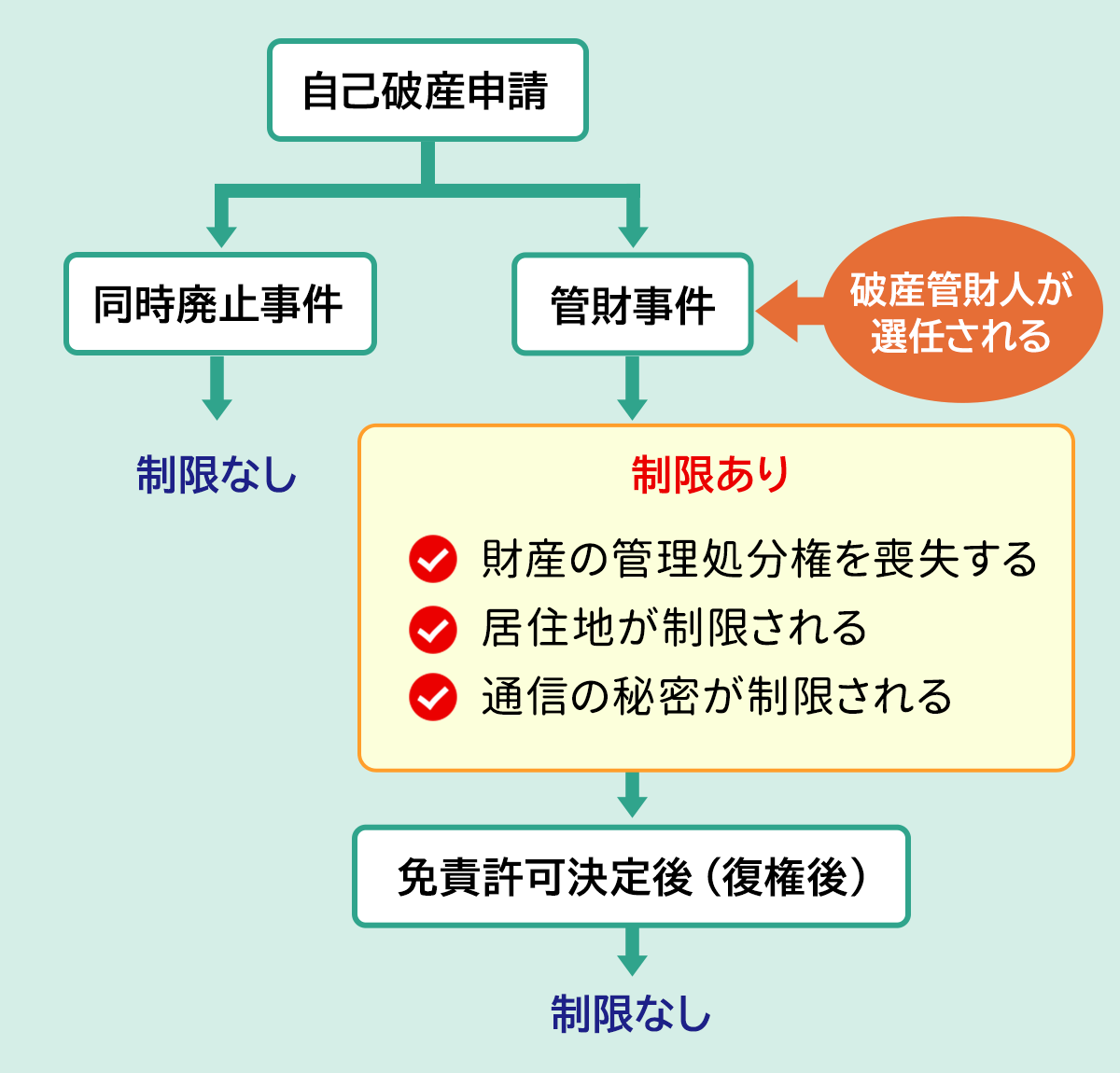

自己破産の手続を大きく分けると次の2つです。

- 管財事件…換価できる財産を所有しているときや免責不許可事由に該当し、破産管財人が選任される

- 同時廃止事件…換価できる財産をほとんど所有していないとき

弁護士の中から選ばれ、裁判所の代わりに破産者が所有する財産の管理や売却、回収可能な財産を回収後に換金し債権者に配るといった役割を担います。

裁判所の代わりとなる人なので、破産管財人は裁判所が選任します。

このうち、同時廃止事件であれば自己破産中の生活で制限されることは一切ありません。

いっぽう管財事件では、破産者が換価すべき資産を意図的に隠してしまうことなど防ぐため、次のような制限を受けることになります。

- 財産の管理処分権を喪失する

- 居住地が制限される

- 通信の秘密が制限される

なお、免責許可決定後(復権後)は、破産者に対するこれらの縛りはなくなります。

どのような制限を受けるのか、それぞれ詳しく説明していきます。

1-1 財産の管理処分権を喪失する

自己の財産など、所有しているモノは本人が管理・処分する権限を持っていますが、破産手続開始決定よりも前に所有していた財産を自由に管理・処分する権利(管理処分権)は喪失することになります。

破産者が喪失した管理処分権は破産管財人に移ることになりますが、この対象となる財産は破産手続開始決定のときに所有していた財産だけです。

破産手続開始決定後に働いて稼いだお金や親から支援してもらった生活費などは、手続開始決定後に新しく取得した財産は新得財産とされ、破産者が自由に管理・処分できます。

また法律により差押えが禁止されている財産として、

- 生活に欠くことができない必需品(衣服・寝具・家具・電化製品など)

- 国民年金など公的受給権

- 99万円以下の現金

- 価値が20万円未満の財産

- 職業に必要な器具

などがあり、これらも破産者が自由に管理・処分できます。

1-2 居住地が制限される

自己破産の手続をしている期間中、破産者は裁判所の許可を得ずに現在の住まいを変更することや、長期で旅行にでかけることはできません。

その理由は、破産者は破産管財人に対し、所有する財産の内容についていつでも説明できる体制でいなければならないからです。

裁判所や破産管財人は、破産者の財産調査や管理を行うために、居所は常に把握しておくことが必要となります。

そのため、居住場所を変更するときや長期の旅行に出かけるときには、事前に裁判所の許可を得ることが必要です。

なお、たとえばお墓参りのために一時的に2~3日だけ帰省するなど、合理的な旅行であれば許可を得ることができるでしょう。しかし、娯楽目的の長期旅行や海外旅行などは認められない可能性が高いといえます。

1-3 通信の秘密が制限される

破産手続開始決定から終了までの間、破産者宛の郵便物は破産管財人に転送され、開封され内容を確認されます。

その理由は、破産者がわざと債権者を除外していることや財産を隠していることがあるからですが、他にも郵便物から破産者自身が把握できていない財産や債権者が発覚することもあります。

自己破産することを知られたくないという理由で一部の債権者を除外していたり、保険を解約したときの返戻金を受け取るため申告していなかったりすると、公正に手続を終了させることができなくなります。

このような事態を防ぎ、債権者や財産に漏れがないかを調べるため、破産管財人には、破産者宛ての全ての郵便物を開封し、中身を調べる権限があるのです。

ただし、破産管財人により開封・確認された郵便物は、手続き中に返却を受けることができます。

この通信の秘密の制限を受けるのは破産者だけなので、破産者と同居している親族宛ての郵便物まで制限されることはありません。

さらに制限は郵便物を対象としているため、宅配便などによる配達物が破産管財人に転送されることもありません。

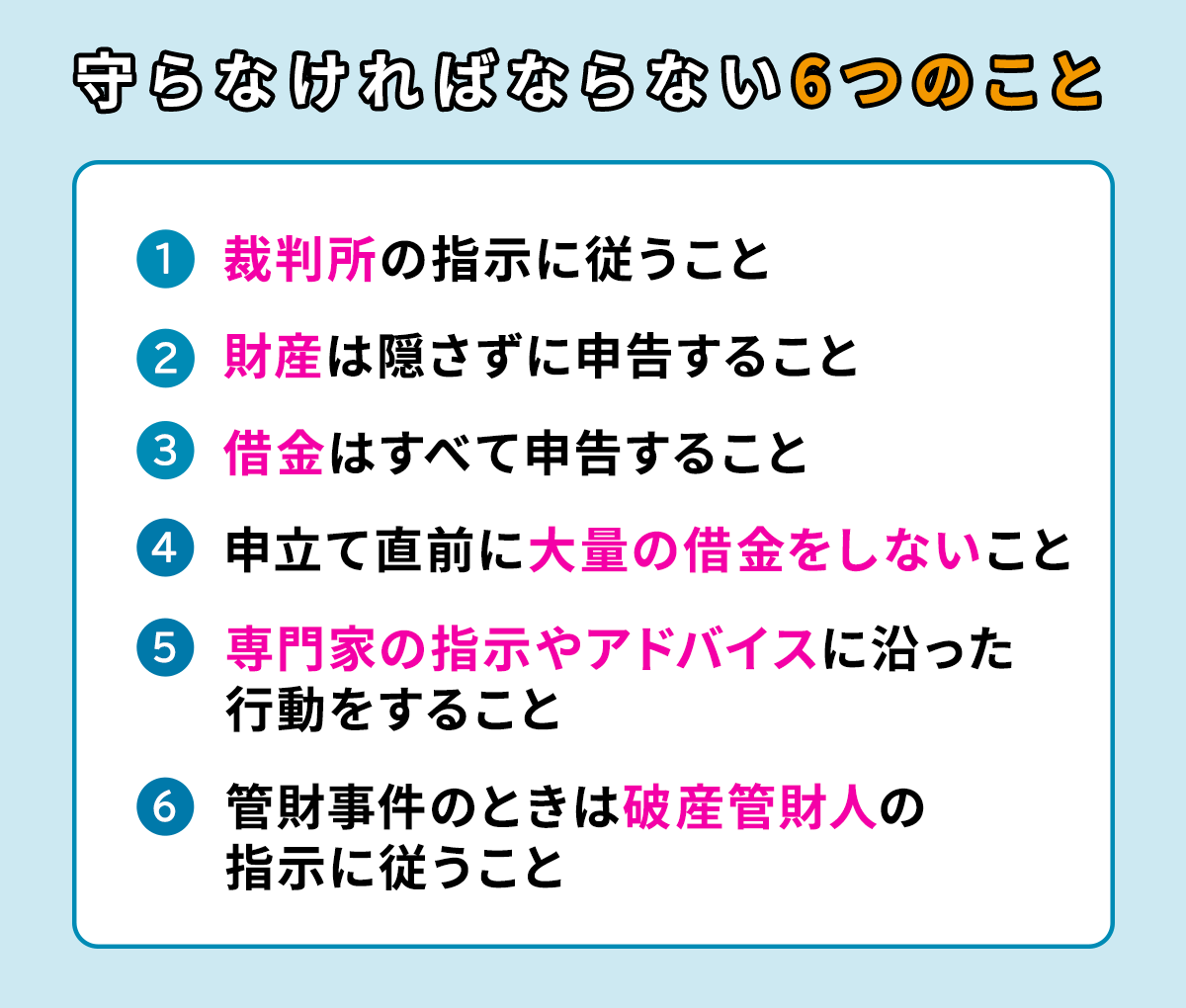

2章 自己破産準備中に守らなければならない6つのこと

自己破産すれば誰でもすぐに借金が免除されるわけではありません。

免責を認めてもらうには、自己破産の準備や手続き中には下記を守りましょう。

- 裁判所の指示に従うこと

- 財産は隠さずに申告すること

- 借金はすべて申告すること

- 申立て直前に大量の借金をしないこと

- 専門家の指示やアドバイスに沿った行動をすること

- 管財事件のときは破産管財人の指示に従うこと

それぞれ詳しく説明します。

より詳しく知りたい方はこちら

2-1 裁判所の指示に従うこと

裁判所から呼び出しがあったときや、書類の提出を求められたときには、期日を守り指示に従いましょう。

どうしても間に合わない場合、正当な理由があれば期限の延長を認められることもあります。とはいえ、誠意を伝えるためにも裁判所の指示には迅速に対応するようにしてください。

2-2 財産は隠さずに申告すること

破産者に一定額以上の財産があるときには、現金に換えて債権者へと分配されます。ここで、財産を失いたくないという理由で意図的に隠してしまわないようにしてください。

自己破産とは、単に借金を免除するだけの手続きではありません。「返済に回せるものは全て回したうえで、残りの支払いを免除する」という手続きなのです。このため、故意に財産を隠して申告しなければ、適切な配当ができなくなり、借金の支払義務が免除されなくなります。

財産を隠しているとみなされるのは、

- 不動産や自動車の名義を変更する

- 離婚の財産分与を利用し配偶者に財産を移転する

- 申告口座以外の口座に現金を移す

- 株式や投資信託で得た利益を申告しない

などの行為です。

仮に財産を隠しとおした後、免責許可が決定したとしても、後で発覚すれば免責は取り消しになります。

さらに財産隠しに該当する行為は、詐欺破産罪となる可能性があります。この罪に該当してしまうと、10年以下の懲役または1,000万円以下の罰金が科されます。

意図的に隠すつもりはなく、単なる申告漏れだった場合でも免責不許可事由に該当するリスクはあるため十分に注意してください。

もし、申立ての後で未申告の財産が出てきた場合は、すぐに裁判所へ報告しましょう。

2-3 借金はすべて申告すること

連帯保証人に迷惑をかけたくない借金(奨学金、住宅ローン等)や、知人・家族などから個人的に借りている借金は、人間関係が悪くなることを恐れて隠そうとする方もいますが、借金はすべて申告することが必要です。

破産手続開始申立てのときには、債権者全員の名称を記載した債権者一覧表を提出します。この債権者一覧表は、免責許可申立ての際にも提出が必要となりますが、一部の債権者のみ除外したり嘘の記載をしたりする行為は禁止されています。

債権者一覧表に載せるべき債権者を記載しなければ債権者隠匿となり、一部の債権者にのみ返済する行為は偏頗弁済(へんぱべんさい)としていずれも免責不許可事由になります。

このような行為をすると自己破産は認められられなくなるため、借金はすべて申告してください。

2-4 申立て直前に大量の借金をしないこと

自己破産するのは借金の返済能力が限界を超えているからですが、すでに返済できないとわかっていながら自己破産前提で借金を増やすこともNGです。

申立ての直前に高額の借金をすること自体、闇雲に謝金を増やすことになり「過大な債務負担」として免責不許可事由に当たります。

また、破産直前の時期に高額の借金ができる状態であること自体が変であると言えます。この場合、借入れに際して負債額や収入に関して嘘をついている可能性があります。これは「詐術」としてやはり免責不許可事由に当たります。

なお、ここでいう「直前」とは破産申立ての日から1年前までの時期を指します。

2-5 専門家の指示やアドバイスに沿った行動をする

自己破産手続を専門家に依頼した場合には、指示やアドバイスに沿った行動を取るようにしましょう。

裁判所に提出しなければならない書類の準備や打ち合わせなど、連絡があっても無視したり用意しなかったりすると、期日までに手続を進めることができなくなります。

結果、適切な申立てができず、自己破産できなくなる可能性があるため、専門家からの指示やアドバイスに従った行動を取るようにしてください。

申立ての前に専門家が辞任してしまう可能性もあるので、くれぐれも注意しましょう。

2-6 管財事件のときは破産管財人の指示に従うこと

管財事件となった場合には、破産管財人の指示や要求に従うことが必要です。

破産者は、破産管財人や裁判所の指示に従う義務があります。この義務は単なる道義上のものではなく、法律で定められた強力な義務であり、従わない場合には免責不許可という相応のペナルティがあることをしっかりと理解しましょう。

破産管財人の調査を妨害したり協力しなかったり、指示されたことに従わないときも免責を認めてもらえなくなります。

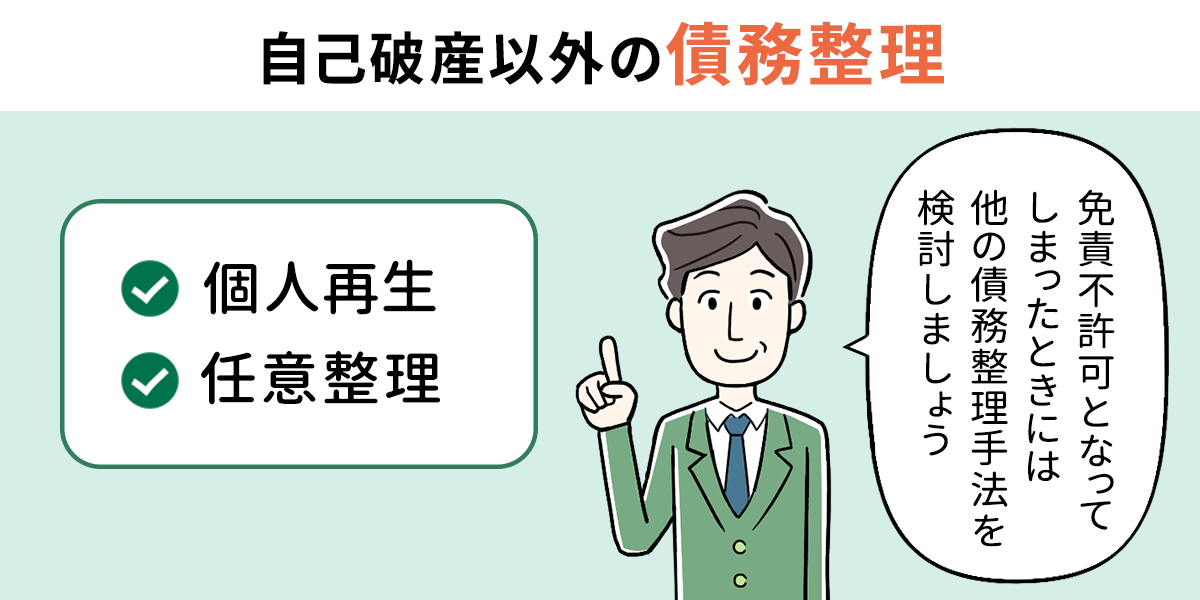

3章 免責不許可事由に該当してしまったときの対応策

免責不許可事由があるとしても、よほど酷いケースでもない限り、ほとんどの場合は最終的に免責が許可されます。

しかし、最終的に免責不許可となってしまったときには他の債務整理手法を検討することになります。

自己破産以外の債務整理として、

- 個人再生

- 任意整理

の2つが挙げられます。

それぞれどのような手続か説明していきます。

3-1 個人再生

個人再生とは、借金を5分の1程度に減額し、3~5年間で分割返済する手続です。

債権者の意見を聞いた上で裁判所が認めれば、計画どおり返済を続けることで税金などを除く残りの債務は免除されます。

自己破産では一定額以上の財産は換価により返済に充てられますが、個人再生は財産を残したまま手続できるため、住宅ローンが残っている方でも家を手放さずに済みます。

個人再生には免責不許可事由がないため、自己破産できなかった方でも手続可能ですが、連帯保証人がいる借金の返済義務は連帯保証人に移るため注意してください。

なお、個人再生のメリットやデメリット、手続の流れについて詳しく知りたいなら、以下の記事を参考にするとよいでしょう。

3-2 任意整理

自己破産できなかった方や、連帯保証人がついている借金があるため個人再生も難しい方でも、任意整理なら対象となる借金を選んで手続できます。

任意整理とは、取引開始のときにさかのぼって利息制限法の上限金利(15~20%)に金利を引き下げ、再計算(引き直し計算)で借金を減額させる手続です。

貸金業者と交渉が必要となりますが、和解できれば金利をカットし、元本のみを3年間の分割で返済していきます。

将来の金利や遅延損害金などの返済もなくなるため、生活に支障のない範囲で毎月返済が可能となるでしょう。

自己破産や個人再生と比べれば借金を減額させる効果は少ないといえますが、誰にも迷惑をかけることのない手続といえます。

任意整理により借金が減額される仕組みや手続の流れについて詳しく知りたいなら、以下の記事を参考にしてください。

まとめ

借金が免除される手続である自己破産により、人生を再スタートさせるつもりが、自己破産手続中の生活で取ってはいけない行動をしてしまい、失敗に終わると大きな痛手となります。

自己破産ができなかったとしても他の債務整理方法で手続できますが、借金をゼロにすることはできません。返済できないから破産手続をしているのですから、失敗して返済しなければならない状態になることは絶対に避けたいものです。

これから自己破産することを希望している方は、自己破産申請中の生活でどのような制限を受けるのか、守らなければならないことをしっかり理解し慎重に行動しましょう。

もし自己破産や、その他債務整理について不安や心配なことがあれば、グリーン司法書士法人グループに相談してください。不安や悩みを解消しながら、もっとも最適な手続をアドバイスさせていださきます。

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 自己破産したらどこまで調べられる?

- 自己破産の手続きを進めるにあたって調べられるのは、「所有財産」「借金の内容」「免責に関すること」の3点です。詳細を細かく調べられるので、財産を隠すなどはやめておきましょう。

財産を隠していた事実が発覚すれば、自己破産で借金を0にすることができなくなる可能性があり、破産詐欺罪となった場合は厳しい処罰を受けることになります。

自己破産について詳しくはコチラ

- 自己破産できなかったらどうなるの?

- 自己破産は厳格な手続きなので、誰でも認められるとは限りません。

自己破産ができない理由としては、ギャンブルや浪費で作った借金、隠している財産があるなどがあげられます。しかし、「免責不許可事由の程度」「債務者の反省の程度」「破産手続への対応の誠実さ」「免責後に生活を再建させる意志はあるか」の項目をクリアできるケースであれば自己破産ができる可能性があります。

自己破産できなかった場合は、下記2つの対処法を検討してみましょう。

①即時抗告する

②自己破産以外の債務整理を検討する

どちらの方法も、専門家の指示を仰いで行う方が安心です。

自己破産ができない場合の条件はこちら