この記事は約 13 分で読めます。

自己破産には「同時廃止」と「管財事件」の2つの手続がありますが、管財事件では裁判所によって「破産管財人」が選任されます。

管財事件では破産管財人がつくため、借金が免除されるまでの道のりが同時廃止よりも厳しいと考えておくべきです。

なぜなら、後で詳しく説明しますが、管財人が就くということは、以下のような理由で、追加調査する必要があると裁判所が考えているからです。

- 財産をお金に換えて債権者に配当する必要がある

- 債務者に本当に免責を与えていいのか、じっくり検討する必要がある

- 関係者が多すぎて裁判所による書面調査だけでは足りない

そこで、

- 自己破産で管財事件になるケース

- 破産管財人の3つの役割

- 厳しい破産管財人との面談を成功させる2つのポイント

- 破産管財人に嘘をついてはいけない2つの理由

の4つをそれぞれ章ごとに詳しく説明していきます。

管財事件そのものに不安を感じている方や、厳しい破産管財人がついたらどうしよう…と不安を感じている方は、自己破産を成功させるための参考としてぜひご一読ください。

目次 ▼

1章 自己破産で管財事件になるケース

自己破産の手続は、

- 同時廃止

- 管財事件

の2種類です。

このうち「同時廃止」は、自己破産に至った理由が浪費などではなく、目立つ財産なども所有していないため、破産管財人による調査を必要としない自己破産の手続で、破産手続開始決定と同時に廃止(終了)となります。

同時廃止の場合は、裁判所による書面審査だけで手続きが終わるので、それほど複雑ではありません。

もう一方の「管財事件」は、裁判所から選出された破産管財人が保有する財産の調査・管理・処分・債権者への配当などを行い、借金を免除しても問題ないか調査が必要となる手続です。

破産管財人とは破産者が所有する財産の管理や売却、回収可能な財産を回収後に換金し債権者に配るといった役割を担います。裁判所の代わりとなる人なので、裁判所の選任により破産管財人が決定されます。

裁判所の代理人のような立場になるため、弁護士に破産を依頼した場合でも別の弁護士が管財人につくことはあり得ます。

借金が免除されるまでの手続が複雑といえますが、主に次のようなケースにおいては同時廃止ではなく「管財事件」になる可能性が高いといえます。

- 総財産額99万円以上の現金がある場合

- ギャンブルなどで収入に見合わない浪費行為が借金の原因の場合

- 不動産・自動車・保険の解約返戻金など、個別に見て20万円以上の財産を保有している場合

- 隠し財産があると疑われる場合

- 法人の代表者や自営業者の場合

- 専門家に自己破産を依頼した後で、一部の人にだけ借金を返済した場合

なお、これらはあくまでも一例であり、裁判所の運用によって異なる場合もあります。

自己破産を申し立てたとき、裁判所が同時廃止または管財事件か判断することになりますが、法律上の原則は管財事件となっています。

具体的な事件について、同時廃止で行くか管財で行くかを決めるのは裁判所です。破産申立てを依頼した専門家ではありませんので、そこは注意しておきましょう。

管財事件で手続きを進めることが決まれば、破産手続開始決定を出すと同時に「破産管財人」が選任されます。

なお、裁判所が保有している「法的整理に詳しい弁護士のリスト」からランダムに選ばれるので、事前にどの弁護士かを知ることはできません。

管財事件では、破産手続開始決定時に保有していた財産の管理や処分権が破産者から破産管財人に移ります。

そのため、自分の財産でも勝手に売却することは認められません。

ただし、自由財産拡張の申立てを行い認められた場合には、自分の意思で売却や利用をできるようになります。

なお、同時廃止・管財の手続きの流れについては、こちらの記事も参考にしてください。

1-1 管財事件になったらどうなる?

管財事件になると、破産者の財産の管理が破産管財人へと移ります。 したがって、破産者が自分の財産を自由に売却することができなくなってしまいます。

ただし、裁判所に自由財産拡張の申立てを行えば、破産管財人から破産者へ財産の管理処分権を移すことが可能です。

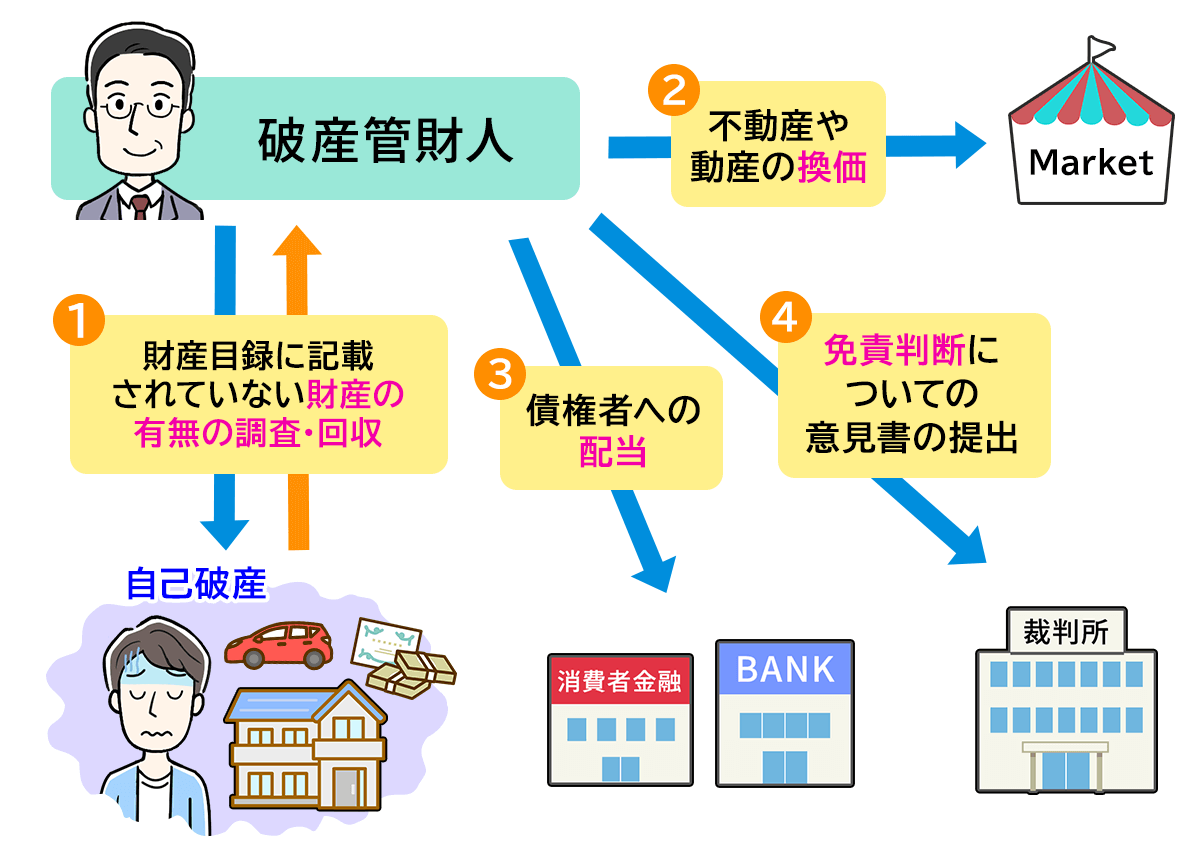

2章 破産管財人の4つの役割

破産管財人は財産の換価や債権者への配当業務を行い、自己破産の手続きを円滑に進めることが役割です。

具体的には、破産管財人の役割は、下記の4つです。

- 財産目録に記載されていない財産の有無の調査

- 不動産や動産の換価

- 債権者への配当

- 免責判断についての意見書の提出

それぞれ詳しく見ていきましょう。

2-1 財産目録に記載されていない財産の有無の調査

破産手続が開始されると、その期間中に届く破産者宛の郵便物はすべて破産管財人に転送されます。

その郵便物を確認しながら、「財産目録」に記載されていない財産はないか調査していきます。そのため、当然ながら破産管財人には郵便物を開封する権限があります。

たとえば生命保険会社から破産者に差し出した郵便物が破産管財人に届いたものの、財産目録には保険契約についての記載がなかったとします。

その場合、破産管財人が生命保険会社に問い合わせ、保険商品の内容と解約返戻金の有無について調査していくことになります。

2-2 不動産や動産の換価

郵便物その他の資料を調査して破産者の財産の全体像を把握した後、不動産や動産など一定額以上の資産を売却し現金に換えることです。

具体的には、現金等を含めて99万円までの財産は破産者の手元に残せます。そして、それを超える財産を現金に換えて破産財団を作ります。この作業が破産管財人の一番重要な任務と言えます。

破産財団の管理処分権限はすべて破産管財人が持っており、破産者は一切手出しすることができません。

なお、住宅地の需要がほとんどない地域の荒れた土地などは売却が難しいといえますが、その場合には裁判所の許可を得て対象となる財産は放棄され、放棄された財産は破産者が自由に処分してもよいこととなります。

2-3 債権者への配当

破産財団を作り上げたあとは、その財産を各債権者へ、その債権額の割合に応じて分配します。これを配当といいます。

配当が終了すると、破産管財人はどの債権者にいくら分配したのかの一覧表(配当表)を作成し、裁判所に報告します。

2-4 免責判断についての意見書の提出

破産管財人の重要な任務に、免責判断についての意見書の提出があります。

破産管財人は、破産者とだいたい月に1回のペースで面談を重ね、その結果や全体的な印象から、破産者に免責を与えて良いかを判断します。

そして、その結果、免責を与えて良いかどうか、結論を裁判所に書面で報告します。

3章 厳しい破産管財人との面談を成功させる2つのポイント

破産管財人が選任されると、破産管財人(弁護士)の事務所で「面談」が行われるため、何を質問されるのか不安を感じてしまうものでしょう。

知っておいていただきたいのは、破産管財人は中立的な立場であるため、破産者に免責不許可事由などがあってもなくても、基本的には免責を認める方向で動いてくれるということです。

免責不許可事由とは、裁判所から免責を認めてもらえない一定の事情のことであり、債権者に対し酷な行為を行ったときなどは該当すると判断されることがあります。

それでも不安を感じるときや、厳しい破産管財人と面談することになったときには、成功させるためにも次の2つをポイントとして押さえておくようにしましょう。

- 隠しごとはせず質問には正直にこたえる

- 申立書・陳述書に嘘をかかない

それぞれ詳しく説明します。

3-1 隠しごとはせず質問には正直にこたえる

厳しい破産管財人がついたときにも、破産者は破産管財人の調査に対して誠実に対応しなければなりません。

破産管財人に対して財産隠しを行う、嘘をつくなどをした場合には免責不許可になる恐れがあるからです。

2章で述べたとおり、破産管財人の主要な任務のひとつが「免責判断についての意見書の提出」です。管財人が免責不相当と言っているにもかかわらず裁判所が免責を出すことはまずありませんので、管財人に免責相当の意見書を書いてもらう必要があります。

言い換えれば、破産管財人は面談を通じて、目の前の破産者が真面目に反省しているかを見ているということなのです。

破産管財人の面談では、預金口座の取引履歴にある使途不明の取引や、自己破産に至った経緯などさまざまなことについて質問されます。

たとえば、

「〇月〇日に口座から出金しているお金の使い道」

「一定の期間でなぜこれほどまでに借金が増えたのか」

などです。

また、申立書に記載されている内容について嘘や隠しごとをしていないか、反省の態度を確認するために敢えて細かいところまで厳しく問い詰められることもあります。

3-2 申立書・陳述書に嘘をかかない

当然のことですが、裁判所に提出する「申立書」や「陳述書」には嘘を記載しないことが大切です。

自己破産の手続を弁護士など専門家に依頼すると、申立代理人となった専門家は裁判所に提出する申立書や陳述書を作成しなければならないため、自己破産に至った経緯など詳しく聴取していきます。

このとき、申立代理人に「嘘」の内容を伝えてしまうと、虚偽の申立書や陳述書が作成されることになります。

仮に申立書や陳述書に虚偽の内容を記載しても、次の2つをきっかけに嘘がバレてしまう可能性が高いといえるでしょう。

- 破産者宛の郵便物は破産管財人に届く

- 話のつじつまが合わなくなる

それぞれ詳しく説明していきます。

3-2-1 破産者宛の郵便物は破産管財人に届く

2章でも述べましたが、破産管財人が選任された後は、破産者宛の郵便物はすべて破産管財人のもとに転送されます。

届いた郵便物の内容をすべて確認されることとなりますが、報告されていなかった所有財産や債権者に関するものがあったときには、破産管財人に説明をしなければなりません。

所有する財産や債権者を隠そうとしても、郵便物をきっかけにバレてしまうこともあるため、隠さず正直に申告しましょう。

3-2-2 話のつじつまが合わなくなる

申立代理人や破産管財人に嘘をついたとしても、どのような嘘をついたのか忘れてしまうことや、話の「つじつま」が合わなくなることで嘘がバレてしまうこともあります。

嘘をついていることが裁判所に知られてしまえば、説明義務を果たしていないと判断されてしまい、「免責不許可」となる可能性が高くなってしまいます。

また、嘘をついていたという事実それ自体によって、印象は非常に悪くなります。

申立代理人や破産管財人との信頼関係も失われることになれば、自己破産手続に支障をきたすことになるため、嘘をつかず何事も正直に伝えることを心掛けてください。

4章 破産管財人に嘘をついてはいけない2つの理由

嘘をつくことは悪いことだとわかっていても、破産管財人が怖く厳しいと感じるときや、自己破産に至った原因が浪費による借金などで、正直に伝えると叱責されたり怒られたりしないか不安になることもあるでしょう。

そのため怒られてしまうことを恐れ、つい嘘をつきたくなってしまうこともあるかもしれません。

しかし破産者は、破産管財人に対する「説明義務」があり、「反省」の態度を示し「協力する姿勢」を見せることが大切です。

以上のことから、破産管財人に嘘をついてはいけない理由として主に次の2つが挙げられます。

- 免責不許可事由があるときは破産管財人の心証が重要になる

- 破産管財人に嘘をつくと厳しい罰則の対象になる

それぞれの理由について説明していきます。

4-1 免責不許可事由があるときは破産管財人の心証が重要になる

免責不許可事由があるときには、管財人が裁判所に「免責についての意見書」を提出します。裁判所はこの意見書の内容を非常に重視するため、破産管財人の「心証」はとても重要です。

破産管財人の心証を悪くしないためにも面談では、

- 説明義務

- 財産の開示義務

- 協力義務

などを果たし、反省の態度を示して誠実に対応するようにしてください。

4-2 破産管財人に嘘をつくと厳しい罰則の対象になる

自己破産のときに所有している財産をすべて申告せず、隠していれば借金の返済義務を免除してもらえないだけでなく、「詐欺破産罪」で起訴されるリスクも高めます。

- 【詐欺破産罪】とは、

- ・債権者の「財産的利益」を侵害する行為

・債権者の「平等」を侵害する行為

などです。

【詐欺破産罪】が「成立」するのは、債務者が債権者を害する目的で次の「行為」をしたときです。

- 財産を「隠匿」または「損壊」する行為

- 財産を「譲渡」または債務負担を「仮装」する行為

- 財産の現状を「改変」しその価格を「減損」する行為

- 財産を債権者の不利益に「処分」する行為、または債権者に不利益な債務を債務者が「負担」する行為

たとえば破産手続開始決定が出ていることや、所有する財産は破産管財人が管理・処分することを知りながら、債権者を害する目的で財産を隠していたときには関与した人も処罰の対象になる可能性があります。

詐欺破産罪の対象になれば、「10年以下の懲役もしくは1千万円以下の罰金またはその両方」に処せられてしまうため、嘘をつかないことが大切です。

まとめ

破産管財人が手続に関わる管財事件による自己破産では、借金が免除されるまでの道のりが同時廃止よりも厳しいと考えておくべきです。

また、破産管財人の面談ではどのようなことを質問されるのか不安に感じることもあるでしょう。

ポイントとなるのは、申立代理人となる専門家と破産管財人のどちらにも、質問されたことには正直にこたえるということです。

厳しい破産管財人の雰囲気に圧倒されてしまい、本当のことを伝えてしまうと怒られるのでは…と不安になってしまうものですが、基本的に中立的な立場なので質問に正直にこたえて反省の姿勢を見せることが大切といえます。

もし自己破産を検討しているものの不安を感じるときや、他の債務整理の方法で解決できないか知りたいときには、気軽にグリーン司法書士法人グループに相談してみてください。

状況や事情ごとに借金問題を解決するための最適な方法を提案させていただきます。

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 自己破産で管財事件になるデメリットは?

- 自己破産で管財事件になると、破産管財人が保有する財産の調査・管理・処分・債権者への配当などを行い、借金を免除しても問題ないか調査を行います。

調査中は郵便物が管財人宛に届く、移動の制限がかかるなどのデメリットがあります。

自己破産の管財事件について詳しくはコチラ

- 破産管財人がつくと郵便物はどうなる?

- 破産管財人がつくと郵便物が破産管財人の元に届くようになります。

破産管財人は破産者の財産の状況や取引関係を把握し、隠し財産などがないかを確認する必要があるからです。

管財事件時の郵便物の取り扱いについて詳しくはコチラ