この記事は約 19 分で読めます。

借金の滞納が続いてしまうと「このまま借金が返せない状況が続くとどうなってしまうのだろう…」と心配で仕方がないですよね。

残念ですが、借金が返せない場合でも踏み倒すのは不可能です。時間をかけてでも必ず返済するか、返済相当の手続きを取らなくてはいけません。

この記事では、借金が返せない場合はどうなるのか、また借金が返せない場合に取るべき対処法や相談先を解説いたします。

借金地獄に陥ってしまい、借金を抱えた状態から抜け出せない方はこちらの記事も参考にしてみましょう。

目次 ▼

1章 借金が返せないと差押えになる!

結論から言うと、借金が返せない状態が続くと、最終的には財産が差し押さえられます。

財産は給料だったり持ち家だったり車だったりと様々ですが、いずれにしても借金を返せないのであれば、最終的に借金の総額相当のものを差し押さえるしかなくなってしまいます。

もちろん、借金が返せないからと言っていきなり差押えになることはないのでご安心ください。

以下の段階を踏んだ上で、最終手段として差押えがあります。

- 遅延損害金が発生する

- 電話や書面による借金の催促が来る

- 信用情報機関に事故情報が登録される

- 催告書が届く

- 一括請求の通知が届く

- 訴訟を起こされる

- 財産が差押えられる

この流れを見ると、差押えまでに何回もチャンスを貰っていることが分かるのではないでしょうか。

差押えにならないためにも、できるだけ早い段階で対処して借金返済への目処を立てましょう。

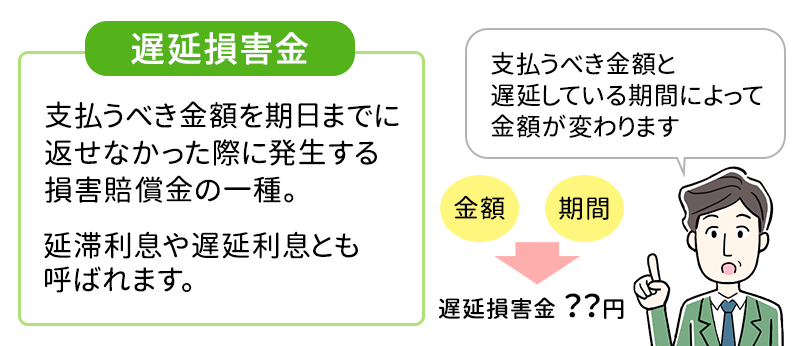

①遅延損害金が発生する

支払い期日が1日でも遅れると、遅延損害金が発生してしまいます。

遅延損害金とは、支払うべき金額を期日までに返せなかった場合に発生するペナルティのようなものです。

ただのうっかりミスですぐに支払うのであれば、そこまでの額にはなりません。

しかし、滞納している金額や期間によっては高額になりやすく、余計に支払いが難しくなるケースも珍しくありません。

支払いを滞納してしまうと、借入した元金や利息にプラスして余分なお金を支払う必要があります。

借金をしてしまったとしても、必ず期日内に支払うことを心がけましょう。

遅延損害金の計算と対処法については、以下の記事で詳しく解説しています。

②電話や書面による借金の催促が来る

遅延損害金が発生しているにもかかわらず、借金が返せない場合は電話や書面で借金の督促が来ます。

所謂「督促状」と呼ばれるもので、聞き覚えのある方も多いのではないでしょうか。

電話の場合は、契約した携帯番号に電話がかかってくるケースが多いので必ず出るようにしましょう。

ここで、債権者に怒られることを怖がって電話に出ないと、自宅の固定電話や勤務先にも電話がかかってくる可能性があります。

借金をする際に、審査基準として勤務先や自宅の固定電話を書類に記載することがあります。そのため、他の電話番号を知っていることが多いため、別のルートから債務者にコンタクトを取ろうとします。

この電話や、自宅に届く督促状がきっかけで職場や家族に借金バレしてしまうケースもあります。

もし、周りにバレずに事を済ませたいのであれば、必ず対応しましょう。

この段階では、まだ分割払いや支払い期限の延期など債権者が対応してくれます。できるだけ選択肢が多いうちに支払いが難しいことを相談しましょう。

③信用情報機関に事故情報が登録される

督促の電話や書面も無視してしまうと、信用情報機関に事故情報が登録されてしまいます。

事故情報とは、一般的に「ブラックリスト」と呼ばれるもので、支払いを滞納したり債務整理を行ったりなど経済的に信用を失う行為をした際に載る情報のことです。

例えば、消費者金融Aで支払いを滞納する迷惑行為をした際、消費者金融Bや消費者金融Cでも同じ行動を取られないために債権者同士で事故情報を共有します。

事故情報を共有することで、他の金融機関でトラブルを起こしていると事前に分かるため、申し込みの段階で審査落ちさせることができます。

そのため、督促の電話や書面を無視している債務者は当然ながら、借入をさせたくない人物と見なされ信用情報機関に事故情報が登録されてしまいます。

また、同時にクレジットカードや携帯会社など滞納しているサービスの強制解約をする場合もあります。

こうなってくると、支払いをしなれば新規で契約をすることも難しいので、一刻も早く対処する必要が出てきます。

ブラックリストの詳細や載った後のデメリットについては、以下の記事で詳しく解説しています。

④催告書が届く

ブラックリストに載った場合「あなたはブラックリストに登録されました」と直接連絡が来るわけではないので、債権者側が内々的に登録します。

そのため、督促を無視したあと状況がどうなっているのか債務者が把握しにくい場合もあります。

債務者にとって、次のステップとなるのが催告状です。

催告状は、督促状よりも緊急性が高い書面になります。

簡単に言うと「これ以上無視すると一括請求するけれど大丈夫ですか?」という警告のようなものです。

ほとんどの場合は、借金の支払いが到底できない状況まで進んでいることだと思います。

ですが、払えないにしても無視を続けるのは一番の悪手です。これ以上段階が進むと、いよいよ選択肢が絞られてくるので必ず連絡をするようにしましょう。

催告状が来たときの対処法と無視するリスクについては、以下の記事をチェックしましょう。

⑤一括請求の通知が届く

催告状の警告通り、何も対応しないままだと一括請求の通知が届きます。

一括請求とは、借金を一括で支払ってくださいという通知です。

例え、100万の借金だろうと1,000万の借金だろうと、一括請求の通知が来たら支払う必要があります。

ここまでくると元金どころか利息や遅延損害金も膨れに膨れ上がっているので、到底支払えないことでしょう。

ここで初めて「支払えないので相談させてください」と泣きついても後の祭りです。

ここまで散々督促していたにもかかわらず、無視を続けてしまった以上は、一括で払うか自動的に次の段階に進むしかありません。

⑥訴訟を起こされる

「ええい、一括なんか到底無理だしどうにでもなれ」とそのままにしていると、訴訟を起こされます。

訴訟とは、その名の通り「何度督促しても借金を返済する意思が見えないのであなたを訴えます」という意味になります。

借りたものを返さないで踏み倒そうとしているのは泥棒と一緒です。当然、許されるはずはありません。

何としてでも債権者は借りたお金を回収するために、訴訟を起こして差押えの手続きを取ります。

借金を踏み倒すリスクと踏み倒せる可能性については、以下の記事を参考にしてみてください。

⑦財産が差し押さえられる

訴訟は裁判所で行います。無事に債権者が勝訴して、裁判所の差押えの許可が出たら遂に差押えになります。

差押えられる財産は、借金額にもよりますが大半は給料が差押えになります。給料の他には、預貯金や株式などの投資、ハイブランドのアイテムやジュエリーなどが差し押さえられる場合もあります。

借金額によっては持ち家や車まで差し押さえられるので、生活に支障をきたしてしまいます。

何としてでも差押えになるのは避けましょう。

そのためには、ここに至るまでのなるべく早い段階で対処する必要があります。

2章 借金が返せない場合の対処法

借金が返せない場合でも、とにかく黙っているのが一番悪いということが分かったのではないでしょうか。

借金を返済するのが難しいと分かった時点で、何らかの行動に起こして現状を悪化させないことが大切です。

ここからは、借金が返せない場合の対処法を解説いたします。

①債権者に連絡する

まずは、債権者に借金の返済が難しいことを連絡しましょう。

督促状や電話では、相手の相談先が記載されていることがほとんどのため、できるだけ早く連絡するのがおすすめです。

ギリギリまで粘ったものの支払いができず、期日に遅れてしまうと遅延損害金も発生して余計に支払いが難しくなってしまいます。

期日前であれば、分割払いの相談や支払い期日の延期なども考えてくれる可能性があります。とにかく次の段階に進まない対応をするようにしましょう。

②返済計画を立てる

借金が長期化している方の中には、既に自力で借金を返すのが現実的ではなくなっているケースも珍しくありません。

本当であれば、借りる前に返済計画を立てて、返済の目処が立っている状態で借入を行うのがベストです。

しかし、一刻も早くお金が必要になった場合は返済計画を立てずに、慌てて借入してしまった方も多いはず。

今からでも遅くないので、現状残っている借金の総額と月々の返済額、利息(遅延損害金)など、借金を洗い出して返済計画を立てましょう。

もしかしたら、毎月の返済が少なくて利息しか払っていない状態や、自分の収入では到底完済できない状態になっている可能性もあります。

そうなると、また自力で完済する以外に別の選択肢を考える必要があります。今最善の選択を取るためにも、返済計画を立ててみましょう。

借金を完済するコツは、いかに利息を早く返すかです。返済計画の立て方のコツは以下の記事で詳しく解説しています。

③毎月の収支を見直す

無意識のうちに毎月余分な支出をしていることが分かり、削った分を借金に充てられるケースもあります。

例えば、保険料、家賃や住宅ローンといった固定費が挙げられます。中には、幽霊会員になっているジムやサブスクを契約したままという方も少なくありません。

借金があるので生活を切り詰めていると思っていても、全体的に収支を見直してみると削れるところが出てくるかもしれません。

毎月借金の返済に追われていて、生活費がままならないという方は毎月の収支を見直してみましょう。冷静になって見れば意外と削れる部分が出てくることも多いです。

家計の見直しのコツやチェック項目については、以下の記事で詳しく解説しています。

④金利の低いローンに借り換える

数年、数十年単位で借金を返済している方は、各金融機関の金利の比較をしてみるのも有効的です。

近年は金利の低いローンやサービスがどんどん出てきているため、昔の高金利のローンのまま返済し続けている方は借り換えを検討してみましょう。

利息は支払いが長期化すればするほど膨れていくので、すぐに借金の完済ができない場合はできるだけ借金の総額を増やさない行動を取るのは大切です。

⑤おまとめローンを利用する

何社も借入があって、あちこち返済を続けているという方はおまとめローンを利用しましょう。

おまとめローンとは、複数の借入先から借りた借金を一つのローンにまとめることができるローンのことです。

おまとめローンを利用することで、返済が簡単になり月々の支払い額を減らすことができます。

ただし、借金をまとめたことによって返済期間が長くなるため、返済総額が増える場合があるので注意が必要です。

利用する際には、金利や手数料などの条件をよく確認し、自分に合った返済プランを立てることが大切です。

⑥債務整理で借金を減額する

返済計画を立てても毎月の収支を見直してみても、到底自力で返済できる借金額ではないと思ったら債務整理も視野に入れましょう。

債務整理は国が認めた救済措置であり、司法書士や弁護士の手続きのもとで借金を減額することができます。

債務整理の種類は、利息をカットして元金のみの支払いにすることができる任意整理、借金を大幅に減額して返済を続ける個人再生、全ての借金を免除することができる自己破産があります。

任意整理は裁判所に行くことがなく、専門家と債権者との交渉により手続きが進められるため、最もリスクが少なく周りにバレる可能性も低いです。

できるだけ、選択肢が多いうちに債務整理に踏み切るのも一つの手段です。

3章 【状況別】借金が返せないときの相談先

借金が返せないと言っても、たまたま今月だけ返済が難しいのか、長期的に滞納を繰り返していて返済そのものが難しいのかで状況が変わります。

いずれにしても、借金があるだけで精神的に辛く心理面でも沈んでしまいます。

つい迷惑をかけずに解決しようと思って1人で抱え込んでしまいますが、苦しいときは周りを頼ったり、然るべき場所に相談するのをおすすめします。

ここからは、借金が返せないときの相談先を状況別に解説いたします。

借金の相談先に迷っている方は、以下の記事も参考にしてみてください。

3-1 【お金が足りず返済が厳しい場合】家族や信頼できる人に相談する

一時的にお金が足りず、返済が厳しい場合は周りの人に相談してみましょう。

家族仲が悪くなければ、借金を完済するまで実家に住まわせてもらったり、生活費の仕送りをお願いするなど金銭面で頼るのも一つの方法です。

「お金を貸して欲しいと思われそうで相談しにくい…」という方は、SNSなどで顔も知らない相手でも良いです。とにかく、どこかで状況を吐き出せる環境を作りましょう。

ただし、SNSの場合は闇金や個人融資からの勧誘がある可能性もあります。闇金や個人融資の場合は、利息が法外な上に債務整理では対応できないため、絶対に借りないように注意しましょう。

3-2 【病気や失業で返済が厳しい場合】公的機関に相談する

病気や失業で働けなくなり、借金の返済が難しい場合は公的機関に相談しましょう。

公的機関には、国や自治体が設置する生活相談窓口や相談員、破産や借金返済に関する専門機関、さらには法律相談窓口などがあります。

自分の状況に合った機関に相談することで、悩みや問題解決の手立てを見つけることができます。

診断書や離職票があると、公的な貸付制度や支援金、給付金も通りやすくなります。

少額の借金であれば返済に充てて、生活の立て直しを目指しましょう。

3-3 【返済の目処が立たない場合】司法書士や弁護士に相談する

長期的にお金が足りず、返済の目処も立たないという場合は司法書士や弁護士に相談しましょう。

専門家に相談したからと言って、必ずしも債務整理をしなければいけないわけではありません。まずは現段階で、自分にどのような選択肢が残されているのかを知るためにも相談することをおすすめします。

グリーン司法書士法人では、無料相談を行なっています。対面はもちろん、オンラインでも対応可能なのでまずはお気軽にご相談ください。

4章 借金が返せないときにしてはいけないこと

借金が返せないとき、何とか事態を乗り切れないかと焦ってしまいますよね。

しかし、借金が返せないときに取る行動次第で余計に状況が悪化してしまう可能性があるので注意が必要です。

ここからは、借金が返せないときにしてはいけない行動を4つ紹介いたします。

①借金の督促を無視し続ける

督促の電話や督促状が届いていたが、借金が払えないのでそのまま無視し続けている。

借金が返せないとき、どうせ督促の電話に出たところで返済できないからと言って連絡を無視してしまう方は少なくありません。中には、債権者に怒られると思って連絡を取りたくないと考える方もいるでしょう。

しかし、借金の督促を無視し続けると差押えにまで進んでしまい、財産を失う羽目になります。

借金額によっては大切なマイホームやマイカーも没収されてしまう危険があるため、絶対に督促を無視するのはおすすめしません。

無視を続けたとしても、債権者が根負けして借金が免除になるということは絶対に有り得ません。

例え、期日内に借金が返せないとしても必ず連絡をしましょう。

②借金返済のために借金をする

督促が続いたので、他の消費者金融から借金をして何とか凌いだ。

借金を返済する目的で別の金融機関から借金をするケースです。

借金を借金で返済したとしても債務先が変わっただけで、何の解決にもなりません。

また、借金をした情報は他の金融機関にも情報が共有されます。

そのため、借金の督促が来ては他の金融機関に乗り換えていると、支払い能力を疑われ審査落ちする可能性が高くなります。借入額を見ることもできるので、借金を借金で返済していることもすぐに発覚します。

時間稼ぎをしても、状況が良くなることはありません。借金返済のために借金をするのは避けましょう。

③闇金から融資を受ける

どの消費者金融で申し込んでも審査落ちするので、闇金で借入をしてしまった。

法律に則って運営している金融機関で審査落ちしたからと言って、闇金で融資を受けるケースです。

闇金からの借入は自ら状況を悪化させる行動です。法外な利息を請求される上に、借入したが最後、完済までありとあらゆる手を使って嫌がらせや取り立てを行います。

家族や職場にもバレるどころか実害が及ぶ可能性も高いです。

更に、闇金は債務整理で借入を減額したり免除することはできません。そのため、解決するのであれば、闇金問題の専門の弁護士に依頼するしかなくなります。

費用が余分にかかるのはもちろん、解決するまで嫌がらせに耐える必要があります。

公的な金融機関で借入ができなくなった時点で、債務整理を考えた方が良いでしょう。

④クレジットカードの現金化をする

現金がなく家賃と光熱費が支払えないので、クレジットカードでハイブランドのバッグを購入してフリマアプリで売って現金を手に入れた。

クレジットカードの現金化とは、クレジットの後払い制度を利用して商品を購入し、売ることで現金を入手する方法のことです。

ショッピング目的ではなく現金化目的で利用するのは禁止事項のため、発覚次第サービスの強制解約など厳しいペナルティの対象となります。

一時的に現金がないからといって商品を換金して凌ぐのは、完全に自転車操業でしかありません。ここから状況が好転する可能性は限りなく低いでしょう。

強制解約になると、今ある借金をどうにかしない限りは契約はほぼ不可能です。

現金が手元にない場合でも、クレジットカードを使って現金化をするのは絶対に避けましょう。

5章 債務整理に踏み切るならどのタイミング?

ここまで読んでみて「自分は債務整理したほうが良さそうだな…」と思った方もいるかと思います。

「まさか自分が債務整理なんて…」と躊躇する気持ちは分かりますが、相談できないままどんどん状況が悪化してしまうケースは珍しくありません。

債務整理と聞くとハードルが高く、今後のことを考えると葛藤してしまうかもしれません。

しかし、今までの経験からしても債務整理に踏み切るなら、とにかく早ければ早いほど良いです。

理想は、1社のみで借入している状態で、返済が滞り始めたタイミングで相談に来るのがベストです。

既にそれ以上になっている場合は、以下のタイミングで債務整理を視野に入れるのがおすすめです。

①借金の返済が長期化している

借金の返済が長期化しているということは、元金が減らずに利息ばかり返済している状況です。

リボ払いを選択した方の中には、毎月の支払い枠が全て利息だったというケースも少なくありません。

こうなると、毎月増えた利息を返済するだけで元金が減らない泥沼状態に陥ってしまいます。

任意整理であれば、交渉次第で利息をカットして元金のみの返済が可能です。何とか支払いは滞納しないで頑張って返済を続けているのであれば、利用する価値は十分にあるでしょう。

②借金を減額できれば完済できる

現状の借金の返済は厳しいけれど、借金を減額すれば完済は可能だという方は、債務整理で一気に完済するのも一つの方法です。

毎月一定額の給料が手に入るのであれば、支払い能力があると見なされるので自己破産をしなくて済みます。

借金がそこまで膨れていない早い段階だと、任意整理で完済できるケースもたくさんあります。任意整理であれば、周りにバレることもなく裁判所に行かなくても済みます。

個人再生を選んだとしても何年も完済できるか分からない借金を返済し続けるよりも、減額して早く完済した方が再スタートまでの近道となることも多いです。

③返済に充てると生活できない

毎月の給料の一部を返済に充てると生活に困ってしまうケースです。

この場合は、毎月設定している借金の返済額が多いのか、そもそも毎月ギリギリの収入な上に借金を重ねてしまい更に厳しくなったのかで対応も異なりますが、減額幅によっては完済の目処が立つ可能性があります。

毎月の支払い負担を減らすことで、生活を立て直すこともできるかもしれません。

徐々に借金が増えていってるのであれば、債務整理に踏み切るタイミングと言って良いでしょう。

④返済計画を立てても完済が現実的ではない

返済計画を立てて、収支の見直しをしても完済が現実的ではないと感じたら、すぐに債務整理の相談をするのも有効的です。

「何とかなるだろう」と思って借金を重ねてしまい、全く返済計画通りに進まず気付いた頃には手遅れというケースも多いです。そうなると、自己破産しか選択肢がなくなってしまいます。

当然ながら、相談が早ければ早いほど選択肢は広がります。

返済計画を立てる時点で難しいと思ったら、まずはご相談ください。

6章 黙っているのはNG!借金が返せない場合は早めの対策を

借金が返せないと分かったら、どうして良いのか分からないと心配で仕方がないと思います。

しかし、期日内に借金が返せなくても黙っているのは絶対に避けましょう。黙っていても、借金は減額されることもなければ消えるわけでもありません。

なるべく状況を悪化させないためにも、とにかく早め早めの対策が大切です。

取り返しがつく間に、今ある借金問題を対処して完済を目指しましょう。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 借金を返せないときはどうすればいい?

- 借金を返せないときの対処法は、主に下記の通りです。

①債権者に連絡する

②返済計画を立てる

③毎月の収支を見直す

④金利の低いローンに借り換える

⑤おまとめローンを利用する

⑥債務整理で借金を減額する

借金を返せないときの対処法について詳しくはコチラ

- 借金を滞納するとどうなる?

- 借金を滞納すると遅延損害金が発生し、滞納し続けると一括請求や差押えが行われます。

借金を滞納すると起きることについて詳しくはコチラ