この記事は約 22 分で読めます。

消費者金融からお金を借りることができないケースには、さまざまな理由があります。借入金額が既存の限度額を超えている、総量規制に抵触している、信用情報に問題がある、短期間内の多重申し込みなどです。

さまざまな理由で断られるのは、その借入の希望が身の丈に合っていないと判断されるからです。これが単なる浪費や、借金を借金で返す自転車操業のためならもってのほかとされるでしょう。

一方、緊急を要するな医療費などのやむを得ない資金需要もあります。本当に必要なのに消費者金融でお金を借りれない場合、多くの対処法があります。また、その際に避けるべきNG行動には注意が必要です。

今回の記事では、消費者金融でお金を借りれない際の対処法を11選とNG行動を、わかりやすく解説しますので参考にしてください。

目次 ▼

1章 消費者金融でお金を借りれない理由

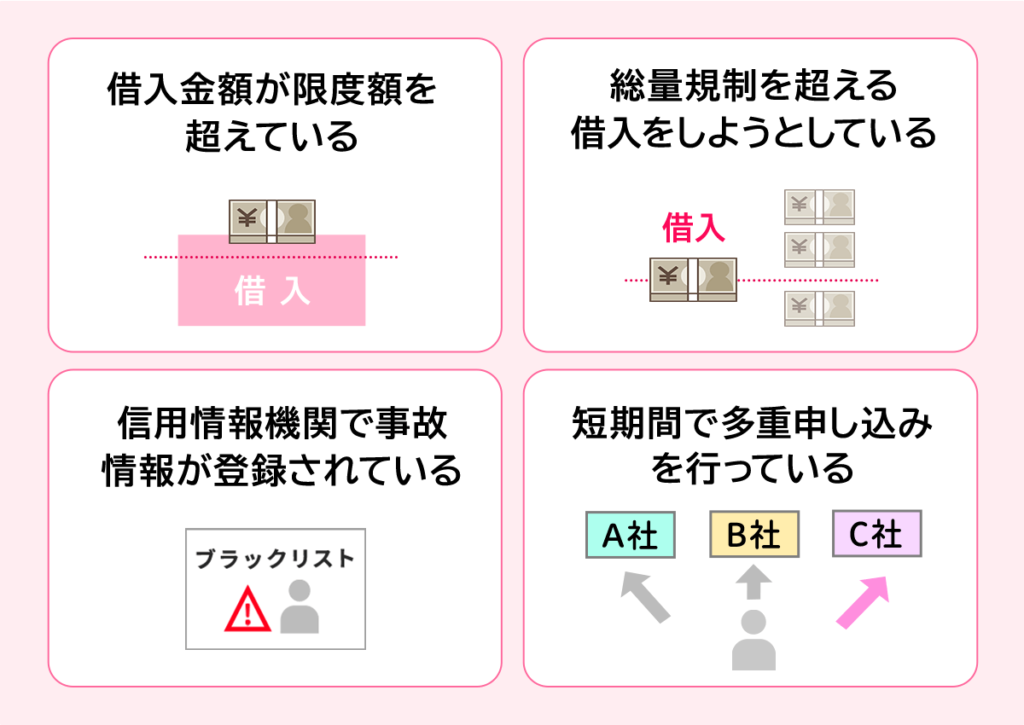

消費者金融からお金を借りる際、いくつかの障壁に直面することがあります。審査に落ちる主な理由は、以下のとおりです。

- 借入金額が限度額を超えている

- 総量規制を超える借入をしようとしている

- 信用情報機関で事故情報が登録されている

- 短期間で多重申し込みを行っている

個別に見ていきましょう。

1-1 借入金額が限度額を超えている

消費者金融では、貸付金額に上限が設定されており、既にその限度額に達している場合、さらなる借入は難しくなります。限度額は個々の信用情報や、収入にもとづいて設定されるものです。

増額申請を検討することもひとつの手段ですが、審査は通常よりも厳しいため、申請には慎重になる必要があります。

借入限度額の増額については、以下の記事で詳しく取り上げています。ぜひ、参考にご覧ください。

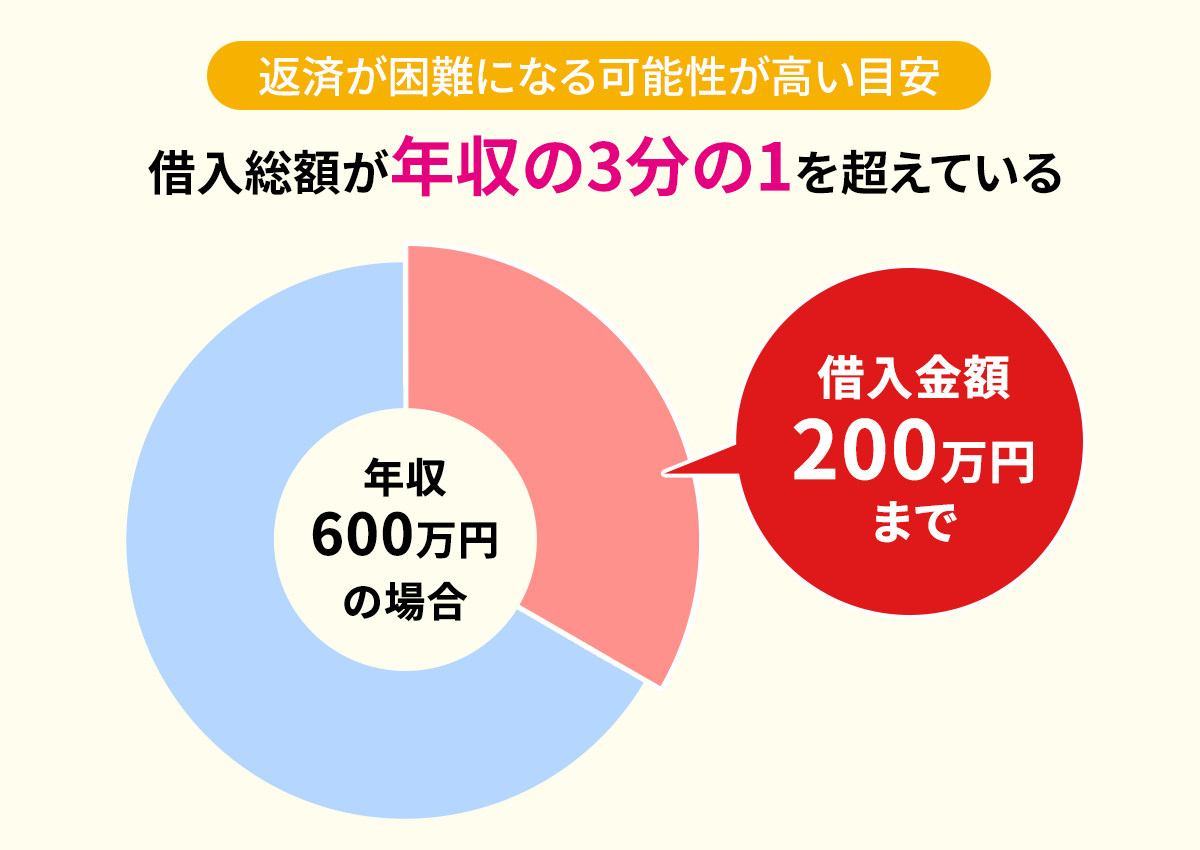

1-2 総量規制を超える借入をしようとしている

総量規制とは、貸金業法で定められている貸金業者への規制で、利用者の年収の3分の1までしか、融資ができないというルールです。この規制は過剰な借入を防ぎ、多重債務者を増やさないために設けられています。

この規制は「総量」が意味するとおり、1社だけの借入だけではなく、借りているすべての貸金業者への借金の総額で判断されます。

ちなみに銀行は総量規制の対象外ですが、貸金業者よりも審査が厳しく、総量規制を超える貸付を受けるのは実質的に難しいです。

出典:貸金業法のキホン|金融庁

出典:貸金業法Q&A|金融庁

出典:お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】|日本貸金協会

1-3 信用情報機関で事故情報が登録されている

信用情報に事故情報などの問題がある場合、貸金業者は融資を行うリスクが高いと判断し、借入が困難になります。

過去に長期の滞納や債務整理の経験がある場合、その情報は数年間信用情報機関に記録され続け、新たな借入れを困難にしがちです。基本的には完済(解約)から5年以内が目安です。

信用情報の開示請求に関しては、以下の記事で各信用情報機関の申請方法を詳しく取り上げています。自分の信用情報を確認してみたい方は、ぜひ参考にしてください。

1-4 短期間で多重申し込みを行っている

短期間内に複数の金融機関への借入れ申し込みを行うことは、貸金業者から見てリスクの高い行為とみなされます。経済的困窮のサインと捉えられ、審査の際に不利に働く可能性があるでしょう。

場合によっては、短期間内における複数の金融機関への借入れ申し込み履歴によって、事故情報などの俗にいう「ブラックリスト」に載ってしまう「申し込みブラック」と呼ばれる状態になりかねません。

「申し込みブラック」については、以下の記事で詳しく取り上げています。ぜひ、参考にご覧ください。

借金問題でお困りのみなさんは、ぜひグリーン司法書士法人にお気軽にご相談ください。グリーン司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます!

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

2章 消費者金融でお金を借りれないときの対処法11選

消費者金融に借金を申し込んで断られるのは、その借入のが身の丈に合っていないと判断されるからです。しかし、無駄遣いではなく本当にやむを得ない資金需要もあります。

本当に必要なのに消費者金融からの借入が困難になった場合、ほかの手段や解決策があります。ここでは、以下の11項目の対処法をご紹介します。

- 司法書士・弁護士に債務整理の相談をする

- 家族・親族からお金を借りる

- 公的融資制度を利用する

- 質屋でお金を借りる

- 生命保険の契約者貸付制度を利用する

- ゆうちょ銀行の自動貸付制度を利用する

- 従業員貸付制度を利用する

- クレジットカードのキャッシング枠を利用する

- 後払いアプリを活用する

- 副業や短期バイトで収入を増やす

- おまとめローンを利用する

2-1 司法書士・弁護士に債務整理の相談をする

借金問題で困っている場合、司法書士や弁護士に相談することがひとつの解決策となりえます。司法書士は書類作成や法律相談、債務整理や裁判所への申立てなどの法的な手続きをサポートします。

弁護士に依頼すると、裁判所での代理人としての交渉や訴訟が可能になる一方で、司法書士は140万円以下の案件に限り、個別の法律相談や交渉が可能です。

債務整理や過払金請求は司法書士が得意とする分野で、十分な役割を果たすことができます。特に、任意整理は裁判所を介さずに債権者と直接交渉を行う方法で、多くの人が利用している手続きです。

借金問題に詳しい司法書士や弁護士であれば、消費者金融にお金を借りられない原因の分析や債務整理を行うべきかの判断も行えます。

債務整理に関しては、後の4章で詳しく解説しますので、あわせてご参考にしてください。

2-2 家族・親族からお金を借りる

家族や親族からお金を借りる最大のメリットは、金融機関のような審査や煩雑な手続きが不要で、利息が(両者の合意の上であれば)掛からない、または低利で借りられる点にあります。

しかし、家族間の貸し借りは、返済計画の不明瞭さが原因で人間関係が悪化するリスクも伴います。そのため、借りる際には金額や返済期日などの条件を明確にした借用書を作ったうえでの契約をおすすめします。

また、親族から借り入れた資金は、贈与とみなされる場合があり、贈与税が課税されるリスクがあります。これを避けるためには、低額でも利息を設定した契約が必要です。

特に、住宅取得や結婚・子育て資金として親族から資金を借りる場合、非課税対象となる条件を満たす必要があります。これには、借りる側の年齢や所得金額、借りる側と貸す側の関係性が関係してきます。

2-3 公的融資制度を利用する

金融機関で融資を受けられない場合、生活状況や環境に応じて公的融資制度の利用が可能です。

たとえば、低所得者や失業者向けの生活福祉資金貸付制度や母子父子寡婦福祉資金貸付金制度などが挙げられます。無職の場合でも、一定の条件を満たせば利用可能です。

母子父子寡婦福祉資金貸付金制度は、20歳未満の子どもを扶養している配偶者のいない女性や男性、寡婦(寡夫)が対象です。生活資金や住宅関連費用など、幅広い用途で資金を借りることができます。

また、離職や減収により生活に困難を抱える世帯は、総合支援資金や住居確保給付金を利用可能です。これらは生活の立て直しや住居確保のために設けられた制度で、一定の条件下で支援が受けられます。

2-4 質屋でお金を借りる

質屋を利用することで、即座に現金を手に入れることができます。質屋では、貴金属やブランド品などの貴重品を担保にして、お金を借りることが可能です。

この方法のメリットは信用情報が関係なく、品物の価値が貸付金額の基準となることです。また、返済期間内に貸付金と利息を支払えば、担保に出した品物を取り戻すことができます。

質草(担保に出した品物)を取り戻せない場合、質屋はその品物を売却して貸付金を回収します。利用する際は、質屋の評判や条件をよく確認し、返済の目処をしっかり立てることが重要です。

2-5 生命保険の契約者貸付制度を利用する

生命保険に加入している場合、契約者貸付制度を利用してお金を借りることができます。この制度は、生命保険契約が一定期間以上継続していることなどが条件です。

貸付金の利率は一般的に低めで設定されており、返済方法も柔軟に選べることが多いです。申請手続きは保険会社によって異なりますが、比較的短期間で借入できます。

利用前には、貸付条件や返済のルールをよく理解することが重要です。また、返済が大幅に遅れると保険契約にも影響するので、慎重に検討する必要があります。

2-6 ゆうちょ銀行の自動貸付制度を利用する

ゆうちょ銀行の自動貸付制度は、ゆうちょ銀行の預金口座を持つ個人が利用できる融資サービスです。この制度を利用すると、口座内の残高以上の金額を自動的に借り入れることが可能になります。

利用条件や融資限度額は、利用者の預金状況や信用度によって異なります。利率も比較的低めに設定されており、急な出費に対応する手段として便利です。

申し込みはゆうちょ銀行の窓口、またはオンラインで行うことができます。ただし、利用にあたってはゆうちょ銀行との契約条件をよく理解し、適切な手続きを行う必要があります。

また、利用にあたって注意すべき点を挙げておきましょう。口座がマイナスになった状態で、たとえば給料が振り込まれると、そのまま返済に充てられてマイナスが減るだけになります。

ということは、もし限度額いっぱいまで借りていて、そこに給料が入ったタイミングで、なんらかの理由でサービス停止となった場合、生活費はゼロとなって厳しい状況に陥ります。

2-7 従業員貸付制度を利用する

従業員貸付制度は、企業が自社の従業員に対して融資を行う制度です。この制度を利用することで、従業員は比較的低い利率で融資を受けることができます。

利用条件や融資額は、勤務している企業の規定によって異なりますが、社内の福利厚生の一環として提供されていることが多い制度です。融資を受けるためには、一定期間の勤務実績が必要な場合もあります。

申し込みプロセスは企業によって異なりますが、人事部門や福利厚生担当部門を通じて行うことが多いです。返済方法も給与からの天引きなど、利用者にとって管理がしやすい方法が採用されています。

従業員貸付制度の利用は、金融機関からの借入れに比べて手続きが簡単であることが多いです。ただし、企業によっては利用できる条件や制限が設けられているため、事前に詳細を確認することが大切です。

2-8 クレジットカードのキャッシング枠を利用する

クレジットカードには多くの場合、キャッシング枠が設定されており、この枠内であれば現金を借りることができます。キャッシング利用は、ATMなどで手軽に行えるため、急な出費に対応しやすいです。

利率はカード会社によって異なりますが、一般的には他の融資方法に比べて高めに設定されています。利用する際は、返済計画をしっかり立てることが重要です。

キャッシング枠の利用は、クレジットスコア(信用偏差値)にも影響を与えるため、過度な利用は避けるべきです。利用限度額を超えないように、計画的な利用が求められます。

返済は通常、クレジットカードの請求と一緒に行われます。遅延や未払いは信用情報に悪影響を及ぼすため、期日までの返済を徹底することが大切です。

キャッシングに関しては、以下の記事でも詳しく取り上げています。ぜひ、参考にご覧ください。

2-9 後払いアプリを活用する

最近では、購入した商品やサービスの支払いを後日行うことができる、後払いアプリが人気を集めています。これらのアプリを利用すれば、現金が手元にない時でも必要な商品を購入できます。

しかし、後払いサービスを利用する際には、支払期限を厳守することが必要です。期限を過ぎてしまうと、遅延損害金やサービスの利用停止などのペナルティが発生する場合もあります。

後払いアプリの利用にあたっては、利用規約をよく読み、理解しておく必要があります。また、利用条件や利用できる店舗が限定されている場合があるため、事前に情報を確認しておくことが大切です。

2-10 副業や短期バイトで収入を増やす

副業や短期バイトは、本業の収入に加えて経済的な余裕を持つための効果的な手段です。手軽にできるものとしては、カフェや居酒屋のスタッフ、スーパーやコンビニでの勤務、在宅でできる事務作業などが挙げられます。

特に在宅で行えるデータ入力やWebデザイン、プログラミングなど、スキルを活かせる仕事は、副収入だけでなくキャリアアップにもつながるでしょう。

インターネットを利用した副業、たとえばフリマアプリやクラウドソーシング、投資活動も月給以外の収入源として注目されている方法です。これらは自宅にいながらでも取り組むことができ、柔軟な働き方を実現します。

副業や短期バイトを選ぶ際は、本業の勤務先において就業規則で副業が禁止されていないかを確認しましょう。また、プライベートへの影響や安全性、法律的な問題がないかを慎重に検討することが重要です。

2-11 おまとめローンを利用する

おまとめローンは、複数の借入れをひとつに絞ることで、比較的低金利で借入できる金融サービスです。まとめることで管理しやすく、返済計画も立てやすくなります。

おまとめローンのメリットは総返済額を減らし、毎月の返済負担に余裕が生まれることです。

おまとめローンの申込みは、利用者の信用情報や返済能力が重要な審査ポイントとなります。また、総量規制の対象外となる貸付のため、通常では審査が通らない年収の3分の1を超える借入も可能な場合があります。

カードローンの借り換えやおまとめローンに関しては、以下の記事で詳しく取り上げています。ぜひ、参考にご覧ください。

借金問題でお悩みのみなさんは、ぜひグリーン司法書士法人にお気軽にご相談ください。グリーン司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます!

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

3章 消費者金融でお金を借りれないときにやってはいけないこと

消費者金融でお金を借りることができない場合であっても、リスクから考えてやってはいけないことがあります。代表的なものは以下の7つです。

- 借入の多重申し込みをする

- 闇金・違法業者から借入をする

- クレジットカードを現金化する

- SNS・インターネット上で個人間融資を受ける

- 闇バイトをする

- メルカリ・ネットオークションで出品された現金を購入する

- 生活保護費で借金を返す

それぞれから生じる可能性がある、リスクを見ていきましょう。

3-1 借入の多重申し込みをする

多重債務は、複数の金融機関からの借入により返済が困難になる状態を指します。借入れが複雑化し、管理が困難になり、返済計画を立てにくくなりがちです。

その結果、返済遅延による遅延損害金の発生や信用情報の悪化などのリスクがあります。特に、返済遅延は信用情報に記録され、将来的な金融取引にネガティブな影響を及ぼすかもしれません。

3-2 闇金・違法業者から借入をする

闇金や違法業者からの借入は、法外な金利や厳しい取立て、個人情報の流出といった複数のリスクが伴います。年金担保金融や脱法質屋、個人間融資、ソフト闇金といった形態が存在し、それぞれが特定の被害者層を対象としています。

違法な闇金からの借り入れでは返済義務がないとされますが、取立てや脅迫による被害に遭う可能性があり、悪質な場合は警察や弁護士への相談が推奨されます。

そもそも、闇金業者は貸金業法の登録を受けておらず、出資法に違反する高利貸しを行うことで「闇金」と認定されます。登録されていない業者からの借入れは法規制を無視した貸付けや取立てを行うという点で非常に危険です。

3-3 クレジットカードを現金化する

クレジットカードの現金化は、購入した商品を売却して現金を手に入れる行為です。この行為は、法律によって明確に禁止されてはいませんが、多くのクレジットカード会社の利用規約に違反しています。

現金化には「買取式」と「キャッシュバック式」の2つの方法があります。どちらの方法も、実際の商品購入価格に対して受け取れる現金が少なくなるため、金銭的損失が発生します。

また、現金化を行うとクレジットカード会社から、カードの利用停止や強制解約などのペナルティを受けるおそれがあります。それが明らかに換金目的とみなされる場合、詐欺罪となる可能性もあるので、絶対にやめておきましょう。

3-4 SNS・インターネット上で個人間融資を受ける

個人間融資は、面識のない人同士がSNSやインターネット掲示板を通じて行う、金銭の貸し借りです。一見手軽に借りられるので便利に感じられますが、これらは特定多数に反復継続して行うことを前提としているので貸金業となり、貸金業法の規制を受けます。

要するに無登録の貸金業者なので闇金と変わず、多くのリスクをはらんでいます。

個人間融資の最大のリスクは違法な高金利での融資や、返済が困難になった際の違法な取り立て行為です。さらに、詐欺被害や性的な嫌がらせ、個人情報の悪用などの被害に遭う可能性があります。

警察は「民事不介入」の原則により、個人間融資のトラブルには介入しない場合が多いです。ただし、個人間融資に起因した詐欺や性的な嫌がらせなどは、明らかな違法行為なので、基本的には刑事事件扱いになります。

3-5 闇バイトをする

闇バイトは多くの非合法な活動に関与し、高額な報酬を餌に個人を誘います。このような仕事に手を出すと、犯罪行為に加担するリスクが極めて高くなるので避けるべきです。

一度闇バイトに手を出すと、個人情報が悪用されたり、犯罪組織から脅されたりすることがあり、逮捕されるリスクも伴います。また、応募しただけで個人情報が抜き取られ、悪用されるおそれもあるでしょう。

特に、特殊詐欺に関わる「架け子」「受け子」「出し子」のような役割は、組織的犯罪と見なされ、刑事罰の対象となります。銀行口座の名義貸しや売買、運び屋なども法律違反であり、逮捕される可能性が高いです。

SNSやインターネット掲示板で見かける一見魅力的なバイト情報も、闇バイトの募集である可能性があります。闇バイトに手を出さないためには、怪しいバイト情報に対して十分な警戒が必要です。

3-6 メルカリ・ネットオークションで出品された現金を購入する

メルカリや他のネットオークションプラットフォームでは、禁止行為ではありますが現金が出品されている場合があります。たとえば5万円の現金を、6万円で販売するような行為です。

購入する側はクレジットカードで買えるので、1万円の利息で5万円を借りるのと同じようなことになります。

現金出品自体がマネーロンダリングや詐欺などの犯罪に関連するリスクが高く、メルカリでは24時間体制で監視を行い、不適切な出品を削除しています。しかしアプリダウンロード数が膨大で、日々100万件以上の出品があり、マンパワーによる監視には限界があるでしょう。

メルカリは画像認識技術や問い合わせの自動対応など、対策を研究中ですが、これらの技術が実用段階に達していないため、完全な解決には至っていません。

そしてお金が借りられなくて困った人が、クレジットカードで現金を購入すると、クレジットカードの現金化として詐欺罪となる可能性もあるので、絶対にやめておきましょう。

3-7 生活保護費で借金を返す

生活保護を受給する条件として、借金の有無は直接的な影響を与えませんが、生活保護費で借金の返済は認められません。生活保護費は、基本的に最低限度の生活を支えるために提供されるものだからです。

借金が原因で生活保護が必要になった場合でも、給付金による借金返済は認められておらず、借金問題の解決には他の法的措置を検討する必要があります。

借金返済に充てていることが発覚すると、不正受給と見なされ保護費の減額や、支給停止などのペナルティを受ける可能性があります。

4章 借金の自力返済が難しいなら債務整理の相談をしよう

債務整理とは、多額の借金によって生活が苦しくなった人が、借金問題を解決するための法的な手続きです。裁判所や弁護士などを介して、借金の減額や免除を目指します。

債務整理の主な種類として「任意整理」「個人再生」「自己破産」があり、個々の状況に応じて、適した手続きの選択が必要です。

横スクロールできます

| 種類 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| 特徴 | 債権者と直接交渉して、将来の利息をカットし、残りを分割返済する方法 | 裁判所の許可を得て、借金を減額し、残りを3年で分割返済する方法 | 裁判所の許可を得て、借金を免除してもらう方法 |

| 適しているケース | 債務額が大きくなく、将来的に返済できる見込みがある場合 | 一定収入はあるが債務額が大きく、任意整理では難しい場合 | 債務額が非常に大きく、他の方法では返済が難しい場合 |

| メリット | 借金の総額が減額され、月々の返済額が軽減される | 借金の総額が大幅に減額される | 借金の返済義務がなくなる |

| デメリット | 交渉が難航する可能性がある | 財産が多いと返済額が増える | 官報に掲載され、主立った財産を失う |

4-1 任意整理

任意整理は債権者と直接交渉し、借金の利息をカットまたは減額してもらう方法です。これにより、返済総額を減らし、返済計画を立てやすくなります。

任意整理のメリットは手続きが比較的簡単で、財産や保証人への影響が少ない点にあります。しかし、減額できるのは将来の利息が主であり、一定の収入が返済に必要となります。

任意整理を行った場合、約5年間信用情報機関に事故情報が登録され、新しい借入れやクレジットカードの利用が困難になります。ただし、この期間が経過して信用情報が削除されれば、再びローンを組むことが可能です。

任意整理に適しているのは、借金の返済計画を再編成して完済を目指したいが、財産を失いたくない人です。返済能力が、ある程度保持されている場合に選択されます。

4-2 個人再生

個人再生は裁判所を通じて借金を大幅に減額し、主に3年から5年の間で返済を完了させる手続きです。この方法では、住宅ローンを除く借金を原則として5分の1から10分の1にまで圧縮できます。

個人再生の最大のメリットは、自宅などの財産を手放さずに済むこと、そして借金の原因に関わらず手続きが可能であることです。しかし、一部の返済は必要であり、その返済額は財産の額の影響を受けます。

個人再生を行うと、5年から7年間信用情報機関に事故情報が登録され、新しい借入やクレジットカードの利用が制限されます。

個人再生に適しているのは、大幅な借金の減額を望む一方で、自宅などの貴重な資産を守りたい人です。返済額の減少により、生活を立て直しながら債務を清算することが期待できます。

4-3 自己破産

自己破産は、支払い能力が完全にない場合に、裁判所を通じてほぼすべての借金を免除してもらう手続きです。この方法は、経済的な再スタートを切るための最後の手段とされています。

自己破産のメリットは、原則として借金がほぼゼロになることですが、家や車などの価値ある財産を失う可能性があります。また、税金や罰金などの特定の債務は、免責されない場合もあるでしょう。

自己破産をすると、5年から7年間信用情報機関に事故情報が登録され、その間は新たな借入やクレジットカードの利用ができなくなります。しかし、この期間が経過すれば、金融機関からの信用を徐々に回復できます。

出典:破産の手続・自己破産の申立てを考えている方へ | 裁判所

これら3つの債務整理方法は、個々の状況に応じて選択すべきものです。経済的な再生を目指す場合、専門家のアドバイスを受けることが非常に重要です。

それぞれの方法にメリットとデメリットがあり、自分の状況に最適な方法を選ぶためには、債務整理に関する正確な情報と理解が必要です。

一般人には判断が難しく、また法的な手続き自体も煩雑なので、司法書士などの専門家に相談し、借金問題の解決策を見つけましょう。

以下の返済シミュレーションツール【バーチャル債務整理 】を使えば、借金問題の解決のために債務整理を行った場合に、借金がどれくらい減るのかの目安がわかります。

債務整理の種類と生活への影響に関しては、以下の記事で詳しく解説しています。ぜひ参考にご覧ください。

借金問題でお困りのみなさんは、ぜひグリーン司法書士法人にお気軽にご相談ください。グリーン司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます!

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

まとめ

消費者金融からの借入が難しい場合、家族や親族からの借入、公的融資制度の利用などの方法を検討する余地があります。質屋での借入や生命保険の契約者貸付制度、ゆうちょの自動貸付制度なども有効な選択肢です。

また、クレジットカードのキャッシングや後払いアプリ、副業や短期バイトで収入を増やす方法も考えられます。ほかにも、借金を一本化するおまとめローンの利用で総返済額を減らし、月々の返済負担を軽減できます。

しかし、闇金融からの借入やクレジットカードの現金化、SNSやインターネット上での個人間融資、闇バイトへの参加など、リスクの高い行動は避けるべきです。これらの行為は、かえって経済的、法的なリスクを招きます。

借金の自力返済が難しい場合は、債務整理の相談を司法書士などの専門家に行うことが賢明です。専門家に相談することで、借金問題を解決し、新たなスタートを切るためのサポートが得られるでしょう。

借金問題でお困りのみなさんは、ぜひグリーン司法書士法人にお気軽にご相談ください。グリーン司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます!

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 消費者金融で借りられない理由とは?

- 消費者金融で借りられない理由は、下記の通りです。

・借入金額が限度額を超えている

・総量規制を超える借入をしようとしている

・信用情報機関で事故情報が登録されている

・短期間で多重申し込みを行っている

- 消費者金融で借りられないときの対処法とは?

- 消費者金融で借りられないときの対処法は、下記の通りです。

・司法書士・弁護士に債務整理の相談をする

・家族・親族からお金を借りる

・公的融資制度を利用する

・質屋でお金を借りる

・生命保険の契約者貸付制度を利用する

・ゆうちょ銀行の自動貸付制度を利用する

・従業員貸付制度を利用する

・クレジットカードのキャッシング枠を利用する

・後払いアプリを活用する

・副業や短期バイトで収入を増やす

・おまとめローンを利用する