この記事は約 10 分で読めます。

「浪費による借金は、個人再生で減額できませんか?」

そういったご質問をよくいただきます。

安心してください。個人再生は、浪費やギャンブルによる借金であっても手続きが可能です。

もし、個人再生が認められなかった場合には、他に理由がある可能性が高いでしょう。

この記事では、浪費による借金での個人再生についてや、その他に個人再生が認められないケースなどについて解説します。

目次 ▼

1章 個人再生は浪費による借金あっても手続きが可能

個人再生は、浪費による借金であっても問題ありません。

浪費による借金で認められない可能性があるのは、自己破産です。

自己破産には「非免責不許可事由」といって、借金の返済の免除が認められない要件があり、それに「浪費による借金であること」という項目があります。

ここでいう浪費・ギャンブルとは、具体的に以下のようなものを指します。

- パチンコ、スロット、競馬、競輪、競艇などのギャンブル

- 高級ブランド品や高級車、貴金属などの購入

- キャバクラ、スナック、風俗店での散財

- 株、FX、仮想通貨といった投資

- スマホ・ネットゲームへの高額な課金

- 高級レストランでの頻繁な食事 など

「生活に必要がなく、収入に見合わないようなお金を使うこと」が浪費に該当します。

もっとも、自己破産は借金で苦しむ人々を救済する制度ですので、浪費・ギャンブルによる借金であっても認められる可能性は大いにあります。実際、当事務所でもそのようなケースはいくつもありました。

そのため「浪費による借金だから自己破産は諦めて、個人再生にしよう」と判断するのは早計です。

借金額や収入によっては、自己破産のほうが適しているケースもありますので、まずは司法書士などの専門家に相談して、慎重に検討しましょう。

1−1 個人再生における不認可事由

まず、個人再生においては借金の理由・原因は問われません。

よって浪費による借金であっても個人再生は認められますが、一方で個人再生にも自己破産のように不認可事由が設けられています。

以下に該当している場合には個人再生が難しい可能性がありますので注意しましょう。

- 再生手続、再生計画が法律の規定に違反していて、それを補正することができない(再生手続が法律の規定に違反していても、それが軽微であれば認められる可能性はある)

- 再生計画が遂行できる見込みがない

- 再生計画が不正による方法で決定された

- 再生計画が、一般の利益に反する

上記を見てわかるように、よほどのことがない限り、個人再生の不許可事由に該当することはありませんのでご安心ください。

2章 個人再生手続き中の浪費はNG!

浪費による借金であっても個人再生は可能ですが、だからといって手続き中に漫然と浪費をするのは絶対にNGです。

個人再生の手続きを開始すると債権者からの取り立てがストップし、返済する必要がなくなるため、余裕ができて浪費をしたくなってしまうかもしれません。しかし、それはやめてください。

個人再生では、借金を減額した上で再生計画を立てます。手続き後は1/5〜1/10程度に減額した借金を原則3〜5年で返済していかなければいけないのです。

そのため、手続き中に浪費をしてしまうと、裁判所からの印象が悪くなり非常に不利になってしまいます。「言わなきゃばれない」と思ってはいけません。裁判所は口座の動きなどを確認し、不審なお金の流れがあれば指摘するからです。

また、手続き中には「手続き後、本当に返済が可能か」を見極める履行可能性テストというトレーニング期間があります。

その期間は、実際の返済と同程度の額を専用口座に積み立てなければいけないので、浪費によって無駄遣いをしている余裕はないでしょう。

3章 個人再生が認められない6つのケース

浪費による借金であっても認められる個人再生ですが、その他の理由で失敗してしまう可能性はあります。

とはいえ、個人再生の成功率は93%。ほとんどの方が成功させています。

個人再生が認められないのは、以下のようなケースです。

3−1 個人再生の条件を満たさない

個人再生には、以下のような条件があります。

- 再生計画に沿った返済ができる程度の安定した収入があること

- 住宅ローンを除いて借金総額が5,000万円より高額であること

- 債権者の過半数からの不同意がないこと(※小規模個人再生に限る)

- 過去7年以内に給与所得者再生の認可決定、個人再生手続きのハードシップ免責許可決定、自己破産手続きの免責決定がされていないこと

上記を満たしていない時には、そもそも個人再生の申立てを裁判所に認めてもらえません。

なお専門的な話になりますが、住宅ローン以外の借金が5000万円を超えている場合には「小規模個人再生」の手段が取れないだけで、弁護士の元で通常の民事再生手続きをすることは可能です。

司法書士などの専門家に相談すれば、条件に満たしているかどうか判断してくれますので、一度相談してみましょう。

3−2 申立棄却事由に当たる

裁判所が設定している申立棄却事由(申立てを取り下げる要件)に該当している場合、一度申立てが通っても取り下げられてしまう可能性があります。

具体的には以下のとおりです。

- 再生手続の予納金が支払われない

- 裁判所に対して、すでに債権者から破産もしくは特別清算手続きを申し立てられていた

- 再生計画の内容に問題があり、裁判所に可決されない

- 不当な目的で再生手続が申し立てられていた

- 書類の提出が遅れるなど、申立て手続きが誠実になされない

3−3 手続き期間中に浪費をした

2章でもお話したとおり、再生手続中に浪費などをしていたことが発覚した場合は認可が出ない可能性があります。

最悪の場合、手続き後の返済の履行が難しいと判断され、申立てが認められない可能性があります。

専門家に依頼してから個人再生手続が完全に終わるまで、浪費は絶対にやめましょう。

3−4 手続きに不正がある

再生手続中はもちろん、手続きが認可されたあとでも、以下のような不正が発覚すると再生計画が取り消されます。

- 財産を隠していた

- 脅迫や詐欺、賄賂によって利益を得て返済した

裁判所は、不正がないか入念にチェックしますので、不正をすることは決してやめましょう。

3−6 再生計画に沿った返済ができない

個人再生が認められると、減額された借金を3〜5年で返済する計画を立てます。

手続き終了後、この再生計画が履行されない場合、再生計画の認可が取り消されてしまいます。

もし、返済が難しい場合には、以下のような方法で対処しましょう。

| 対処法 | 概要 | 適している人 |

| 支払期間の延長 | 裁判所に申し立てて支払期間を延長する | 出産や育児などで収入が減ったなど、当初の返済期間では返済ができないやむを得ない事情がある人 |

| ハードシップ免責 | 裁判所に申し立てて残っている最低弁済額の返済を免除してもらう | リストラや事故・病気など、本人には責任のない事情によって返済が困難になった人 |

| 自己破産 | 残った借金を全額免責してもらう | 支払期間の延長もハードシップ免責も適用されない人 |

4章 浪費による借金。個人再生と自己破産どっちにすべき?

借金の整理したいと考えている場合、個人再生と自己破産どちらにするべきか悩んでいる方も多いのではないでしょうか。

ここでは、個人再生・自己破産それぞれに向いているケースについて解説します。

4−1 個人再生が向いているケース

4−1−1 一定の収入がある

個人再生では、借金を減額した上で残った額を3〜5年で返済しなければいけません。その分、自己破産よりリスクが小さいと言えます。

そのため、安定したお仕事をしていて、減額後の借金を返済できるだけの収入があるのであれば、個人再生のほうが向いています。

4−1−2 家や車などの財産を失いたくない

自己破産をすると、家や車などの財産を失うリスクがあります。一方、個人再生ではそれらの財産を残せる可能性があります。

ご家族でマイホームに暮らしている方などは、個人再生を検討するほうが良いでしょう。

4−2 自己破産が向いているケース

4−2−1 収入がない

個人再生では、仕事に就いていること・一定の収入が安定してあることが要件になっています。しかし、自己破産はそのような要件はありません。

自己破産ならば無職の方や生活保護を受けている方でも申立てが可能です。

現在、収入がない、少ないという方は、自己破産を検討しましょう。

4−2−2 借金が高額で個人再生での減額では返済が難しい

例えば、借金額が4000万円ある場合、400万円を3〜5年で返済しなければいけません。

5年で返済するとしても月々約7万円の返済となります。月収20万円程度では、この返済は現実的ではないと言えるでしょう。

その場合には借金を全額免除してもらえる自己破産を検討するべきです。

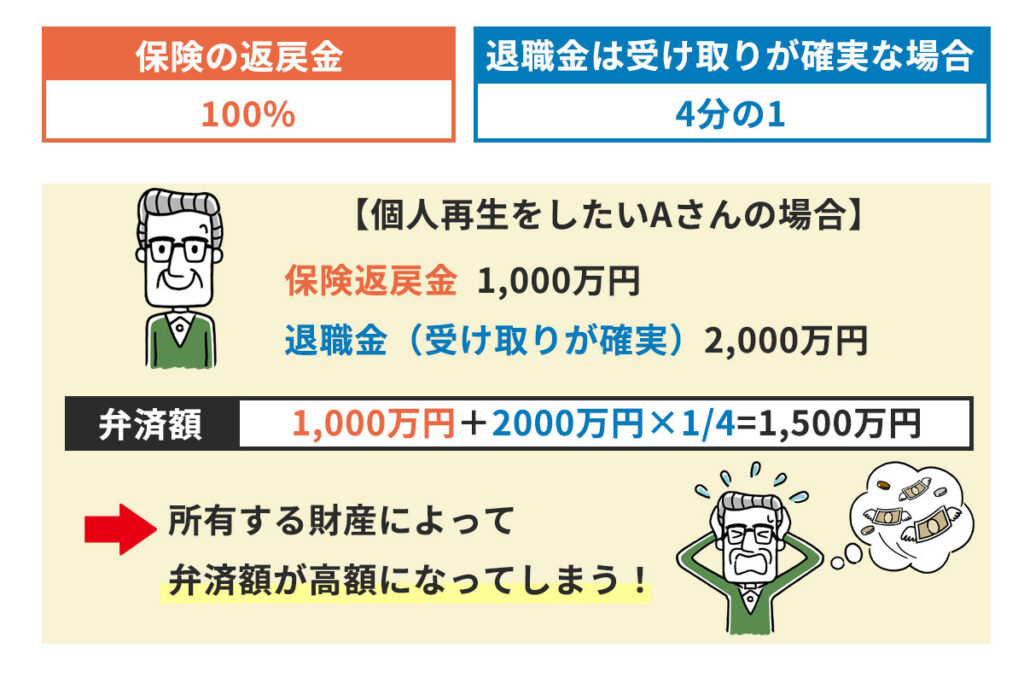

4−2−3 保険の返戻金や退職金が高額で、弁済額が高額になってしまう

個人再生手続き後の返済額(弁済額)は、保険の返戻金や退職金なども加味されます。

それらが高額だと、弁済額も高額になってしまう可能性があります。

保険の返戻金は100%、退職金は受け取りが確実な場合1/4、確実ではない場合1/8が計上されます。

例えば、保険返戻金【1,000万円】退職金(受け取りが確実)【2,000万円】の場合、弁済額が【1,000万円+2000万円×1/4=1,500万円】を超えてしまう可能性があります。

このように、所有する財産によって弁済額が高額になってしまう場合には、自己破産も検討しましょう。

個人再生での返済額の決定方法についてはこちらの記事をご覧ください。

5章 個人再生ならグリーン司法書士法人にお任せください

グリーン司法書士法人では、これまで債務整理に関するご依頼を7,000件以上対応してまいりました。

個人再生を始めとする、債務整理に関するご相談はお任せください!

「浪費でできた借金だけど大丈夫かな…」というご相談も大歓迎です。ご状況に応じた適切な解決策を提案させていただきます。

なお、初回相談は無料です。オンライン相談も可能ですので、お気軽にご相談ください。

個人再生に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:個人再生 成功率

個人再生の無料相談ならグリーンへ

お気軽にお問い合わせください!