この記事は約 20 分で読めます。

クレジットカードの利便性は日常生活で非常に役立ちますが、管理不足により残高不足が発生することがあります。特に2回目の残高不足は、初回と比較してより深刻な影響を及ぼす可能性があるので注意が必要です。

今回の記事では、クレジットカードで2回目の残高不足を起こした際の影響と、その対処法について詳しく解説します。適切な対処と予防策を知ることで、信用情報の保護と家計の改善につなげましょう。

目次 ▼

1章 クレジットカードで2回目の残高不足を起こすとどうなる?

クレジットカードでの残高不足は、一度目ならまだ対応策もありますが、2回目以降はより厳しい措置が取られます。この状況は、単に利用停止になるだけではなく、信用情報にも影響を及ぼし、将来的に金融サービスを利用する上で大きな障壁となり得ます。

そこで、2回目の残高不足が発生した際の具体的な影響と、その後の対処法について詳しく見ていきましょう。具体的には、以下に示す6つのことが起こる可能性があります。

- 一時的にクレジットカードが利用停止になる

- 信用情報機関に事故情報が登録される

- 滞納が続くと財産や給与が差し押さえられる

- 遅延損害金が発生する

- 利用限度額が制限されることがある

- クレジットカードが強制解約される

ひとつずつ見ていきましょう。

1-1 一時的にクレジットカードが利用停止になる

クレジットカードの請求分の口座振替の際に、残高不足によりクレジットカードの支払いが滞ると、クレジットカードの利用が一時的に停止されます。この措置は、支払いが完了するまで続くものです。

解消されるまでの間は、クレジットカードによる買い物や公共料金の支払いなどが、一切できなくなるのです。キャッシュを持ち歩かない人にとっては、たちまち困ってしまう状態に陥ります。

ただし、引き落とし日の当日や翌日に再振替を行うクレジットカード会社もあります。その場合は、残高不足に気づいて再振替に間に合うよう口座に入金すれば、ことなきを得るでしょう。

なお、再振替のタイミングはクレジット会社によって異なり、共通したルールはありません。再振替を期待するなら、クレジット会社に確認するのが賢明です。

クレジットカードが利用停止になるなど、お金に関する問題を抱えていながら自力解決が難しくなり、お困りのみなさんは、もうそれ以上借入をしないで解決する方法を検討しましょう。

グリーン司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

1-2 信用情報機関に事故情報が登録される

クレジットカードの滞納が61日以上または3ヶ月以上に及ぶと、事故情報(異動情報=通常と異なる動きの取引の意味)が信用情報機関に記録されます。この状態では、信用取引が一切行えなくなるため、社会的信用の失墜につながりかねません。

事故情報が一度登録されると、その情報は最低で5年間は記録され続けるものです。この期間中はクレジットカードの新規契約や、ローン契約などの信用取引ができなくなります。

信用情報は、クレジットカードやカードローンの審査に使用され、事故情報があると審査に落ちるネガティブな要素です。事故情報は本人の基本情報やクレジットカードの利用状況とともに、CIC、JBA、JICCの3つの主要な信用情報機関で共有されます。

事故情報の登録要件は、61日以上または3ヶ月以上の滞納、保証会社による代位弁済、自己破産などの債務整理の手続き開始などです。ただし、クレジットカードの残高不足を1回起こしただけではブラックリストには載りませんので、過度に心配する必要はありません。

なお、クレジットカードの滞納による信用情報への影響やデメリットについては、以下の記事で詳しく取り上げています。併せてそちらも、参考にしてください。

なお、信用情報に事故情報が登録され、借金問題を抱えていながら自力返済ができなくてお悩みのみなさんは、新たに借入をしないで解決する方法を検討しましょう。

ぜひグリーン司法書士法人にお気軽にご相談ください!当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

1-3 滞納が続くと財産や給与が差し押さえられる

クレジットカードの支払い滞納が続くと、裁判所を通じて債権者は債務者の財産を差し押さえることが可能になります。このプロセスは、債権者が勝訴判決を得て、裁判所に差押えを申し立てることから始まるものです。

差押えの強制執行が行われるとき、差押えの対象となりえる財産には給与や預金も含まれ、返済に充てられます。給与は全額が差し押さえられるわけではなく、手取り額の一定割合が生活に必要な金額として保護されます。

差押えが行われると、給与の一部が没収されることで会社に借金を滞納している事実がバレるリスクがあります。また、自動車や銀行口座も差押えの対象になりえるため、財産保護のために注意が必要です。

差押えについては、以下の記事で詳しく取り上げています。ぜひ、そちらも参考にしてください。

クレジットカードなどの延滞が続き、差押えが行われそうで心配しているみなさんは、新たに借入をしないで解決する方法を検討しましょう。

ぜひグリーン司法書士法人にお気軽にご相談ください!当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

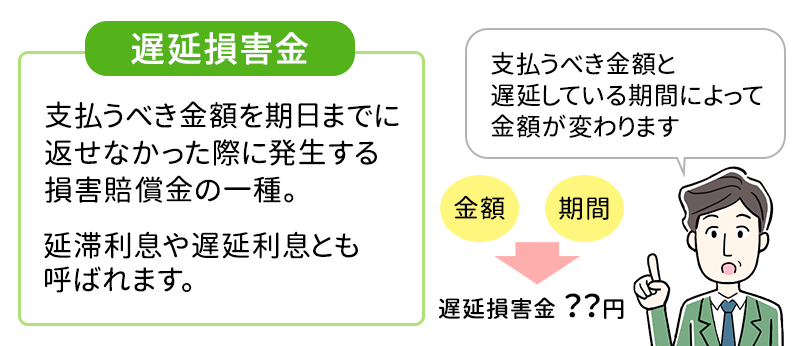

1-4 遅延損害金が発生する

クレジットカードの遅延損害金は、支払期日を過ぎた翌日から発生します。この金額は、滞納額に適用される年率に基づいて計算され、延滞日数が長引くほど増加します。

遅延損害金の上限利率は、契約内容や債権の種類によって異なり、一般的には年率14.6%から20%の範囲内です。特に、クレジットカードのショッピング利用に関しては、一般的に14.6%となるケースが多く見られます。

遅延損害金の発生を防ぐためには、支払期日を過ぎてしまった場合でも、できるだけ早く支払いを済ませることが重要です。支払いを早急に行うことで、遅延損害金を最小限に抑えることができます。

遅延損害金の支払いを怠ると、信用情報に悪影響を及ぼし、将来的にクレジットカードの利用やローンの申し込みが困難になる可能性があります。遅延損害金が発生してしまった場合は、迅速にクレジットカード会社に連絡し、支払い方法を相談することが望ましいです。

なお、遅延損害金については、計算方法や解決方法も含めて以下の記事で詳しく取り上げています。ぜひ、参考にご覧ください。

1-5 利用限度額が制限されることがある

クレジットカードの支払いを滞納すると、カード会社は利用限度額を制限する場合があります。この措置はリスク管理の一環で、さらなる負債の増加を防ぐために行われます。

利用限度額の制限は、滞納が続くとより厳しくなり、最終的にはカードの利用が完全に停止されることもあります。利用停止に至る前に、滞納額の迅速な支払いが求められます。

クレジットカード会社によっては滞納を解消した後でも、一定期間利用限度額の制限を続ける場合があります。利用限度額が元に戻るまでには、信用情報の改善が必要とされることが一般的です。

1-6 クレジットカードが強制解約される

延滞状況が悪質な場合は、クレジットカードが強制解約される対象となりえます。強制解約されてしまうと、完済した後もレジットカードの新規申し込みが困難になるだけでなく、キャッシングや長期ローンの利用も制限を受けます。

また、クレジットカードを強制解約された後には、残っている借入金に対する一括返済を求められることがあります。この状況を無視してしまうと、裁判による給料や財産の差し押さえという最悪の事態に至る可能性が高まるでしょう。

強制解約された場合でも、クレジットカード会社との相談により分割払いの可能性があるため、迅速な対応が求められます。ただし、強制解約の記録は信用情報に長期間残り、今後の金融取引に影響を与えるのは否めません。

なお、クレジットカードの強制解約と信用情報への影響に関しては、以下の記事で詳しく取り上げています。ぜひ、そちらも参考にしてください。

クレジットカードが強制解約されるほど、借金問題で苦しんでいるみなさんは、さらなる借金をしないで解決する方法を検討しましょう。

ぜひグリーン司法書士法人にお気軽にご相談ください!当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

2章 クレジットカードで2回目の残高不足を起こしたときの対処法

クレジットカードで残高不足を起こした場合にも、対処法はあります。状況に応じて最適な対応を選ぶことが重要です。早期の対応は、信用情報への悪影響を最小限に抑えるためにも欠かせません。

具体的な対処法としては、以下の3つが挙げられます。

- すぐに支払える場合はクレジットカード会社に連絡する

- 数日程度で支払える場合はクレジットカード会社に相談する

- 自力返済が難しい場合は債務整理について司法書士・弁護士に相談する

それぞれを見ていきましょう。

2-1 すぐに支払える場合はクレジットカード会社に連絡する

すぐにお金を工面して支払いが可能な場合は、速やかにクレジットカード会社に連絡しましょう。連絡を怠ると、信用情報に悪影響が及ぶ可能性があります。

支払いを急ぐことで、利用停止や信用情報の悪化を防げるでしょう。クレジット会社によっては、支払い方法の変更や、支払い期限の延長が可能な場合もあります。

多くのクレジットカード会社には、支払いの遅延を避けるための複数の支払いオプションが用意されている場合も多いです。これらを利用することで、負担を軽減できる可能性があります。

会社によっては、一時的な支払い困難をサポートするプログラムが用意されていることもあります。適切な対処法を相談し、信用情報に傷がつくのを避けましょう。

なお、クレジットカードが支払えない時の対応については、以下の記事で詳しく取り上げています。ぜひそちらも、参考にしてください。

2-2 数日程度で支払える場合はクレジットカード会社に相談する

数日後には支払いが可能な場合も、まずクレジットカード会社に連絡し相談しましょう。クレジットカード会社は、短期的な支払い遅延に対して、柔軟に対応してくれます。支払い計画の見直しや延長を、提案してくれる場合もあるでしょう。

支払いが遅れると遅延損害金が発生する可能性がありますが、事前の相談によりこれを避けることができるかもしれません。遅延によるダメージを最小限に抑えるため、クレジットカード会社との迅速で誠実なコミュニケーションが重要です。

2-3 自力返済が難しい場合は債務整理について司法書士・弁護士に相談する

自力での返済が難しい場合、司法書士や弁護士への相談が有効です。特に、引き落とし額が給料を超える場合は、絶対に相談すべき深刻な状況では、迅速な対応が求められます。

新たな借金を作らずに解決する方法として「債務整理」があります。債務整理とは、返済が困難な借入を法的に解決する手続きで、任意整理、個人再生、自己破産、特定調停など複数の方法があります。

任意整理は、債権者と直接交渉して借金を減額する方法です。個人再生一定の資産を手元に残しつつ、借金を大きく圧縮できます。自己破産はすべての借金を免除する手段であり、最も厳しい選択肢のひとつです。

各方法の比較については、以下の表で確認してください。

横スクロールできます

| 種類 | 特徴 | メリット | デメリット | おすすめなケース |

|---|---|---|---|---|

| 任意整理 | 債権者と直接交渉して、将来の利息をカットし、残りを分割返済する方法 | 借金が減額され月々の返済額が軽減されることや、周囲にバレにくいこと | 交渉が難航する可能性があること | 債務額が大きくなく、将来的に返済できる見込みがある場合 |

| 個人再生 | 裁判所の許可を得て、借金を減額し、残りを3年で分割返済する方法 | 借金の総額が大幅に減額されること | 財産が多いと返済額が増えること | 一定収入はあるが債務額が大きく、任意整理では難しい場合 |

| 自己破産 | 裁判所の許可を得て、借金を免除してもらう方法 | 借金の返済義務がなくなること | 官報に掲載され、主立った財産を失うこと | 債務額が非常に大きく、他の方法では返済が難しい場合 |

債務整理は、専門家である弁護士のアドバイスを受けながら進めるのが望ましいです。どんな債務整理があるのかは次章で解説します。

なお、債務整理の種類と生活への影響に関しては、以下の記事で詳しく解説しています。ぜひ、そちらも併せて参考にしてください。

また、以下の返済シミュレーションツール【バーチャル債務整理】を使えば、借金問題の解決のために債務整理を行った場合に、借金がどれくらい減るのかの目安がわかります。

債務整理を進めることで、クレジットカードの残高不足による悪循環から脱出可能です。ただし、信用情報に影響を与えることは、考慮する必要があります。

たしかに、債務整理は一時的に信用情報への影響がありますが、長期的に見れば経済的な再建につながります。早期に専門家と相談することで、最善の道を選べます。

クレジットカードの残高不足を繰り返すほどの借金問題から、債務整理を検討しているみなさんは、ぜひ債務整理のプロフェッショナルであるグリーン司法書士法人にお気軽にご相談ください!

当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

3章 クレジットカードで残高不足を防ぐ方法

クレジットカードの利用が、現代人には日常生活に欠かせないものとなっているので、引き落とし日に残高不足を起こさないための管理は非常に重要です。

クレジットカードの利用は便利ですが、残高不足による支払い遅延は避けなければなりません。支払い遅延はクレジットカードの利用停止や信用情報の悪化につながるため、適切な管理が必要です。

ここでは、残高不足を防ぐための効果的な方法を解説します。これらの方法を実践することで、安心してクレジットカードを利用できるでしょう。

クレジットカードで残高不足を防ぐ主な方法を挙げると、以下のとおり7つあります。

- クレジットカードの引き落とし日を管理しておく

- カレンダー公式アプリなどで通知設定をしておく

- 引き落とし日を給料日後にしておく

- 引き落とし口座を給料振り込み口座に指定する

- 明細を確認し引き落とし額を確認しておく

- 前日までに入金をすませる

- 残高不足を繰り返すならクレジットカードを解約してしまう

個別に見ていきましょう。

3-1 クレジットカードの引き落とし日を管理しておく

クレジットカードの引き落とし日を知ることは、残高不足を防ぐための第一歩です。各カード会社によって引き落とし日は異なるため、自分が使用しているクレジットカードの引き落とし日を正確に把握しましょう。

締め日と引き落とし日の間にはタイムラグがあるため、この期間を利用して賢く支払い計画を立てることが可能です。たとえば締め日の翌日から利用開始することで、支払いを次回の引き落とし日まで先延ばしできます。

特定の銀行では、引き落とし時間が設定されており、その時間までに入金が完了していなければ支払い遅延となる可能性があります。そのため、銀行ごとの引き落とし時間と入金期限を確認し、適切に対処することが重要です。

引き落とし日が土日祝日に当たる場合、翌営業日に引き落としが行われる場合が多いので、この点も考慮に入れておく必要があります。また、一部のカードでは支払い日を前倒しに設定していることもあるため、カード会社の会員規約を確認すると良いでしょう。

3-2 カレンダー公式アプリなどで通知設定をしておく

カレンダー公式アプリやリマインダー機能を活用して、クレジットカードの引き落とし日を事前に通知する設定をすると、支払い忘れを防ぐことが可能です。これにより、忙しい日常生活の中もで、日々のスケジュール管理と同様に金融関連の管理も行うことが推奨されます。

忘れがちな引き落とし日を前もって記録しておくことで、必要な資金を準備するための余裕も生まれます。

また、カレンダー公式アプリには、事前に複数のリマインダーを設定できる機能があります。引き落とし日の数日前、前日、当日といった具体的なタイミングで通知を受け取ることで、支払い漏れのリスクを最小限に抑えられるでしょう。

さらに、家族と共有できるカレンダー公式アプリを使用することで、家計管理を共有するパートナー間での情報共有がスムーズになります。互いの金融取引のスケジュールを知ることで、家計の計画もより具体的に立てることができるようになります。

このように、カレンダー公式アプリやリマインダー機能を活用することで、クレジットカードの引き落とし日管理はもちろん、日々の金融管理がより効率的かつ効果的に行えるようになります。家計の健全さを保つためにも、これらのデジタルツールの活用を積極的に行いましょう。

3-3 引き落とし日を給料日後にしておく

クレジットカードの引き落とし日は、利用したクレジットの請求額が口座から引き落とされる日です。引き落とし日は、クレジットカード会社や個々の利用者の契約によって異なります。締め日の月の翌月に、設定されていることが多いです。

給料日の直後に引き落とし日を設定することで、口座に十分な残高がある状態を確保し、支払いの遅延を避けることができます。これは、引き落とし日が給料日直後であれば、給与振込みによって口座残高が充実しているためです。

そういった引き落とし日の変更によって、支払いの管理がしやすくなり、クレジットカードの利用がより計画的になります。変更したい場合は、クレジットカード会社のカスタマーサービスに連絡して、引き落とし日の変更をリクエストしましょう。

3-4 引き落とし口座を給料振り込み口座に指定する

引き落とし口座を給料が振り込まれる口座に指定することで、支払いの際に口座残高不足を防ぐことが可能です。給料の振り込みとクレジットカードの引き落としが、同一口座で行われることで、資金管理が一層スムーズになります。

この方法は、特に引き落とし日を給料日の直後に設定している場合に効果的です。給料の入金と同時に、クレジットカードの支払い準備が整うため、支払い遅延のリスクを最小限に抑えることができます。

多くのクレジットカード会社では、引き落とし口座変更の申請をオンライン、または電話で行うことが可能です。利用者は自分のライフスタイルや給料の支払いスケジュールに合わせて、最適な引き落とし口座を設定しましょう。

3-5 明細を確認し引き落とし額を確認しておく

クレジットカードの使用明細を定期的に確認することは、想定外の支出を避けるために非常に重要です。明細の確認によって、自分の消費パターンを把握し、予算を超えた支出がないかチェックできます。

また、引き落とし前に予定されている金額を確認することで、口座に十分な資金があるかどうかを確認できます。これにより、引き落としミスを避けられて、遅延損害金の発生も防げるでしょう。

多くのクレジットカード会社では、オンラインや公式アプリで簡単に利用明細を確認できるサービスを提供しています。利用者はこれらのツールを活用して、いつでもどこでも自分のカード利用状況をチェック可能です。

また、利用明細を確認する習慣をつけることは、不正利用の早期発見にもつながります。定期的な明細のチェックは、安全なクレジットカード利用のための最も基本的なステップのひとつです。

3-6 前日までに入金をすませる

クレジットカードの口座振替は、前日までに入金するのが推奨されています。そしてそれを習慣づけることで、クレジットの残高不足を避けられるでしょう。

ただし、前日の遅い時間に入金した場合、金融機関によっては間に合わないこともあるため、引き落としが正常に行われたかの確認が必要です。

入金がどうしても当日になってしまった場合は、少しでも早めに入金したうえで、カード会社に連絡して状況を説明することもひとつの有効な対処法です。当日慌てることがないよう、毎月の口座振替の前日までに入金する習慣により、トラブルを避けましょう。

3-7 残高不足を繰り返すならクレジットカードを解約してしまう

クレジットカードの残高不足が繰り返し発生する場合、解約を検討することが賢明です。不要なカードを持続して保有することは、年会費の無駄遣いや不正利用されるリスクを高める可能性があります。

解約手続きは意外とシンプルで、多くの場合にわずか数分で完了します。手続きにはカード番号や個人情報の確認が必要となるため、事前に準備をしておくことが大切です。

なお、解約する際には、そのクレジットカードで設定されている定期支払いや、サブスクリプションサービスの支払い方法を変更する必要があります。また、ポイントがある場合は使い切るか、可能であれば他のポイントへ移行するのが賢明です。

ちなみに、短期間での解約を繰り返すと、信用情報機関に記録され、将来的に新たなクレジットカードの発行が難しくなる可能性があるため注意が必要です。解約するタイミングとして、年会費の発生しない時期や、未払い額がない状態で行うのがよいでしょう。

クレジットカードの使い過ぎなどからくる借金問題を抱えて苦しみ、債務整理を検討しているみなさんは、ぜひ債務整理のプロフェッショナルであるグリーン司法書士法人にお気軽にご相談ください!

当司法書士法人では借金問題に関する個々のケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

まとめ

クレジットカードで残高不足を起こした場合は、速やかに対処することがもっとも重要です。振替のタイミングまでに残高を確保するか、コンビニや指定の銀行口座で後日支払う方法があります。

残高不足が繰り返されると、信用情報に記録されて新しいクレジットカードの作成やローン申し込みに影響を与える可能性があります。そのため、残高不足を未然に防ぐ対策を講じることが大切です。

残高不足を防ぐ方法として、ここでご紹介したカレンダー公式アプリなどで通知設定をしておくことや給与振込口座を引き落とし口座にすること、前日までに入金する習慣をつけることなどから自分に合うものを実践してください。複数の方法を組み合わせると、さらに効果的です。

クレジットカードの使い過ぎを含む、あらゆる借金問題を抱えているみなさんは、借金をそれ以上増やさないで解決する方法を考えましょう。債務整理のプロフェッショナルであるグリーン司法書士法人では借金問題に関するさまざまなケースに応じた解決方法をご提案し、その実行をサポートできます。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- クレジットカードの支払いを2回遅れたらどうなる?

- クレジットカードの支払いを2回遅れると下記の恐れがあります。

・一時的にクレジットカードが利用停止になる

・信用情報機関に事故情報が登録される

・滞納が続くと財産や給与が差し押さえられる

・遅延損害金が発生する

・利用限度額が制限されることがある

・クレジットカードが強制解約される

- クレジットカードの滞納が1ヶ月あったらどうなる?

- クレジットカードの滞納が1ヶ月を超えると、クレジットカードが強制解約される可能性があります。

クレジットカードの滞納について詳しくはコチラ