この記事は約 11 分で読めます。

「まさか親が借金していたとは…」

この記事に辿り着いた方は、親の借金が発覚しどうしていいのか困っていることだと思います。

結論から言うと、原則は子どもに返済義務はないので返済しなくても問題ありません。

しかし、中には「親の借金」ということで借金を肩代わりしなければいけない雰囲気を感じる方もいるのではないでしょうか。

この記事では、親の借金を肩代わりしない方法と、もし借金を相続してしまった場合の対処法を解説します。

目次 ▼

1章 親の借金が発覚しても返済義務はなし!

親の借金を調べていくうちに、卒倒してしまうほどの借金が発覚してしまうケースも少なくありません。

しかし、親の借金がいくらであろうと子どもの返済義務はありません。親が作った借金はあくまで親の借金なので、子どもが責任を負う必要はないのが原則です。

もちろん肩代わりすることはできますが、あくまで「任意」であり「義務」ではありません。

中には金融機関の取立ての時に「親の借金だから子どもが返済する必要がある」「お母さんが困っているよ」などと言ってなんとか肩代わりさせてくるかもしれませんが、法律で返済義務はないとされている以上、これに応じて支払う必要はありません。

ただし例外的に返済義務が発生する可能性があるケースもあるので、そちらは後ほど解説していきます。

2章 返済義務が発生する可能性がある3つのケース

原則として、子は親の借金を支払う義務はありません。

しかし、例外的に子が親の借金を支払う義務を負うケースがあります。ここからは、返済義務が発生する可能性があるケースを3つ解説します。

具体的には、以下のケースです。それぞれ見ていきましょう。

- 保証人(連帯保証人)になっているケース

- 子の名義で借金していたケース

- 親の借金を相続したケース

2-1 保証人(連帯保証人)になっているケース

親の借金の支払い期限を延ばす代わりに自分が連帯保証人になったが、結局払えない状況で困っている。

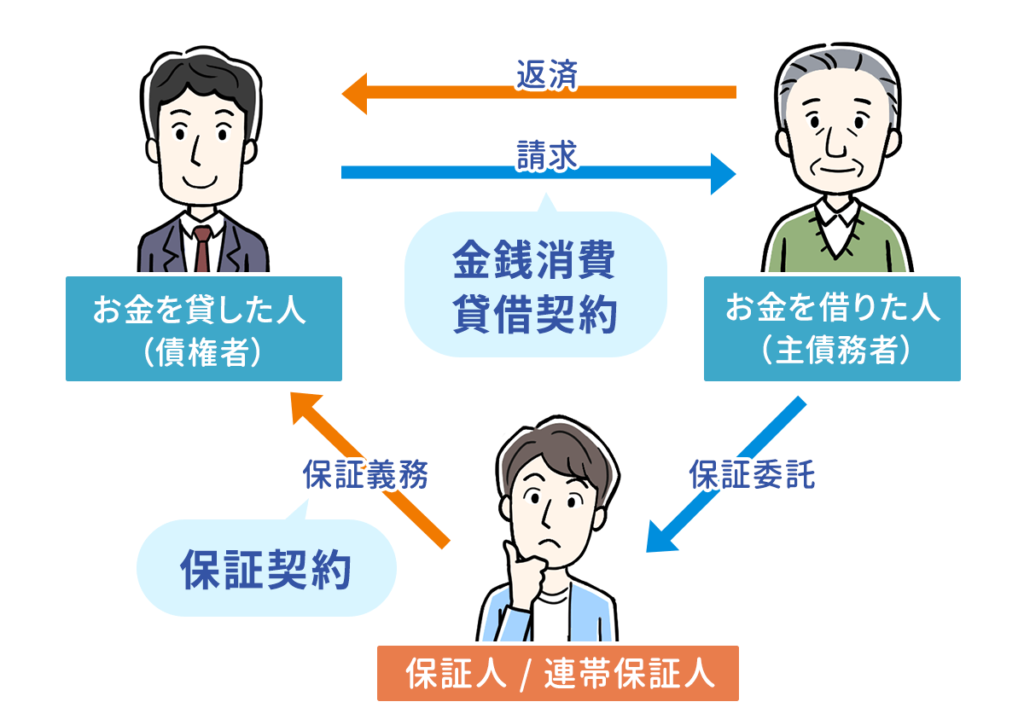

子どもが、親の借金の保証人・連帯保証人になっているケースです。

保証人や連帯保証人という言葉をあまり聞き慣れず、なんとなくサインしてしまう方も多いですが、保証人や連帯保証人になるということは「自分の借金が増えること」と同じです。

なぜなら、保証人・連帯保証人には本人(主債務者と言います)の債務を返済する法的な責任があるからです。

金融機関としては、お金を回収できたら親からだろうが子どもからだろうが構わないので、契約時に保証人を付けようとするかもしれません。しかし、これに同意して保証人になったら自分(子)に返済義務が発生してしまいます。

親の借金に限らず、保証人になったせいで人生がめちゃくちゃになったケースはたくさんあります。誰の借金であろうと、決して安易な考えで保証人になってはいけません。

2-2 子の名義で借金していたケース

親の名義では借金の審査が通らなくなったため、自分の名義を使って借金をしていたことが分かった。

このケースに関しては、名義貸しを承知していたかどうかで異なります。

子どもの名義を使うシチュエーションとしては、借金を重ねるうちに、ブラックリスト入りしてしまい審査に落ちて借りられなくなったので名義を変更したなどが挙げられます。

この場合、名義になっている子どもが返済しなければいけなくなります。

しかし、この事態を知らなかった場合、返済しなくても良い可能性も一応あるので専門家に相談する価値はあります。

注意すべきなのは「あなたは一切返済しなくて良いから名義だけ貸して」などと言ってきて、それを承諾した場合です。自分の名義になっていることを知っていてそれを承諾した場合は、返済義務が発生するかもしれません。

自分の名義で借りられなくなるほど借金を重ねている人が迷惑をかけないわけがありません。それが親であったとしても、絶対に自分の名義を貸すのはやめましょう。

2-3 親の借金を相続したケース

親の遺産を相続したが、後日借金が発覚して支払うことになった。

相続放棄が可能な時期であれば、負債総額によっては相続放棄をすることが一番有効な手段です。

しかし残念ながら、一回遺産を相続してしまった場合は、相続を取り消して相続放棄をするのは難しいです。

相続は、遺産はもらって借金だけ放棄することはできません。「全て相続するか全て放棄するか」のどちらかです。

また、相続放棄の手続きをする前に遺産の一部に手を付けた場合も、相続の意思があると見なされるので注意しましょう。相続放棄ができなくなってしまう可能性があります。

少しでも相続放棄する可能性があるうちは遺産に一切手を付けないでおきましょうね。

3章 借金が発覚した後に肩代わりしないための方法

貴重な時間を使って稼いだお金を、好き好んで人の借金返済に使いたい方はいないでしょう。いくら親と言えど、自分の人生を親の借金で狂わされるわけにはいきませんよね。

ここからは借金が発覚した後に肩代わりしないための方法を解説していきます。

3-1 【親が存命中】親に債務整理をすすめる

「自分の借金は自分でなんとかして欲しい」という方は親に債務整理をすすめましょう。

債務整理とは、簡単に言えば借金を減らす手続きのことです。

借金の額や現状の親の状況にもよりますが、任意整理や個人再生、自己破産と言った方法で借金の負担を軽減することができます。もちろん、専門的な手続きが必要なため司法書士などの専門家の力を頼る必要はありますが、債務整理を行うことで借金を返済できる可能性はあります。

もし親が本気で悩んで相談している場合は、債務整理をすすめてみてはいかがでしょうか。

3-2 【親が存命中】支払いを拒否する

「親と金融機関が一緒になって払え払えとうるさい」「肩代わりしろの一点張りで困っている」という場合はとにかく支払いを拒否しましょう。

とにかく少しでも払ってしまうと「何だかんだで払ってくれるもの」だと味をしめてどんどん催促してしまう可能性があります。

何度も言いますが、子どもに親の借金の返済義務はありません。「親の借金なので自分には返済する義務はないです。本人に直接連絡してください」の一点張りで大丈夫です。

ただし、親が闇金などとんでもない業者から借りていた場合は、常識が通用しないケースが多いので実害が出る前に弁護士に相談しましょう。

3-3 【親の死後】相続放棄をする

もし親が亡くなって、遺産を調べているうちに借金が発覚した場合は相続放棄をしましょう。

相続があったことを知ってから3ヶ月以内に手続きをすれば相続放棄ができます。しかし、あちこちから借金をしていて3ヶ月以内に調べ切れないという場合は、相続放棄の期限を延ばす手続きもあるので利用しましょう。

注意点として、一旦相続放棄をしたらその後どんなに良いニュースが入ってこようがお宝が出てこようが撤回することはできません。借金を相殺できる遺産が出てくれば、相続した方が得なケースは多いです。

全て調べてから相続放棄するかどうか検討しましょう。

また、借金がありそうな気がするが本当かどうか分からない・・・といった場合には限定承認という方法もあります。

グリーン司法書士法人では、相続のプロが相続放棄を含めた相続全体について無料相談を行なっております。悩みすぎて判断できないという方はぜひお気軽にご相談ください。

4章 親の借金を相続してしまった場合は債務整理を検討しよう

納得して借金を肩代わりしたものの、到底返済できない額の場合は債務整理を検討しましょう。

グリーン司法書士法人でも、親の借金を肩代わりしてしまい債務整理したいというご相談は多く見受けられます。

債務整理と聞くと身構えてしまうかもしれませんが、債務整理の中でも様々な種類があります。

ここからは、債務整理の種類を紹介していきます。

4-1 任意整理で過払金が戻る可能性あり

任意整理とは、現在の借金の支払いの負担を軽くするための手続きです。

任意整理では専門家と金融機関の交渉が主なメインとなっており、借金の利息のカットや分割回数などを交渉し今後の返済計画について和解していくことを目指します。

和解に成功したら、返済計画を元に残りの借金の返済を行い完済していきます。

任意整理後は督促が来ないため会社や家族にバレるリスクも減るので、支払い能力があってなるべく生活を維持しながら返済したい方におすすめです。

また、任意整理では過払金が戻る可能性もあります。分割払いなどで支払い年数が長い場合は、過払金が戻ることによって借金に充てることができるかもしれません。

特に借金の相続での債務整理を行う場合は、親が大昔から借金している可能性が高く、そういった場合には、通常よりも過払い金が出る可能性は高くなります。是非一度ご相談ください。

4-2 個人再生は財産を失いたくない場合に有効

個人再生とは、自分の財産(家や土地、車など)を残したまま借金を大幅に減額できる手続きです。

一見デメリットのないように見えますが、家庭裁判所を通して手続きを行なっていくため、内緒で手続きを行いたい場合でも同居人には必ずバレるので注意が必要です。

こちらも、債権者の同意の元で再生計画に基づいて返済していく必要があるため、ある程度支払い能力が必要となっていきます。

とはいえ、今ある財産を手放さずに借金を大幅に減額できるのは魅力的と言えます。その分手続きが非常に複雑なため、失敗しないためにも専門家と一緒に手続きを行いましょう。

4-3 支払い能力がない場合は自己破産も視野に

自己破産とは、全ての財産を手放す代わりに借金を全額免除になる手続きです。

支払いできる余力も、失いたくない財産もない場合は自己破産が有効的と言えます。

自己破産は誰でもできるわけではなく、どうしても支払いができない場合に取る手段になりますが、自己破産が承認されたあとは新たなスタートを切ることができます。

一旦全て捨てて、1からやり直したいという方は自己破産を検討しましょう。

4-4 消滅時効を活用する手も

借金してから期間が経っている場合は消滅時効を活用する手もあります。

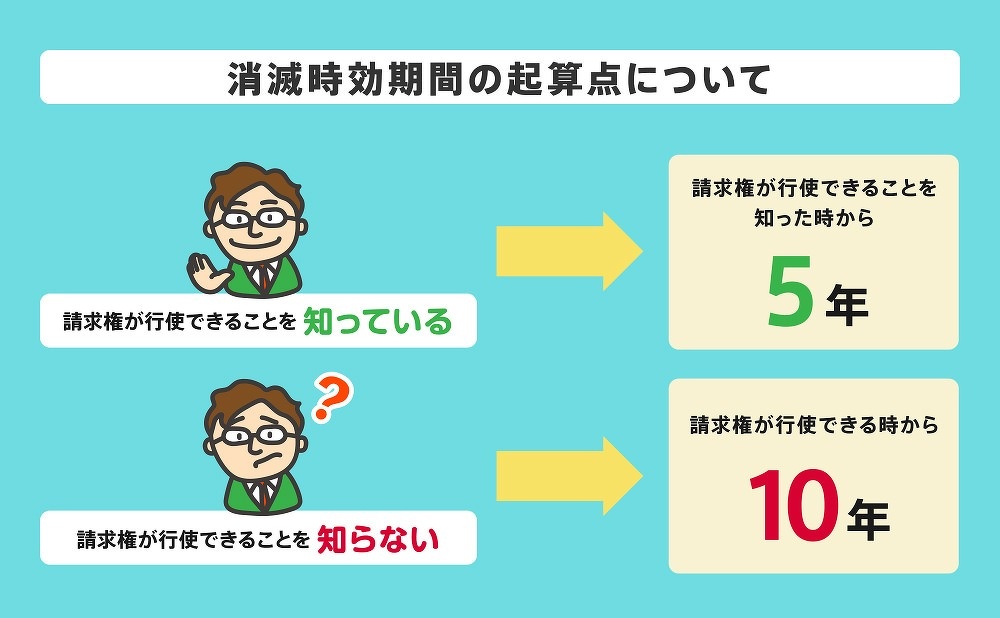

消滅時効とは、法律で定められた時効期間が経過した後に時効を使う意思を表示すれば権利が消滅する制度のことです。ここでの権利とは「債権者が債務者(借金した人)に対して金銭の支払いを請求できる権利」のことを指します。

簡単に言うと、借金や利息の最終返済日から5年経てば時効になるということです。

ただし、令和2年3月31日以前に成立した契約は旧民法が適用されるため、一般的な消費者金融や銀行からの借金の消滅時効期間は5年、個人間の借金の消滅時効期間は10年になるので注意しましょう。

「5年や10年も逃げるなんて現実的なの?」と思うかもしれませんが、一般的に友人からの借金の場合などは割とあるケースではあります。しかし、金融機関の場合は額が大きいほどそのままにするはずはないので、あまり期待せず頭の片隅に覚えておく程度にしましょう。

なお消滅時効については最近大きな法改正がありました。詳しくは以下の記事で解説しています。

5章 親の借金で任意整理を検討している場合はご相談を

一歩間違えれば、自分も借金地獄になる可能性がある親の借金。

発覚した際は不安で仕方がないことだと思いますが、まずは慌てずに「原則として、自分には一切の支払い義務がない」ことを思い出しましょう。

もしやむを得ず親の借金を肩代わりする羽目になってしまった場合は、まずは専門家に相談するのをおすすめします。借金の返済が厳しいと判断した時点で専門家と対策をしないと、どんどん借金返済への選択肢が減ってしまうからです。

一番悪手なのは、返済に追われて自分の生活費までも借金し出したり、借金を他の借金で返済しようと怪しい金融機関に手を伸ばして手遅れになることです。

オンライン相談も受け付けておりますので、まずはお気軽にご相談ください。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!