この記事は約 10 分で読めます。

経済状況が悪化し、住宅ローンの支払いができなくなることを「住宅ローン破綻」と呼びます。

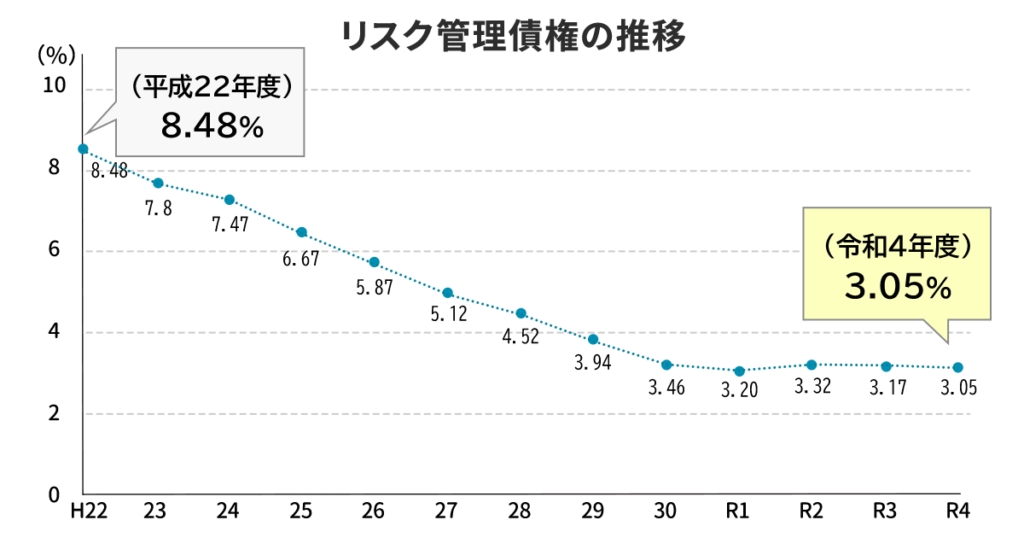

フラット35などを提供している住宅金融支援機構によると、直近3年間のリスク管理債権(滞納や破産などにより、回収が通常通りできなくなった債権)は約3%。100人に3人程度が住宅ローン破綻に陥っているという計算になります。

この記事では、住宅ローン破綻率や、破綻に陥りやすい人の傾向などについて解説します。

目次 ▼

1章 住宅ローンの破綻率は約3%|情勢による推移にも注目

住宅ローン破綻とは、住宅ローンの支払いができない状況のことを指します。

フラット35などを提供している住宅金融支援機構によると、リスク管理債権の推移は以下のとおりです。

※リスク管理債権とは、債務者が返済を滞納したり、返済不能になったりして通常通り回収できなくなった債権。いわゆる住宅ローン破綻に陥っている債権です。

| 平成22年度 | 8.48% |

| 平成23年度 | 7.80% |

| 平成24年度 | 7.47% |

| 平成25年度 | 6.67% |

| 平成26年度 | 5.87% |

| 平成27年度 | 5.12% |

| 平成28年度 | 4.52% |

| 平成29年度 | 3.94% |

| 平成30年度 | 3.46% |

| 令和元年度 | 3.20% |

| 令和2年度 | 3.32% |

| 令和3年度 | 3.17% |

| 令和4年度 | 3.05% |

参照|住宅金融支援機構 統合報告書

https://www.jhf.go.jp/files/300247962.pdf

https://www.jhf.go.jp/files/400353432.pdf

https://www.jhf.go.jp/files/400366714.pdf

平成22年より、住宅ローン破綻率は減少傾向にあることが分かります。

これは、住宅ローンの数が減少していることが理由でしょう。

破綻率の分母は、その年に住宅ローンのある人数、分子はその年に破綻した人数です。

古い住宅ローンは破綻や完済で減っていくので、全住宅ローン負担者に占める割合は減少していきます。

古い住宅ローンの減少と破綻率の減少が同じ方向に動いているので、古い住宅ローンの破綻率が高いのだと推測が可能です。

また、古い住宅ローンと昨今の住宅ローンの大きな違いとして、金利差があります。

バブル期などは5~8%の金利だったので、現在1%で組んだ状態と比べて4~7%程差があります。

例えば、2,000万円の残高がある人で考えると、1%で借りている人に比べて5~8%で借りている人は月々の返済額が6~12万程度変わってきますので、破綻率は高くなるでしょう。

そう考えると、機構が出している数字も鵜呑みにはできません。

3%という数字も住宅ローンを組んだ時期に区分して計測すると、古いものは破綻率5%くらいあるかもしれませんし、10年以内のものは1%とかしかないかもしれません。

そのため、現在住宅ローンを組もうと思っている人も「33人に一人が破綻か」と不安に思う必要もないでしょう。

1−1 新型コロナウイルス蔓延以降、相談件数は増えている

一方、住宅金融支援機構へのコールセンターへの相談件数は、令和2年の4月以降は下記のように急増しています。

| 年月 | 相談件数(単月) |

|---|---|

| 令和2年2月 | 15件 |

| 令和2年3月 | 214件 |

| 令和2年4月 | 1,158件 |

| 令和2年5月 | 878件 |

主な相談内容としては、

- 「今月分は入金できない。支払いを待ってほしい」

- 「収入が不安定になったので、返済期間を延長して返済額を下げたい」

- 「ボーナスが減りそうなので、ボーナス返済を取りやめたい」

といったものがあったようです。

まだ住宅ローン破綻はしてなくても破綻寸前の、いわゆる「住宅ローン破綻予備軍」が増えていることが分かります。

現在、住宅ローンの支払いがぎりぎりになっている人、貯金を崩しながら支払っている人は今後住宅ローン破綻に陥る危険があるので、早い段階で対策を取る必要があります。

対策については以下の記事にて詳しく解説していますので、ぜひ参考にしてください。

2章 住宅ローン破綻する人の傾向

住宅ローン破綻する理由は様々ですが、ある程度傾向があります。

傾向を知ることで、自身の状況と照らし合わせて事前に対策を取ることができるはずですので、ぜひ参考にしてください。

2−1 破綻する世代は50〜60代が多い傾向

住宅ローン破綻をする人の中で多い世代が、50〜60代です。

この世代は、病気や怪我によって休業・失業したり、事業を失敗したりすることが多いのが考えられます。

また、お子さんが独立したことで離婚をする夫婦も多く、世帯年収が減少したことも考えられるでしょう。

さらに、古い住宅ローンと昨今の住宅ローンは金利差が4~7%程度あります。

例えば、2,000万円の残高がある人で考えると、1%で借りている人に比べて5~8%で借りている人は月々の返済額が6~12万程度変わってきますので、破綻率は高くなるでしょう。

住宅ローンを組んだときから、15年、20年が経過していることですので、生活状況の変わっているかと思います。

当時は払えると思っていたはずが、経済状況が変わり支払えなくなってしまうケースが多く見られます。

2−2 貯金がなく、頭金なしで購入していると破綻しやすい

頭金なしのフルローンで購入している方は破綻しやすい傾向があります。

フルローンにすることで月々の支払額が多いこともありますが、住宅購入に向けて貯蓄をしていなかったという家庭は、予定外の収入の減少や出費に対応できない場合が多いと考えられます。

また、頭金なしで購入した場合、ローンの残債が不動産の価値を超えている可能性が高いでしょう。そのため、万が一住宅ローン破綻をしたときに、売却をしても借金が残ってしまうというリスクがあります。

2−3 新築物件は中古物件より破綻しやすい

新築物件は同じグレードの中古物件よりも割高であるため、住宅ローンの額もその分大きくなり、支払い月額もあがります。

また、住宅の価格が住宅ローンより大きければ、最悪の事態でも家を売却することでなんとかなりますが、価格の下落速度も新築の方が早いので、住宅ローンの残高と住宅の価格が均衡する時期が中古物件より先になる傾向にあります。

そのため、新築物件のほうが中古物件に比べて破綻しやすいと言えます。

2−4 ボーナス払いを設定していると定年後に破綻しやすい

ローンの返済にボーナス返済を設定している場合、定年後に破綻しやすい傾向があります。

正社員として働いている間はきちんとボーナスが支払われていても、定年後は当然ボーナスがありません。

ボーナス返済は高額に設定していることが多いですので、定年後に支払えなくなることが多いのです。

そもそもボーナスは安定して支払われるとか限らないものですので、ボーナス返済はあまりおすすめできません。

特に、ローンの返済が定年後も続くスケジュールなのであればボーナス返済は設定しないほうがよいでしょう。

2−5 完済予定が70歳を超えると危険

住宅ローンの完済予定年齢は80歳を上限としているものが多いです。

しかし、完済予定年齢が70歳を超えると住宅ローン破綻に陥るリスクが高くなります。

多くの人は60歳〜65歳で定年退職をします。最初の数年は年金で足りなくても、貯金を切り崩しながら生活ができるかもしれません。しかし、途中で貯金が尽きてしまう可能性があるでしょう。

高齢になると、介護費用や医療費なども増えてきます。できるだけ、定年前に完済するスケジュールでローンを組むのが理想的です。

2−6 民間の金融機関の住宅ローンは破綻しにくい

1章で紹介した住宅ローン破綻率は、住宅金融支援機構でフラット35を利用した人のデータです。

民間の金融機関は、住宅金融支援機構よりも審査が厳しい傾向があります。つまり、返済能力が高い人が利用している傾向があるということです。

「民間の金融機関を利用すれば破綻しにくい」というわけではありませんが、民間の金融機関の審査に通る人は破綻しにくい傾向があるでしょう。

3章 住宅ローンを組む際にはしっかりとしたライフプランを立てることが大切

住宅ローンは、今後20年、30年以上続くもの。そのため、現状だけでなく、将来のことも考えてライフプランを立てることが大切です。

ここでは、住宅ローンを組む際に心がけておくべきことについて解説します。ぜひ参考にしてください。

3−1 将来の収入と支出も予測する

住宅ローンは長い期間支払い続けるものですので、その間に仕事が変わります。失業してしまうこともあるでしょう。定年退職後は年金暮らしになるため、自身が定年するころ、年金がいくらもらえるか明確にではありません。

また、将来子供が大学に行くなどすれば、学費や仕送りなど、支出が増えます。

「今の収入ならこれくらい払えるだろう」ではなく、将来何かあったときのことも予測しながら余裕のある範囲内に支払いを抑えることが大切です。

3−2 配偶者の収入をあてにしない

共有名義にしていないとしても、「共働き」と自身の収入には見合わないローンを組んでしまう方もいます。

しかし、奥さまが産休・育休を取ればどの期間は収入が減りますし、離婚することも無きにしもあらずです。

そのため、配偶者の収入をあてにするのではなく、何かあったときでも自身の収入だけで支払える金額にしておくようにしましょう。

3−3 頭金を貯めてから購入する

住宅ローンは頭金0でも組めることがあります。しかし、頭金がないということは、その分月々の支払いが増えるということです。

また、頭金がないということは貯蓄ができていないということでしょう。将来、住宅ローン破綻をしないようにするためにも、毎月貯金ができるだけの余裕がある生活をすることが大切です。

4章 まとめ

住宅ローンの破綻率はおよそ3%。100人に3人は住宅ローン破綻に陥っているということです。

破綻に陥る原因としては、収入の減少や出費の増加が多く挙げられます。

そのため、破綻しないためにも、住宅ローンを組む前に将来のことも考えた上でシミュレーションをすることが大切です。

なお、現在すでに住宅ローンの支払が危ういという方は、早い段階でご相談ください。早い段階で相談するほど解決までの選択肢は増えます。

グリーン司法書士法人ではこれまで多くの借金トラブルを解決してきました。そのノウハウを活かし、最適な解決策を提案させていただきます。

初回相談は無料です、オンライン相談にも対応していますので、お気軽にご相談ください。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 住宅ローンが破綻する理由とは?

- 住宅ローンが破綻する理由は、主に下記の通りです。

・収入が減った

・定年を超えても住宅ローンが終わっていない

・金利が上がった

・世帯収入が減った

- 住宅ローンの破綻率は?

- フラット35などを提供している住宅金融支援機構によると、令和以降の住宅ローン破綻率は約3%であり、減少傾向にあります。