この記事は約 12 分で読めます。

住宅ローンを組んで住宅を購入したいと思っていても、自分一人の収入で希望の金額を借りることができなかったり、自分の一人で返済を行っていくのは不安だったりするひともいらっしゃるでしょう。

このような理由から住宅の購入をあきらめる前に、「収入合算」という方法の利用を検討してみてはいかがでしょうか。

収入合算とは大雑把にいうと、夫婦や親子の収入を合算して住宅ローンを組むことです。

ここでは、住宅ローンの収入合算について詳しく解説していきます。

目次 ▼

1章 住宅ローンの収入合算とは

住宅を購入する際に希望した金額のローンを組めない場合には、足りない分を頭金という自己資金で補う必要があります。

しかし、十分な頭金を用意できない場合も考えられます。

そのようなときに利用できるのが、収入合算です。

収入合算は、夫婦や親子の収入を合算して住宅ローンを組む方法です。

収入を合算して世帯収入を増やすことで、名義人一人の収入で住宅ローンを組む場合以上の金額を借り入れることが可能になります。

収入合算ができる合算者の要件は、多くの金融機関で「原則として同居する配偶者または親子であることとなっているので、誰でも合算対象者になれるわけではありません。

また、収入合算できる金額も金融機関ごとに違いがあり、多くの場合「本人の収入の50%まで」や「合算者の収入の50%まで」、「合算者の収入のすべて」などと決められています。

そのため収入合算の利用を考える場合には、事前に金融機関に確認しておく必要があります。

収入合算には「連帯債務型」と「連帯保証型」の2つがあるので、以下にそれぞれの仕組みについて解説していきます。

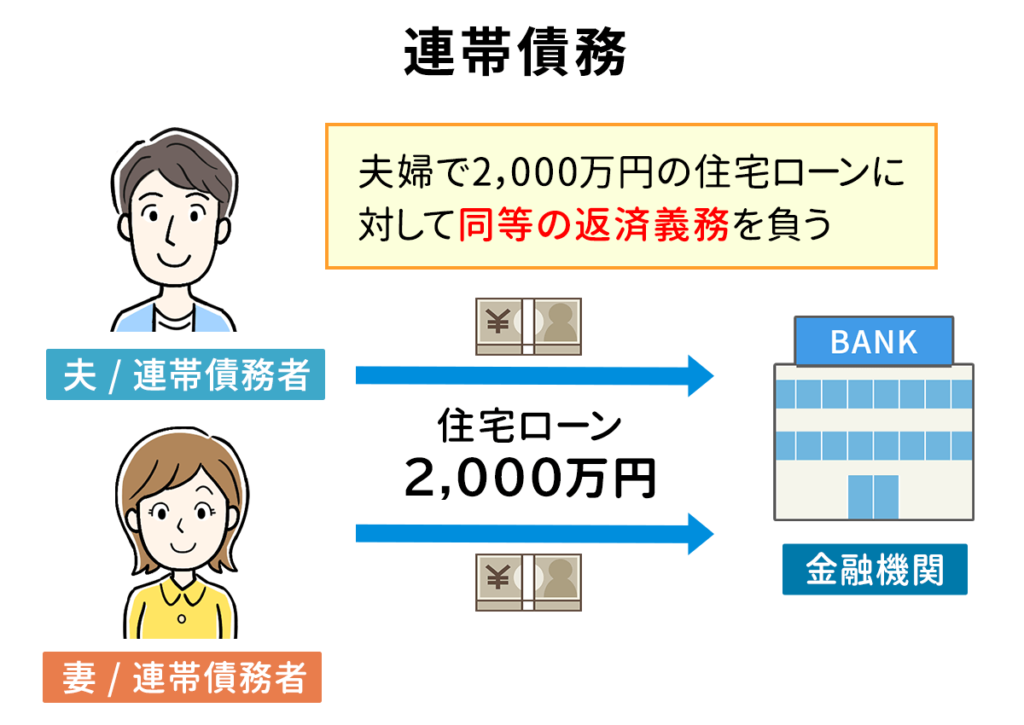

1-1 連帯債務型

連帯債務型の収入合算とは、夫婦もしくは親子などでローンを組む際に、その債務に関して債務を負う人全員(この場合は夫婦または親子)がローンの全額について責任を負うというものです。

連帯債務型の場合には、夫婦または親子のどちらも債務者となるため、名義人本人と合算者の双方に住宅ローン全額の返済義務が発生します。

万が一、名義人本人または合算者のどちらかが住宅ローンの返済が不可能になった場合には、もうひとりの債務者が全額の住宅ローンの返済を行う必要があります。

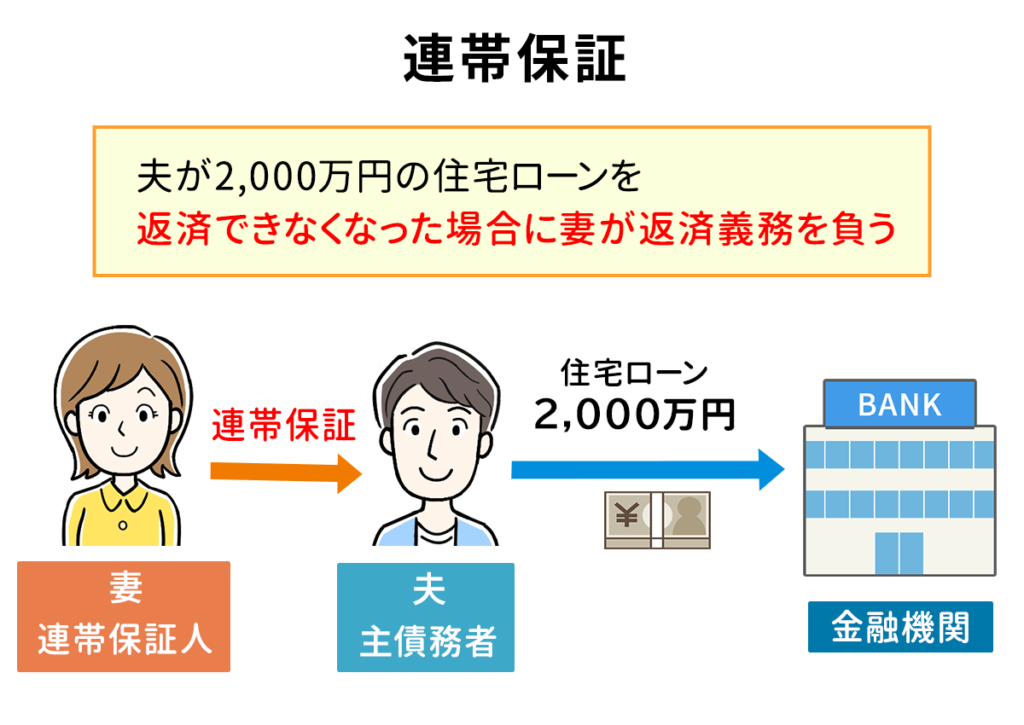

1-2 連帯保証型

連帯保証型の収入合算は、夫婦または親子のどちらかが債務者となり、もう一方がその「連帯保証人」になるというものです。

連帯保証型の収入合算の場合は、債権者が住宅ローンの返済ができなくなった場合に、債務者の返済能力の有無にかかわらず連帯保証人に返済義務が発生することになります。

一口に収入合算といっても、連帯債務型がひとつの債務に対して合算者も合わせてそれぞれが全額の債務を負うのに対し、連帯保証型の場合はあくまでも債務者ひとりの住宅ローンとなるという違いがあります。

連帯債務で申し込みができる代表的な住宅ローンは、フラット35の「デュエット」という商品です。

民間の金融機関の一部の住宅ローンでも連帯債務型の収入合算ができるものもありますが、数はあまり多くありません。

2章 収入合算とペアローンの違い

収益合算と同じように借入れ金額を増やす方法として、ペアローンがあります。

ペアローンとは、ペアローンとは夫婦や同性パートナーがそれぞれ別に住宅ローンを組み、一軒の住宅を購入するという方法です。

収入合算が、それぞれの収入を合計して一つの住宅ローンを組むのに対して、ペアローンは別個に2本の住宅ローンを組むというのが違う点となります。

ペアローンの場合は、ペアローンを組む2人のそれぞれが債務者となり、相手の借入に対してお互いが連帯保証人になる必要があります。

他にも、連帯債務を2本つけるペアローンや連帯保証人となる代わりに、いずれも連帯債務で組むケースもあります。

ただし、一軒の住宅を購入する場合でも2つのローンを組むことになるので、契約に必要な事務手数料や印紙代などの諸費用が一般の住宅ローンの倍必要となる点にご注意ください。

3章 パートでも収入合算できる?

収入合算で住宅ローンの借入を行う際には、正社員で安定した収入がある人だけではなく、パートの人でも収入合算でローンを組むことは可能です。

しかし、金融機関によってはパートの場合は収入合算で住宅ローンの借入を行うことができないケースもあるため、あらかじめ金融機関に問い合わせておきましょう。

4章 収入合算のメリット

収入合算のメリットは、3つのものがあります。

ここでは、その3つのメリットについて解説していきます。

4-1 申告する収入額を増やすことが可能になる

収入合算で世帯年収を金融機関に申告することによって、住宅ローンの借入額を増やすことができます。

購入したい住宅の金額に対して借入ができる住宅ローンの金額が足りない場合には、非常に大きなメリットであると言えます。

4-2 契約する住宅ローンがひとつで済む

収入合算を行って住宅ローンを組む場合には、住宅ローンは1つで済みます。

そのため、ペアローンと比較すると住宅ローンの借入の際の手続きが簡単になります。

4-3 ペアローンと比較すると諸費用が安くなる

収入合算で住宅ローンを利用する場合、契約する住宅ローンは1つです。

そのため、2つのローンの契約を行うペアローンと比較すると、住宅ローンを契約する際の諸費用を低く押さえることができます。

5章 収入合算のデメリットと注意点

収入合算には、メリットがある一方でデメリットや注意すべき点もあります。

ここでは、収入合算のデメリットと注意点について解説していきます。

5-1 連帯保証型は団体信用生命保険に加入できない

収入合算のうち連帯保証型を選んだ場合には、収入合算を行うパートナーは団体信用保険への加入ができません。

ただしフラット35で連帯債務を選択すると、夫婦の場合のみ「デュエット(夫婦連生団信)」に加入することが可能です。

これは夫婦のどちらか一方の加入者が死亡または所定の高度障害状態になった場合に、住宅の持ち分や返済額等に関わらず、残りの住宅ローンが全額弁済されるという団体信用生命保険です。

ただし、親子など夫婦以外で連帯債務の住宅ローンを組む場合には、団体信用保険に加入できるのはどちらか一方のみになるので、注意しましょう。

5-2 連帯保証型の場合は住宅ローン控除や住まい給付金の対象は主債務者のみになる

連帯債務型の収入合算を行った場合には、パートナーも住宅ローン控除を受けることができます。

しかし連帯保証型の収入合算を選択した場合には、パートナーは住宅ローン控除や住まい給付金の対象にはなりません。

5-3 共有名義の場合は負担額と持ち分割合を合わせる必要がある

収入合算における負担割合は、住宅の所有権に大きな影響を及ぼします。

住宅の名義は登記申請によって決定しますが、基本的には購入時の費用負担に応じて登記するためです。

連帯債務型の場合であれば購入資金の負担割合に応じて持分割合が決まり、連帯保証型でも収入合算者が頭金を支払う場合には、その金額に応じた共有名義で登記する必要があります。

ローンの負担金額が少ないのに持分割合が多いとその差額分が贈与とみなされ、贈与税の対象になる可能性が出てくるため注意しましょう。

さらに収入合算のうち連帯債務型を選択し、2人が住宅ローン控除を受ける際にも、控除できる金額は負担割合までとなります。

そのため、負担額と持分割合については慎重に決める必要があります。

5-4 収入の減少を考慮して借り入れ額を決める必要がある

収入合算を行う場合、合算者が今後も同じ収入を維持できるかという点についても注意が必要です。

病気やケガで働けなくなったり、リストラにあって収入が途絶えてしまうこともりますが、妊娠・出産・育児で休業し、その間収入が減少したり退職して収入が途絶えてしまう可能性もあります。

借り入れる住宅ローンの金額を増やすために2人分の収入合算を行う場合には、万が一のことが起こった際に住宅ローンの返済が家計を圧迫する可能性があります。

借り入れ可能な金額は、返済可能な金額であると考えてはいけません。

住宅ローンの借入額については、余裕をもって返済できる額までの金額にとどめておきましょう。

6章 共働き夫婦の場合にはどのような方法で住宅ローンを組むべき?

ここまで収入合算について解説してきましたが、共働き夫婦の場合にはどのような方法で住宅ローンを組むのがベストなのでしょうか。

以下に、夫婦の収入ごとにおすすめの住宅ローンの組み方について解説していきます。

6-1 片方が収入の大半を担っている場合

夫婦や親子のうち片方が収入の大半を担っている場合には、最もシンプルな単独契約がおすすめです。

3,000万円の住宅ローンを夫が単独で借り入れる場合には、債務負担者や債務者名義などは以下のようになります。

横スクロールできます

| 夫 | 妻 | |

|---|---|---|

| 債務者 | 主たる債務者 | 債務なし |

| 債務の振り分け | 3,000万円 | 0円 |

| 事務手数料負担 | 要 | 不要 |

| 住宅ローン控除の利用 | 可 | 不可 |

| 団体信用生命保険への加入 | 可 | 不可 |

| 名義 | とれる | とれない |

単独名義で住宅ローンの借入を行う場合には、住宅ローンの名義は本人だけとなるので、住宅ローン控除や団体信用生命保険へ加入できるのも契約者本人となります。

ただし、収入がほとんどない方には負担がかからないので、夫婦のどちらかが専業主婦(夫)である、一方の収入だけで住宅購入のための借入が可能である、一方が親からの贈与や相続などで十分な資金を持っているといったケースに適した借り入れの方法です。

住宅ローンは、一般的に長期にわたる返済が必要になるので、夫婦のどちらかの収入が安定している場合には、単独名義で住宅ローンの借入を行うことをおすすめします。

6-2 収入に差がある場合

収入合算契約の場合には、夫婦の収入を足して住宅ローンの審査を受けるため、夫婦のうちどちらか単独で住宅ローンの審査を受ける場合よりも、より多額の融資を受けられるというメリットがあります。

収入合算は、夫婦で1つの住宅ローンを組む方法で、連帯債務型と連帯保証型の2つがあります。

ここでは、夫婦二人で3,000万円を借り入れた場合について解説していきます。

| 連帯債務型 | ||

|---|---|---|

| 夫 | 妻 | |

| 債務者 | 夫婦双方 | |

| 債務の振り分け | 夫婦で3000万円全額の債務者となる | |

| 事務手数料負担 | 夫婦で一本のローンを組むため事務手数料負担がローン一本分で済む | |

| 住宅ローン控除の利用 | 可 | 可 |

| 団体信用生命保険への加入 | どちらか一方 金融機関による(フラット35であれば加入可) | |

| 名義 | とれる | とれる |

連帯債務型はどちらも同額の債務を負うことになるので、このケースではそれぞれが3,000万円の返済義務を負いますが、当然ながら合計で6,000万円を返済しなければならないということではありません。

2人で利息などを考慮せず3,000万円を返済すれば、問題なく完済となります。

この連帯債務型の収入合算の特徴は、1つの住宅ローンを組むだけでも、それぞれが住宅ロ-ン控除を受けられるという点です。

夫婦やそれ以外の親子などで連帯債務型のローンを組む場合には、フラット35のデュエットを利用する場合や、少数ではありますが金融機関によっては団体信用生命保険に加入することができます。

で組む場合や、で、夫婦の両方が団体信用生命保険に加入することができます。

ただし、団体信用生命保険への加入は債務者一方のみとなっている金融機関が多いので、もう一方の債務者が亡くなった時は団体信用生命保険の適用を受けられないという点に注意しましょう。

夫婦の収入が近ければ近いほど、万が一の事態が起こった場合の負担が大きくなるのでこの点にも注意が必要です。

| 連帯保証型 | ||

|---|---|---|

| 夫 | 妻 | |

| 債務者 | 債務者 | 連帯保証人 |

| 債務の振り分け | 3,000万円 | 0円 |

| 事務手数料 | 要 | 不要 |

| 住宅ローン控除の利用 | 可 | 不可 |

| 団体信用生命保険への加入 | 可 | 不可 |

| 名義 | とれる | とれない |

連帯保証型はあくまでも夫婦の一方が債務者になるので、もう一方が住宅ローン控除を利用したり団体信用生命保険に加入したりすることはできません。

また、連帯保証人が名義を取れないことも、連帯債務型との大きな違いのひとつです。

連帯保証型は連帯債務型と比較すると大きなメリットがないため、どちらの方法を利用するかはそれぞれが住宅ローン控除を利用できる連帯債務型の方が、支払総額を低く押さえることができるケースが多いでしょう。

ただし、連帯保証型を取り扱う金融機関がおおく、プランもさまざまな種類があるので自分に合った住宅ローン借入方法を選ぶことができます。

6-3 双方ともにある程度以上の収入がある場合

ペアローンとは、夫婦それぞれが住宅ローンの契約を行い、2つのローンで1つの住宅を購入するという方法です。

このペアローンは借入額を合わせる必要はなく、3,000万円の物件を借り入れる場合には夫が2,000万円、妻が1,000万円といったような形でローンを組むことが可能です。

3,000万円の住宅をペアローンで借り入れるケース(夫2,000万円、妻1,000万円)を例に挙げて特徴をまとめると、以下の表のようになります。

| 夫 | 妻 | |

|---|---|---|

| 債務者 | 債務者 | 債務者 |

| 債務の振り分け | 2,000万円 | 1,000万円 |

| 事務手数料負担 | 要 | 要 |

| 住宅ローン控除の利用 | 可 | 可 |

| 団体信用生命保険への加入 | 可 | 可 |

| 名義 | とれる | とれる |

ペアローンは夫婦のどちらも債務者となるため、住宅ローン控除や団体信用生命保険への加入といった名義人に認められる権利のほとんどを実行できます。

しかし、事務手数料は住宅ローン2つ分が発生し、ペアローンを組んだ片方が死亡したり高度障害を負ったりした場合でも、もう片方の返済義務がなくなることはありません。

6-4 6章のまとめ

ここまで単独契約、収入合算、ペアローンについて解説してきました。

団体信用生命保険に加入できなかったときは、収入合算の相手方の負担が大きく増えたり、相続人などが返済できなくなってしまったりする可能性があります。

また、ペアローンや債務合算によりローンを組んだ場合には、離婚の際などに名義の持ち分に関しての協議を行う必要も出てきます。

そのため、借入金額は夫婦の一方の収入のみでも支払える程度の金額にとどめておく方が安全であると言えます。

7章 住宅ローンの組み方に迷ったら専門家に相談しよう

ここまでの解説で、住宅ローンの組み方は大きく3つに分けられることがお判りいただけたと思います。

夫婦や親子などそれぞれに収入がある場合に一番お得に住宅ローンを組む方法を知りたい場合には、モーゲージプランナーやライフプランナー、ファイナンシャルプランナーなどの専門家に相談することをおすすめします。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 住宅ローンのペアローンと収入合算の違いとは?

- ペアローンとは、ペアローンとは夫婦や同性パートナーがそれぞれ別に住宅ローンを組み、一軒の住宅を購入するという方法です。

それに対し、収入合算とは夫婦や親子の収入を合算して住宅ローンを組む方法です。

- 住宅ローンの収入合算していた妻が退職するとどうなる?

- 借入時に収入合算で住宅ローンを組んだとしても、その後妻が退職することに問題はありません。

しかし、妻の収入ありきでローンを組んだ場合、住宅ローンの支払いが家計を圧迫し返済が困難になる恐れもあります。