この記事は約 15 分で読めます。

- 自己破産における陳述書とは何か

- 自己破産の際に陳述書を作成するときのポイント

自己破産をするにあたって、裁判所に「陳述書」という書類を作成して提出しなければいけません。

「陳述書」と聞くと堅苦しく“反省文”のようなものと思われがちですが、実際には「なぜ借金を負ったのか」「なぜ自己破産をしなければいけなくなったのか」という経緯を記すものです。

とはいえいきなり「陳述書を書いてください」と言われても、何を書いていいか分かりませんよね。

この記事では、自己破産における陳述書を書く時のポイントの解説し、実際のサンプルも紹介します。

ぜひ参考にしてください。

目次 ▼

1章 自己破産における陳述書とは

陳述書は、自己破産を申し立てる際に免責許可の申立書などと一緒に必要な書類で、申立人が作成しなければいけません。

陳述書には主に「破産申立てに至った事情」を記載します。つまり「なぜ、自己破産をする事になったのか?」という事情を書くということです。

具体的に以下のような内容を記載します。

- 職歴

- 家族関係

- 現在の住居の状況

- 自己破産費用の調達方法

- 自己破産に至った経緯

- 支払不能に至った経緯

- 免責不許可事由

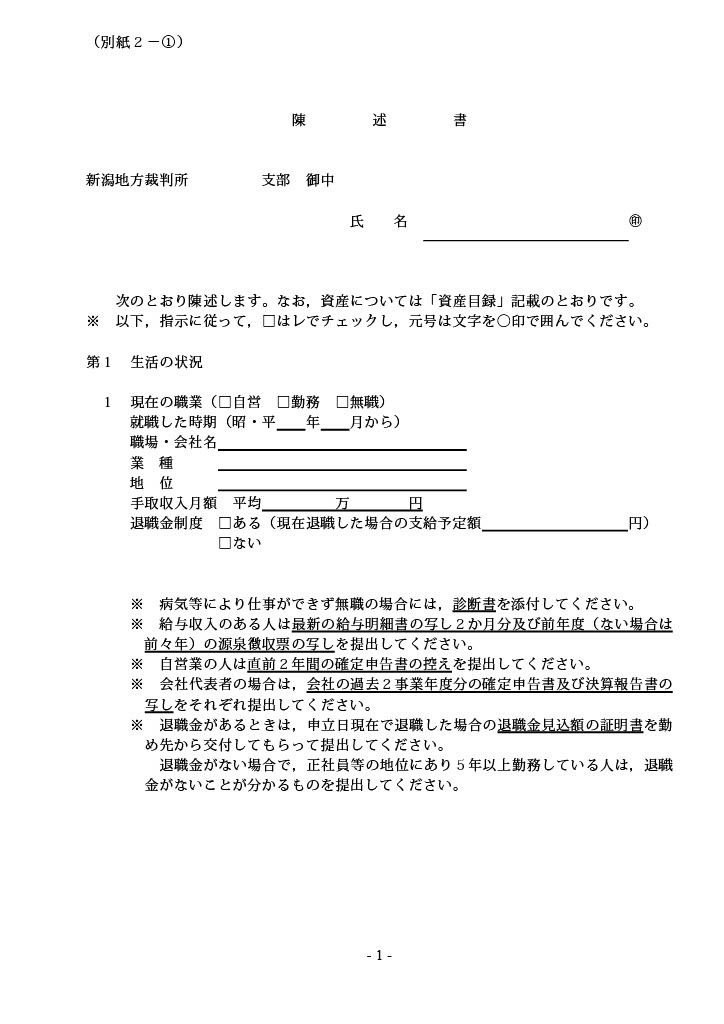

以下は、裁判所が開示している陳述書の書式例(一部)です。

(引用:新潟地方裁判所)

次章では、陳述書を書く際のポイントについて解説します。

2章 自己破産における陳述書を書く際のポイント

ここでは、自己破産における陳述書を書く際のポイントを解説します。

以下の2つのポイントを押さえておけば、それほど難しいものではありません。

- 事実を明確に記載する

- 免責不許可事由に該当する場合でもごまかさない

ポイントについて詳しく見ていきましょう。

2−1 事実を明確に記載する

大切なことは、読んだ人が分かるよう、借金に関する事実を明確に記載しましょう。

様々な事実の中で特に大事なのは「いつ、誰に、いくら借りて、いくら返したのか」というお金の流れに関する部分を時系列に沿って書くことです。

とはいえ、全てを明確に覚えてはいないですよね。その場合には、細かい金額などは書かず、「何に使ったお金か」「なぜ借金を返せなくなったか」といった事情を記載すれば問題ありません。

2−2 免責不許可事由に該当する場合でもごまかさない

自己破産には免責不許可事由というものがあり、これに該当すると自己破産が認められないとされています。よくあるのが、ギャンブルや浪費による借金です。

とはいえ実際は、免責不許可事由に該当していたとしても、裁判所の裁量で認めてもらえることも多くあります。

そのため、免責不許可事由に該当していたとしても、その事実についてごまかさずきちんと記載しましょう。

「ギャンブルで作った借金だとバレたら、自己破産が認められなくなるのでは…」とごまかそうとする人もいらっしゃいますが、それは逆効果です。

裁判所は徹底的にお金の流れを調査しますので、ごまかしてもバレてしまう可能性が高く、ごまかしていることがバレるとせっかく認められるはずのものも認められなくなってしまいます。

免責不許可事由は、主に以下の通りです。

- 借金を返さないためにわざと財産を隠したり、財産価値を下げる行為

- 特定の債権者だけに偏って返済する行為

- クレジットカード決済で商品を購入し、それを売るなどして換金する行為

- ギャンブルや、投資、不要なショッピングなどによる浪費行為

- 自己破産をする前提で新たに借金をする行為

- 裁判所に嘘の債権者一覧や借金額など虚偽の報告をする行為過去7年以内に自己破産をしている

3章 【ケース別】自己破産における陳述書のサンプル

陳述書には様々な情報を記載します。が、多くは職歴や婚姻歴、生活状況など事実をそのまま書けば足りるものです。

もちろん、中には事案ごとに変わるところもあり、その典型例が「具体的事情」と呼ばれる部分です。

ここは、その人がどういう事情で破産に至ったのかを書くところで、当然ながら同じものは一つとしてありません。逆に言えば、具体的事情をどう書くかが陳述書において一番重要と言っていいでしょう。

ギャンブルで遊びまくって借金を作ったのか、やむに已まれぬ事情で生活費が足りなくて借金したのか、それとも事業に失敗したのか、内容によって裁判所の免責に対する心証や判断も変わります。

そこで、ここでは以下の3つの事例で具体的事情の文例を紹介したいと思います。いずれもグリーン司法書士法人において過去に実際あった案件を元に再構成したものです。

- コロナで仕事を失ったケース

- ギャンブルによって借金が増えたケース

- 事業に失敗したケース

3-1 コロナで仕事を失ったケース

以前から借金をしていて、ただでさえギリギリの返済状況だったものが、コロナのために失職し、返済計画が総崩れになったケースです。

「なぜもっと早く債務整理しなかったんですか」という指摘がある可能性があるので、そこを見越して反省を述べていくことがポイントです。

コロナで仕事を失ったケース

私は平成25年に夫と結婚しました。夫は会社員でしたが稼ぎは少なく、手取りで月20万円ほどでした。私もパートとして働きに出て、5~6万円でしたが稼いでいました。

家賃6万円の賃貸住宅に住み、苦しいながらも細々と生活していましたが、平成30年に夫が病気になり、2か月ほど入院することになりました。

勤務先から10万円ほどの手当の支給はありましたが到底生活費を賄えるものではなく、かといって私もいきなり給料が増えるわけもなく、A社から50万円の借入をしました。その後、月2万円の返済が始まりました。

夫の入院は2か月で終わりましたが、通院治療が始まり、以前ほどしっかりと働くことができなくなりました。

手取りも15万円ほどに減り、生活はさらに厳しくなりました。私も看病などでシフトを増やすわけにもいかず、生活費の不足を各社からの借入れで賄っていました。

平成31年から令和2年にかけて、B社、C社、D銀行、Eカード、Fカードと借入先が増えていきました。

クレジットカードのリボ払いも使いました。令和2年には返済額が月10万円を超えるようになり、借入れで返済をする悪循環に陥っていました。

そんな状態の中、新型コロナウイルス感染症の蔓延により私がパートの仕事を失ってしまいました。

すぐに再就職先を探したものの、世間の状況的にも、また年齢的にも全く見つからず、コロナ給付金や社会福祉機業界からの緊急小口資金の借入などでどうにか生活している状態でした。

1年ほどでやっと仕事が見つかり、新たにパートとして働き始めましたが、収入は10万円程度でした。

以前の仕事よりは上がったものの、すでに各社への返済は15万円を超え、到底払えるものではありませんでした。

夫の病気のこともあり、このまま借金生活を続けていくことに強い不安を感じたので、ネットで調べた司法書士事務所へ相談に行きました。相談の結果、自己破産をすることとなり、今回の申立てに至りました。

破産となったことで、私を信頼してお金を貸していただいた債権者の方々にはご迷惑をお掛けすることとなり、申し訳ございません。今後は夫婦で堅実な生活を心がけます。

3-2 ギャンブルによって借金が増えたケース

仕事上のストレスからキャバクラやギャンブルに入り浸り、借金ができたケースです。

このような免責不許可事由が明らかに認められるケースでは、裁量免責を得るため、事情を詳細に、かつ正直に説明した上で真摯な反省を見せるようにすることがポイントです。

ギャンブルによって借金が増えたケース

昭和60年に大学を卒業し、大手企業に就職しました。数年後、社内で知り合った女性と結婚し、子が2人できました。

マイホームとしてマンションの一室を買い、A銀行で住宅ローンを組みました。返済は月10万円ほどで、ボーナス払いで30万円、返済期間30年の契約でした。夫婦ともに大手企業で働いており、それぞれ手取りが40万円ほどあったので、ローンの支払に困ることはありませんでした。

平成5年だったか、私が30歳になった頃に、ある大きなプロジェクトのリーダーを任されました。

そのお祝いとして先輩に夜のお店へ連れていってもらいました。思えばこれが全ての始まりでした。その時連れて行ってもらったのはキャバクラで、代金も先輩が全て持ってくれました。

しかし、それまで夜のお店というものに一切行ったことがなかった私はその楽しさにハマってしまったのです。

その次の休みの日に、一人でその店に行きました。以降、月1回程度のペースでキャバクラに通うようになり、1回あたり4万円程度使うことが多くなりました。最初の2年くらいはこのペースだったので自分の小遣いと、足りない分は貯金から出して補っていたので、住宅ローンや生活費の支払に困ることはありませんでした。ボーナスもしっかり出ていたので、なんとかなっていると錯覚していたように思います。

平成5年に任されたプロジェクトは順調に進んでおり、平成8年にはほぼ完了というところまできていました。

しかし、最後のところで重要な発注のミスがあり、そのカバーのために私が取引先への謝罪や代替手段の確保に奔走することになってしまいました。ほぼ毎日終電で帰るようになり、たまの休日は疲れ切って家で寝ているだけということが多くなりました。

妻も、最初の頃は励ましたり応援したりしてくれていましたが、徐々に嫌気がさしてきたのか、家にいてもあまり会話することがなくなりました。

私は自宅に居づらくなり、仕事の帰りにストレス発散のためキャバクラに行くことが増えました。行きつけの店も増え、毎週のように行っては数万円を使うという感じでした。

当然ながら小遣いだけでは足りなくなり、消費者金融から借りて補うようになりました。最初に借りたのはB金融で、平成7年頃だったと思います。その時は20万円借りて、月1万円の返済でした。

平成9年の夏頃、ようやくプロジェクトが完了しました。ようやく終わった、と安堵の気持ちが大きかったです。その後は終電で帰ることもほぼなくなり、キャバクラ通いも落ち着いていきました。B金融への返済も順調にできるようになり、平成12年頃には完済しています。

平成14年に課長へ昇進し、部下5人を持つことになりました。

全員優秀な部下でしたが、上司として時には相談に乗ることもあり、話しにくいことは飲みながら話すこともありました。そのような時は、立場上私が代金を全額支払っていました。

多い時にはほぼ毎日どこかで飲んでいることもあり、そういう場合には週に10万円近い飲食費がかかることもありました。課長になったことで給料はやや上がり、50万円ほどになったものの、住宅ローン、自動車ローンのほか、子供も高校受験を控えて教育費がかかるようになったので、それらの支出を除くと自分で自由に使えるお金は10万円ほどでした。

この状況で上記のような生活をしていたため、お金が足りず、借入れで賄うようになりました。

B金融から借入を再開したほか、C銀行のカードローンを組み、クレジットカードの借入枠も使うようになりました。数年前に一度、返済完了した経験から、「今回も大丈夫だろう」と軽く考えてしまいました。

課長として部下の管理のほか、会社の経営状況の管理報告や会議への出席も増え、慣れない仕事と責任にストレスが溜まっていきました。

その上に借金の返済もあり、家庭のこと、バレたらどうしようという不安など、様々なものが積み重なり、平成16年頃から、逃げるようにキャバクラ通いを再開してしまいました。

飲んで楽しく話している間は現実を忘れて過ごせるので、以前にも増して通う頻度が増えました。毎週末どこかで飲んでいたように思います。

そのような生活を続けているうち、平成25年頃になって住宅ローンのボーナス払いができない状態であることに気づきました。この支払いが滞ったら家族にバレると焦り、急遽消費者金融Dから30万円借りてボーナス払いに充てました。

その後も、毎月の支払いはともかくボーナス払いになると借入でしのぐという生活を数年続けました。

その間、流石にこれはまずいと本気で感じたのでキャバクラに行く頻度を減らし、部下との相談などもなるべく社内の会議室などを使ってやるように心がけました。

しかし、情けないことにキャバクラ通いを完全に断ち切ることはできず、月に1~2回程度は行ってしまっていました。

そうこうするうちに、平成30年頃だったと思いますが、すべての借入先で貸付けの上限にかかり、追加の借入れができなくなりました。ここに至ってもまだ何とかなる、家族に秘密にして解決したいという考えを持っており、あろうことかギャンブル(競馬とパチンコ)に手を出してしまいました。当然ながら全く勝てず、そこで躍起になってギャンブルにのめり込んでしまいました。

ギャンブルが原因で街金からの借入が増え、この頃の債務総額は600万円ほど、返済も月に15万円ほどになっていました。ギャンブルで負けたストレス、借金返済の悩み、バレたくないというプレッシャー・・・全てから逃げ出すように、キャバクラやナイトクラブに入り浸るようになってしまいました。

結局、令和3年になって私のスーツから大量のキャバクラ嬢の名刺が妻に見つかったことで全てがバレました。

当然、妻は激怒し、それを通り越して呆れられました。本当に情けないことです。ただ、子供のこともあるのでと、経済的な立て直しを条件に離婚はしないでくれました。

そこで、私はすぐに司法書士事務所へ相談に行き、自己破産をすることとなりました。住宅ローンの支払いだけは、30年間で払い切っていたので、諸々を専門家、妻とじっくり相談し、自宅は手放すことでまとまりました。

不動産会社で任意売却をした後、今回の申立てに至った次第です。

キャバクラやギャンブルで借金を作り、私のつまらないプライドで状況を悪化させ、結果的に全てバレて破産となってしまったことにつき、非常に恥ずかしいですし、それでも協力してくれた妻には感謝しきれません。

債権者の皆様には非常に大きなご迷惑をお掛けすることとなりますが、子供のため、妻のため、経済的更正の道をいただければと思います。

3-3 事業に失敗したケース

事業に失敗して破産したというケースです。

事業者破産はほぼ確実に管財事件になります。債務額も通常の個人の破産と比べて高額になりやすいです。

事業に失敗したケース

平成10年頃、成人してすぐにA社のクレジットカードを作って買い物をするようになりました。この頃はこれだけの支払いで、金額も2~3万円程度だったので問題なく支払えていました。

平成12年に大学を卒業して運送業者(甲株式会社)に就職しました。手取りは25万円ほどあったので、一人暮らしでしたが生活費はまかなえるだけの収入はありました。

平成16年に結婚し、翌年に子供が1人生まれました。

この頃から、収入を増やすことと自分と家族の時間を作りながら仕事をしたいと思うようになり、将来は自分で事業をしようと考え始め、そのための貯金も始めました。

平成20年に運送業者を退職し、自分で運送業を立ち上げました。その際、自分の貯金150万円のほか、B銀行から300万円を事業資金として借りました。これを元手にトラック1台を買い、事務所と倉庫を借りて自営業を始めました。

事業は、開始直後は大変だったものの徐々に軌道に乗り、前職時代の付き合いから仕事を回してもらいながら順調に進んでいました。

主要な取引先は前職の甲株式会社で、その他に自分で開拓した取引先が数社ありました。収入は月100万円ほどで、そこから事務所賃料などの経費を除くと手取りは30万円ほどありました。

平成25年、これは大丈夫そうだと考え、妻とも相談のうえ、事業を拡大しようと決意しました。

そこでB銀行から300万円の追加融資を受けるとともに、C銀行からも500万円を借りて事務所を移転し、トラックも数台増やしました。それとともに事務員やドライバー、アルバイトも雇って販路の拡大へと踏み切りました。

当時の月収は500万円ほどで、経費を除いた収入も50万円以上はある状態でした。このような状況だったので、各社への支払いも問題なくできていました。

平成27年に、不況のあおりを受けて甲株式会社が倒産してしまいました。

当時の売上の約半分は甲株式会社からの仕事だったため、わが社への影響も非常に大きく、売上が激減してしまいました。事務所の賃料の他に自宅の家賃、従業員への給料、その他の経費の支払いのため、自分の貯金を切り崩すだけでは追い付かず、D社から100万円を借りてやり繰りしていました。

その後、なんとか売り上げを増やそうと努力したものの、他社からの仕事もなかなか増えず、経営は非常に厳しい状態が続き、足りない分は各社からの追加融資や借入れで賄っていました。

会社だけでなく、私個人としても数社のクレジットカードや銀行のローンを組んだり、買い物にしてもリボ払いを使うなどで返済をどうにか低くしようとしていました。

平成28年頃から妻もパートとして働きはじめ、月10万円程度の収入を得るようになりました。しかし生活は苦しい状況が続きました。

平成30年には子供も中学生になり、学費としてまとまったお金が必要になりました。これはE社からの借入でまかないました。子供にだけは不自由をさせたくなかったので、そこだけはと思って何とかやり繰りしているつもりでした。

令和元年になると仕事の方も取引先への支払いが滞りはじめました。これはまずいと思って銀行へ融資の話をしに行きましたが、すでに多額の負債を抱えている状況であり、追加融資は断られてしまいました。

令和2年、もはやこれ以上どうしていいか分からなくなり、司法書士事務所へ相談に行った結果、自己破産を勧められました。

事業破産ということで弁護士を紹介していただき、費用を分割で積み立てたうえでこのたびの申立てに至りました。

甲株式会社が倒産した後、もっと冷静に立ち回っていれば違う結果になったのかもしれないという反省はありますが、当時は目の前の支払いをどうするかに必死でした。

その後の行動も無計画であったと思います。このような私の無計画な借入によって債権者、家族、従業員の皆様に大きなご迷惑をお掛けすることになり、申し訳ございません。

4章 陳述書の作成に困ったら専門家に相談しよう

陳述書は借金が返済できなくなった現状を反省するためにも、自身で作成するのが理想ですが、どうしても書けない方もいると思います。

もし、陳述書の作成に困ったら、依頼している専門家に相談してみましょう。

具体的事情というのは、その性質上、本人でないと知らないことばかりです。そのため、専門家に作文の全てを代行作成してもらうことは難しいですが、書き方や書く内容についてアドバイスをしてもらえます。

グリーン司法書士法人ではこれまで多くの自己破産手続きをサポートさせていただきました。

もちろん、陳述書の作成についてもアドバイス可能です。

初回相談は無料ですので、自己破産についてお困りでしたらお気軽にご相談ください。

自己破産に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:自己破産 条件

自己破産の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 自己破産の陳述書とは?

- 自己破産の陳述書は、自己破産を申し立てる際に免責許可の申立書などと一緒に必要な書類で、申立人が作成しなければいけません。

自己破産の陳述書について詳しくはコチラ

- 自己破産申立て時の必要書類とは?

- 自己破産時に必要な書類は、主に下記の通りです。

・申立書

・陳述書

・債権者一覧表(債権調査票)

・住民票・戸籍謄本

・家計の収支が確認できる書面

・保有するすべての預金口座の通帳の写し

・財産目録

自己破産の必要書類について詳しくはコチラ