この記事は約 13 分で読めます。

自分は借り入れを行ったけれど、その借入金の一部が過払い金として戻ってくるのではないか?と思われている方も少なくないでしょう。

しかし、借り入れたお金のすべてが過払い金の対象となるわけではなく、一定の条件を満たしている場合のみ過払い金の対象となります。

では過払い金の対象となるのは、どのような方法で借り入れを行ったケースなのでしょうか。

ここでは過払い金の対象となる借入や、借り入れの種類について解説していきます。

目次 ▼

1章 過払い金とは

過払い金とは、貸金業者に払いすぎてしまった利息のことをいいます。

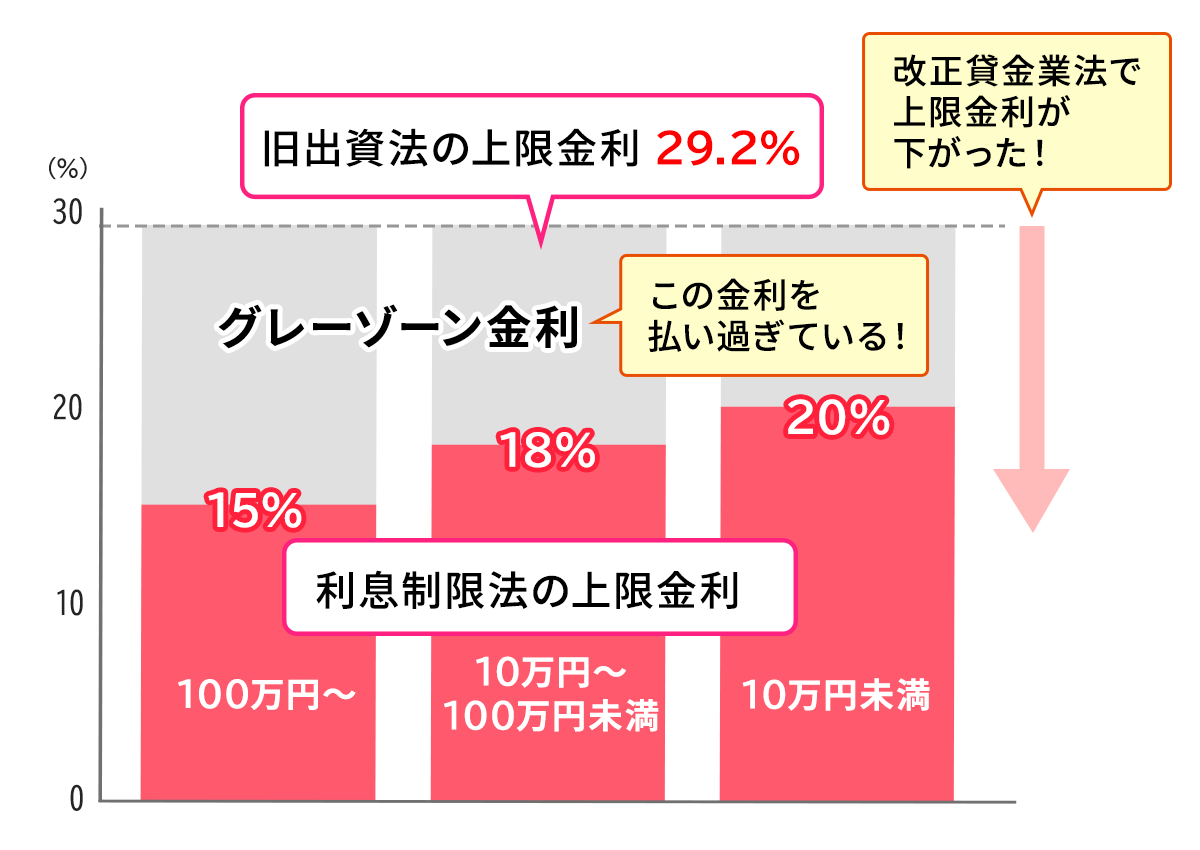

もともと貸し付けに関する法律には、利息制限法と出資法の2つがあり、それぞれ異なる上限利率が定められていました。

この上限利率は、利息制限法の上限利率は元金によって変わり最高で20%です。

これに対して、出資法の上限利率は2010年までは29.2%となっており、それ以降は20%となりました。

原則として利息制限法の上限利率を超える支払いは無効なのですが、旧貸金業法により一定の要件を満たすことで、利息制限法を超える利率での貸付が認められていました。

この一定の要件を満たしていないにも関わらず、利息制限法で定められた利率以上の利率で貸付を行った場合、合法と判断されないので過払い金が発生します。

以下の表は、利息制限法と出資法の上限利率をまとめたものです。

横スクロールできます

| 元金10万円未満 | 元金100万円未満 | 元金100万円以上 | |

|---|---|---|---|

| 利息制限法 | 年10% | 年18% | 年15% |

| 出資法 | 元金の金額にかかわらず年29.2%が上限利率(2010年の改定前まで) | ||

この利息制限法と出資法の利率の差の部分を「グレーゾーン金利」といい、これが過払い金が発生する原因となっています。

しかしこのグレーゾーン金利を有効とするための要件は非常に厳しく、ほとんどの貸付で要件を満たしていなかったため、2006年に最高裁で「払いすぎた利息」であると認められ、その分の返済額を請求できるようになりました。

この払いすぎた利息のことを、「過払い金」と呼びます。

この出資法は2010年6月18日に改正され、それ以降の上限利率は20%となっています。

2章 過払い金の対象になる可能性が高い人

過払い金の返還を受けるためには、条件を満たしておく必要があります。

ここでは、条件を満たし過払い金の対象になる可能性が高い人について解説していきます。

下記の条件に1つでも当てはまる場合には、専門家に無料の過払い診断をしてもらうことをおすすめします。

2-1 2010年までにお金を借りたことがある人

2010年に改正貸金業法という法律が施行され、貸金業者は利息制限法の上限利率を超える利率での貸し付けを行うことができなくなりました。

逆にいえば2010年以前に借入を行っていた場合、利息制限法の上限利率を超えた借入を行っているケースがあります。

2-2 クレジットカードでキャッシングをしたことがある人

クレジットカードでキャッシングを行った場合でも、過払い金が発生している可能性があります。

クレジットカードでキャッシングを行った場合でも、利率が利息制限法の上限利率を超えていたケースがあるためです。

2-3 20%以上の利率で借入していた人

利息制限法では、上限利率が元金によって異なりますが、最高で20%と定められていています。

元金ごとの上限利率は、以下の通りです。

- 元金が10万円未満の場合・・・年20%

- 元金が100万円未満の場合・・・年18%

- 元金が100万円以上の場合・・・年15%

この上限利率を超えた利率で借入を行った場合には、過払い金が発生することがあります。

2-4 完済から10年以内の人

過払い金には消滅時効があり、それは完済から10年と定められています。

そのため、過払い金が発生していた場合でも完済して10年を経過すると、過払い金の請求ができなくなってしまいます。

完済から10年以内の場合には過払い金の請求対象となるため、過払い金が発生している場合には返還請求を行うことが可能です。

2-5 2010年以前から現在も継続して取引をしている人

2010年以前は、取引先の貸金業者が出資法の上限利率である29.2%を上限として貸し付けを行っていた可能性があります。

そのためそのころから取引を行っている人は、金利を多く払いすぎている可能性があります。

まだ借入残高があるという方も、実際には過払い金によって借金がゼロになり、取り返せる状態になっている可能性があります。

2-6 特定調停で債務不存在和解をしたことがある人

特定調停で債務不存在和解をするという方法で債務整理を行うことがありますが、その際に過払い金の存在を見逃しているケースがあります。

貸金業者は、何もなければ債務不存在で和解することはありません。

したがって、貸金業者と債務不存在で和解できたということは、過払い金が発生していた可能性が高いと言えるでしょう。

また特定調停にて合意したのは、「債務が不存在」ということだけなので、過払い金の不存在についてではありません。

そのため、特定調停で債務不存在和解をしたことがある方であっても、過払い金の対象となることがあります。

2-7 同じ業者から複数回借り入れを行ったことがある人は注意が必要

同じ業者から複数回借り入れを行った場合でも、過払い金が発生していることがあります。

ここで注意しなければならないのが、過払い金の消滅時効が「完済から10年」だということです。

つまり、最後の完済から10年たっていない場合でも、途中で完済して取引を繰り返した場合には、完済ごとに時効となってしまう可能性があります。

そのような取引を行っていた方は、専門家に診断してもらうことをおすすめします。

3章 過払い金請求の対象にならない人

2章で、過払い金の対象となる人の条件について解説してきました。

自分も借り入れを行っていたから、過払い金が発生するのではないかとお考えの方もいらっしゃると思いますが、借り入れを行っていても過払い金が発生しないケースもあります。

ここでは、借り入れを行っていても過払い金が発生しないケースについて解説していきます。

3-1 利息制限法定内金利で借入を行っている人

借り入れを行っている場合に、利息制限法によって定められた法定内金利で借り入れを行った場合には、過払い金は発生しません。

法定内金利の借り入れの例として、銀行のカードによるキャッシング、住宅ローン、カーローン、奨学金などがあります。

3-2 過払い金請求の時効が過ぎた人

過払い金請求には時効があり、その時効は完済から10年と定められています。

もし過払い金が発生していても、この時効が成立している場合には過払い金の請求を行うことはできません。

3-3 借入先に将来利息のカットや毎月の返済額の減額をしてもらったことがある人

過去に借入先と交渉し、将来利息のカットや毎月の返済額の減額を行ったことがある場合には、示談書の内容によっては過払い金の返還請求ができなくなるケースがあります。

示談書に「何らの債権債務関係のないことを確認する」という条項がある場合には、借入先に過払い金は消滅したと主張されることがあるからです。

3-4 ショッピング機能しか使っていない人

クレジットカードのショッピング機能しか利用していない方には、過払い金は発生しません。

クレジットカードでショッピングを分割払いで行った場合、購入した金額に上乗せした金額を支払うことになりますが、ショッピングには利息制限法ではなく割賦販売法が適用されるため、過払い金は発生しないのです。

3-5 債権回収業者から請求されて支払いを行った人

本来であれば過払い金が発生する利率で借り入れを行っていた場合であっても、取引の途中から債権を債権回収会社に譲渡されて支払いを行った場合には、過払い金は発生しません。

もともとの債権者であった貸金業者から債権回収会社に債権が譲渡された時点で、取引の最初から適法な利率で計算しなおす「引き直し計算」を行った後の金額で譲渡されているためです。

そのため、取引の途中から返済先が貸金業者から債権回収会社に変わった場合には、余分な金利を支払うことがなくなるためです。

3-6 貸金業者から裁判を起こされて支払った人

もともと違法な利率で借り入れを行った場合であっても、貸金業者側から裁判を起こされて一括弁済や分割弁済を行った場合は過払い金は発生しません。

貸金業者が裁判を起こす時点で、適法な利率に計算しなおして裁判を起こすためです。

4章 過払い金はどれぐらいの期間取引があれば発生する?

過払い金の対象となる取引期間については、明確な基準はありません。

また「何年の取引があれば確実に過払い金が発生する」ということも、明確に言い切ることはできません。

しかし2020年まで10年以上返済を続けている場合には、過払い金が発生している可能性があると考えておくとよいでしょう。

その理由は過払い金発生の条件の1つに、2010年以前に借り入れを開始した人ということがあるためです。

ただし、目安としては以下のようになるでしょう。

借り入れ金:50万円 金利:年29.2% 返済期間:3年

この場合には、利息制限法の上限利率で引き直し計算を行うと、約2年半で元金は消滅し過払い金が発生します。

金利:年29.2 限度額50万円を上限いっぱい借りていた

この場合には、約5年半で元金が消滅し、過払い金が発生します。

5章 過払い金請求の対象とならない貸金業者はある?

多くの貸金業者は、利息制限法を超える利率で貸し付けを行っていたため過払い金の対象になることが多いのですが、過払い金の対象とならない貸金業者もあります。

それは、もともと利息制限法の範囲内の利率で貸付を行っていた貸金業者です。

そのほか、かなり昔に利息制限法の範囲内の利率での貸付に変更した貸金業者については、完済日から過払い金の消滅時効である10年が過ぎているケースも多くみられます。

このような貸金業者からの借入において、過払い金を請求することはできません。

6章 過払い金請求を行う際の注意点とは

過払い金の返還請求を行う際には、2つの点に注意する必要があります。

ここでは、その注意点について解説していきます。

6-1 過払い金請求の時効を過ぎていないか

過払い金には時効があり、その期間は10年と定められています。

そのため過払い金の対象となる借り入れを行っていた場合でも、時効を迎えていない完済をしてから10年が経過してしまうと、消滅時効が成立するため過払い金の返還請求を行うことはできません。

また完済していないケースであっても、最後の返済日から10年が経過すると過払い金の返還請求を行うことができなくなってしまいます。

しかし、令和2年の民法改正によって過払い金の時効が変わり「債務者が過払い金の返還請求を行うことができると知った日から5年」となりました。

ただし令和2年以前に完済した借入金については、従来通り完済から10年で時効となります。

いずれにせよ、過払い金は放置すると時効で消滅するため、そうならないように急いで請求を行う必要があります。

6-2 借入先が倒産していないか

過払い金の返還請求を行う場合には、貸金業者から過払い金を回収できなければ意味がありません。

過払い金があっても取引を行った貸金業者が倒産していた場合には、過払い金は返ってこないので、こちらも倒産しないうちに急いで請求したほうがいいでしょう。

7章 過払い金の請求方法

過払い金の返還請求を行う場合には、どのような方法を用いればよいのでしょうか。

ここでは過払い金の返還請求の流れと、借り入れ先を覚えていない場合の対処法について解説していきます。

7-1 過払い金請求の流れ

過払い金の返還請求は、以下のような流れで行います。

STEP① 借入先から取引履歴を取り寄せる

過払い金の返還請求を行う場合には、まず過払い金があるかどうかということと、あった場合の金額について確認していきます。

そのためには、借り入れを行った貸金業者から「取引履歴」を取り寄せる必要があります。

取引履歴を見ることで、いつ・いくら借りて、いついくら返済したのかが分かります。

この取引履歴を取り寄せる際には、手数料が必要かかる業者もありますので、事前に確認しておいた方がいいでしょう。

STEP② 引き直し計算を行い過払い金を算出する

取り寄せた取引履歴に記載された情報をもとにして「引き直し計算」を行い、正確な過払い金の金額を算出します。

引き直し計算とは、取引履歴に記載されている取引内容を利息制限法による上限利率で計算しなおすというものです。

引き直し計算を電卓で行うのは非常に難しいため、簡単に計算するためにはネット上にある計算ソフトを利用したほうがいいでしょう。

しかし、この計算を間違えて誤った過払い金の金額を算出してしまうと、過払い金の返還請求を行う際に少なく請求してしまったり、貸金業者が主張する過払い金の金額が正当なのかどうかが判別できなかったりします。

特に借り入れと完済を繰り返している場合には、正確な過払い金の金額を算出するのは難しいでしょう。

正確な金額の過払い金を手にしたい場合には、専門家に相談するのが一番の近道です。

STEP③ 借入先に「過払い金返還請求書」を送付する

作成した引き直し計算書と、「過払い金返還請求書」を貸金業者に内容証明郵便で送付します。

STEP④ 借入先の担当者と話し合い(任意交渉)を行う

過払い金返還請求書を貸金業者に送付すると、貸金業者の担当者から主に電話で連絡が来ます。

この時に、過払い金の返還額や期日についての交渉を行います。

貸金業者は「過払い金の〇割の返還を行う」と申し出るのが一般的ですが、できるだけ多くの金額を返済してもらうために交渉を行う必要があります。

しかし貸金業者は過払い金に関するプロなので、こちらもプロである専門家の力を借りることでより多くの過払い金を返還してもらえる可能性が高まります。

この話し合いを、「任意交渉」といいます。

STEP⑤ 過払い金請求の裁判を行う

貸金業者から提示された金額に納得できない場合には、裁判を起こします。

裁判を行う場合には必要書類の準備や、平日の出廷などが必要になります。

ただし、双方が返還する過払い金の金額に納得した場合には、審理の前に裁判を取り下げることもできます。

STEP⑥ 借入先から過払い金が返還される

任意交渉での和解や裁判により過払い金の返還額の解決を行ったら、指定した過払い金が入金されます。

専門家に過払い金の返還請求を依頼した場合には、必用になった費用を差し引いて入金されるケースが多くなります。

7-2 借入先を覚えていない場合はどうすればいい?

借り入れを行ったのがずいぶん前なので、借り入れ先を覚えていないという方もいらっしゃるでしょう。

そのような場合には、JICCやCICなどの信用情報機関に問い合わせをすることで、過去にその貸金業者から借り入れを行っていたかが分かります。

また借入金を返済するために使用したカードの特徴を覚えていれば、専門家に相談することでどの貸金業者から借り入れを行っているか分かることもあります。

8章 過払い金返還手続きは経験豊富な司法書士に相談するのがおすすめ

過払い金の返還請求を行う場合には、貸金業者との交渉やときには裁判など一般の方だけでは対応が難しい手続きが必要になります。

また自分で過払い金の返還請求を行った場合には、貸金業者との交渉を行う際に相手に言いくるめられてしまい、わずかな金額しか取り戻すことができないことも多々あります。

このような事態を避けるためには、経験豊富な司法書士に過払い金の返還請求を依頼するとよいでしょう。

司法書士に依頼することで、自分が過払い金を請求できるのかといったことから貸金業者との手続きなどの煩雑な手続きを有利かつスムーズに解決してくれます。

グリーン司法書士法人は、数万件の過払い金請求の実績を持つ経験豊富な司法書士が多数在籍しています。

初回の相談は無料となっており、メールや電話での相談にも対応しているので、過払い金についてお悩みの方は、一歩前に進むためにも気軽に相談してみることをおすすめします。

お気軽にお問い合わせください!

借金返済のご相談はグリーンへ

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!