この記事は約 18 分で読めます。

任意売却とは「住宅ローンを滞納している場合」や「住宅ローンを完済できない場合」に借入先の金融機関の同意を得て売却する方法です。

何らかのトラブルで「来月から住宅ローンの支払いが厳しいとき」や「すでに住宅ローンを滞納してしまったとき」に検討していただきたいのが、この「任意売却」です。

任意売却は、競売に比べ「市場価格で売却できる」などのメリットがある一方、特殊な手続き故のデメリットや注意すべきこともあります。

また、任意売却は、残る借金額を想定しつつ、「債務整理」と同時並行で検討することが大切です。

なぜなら、仮に任意売却が成功しても、残った借金について解決できなれば元も子もないからです。

本記事では、任意売却のメリットやデメリットだけでなく、全体的な流れや借金問題の解決方法まで詳しく解説するので、ぜひ参考にしてください。

目次 ▼

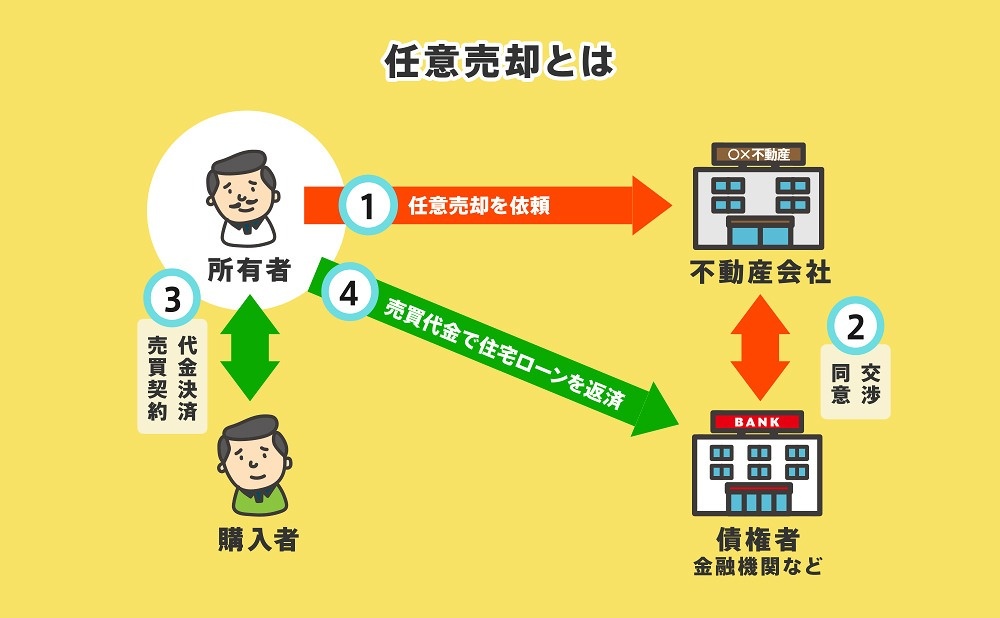

1章 任意売却とは?

任意売却とは「住宅ローンを滞納している場合」や「住宅ローンを完済できない場合」に借入先の金融機関の同意を得て売却する方法です。

住宅ローンの返済を2~3ヶ月滞納するとローン全額の一括返済を請求され、対象となる不動産は競売にかけられることになります。競売になると、市場価格より安く競り落とされたり、競売になったことが近所に広まってしまう可能性があります。これらのデメリットを避けるための方法として有効なのが「任意売却」です。

通常、住宅ローンを滞納している状態や住宅ローンを完済できない場合、金融機関は担保を解除してくれないため、実質的に不動産を売却できません。

しかし任意売却では、債権者である金融機関と交渉して、担保を解除してもらうことで不動産の売却が可能となります。

金融機関が任意売却に応じるメリットは次の2点です。

・裁判手続きである「競売」に比べかかる手間やコストが少ない

・市場価格で売却できるため競売に比べ多くのお金を回収できる

任意売却のイメージ図は次のとおりです。

次に通常の売却や競売との違いなど、もう少し掘り下げて任意売却について解説したいと思います。

1-1 任意売却と通常売却の違い

まずは任意売却と通常売却の違いを整理してみましょう。

1つ目の違いは、先ほども伝えた「債権者である金融機関の合意がなければ売却できない」ことです。

通常売却の場合は不動産の所有者の意思のみでの売却が可能ですが、任意売却の場合は住宅ローンの残債が残ったり、返済を滞納していることから、担保を有する金融機関の承諾がないと売却ができません。

2つ目の違いは、売却価格の決定権です。

通常売却では所有者が売却価格を決定することができますが、任意売却では売却価格の決定権は所有者ではなく債権者である金融機関が持っています。

なぜなら、売却価格によって返済額(回収額)が増減するので、債権者である金融機関としては安価で売却されると困るからです。実務上、「〇〇〇〇万円以上で売却できなければ競売に移行します。」と最低売却価格ありきで承諾されることも少なくありません。

このように任意売却は、所有者が思うように自由な売却はできないと考えておきましょう。

1-2 任意売却と競売の違い

任意売却は、不動産会社や専門家のサポートのもと自ら進めていく手続きです。

しかし競売の場合は、裁判所によって強制的に進められる手続きであるという違いがあります。

競売は、住宅ローンの返済が滞ってしまい支払うことが困難な場合に、法律の強制力を持って行われることが特徴です。

競売での落札価格は、任意売却した場合の市場価格より安くなることが多く、さまざまな手数料なども上乗せされるため、残る債務(返済すべき金額)も多くなります。

また、自宅が競売物件として世間一般に公示されるため、勤め先や近所の人にバレる可能性があります。

競売にはメリットがほぼないため、速やかに任意売却を進めたほうが効果的です。

1-3 競売を回避するために一番大事なこと

競売を回避するために一番大事なことは「速やかに任意売却をスタートすること」です。

なぜなら住宅ローン滞納から一定期間を過ぎてしまうと、強制的に競売手続きが進められるからです。

具体的には滞納から約8~12か月後に行われる「競売開札日」の前日までに、任意売却の手続きを完了させる必要があります。

一見それなりの猶予期間があるように思われるかも知れませんが、「債権者との交渉」や「売却活動」に一定の時間がかかるため、少しでも早く行動することが競売を回避するための一番大事なポイントと言えます。

ですので、まだ滞納していなくても、今後の返済が厳しいことがわかっていれば、滞納前に任意売却の手続きを進めることもあります。もちろん既に数か月間滞納している場合でも十分チャンスはあるので、諦めずに任意売却を進めましょう。

1-4 任意売却と自己破産の違い

住宅ローンの返済が厳しくなった場合、任意売却のほかに自己破産という選択肢が浮かぶこともあります。

自己破産は債務がすべてなくなる手続きのことで住宅ローンだけでなく、その人が抱えているすべての債務がなくなります。

すべての借金から解放されるため、住宅ローンだけでなく、ほかにも返済すべき借金を多く抱えている場合は自己破産はとても有効です。

また任意売却した結果、相当額の債務が残ったため返済が難しいというケースでは、最終的に自己破産が選択されることもあります。

借金問題の専門家としては、任意売却の結果により、自己破産するかどうかの決断をするのがおススメです。

そのため「住宅ローンの以外の債務がある場合」や「任意売却しても相当額の債務が残りそうな場合」には、はじめに弁護士や司法書士に相談しましょう。

自己破産についての詳しい解説はこちらの記事をどうぞ

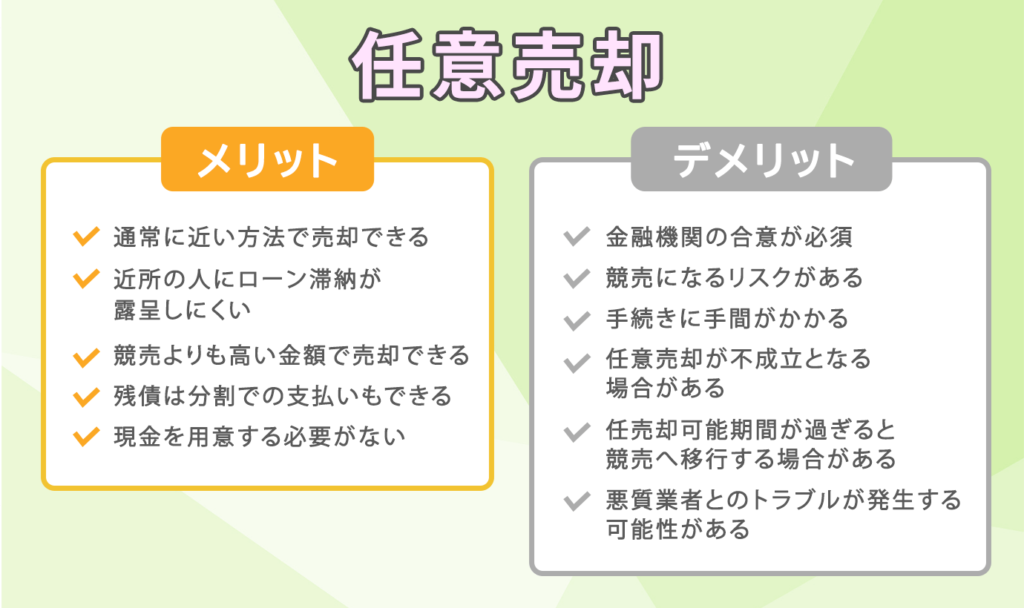

2章 任意売却の5つのメリット

任意売却は競売と比較して高値で売却できる可能性がある、ローン残債を分割で返済できるため自己破産をしなくてすむ可能性があるなどがあげられます。

任意売却のメリットについて詳しく見ていきましょう。

2-1 通常に近い方法で売却できる

任意売却と通常売却には、金融機関が売却価格を決めるなどの違いがありますが、その他は「実際の売却方法と比べほとんど違いがありません。ですので、競売とは違い、執行官が自宅を訪れたり、裁判所から呼び出されたりすることもありません。

また、競売では「引き渡し日(退去日)」が強制的に決定されるのに対し、任意売却では買主と相談して決定することができるので、所有者の意思をある程度反映しながら売却を進められることがメリットです。

2-2 近所の人にローン滞納が露呈しにくい

競売になれば、自宅が競売物件として新聞チラシやインターネットなどで広く拡散されてしまうため、近所の人に住宅ローンの滞納が露呈してしまうケースが少なくありません。

住宅ローンを滞納していることが露呈すると、人間関係が悪化してしまったり、心もとない噂を流されることもあるでしょう。

しかし、任意売却ならば通常売却とほぼ同じ販売方法となるため、ローンの滞納が露呈しにくくなっています。

自宅を売り出していることが露呈することはあっても、ローンの滞納が理由であることまで露呈しにくいのです。

そのため、任意売却後も周辺地域で引っ越そうと考えているときは、任意売却を行うメリットはとても大きいと言えます。

2-3 競売よりも高い金額で売却できる

任意売却は、競売よりも高い金額で販売できることも大きなメリットです。

売却できる期間が限られているため、通常の売却よりは多少安い価格で販売を急ぐこともありますが、それでも市場価格に近い売却価格を期待することができます。

売却価格が高ければその分住宅ローンを多く返済できるため、任意売却後の返済負担を抑えることにもつながります。

2-4 残債は分割での支払いもできる

一般的に滞納してしまった残債は一括での支払いが請求されますが、任意売却の場合は残債を分割で支払うことも可能です。

債権者としても、任意売却に成功した実績をふまえ、収入状況や生活状況を考慮のうえ、現実的な返済方法の話合いに応じてくれます。なお、任意売却後に債務が残っても給与等の差押えまでされないケースが多いので安心です。

債権者との話し合いで、無理のない返済計画が立てれるのであれば、自己破産などをする必要もありません。

2-5 現金を用意する必要がない

任意売却を選択するのは経済的な余裕がない人が大半ですが、不動産を売却するとなるとさまざまな手数料がかかるため、現金が手元になければ難しいという場合もあるでしょう。

任意売却の場合は、売却に関連する費用などはすべて売却益から差し引くことが可能です。

滞納していた債務や売却にかかる仲介手数料、登記費用も売却益から差し引いてもらえるため、現金を用意する必要はありません。

また、引越し費用や管理費、固定資産税の滞納金などについても、金融機関との交渉によって売却益から捻出できる可能性もあります。

そのため、任意売却にともなって、特別に用意するべき現金はないといえるのです。

経済的な負担を大幅に抑えられるため、任意売却はメリットが大きいといえるでしょう。

3章 任意売却の7つのデメリット

魅力的なメリットがある任意売却ですが、注意すべきデメリットもあります。

ここでは7つのデメリットをご紹介するので、ぜひ参考にしてください。

3-1 金融機関の合意が必須

任意売却の大きなデメリットは、債権者である金融機関の合意が必須であるということです。

いくら任意売却したいと思っていても、合意を得られなければ手続きをすることはできません。

合意を得るためには、住宅ローンを返済できない理由や状況を説明して誠意を見せる必要があるでしょう。

交渉のうえ、金融機関が合意をしてくれればやっと任意売却へと進めることになります。

また連帯保証人がいる場合は、連帯保証人の合意も必要です。

3-2 競売になるリスクがある

任意売却の手続きを進めていてる間も、競売の申し立てが同時進行しているケースがあり、任意売却が可能な期間を過ぎると競売へ移行してしまう場合があるので注意しましょう。

任意売却で販売をしていても、なかなか買い手がつかないということもあります。

長い期間買い手がつかないと、競売の手続きが進行し任意売却できなくなってしまうのです。

3-4 手続きに手間がかかる

任意売却は一般的な売却と同じ手続きが必要となるため、競売に比べると自分で主導して行う必要があるため手間がかかります。

たとえば、はじめに任意売却を依頼する不動産会社や弁護士・司法書士といった協力者を探す必要があります。

競売の場合も手続きは必要ですが、この場合の手続きは裁判所の主導により行われるので、受け身であっても手続きは勝手に進んでいきます。

3-5 任意売却が不成立となる場合がある

せっかく任意売却を進めていても、不成立となる場合もあります。

不成立なるケースとして、債務者が協力的でないケースがあります。

たとえば、債務者は、物件の内覧に備えて室内をキレイにしておく必要がありますが、これをせずに内覧を行うと、なかなか買い手がつかないという事態に陥ります。

また、物件の売却価格が市場価格よりも高くなっている場合も、不成立となりやすいです。

この場合、市場価格より高いことから物件は売れ残ってしまいます。

3-6 任売却可能期間が過ぎると競売へ移行する場合がある

任意売却における販売を始めて、3~8ヶ月が経過しても買い手がつかない場合には、競売へと移行する場合があります。

任意売却可能期間は、競売開札日の前日までと決まっています。

しかし実際には、買主が決まってからも、買主の融資手続きや引っ越し先の調整などすべての手続きが完了するまでには時間が必要です。

競売の開札日1ヶ月前までには買主が決まっていなければ、競売へと移行する可能性が高くなるので注意しましょう。

3-7 悪質業者とのトラブルが発生する可能性がある

任意売却をするためには、不動産業者の協力が不可欠となっています。

しかし経験の浅い業者へ依頼してしまうと、任意売却の成功率が低下するので注意が必要です。

というのも、任意売却を進めるためには、通常の不動産取引の知識や経験だけでなく、債権者である金融機関ごとの経験則や借金問題などの幅広い知識も欠かせません。

これらを持ちあわせている任意売却専門の業者を探すか、債務整理を依頼する人は、司法書士や弁護士に紹介してもらうのがよいでしょう。

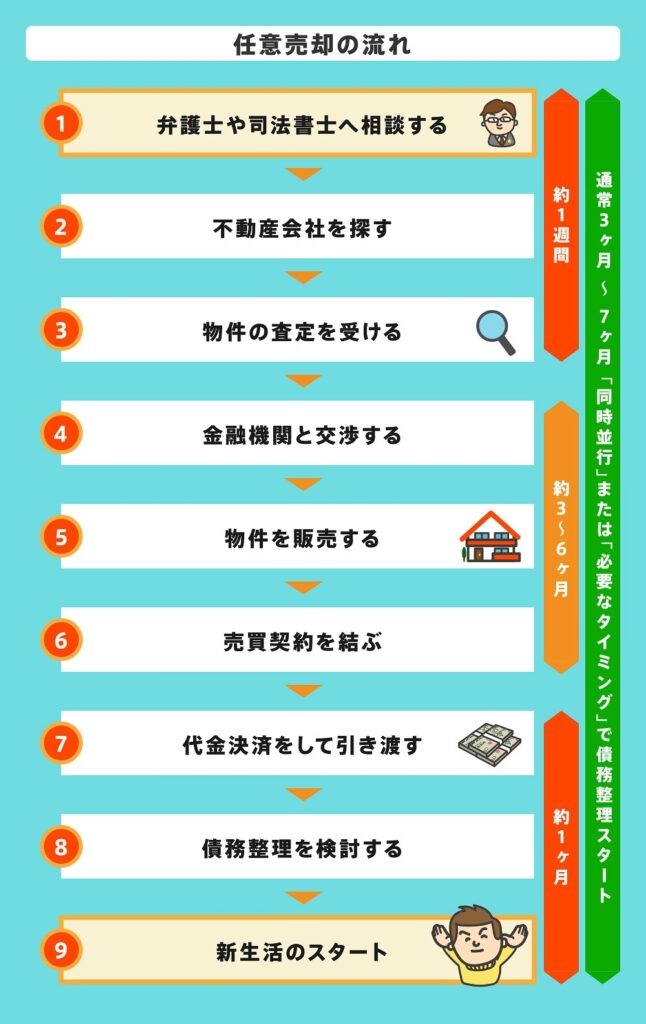

4章 任意売却の流れ

任意売却には、一般的な売却とは少し違う流れがあります。

ここで全体的な流れをご紹介するので、参考にしてください。

STEP① 弁護士や司法書士へ相談する

任意売却についての相談は、不動産会社と思われる方も少なくありませんが、多くの場合、借金問題のプロである弁護士や司法書士へ相談することがベストな判断と言えます。

なぜなら、任意売却を検討している方は、住宅ローン以外の借金も抱えていることが多く、弁護士や司法書士へ依頼すると、返済や督促が一旦止まるので安心して任意売却を進めることができるからです。

また、任意売却しても住宅ローン債務が残る可能性もあるので、当初から弁護士や司法書士へ相談しておけば、借金問題を解決するための道筋をつけたうえで、任意売却を進めることができるのです。

STEP② 不動産会社を探す

次に任意売却を任せる不動産会社を探します。不動産会社のなかには一般的な売却のみを扱っている会社もあるため、任意売却を得意としている不動産会社を見つけることが大切です。

ホームぺージなどで任意売却について書かれているか確認してみましょう。

また、借金問題を相談している弁護士や司法書士であれば、信頼できる業者を紹介してくれるでしょう。

STEP③ 物件の査定を受ける

依頼する不動産会社が決まったら、物件の査定を受けることになります。

実際に物件を見てもらい、どれくらいの売却価格が見込めるのかを査定してもらいましょう。

物件の売却価格は金融機関にも相談すべき内容となるため、正確に算出してもらうことが大切です。

物件の査定結果は弁護士や司法書士とも共有し、不動産会社と今後の販売方針について話し合います。

STEP④ 金融機関と交渉する

販売方針が固まったら、いよいよ金融機関との交渉に入ります。

任意売却を行うためには金融機関の合意が不可欠となるため、ここはとても重要なステップです。

より多くローンを返済するため、高値で売却できる販売プランを提示し、納得してもらえるように交渉する必要があります。実務上は不動産業者が売り出し価格などについて、金融機関と交渉することになります。

債権者が複数いる場合は、全員の合意を得る必要があります。

STEP⑤ 物件を販売する

金融機関からの合意が得られたら、実際に物件の販売をスタートします。

不動産会社がネットなどに物件の情報を掲載し買主を探す手順で、物件の情報が掲載されると内覧を申し込まれるケースも出てきます。

これに備えて、室内はなるべくキレイな状態にしておくと良いでしょう。

ハウスクリーニングなどをする必要はありませんが、少しでもキレイなほうが買い手はつきやすくなります。

STEP⑥ 売買契約を結ぶ

無事に買主が見つかったら売買契約を結び、買主の購入希望日や物件の引き渡し日なども決めることになります。

細かい内容まですべて決定したら、金融機関から最終的な合意をもらい契約を締結します。

このとき手付金を受領することになりますが、任意売却の場合は決済日まで不動産会社が預かる流れが基本です。

STEP⑦ 代金決済をして引き渡す

代金の決済は、売買契約から約1ヶ月後となるのが一般的です。

多くの場合は、売主、買主、不動産業者、司法書士が金融機関に一同に会して、代金決済や物件の引き渡し、登記書類の授受を行います。基本的にこの日までに引越しを済ませておく必要があります。

なお、売り出しから物件の引き渡しまでは、3~6ヶ月程度かかるのが一般的です。

STEP⑧ 債務整理を検討する

任意売却の結果、「返済可能な金額の債務が残った場合」は、自ら金融機関と交渉して長期返済をお願いしてみるのがいいでしょう。

しかし、交渉がうまくいかない場合や、返済が不可能な金額の債務が残った場合は「債務整理」を検討しなければなりません。

債務整理とは「任意整理」「破産」「個人再生」の総称で、債権者との交渉や裁判所手続きを通じて債務(借金)を整理していくことをいいます。

STEP①から弁護士や司法書士へ相談していれば、債務整理への手続きをスムーズに進めることができます。

STEP⑨新生活のスタート

任意売却により住宅ローンが無くなったり、自己破産などの債務整理手続きが終われば新生活のスタートです。今あなたがどのような状況におかれていても、必ず「新生活をスタート」をすることはできます。

早期に新生活をスタートするには、信頼できる専門家へ相談することがはじめの第一歩です。

5章 任意売却にかかる費用

任意売却をするにあたっては、さまざまな費用が発生します。

そのほとんどが売却益からの支払いとなりますが、実際にどのような費用がかかるのか知っておくと安心です。

5-1 任意売却で必要となる費用

任意売却の手続きは一般的な売却と大差がないため、一般的な売却と同じだけ手続きのための費用がかかります。

たとえば、仲介手数料や抵当権設定登記の解除費用、測量費用、付帯設備の修理費用、残置物の撤去費用などです。

さまざまな費用がかかる任意売却ですが、競売に比べると支払うべき費用は安いことが特徴です。

競売の場合は、競売申し立て費用や今までの延滞損害金の残債もプラスして支払うことになります。

競売申し立て費用は約60万円~となっていて、多額の費用がかかることになるのです。

5-2 滞納している管理費の清算も必要

滞納している家賃の支払いはもちろん必要ですが、管理費についても滞納分の清算が必要です。

また修繕積立金についても、管理費同様に売却益から清算されることになり、これらの費用は競売の場合は落札者が負担するのが一般的です。

6章 任意売却を考えるべきケースとは?

任意売却にはさまざまなメリットがある一方でデメリットもあるため、どんな場合でも任意売却が最適な選択肢であるとは限りません。

そこで、任意売却を考えるべきケースについてここでご紹介しましょう。

状況に合わせて、最適な方法を選択することが大切です。

6-1 住宅ローンの返済が難しいケース

住宅ローンの返済は、長く続くケースが多いものです。

仕事の都合や家庭の都合、健康上の都合などで住宅ローンの返済が難しくなった場合には、任意売却を考えてみましょう。

実際に住宅ローンの支払いができなくなり滞納が続くと、競売となってしまうため早めに行動することが大切です。

住宅ローンの返済が難しいと判明したら、「任意売却+債務整理」という選択肢を検討するため弁護士や司法書士に相談してみましょう。

6-2 住宅の資産価値が大幅に下がってしまったケース

資産価値はさまざまな要因によって変わることがあり、住宅の資産価値が大幅に下がってしまうということも決して珍しいことではありません。

資産価値が大幅に下がり、さらに高額なローンが残っている場合には、任意売却が有効です。

少しでも住宅ローンを減らし、返済の負担を軽減することができます。

6-3 離婚のために家を売却するケース

住宅ローンを支払い終えていないタイミングで離婚し、家が必要なくなるというケースもあるでしょう。

この場合どちらかが家に住み続けてローンを完済するという選択肢がありますが、ローンの支払いなどをめぐってトラブルに発展することも珍しくありません。

そこで、財産の清算のために任意売却をするという方法があります。

これにより、経済的な負担を軽くしてトラブルを大きくせず解決できる可能性があります。

6-4 競売開始の通知が届いたケース

競売開始の通知が届いたということは、競売が実際にスタートしてしまったということです。

ただし、スタートして間もないタイミングであれば任意売却できる可能性があります。

この場合、少しでも早く任意売却の手続きを始め、競売へ移行しないようにすることが大切です。

競売開始の通知などは裁判所から封書で届くので、裁判所からの封書が届いたら必ず早めに目を通し、すぐに行動することが重要なポイントです。

7章 任意売却が必要ないケースもある

住宅ローンの支払いが難しくなったら、一概に任意売却がおすすめというわけではありません。

なかには、任意売却が必要ではないケースもあるからです。

ここで任意売却が必要ない4つのケースをご紹介するので、参考にしてください。

7-1 一時的な理由で返済が難しいケース

永続的ではなく、一時的にローンの返済が難しいという場合は、まずは金融機関へ返済の相談をしてみましょう。

たとえば病気や怪我の場合、回復した段階でまたローンの返済が可能となるケースが多いです。

これを考慮すると、任意売却をするよりも現時点での支払いについて金融機関に相談するほうが効果的です。

一定の条件を満たしていれば、返済期間の延長が認められることがあります。

また、一定期間のみ返済負担を軽くするなどといったリスケジュールを受けられる場合があるので相談してみましょう。

7-2 毎月の返済による経済的な負担が大きいケース

ローンを組んだ時とは事情が変わり、毎月の返済が大きな負担になっているケースもあります。

このケースでは、ローンの返済自体が難しいのではなく毎月の負担が大きいため生活が苦しくなっていることが特徴です。

まずは家計の見直しなど毎月の支払い額を減らすことや、金融機関へ現状についての相談をし、無理なく返済が続けられる金額にできないか交渉することも検討しましょう。

また、カードローンやショッピングローンの返済に圧迫されて、生活が苦しくなっている場合は、

住宅ローンはそのままで、他の借り入れについて「任意整理」したり、「個人再生」する債務整理方法もあるので、弁護士や司法書士へ相談しましょう。

7-3 売却益がローンの残高よりも高いケース

所有している不動産を、子供などの親族が買い取ることを「親族間売買」と呼びます。

このケースでは引越しをする必要がない点が大きなメリットで、買い取った人が新たに住宅ローンを組むことになるためローンの返済期間が長くなります。

これに伴い毎月の返済額が少なくなり、経済的な負担の軽減が可能です。

ただし、買い取った人はローン完済までの間、新たな住宅ローンを組めないので注意しましょう。

まとめ

任意売却は、借金問題を解決するための一つの方法ですので、まずは弁護士や司法書士へ相談すると安心です。

また、住宅ローンの返済が厳しいとはいえ、本当に任意売却が必要かどうか見極めることも忘れないようにしましょう。

住宅ローンの返済で悩んだら、借金問題解決のプロであり、任意売却に特化した不動産会社をグループに擁するグリーン司法書士法人へぜひご相談ください。

グリーン司法書士法人グループならば、借金の相談から任意売却、破産や債務整理などについて、ワンストップで請け負うことができます。

今後のより良い選択のために、一人で悩まず、ぜひグリーン司法書士法人グループへお問い合わせください。

住宅ローンに関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:任意整理 住宅ローン

住宅ローンの無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 任意売却とは?

- 任意売却とは「住宅ローンを滞納している場合」や「住宅ローンを完済できない場合」に借入先の金融機関の同意を得て売却する方法です。

任意売却について詳しくはコチラ

- 競売と任意売却ではどちらが得?

- 任意売却すると、競売に比べて高く売却できます。

- 任意売却するといくらで売れる?

- 任意売却の物件は、市場価格に対して80~90%、競売すると、60~70%といわれます。

- 任意売却なぜ?

- 任意売却とは、住宅ローンを滞納している場合に、競売を避けて行う売却方法です。

- 競売物件を任意売却できるのはいつまで?

- 競売改札日の前日までです。