この記事は約 11 分で読めます。

利息制限法は、貸付時に高すぎる金利が設定されないよう上限金利を設け、借りる人が過度な返済に追い込まれないよう守るために定められた法律です。

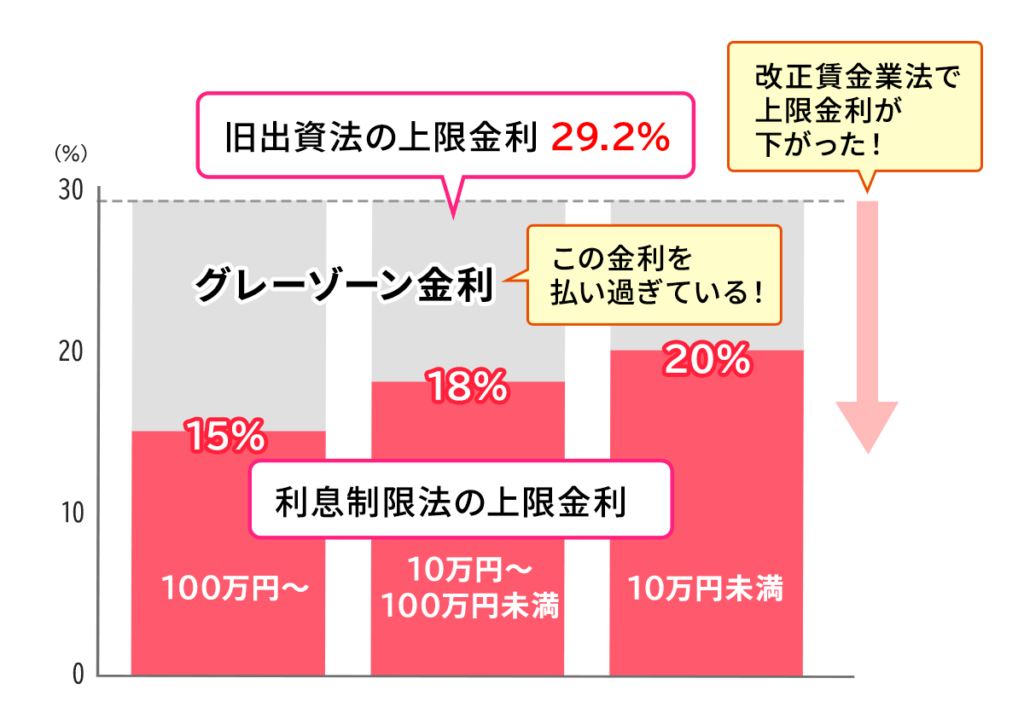

利息制限法では上限金利を超えた利息は払う義務がないとしていますが、利息を設定した貸し手に対して刑罰が科されるわけではありません。そのため、新貸金業法の施工前には、利息制限法には違反しているものの刑事罰はない「グレーゾーン金利」に金利が設定されていることがほとんどでした。

グレーゾーン金利で利息を払っていた場合は、利息制限法の上限金利に合わせて計算し直すことで払いすぎていた利息を請求することができます(過払い請求)。

また、上限金利が定められているとはいえ、利息の負担は決して軽いものではありません。

この記事では、利息制限法について詳しく解説するとともに、利息の負担を軽くする方法についても紹介していきます。

目次 ▼

1章 利息制限法とは

利息制限法とは、お金を借りた額に対して支払う金利の上限を定めた法律です。その上限は、借りた元金によって異なります。

お金の貸し借りにおいて、立場が弱いのは借りる側です。利息制限法が定められる以前は、貸し手が提示する利息があまりに高すぎる場合でも、お金が必要な借り手は受け入れるしかありませんでした。そのため、高額な金利で搾取され、返済に苦しむ借り手が多いことが社会問題になっていたのです。

そんな借り手を法的に守るために定められたのが利息制限法です。その歴史は古く、昭和29年に初めて制定されました。以来、利息制限法は改正が重ねられ、現在の利息の上限は最大で20%となっています。

利息制限法は貸金業者などの事業者に適応されるだけでなく、個人同士での金銭の貸し借りにおいても適応されます。たとえ友人同士でのお金の貸し借りだったとしても、最大年20%を超える金利は無効になるのです。

なお、利息制限法は貸借契約の際に交わした金利について上限が決められたもので、貸金業者からの借入でも契約時に金利を定めていない場合は法定利率3%(2024年3月現在)が適応されることになります。また、利息について定めていない個人間の貸し借りについては無利息となります。

1-1 利息とは

利息とは借りたお金に対してその対価として支払う金額であり、金利は利息を決めるための割合です。

例えば、元金100万円を金利20%で借りた場合、利息は次のように計算できます。

100万円✕0.2=20万円

利息は20万円なので、合計で120万円の返済になるということです。

1−1−1 手数料も利息に含まれる

貸金業者からお金を借りた場合、諸経費として次のような費用を請求されることがあります。

- 手数料

- 保証金

- 調査料

- 割引金

利息制限法では、これらも利息に含まれます。そのため、これらの経費を請求する場合には、元金に対する利息と合計して上限金利を超えないように設定しなければなりません。

ただし、次の費用に関しては例外的に利息として含めないと定められています。

- キャッシングなどに利用するカードの再発行手数料

- 登録免許税、印紙代などの公租公課

- ATM手数料

- 再度口座振替した場合の手数料

- 書面、データの再発行手数料

1-2 利息制限法の上限金利は15〜20%

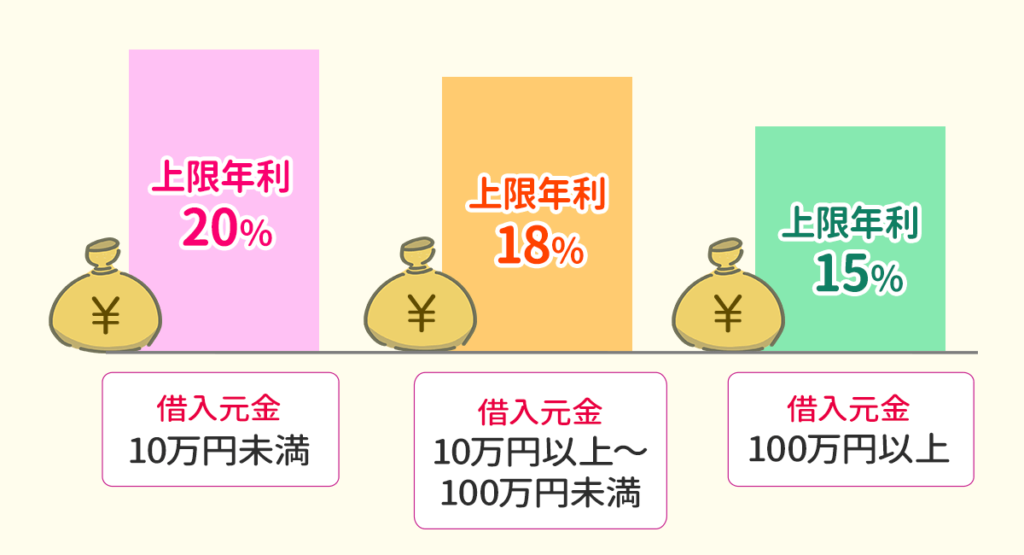

利息制限法では、借りたお金の元本によって上限金利が異なります。

横スクロールできます

| 元本 | 10万円未満 | 10万〜100万未満 | 100万円以上 |

|---|---|---|---|

| 上限金利(年) | 20.0% | 18.0% | 15.0% |

元本が安いほど上限金利が高くなっており、高いほど低くなります。同じ業者から複数回の借入をする場合には、元本を合計した金額で上限金利が決まります。

例えば、事業者Aから18.0%の金利で借りていて残高が30万円である場合、同じ事業者から追加で70万円を借りると、合計は100万円になるため上限金利は15.0%に引き下げられるというわけです。

ただし、借りている先が異なる場合はそれぞれの元金での上限利率になります。

1-3 遅延損害金の上限金利とは

利息制限法では、借金の支払いが遅れた日数に対して課せられる遅延損害金の上限金利についても定められています。

個人間での貸し借りの場合、遅延損害金は金利の1.46倍と定められていますが、国へ貸金事業者として登録している場合は上限20%と決められています。

なお、ショッピングローンやクレジットカードでショッピング枠利用での遅延損害金の上限金利には利息制限法は適応されません。ショッピング利用に関しては「消費者契約法」が適応されるため、この法律に基づく上限金利は14.6%になります。

また、クレジットカードの分割支払いやスマートフォン端末の分割払いの支払いが遅れた時の遅延損害金には「割賦販売法」が適応され、上限金利は法定利率の3%です。

横スクロールできます

| 遅延損害金の上限金利 | 適応される法律 | |

|---|---|---|

| 個人間の貸し借り(非営業) | ・貸付金利の1.46倍例)貸付金利20%の場合29.2%) ・契約時に金利を設定していない場合は3%(法定利率) | 利息制限法 民法 |

| 貸金業者(営業) | 最大20% | 利息制限法 |

| ショッピングリボカードのショッピング枠 | 14.6% | 消費者契約法 |

| ショッピングの分割払い | 3%(法定利率) | 割賦販売法 民法 |

1-4 グレーゾーン金利とは

利息制限法は上限金利を超えた金利が無効になると定められた法律です。しかし、上限金利を超えた金利で契約しても、刑事罰が科せられるわけではありません。

一方で、他に上限金利が定められている法律には出資法があります。こちらは個人・法人を問わず、上限金利を超える出資・貸付を行った場合に刑事罰が科せられます。

改正前の出資法における上限金利は、貸金業者の場合29.2%と定められていました。そのため、出資法と利息制限法それぞれの上限金利との間に「法的には違法だが刑事罰を科されない」範囲が存在していました。これが、グレーゾーン金利と呼ばれるものです。

出資法が改正される平成22年以前では、ほとんどの貸金業者がグレーゾーン金利に利率を設定していました。グレーゾーン金利は違法でありながら、出資法改正前にはさらに「みなし弁済」という制度のために黙認されていたのです。

みなし弁済…貸金業者による貸付であることや、借主が強制をされずに支払いしていることなどの要件を満たせば、その金利での利息を有効とする制度

しかし改正後は出資法での上限金利が20.0%に引き下げられたため、利息制限法との差は解消されて事実上グレーゾーン金利は消滅しました。なお、グレーゾーン金利に設定されていたために払いすぎていた利息を過払い金といい、事業者に請求することで返還を受けることができます。

過払い金に関して詳しく知りたい方は、こちらの記事も参考にしてください。

2章 利息制限法で上限金利を超えた金利は支払わなくていい?

利息制限法では元金によって上限金利が定められていますが、それを超えた金利で契約した場合はどのような扱いになるのでしょうか。

この章では、利息制限法で上限金利を超えている場合の利息について解説していきます。

2-1 法改正前に借り入れた金利は下がらないが無効になる

改正貸金業法以前にグレーゾーン金利で借り入れて払い続けている返済があるとしても、事業者の方から上限金利で計算し直して返済額を変更してくれるわけではないのです。

ただし、上限金利を超えた分の利息については払う義務はありません。例えば、100万円を25%の金利で借入した場合、15%分の15万円の利息は払わなければなりませんが、10%分の10万円については払わなくてもいいということです。

2-2 上限金利を超えた金利で貸し付けられていても契約自体は無効ではない

上限金利を超えた金利で貸付されていても、その契約が無効になるわけではないため、利息制限法の上限金利で返済義務はあります。

しかし、今から借入するときに出資法の上限金利を超えて貸付すれば貸し付けた側には刑事罰が科せられることになります。

3章 引き直し計算で過払い金の額を計算できる

引き直し計算とは、過去の取引履歴を利息制限法の上限利率に基づいて計算しなおすことです。グレーゾーン金利で借り入れていた場合、引き直し計算することで過払い金の額を計算できます。

過去の取引履歴は貸金業者に問い合わせれば開示してもらえます。Excelなどの表計算ソフトを使用すれば自分で計算することも可能ですが、取引の内容によって数多くの計算方法があり、今後請求する際の交渉のことを考えると、引き直し計算は専門家に依頼するのがおすすめです。

ここでは、引き直し計算の例を紹介します。

例1 年利25%で60万借入し利息のみ支払い

年利25%で60万円を借入して利息のみを支払い続けた場合から、利息制限法の上限金利18%を適応すると次のように変わります。

横スクロールできます

| 年利25% | 年利18% | |||||

|---|---|---|---|---|---|---|

| 支払額 | 利息 | 残元本 | 支払額 | 利息 | 残元本 | |

| 12,500 | 12,500 | 600,000 | 12,500 | 9,000 | 596,500 | |

| 12,500 | 12,500 | 600,000 | 12,500 | 8,947 | 592,947 | |

| ・ ・ ・ | ・ ・ ・ | ・ ・ ・ | ・ ・ ・ | ・ ・ ・ | ・ ・ ・ | |

| 85回目の返済 | 85回目の返済 | |||||

| 12,500 | 12,500 | 600,000 | 12,500 | 274 | 6,096 | |

| 12,500 | 12,500 | 600,000 | 6,187 | 91 | 0 |

引き直し計算前は利息のみを払い続けている状態なので、元本は減らずいつまでも返済が続いています。一方、引き直し計算後の金利18%では7年1か月(86回)で完済し、それ以降の返済は過払い金になります。

例2 年利23%で50万借入れて毎月約15,000円支払い続け完済

横スクロールできます

| 年利23% | 年利18% | |||||

|---|---|---|---|---|---|---|

| 支払額 | 利息 | 残元本 | 支払額 | 利息 | 残元本 | |

| 15,000 | 9,583 | 494,583 | 15,000 | 7,500 | 492,500 | |

| 15,000 | 9,479 | 489,062 | 15,000 | 7,387 | 484,887 | |

| ・ ・ ・ | ・ ・ ・ | ・ ・ ・ | ・ ・ ・ | ・ ・ ・ | ・ ・ ・ | |

| 54回目の返済 | 47回目の返済 | |||||

| 9,737 | 183 | 0 | 8,327 | 123 | 0 |

年利23%で50万円を借り入れて月々15,000円支払う場合、4年6か月(54回)で完済できます。一方、利息制限法で上限金利18%を適応させて引き直し計算すると、3年11か月(47回)で完済し、その後の7回分の支払いは過払いになります。

4章 負担が大きい利息の対処方法

利息制限法は高すぎる利息から借りる側を守るために上限金利を定めた法律です。とはいえ、上限金利である15〜20%も決して軽い負担だとはいえません。

例えば、80万円を上限金利の年18%で借り入れて毎月2万円ずつ支払うと、返済期間は5年2か月になります。

しかし、利息がついて総額1,230,861円支払うことになり、80万円を借りたのにその半分の約40万円をさらに払わなければならなくなるのです。

上限があるといっても負担が大きい利息を少しでも軽くするために、できる対処方法は次の2つです。

- おまとめローンへ借り換え

- 債務整理

詳しい内容について説明していきます。

4-1 おまとめローンへ借り換え

おまとめローンとは、複数ある借入をまとめて一本化できるローンのことです。

利息制限法では元金が高くなるほど上限金利が低くなるため、借金は一つにまとめたほうが利息を軽くできる可能性は高まります。

まとめても上限金利が変わらなかったとしても、今より金利が安い会社へ借り換える方法もあります。

おまとめローンのメリットは、ただ金利を抑えるだけでなく、支払いを一本化することで返済しやすくなり、完済までの計画を立てやすくする点にもあるのです。

4-2 債務整理

利息が高すぎて毎月の返済が困難だという場合は、債務整理を検討しましょう。債務整理には次の3種類があります。

このうち、もっとも手軽に行えるのは任意整理です。とはいえ、個人で交渉や手続きするのは難しく、借金の状況によっても適する債務整理は異なるため、専門家に相談しましょう。

グリーン司法法人事務所は、年10,000件以上の借金問題のご相談を承っております。経験豊富な司法書士があなたの利息のお悩みにも真摯に寄り添って解決へ導きます。

相談料は無料、電話やオンラインでも受け付けておりますので、ぜひ一度お申し込みください。

まとめ

利息制限法は、元金によって上限金利が次のように決められた法律です。

横スクロールできます

| 元本 | 10万円未満 | 10万〜100万未満 | 100万円以上 |

|---|---|---|---|

| 上限金利(年) | 20.0% | 18.0% | 15.0% |

上限金利を超えた分の利息の支払い義務はありません。

上限金利が定められているとしても、利息の負担は大きいものです。しかし、おまとめローンを活用したり債務整理を検討することで対処できます。

高すぎる利息にお悩みの方、毎月の返済が厳しいと思っている方は、ぜひグリーン司法書士法人へご相談ください。

借金返済に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:債務整理 クレジットカード

借金返済の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 利息制限法は何パーセント?

- 利息制限法は過去に何度か改正されていますが、2024年時点の利息上限は最大20%です。

- 年利15%は違法?

- 貸金業者の場合、利息制限法に基づき利息は15~20%が上限金利となっています。したがって、年利15%だとしても違法ではありません。